编译|吴说区块链

近日,Coin Bureau 邀请 Arthur Hayes与 Raoul Pal 进行了深度对话,讨论了市场风险、激进投资策略以及年度预测。Arthur 强调了持有比特币和山寨币的策略,并分享了他们家族办公室在 Ethena 项目和流动质押代币生态系统中的成功经验。Raoul 则分享了他在 Solana 和高端 NFT 上的投资,指出不操作是今年最好的策略。此外,他们探讨了memecoins 的文化价值和市场潜力,预测 Dogecoin 可能会获得 ETF,并讨论了美国大选对市场的影响以及未来的潜在风险。

注:本文 Arthur 提出了许多看似非常主观的判断,不代表吴说意见,请读者谨慎投资,严格遵守所在地的法律法规。

播客:

https://www.youtube.com/watch?v=0cX1Huf89PE 投资策略分享:坚定持有,不要害怕;不操作是最好的操作

Arthur: 我的投资策略就是持有,不要卖,不要被吓到,不要使用过多杠杆。其实很简单,大家都知道自己应该做什么,但我们通常不会去做,因为 YOLO(一次尽兴)很有趣。但最终,这很简单。如果你相信央行和政府负债累累,将继续负债,将继续印钞,将继续发放福利来换取选票或大众支持,那么加密货币就是答案。显然,比特币是元老级的,我持有大量比特币。然后,当你进入风险曲线并希望提高潜在回报时,你就进入了山寨币领域。

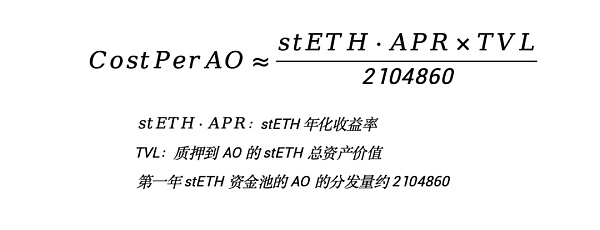

显然,对我们家族办公室来说,最出色的项目是 Ethena,他们的团队在创建合成美元并意图取代 Tether 和 USDC 方面表现出色。Ethena 现在的流通量大约是 30 亿美元左右,这使得它成为第四大美元稳定币。我认为这是我们这一周期做得最好的事情,而且我认为我们才刚刚开始,Ethena 对生态系统的影响才刚刚开始。然后,第二个可能是以太坊和整个流动质押代币生态系统。显然,EigenLayer 将在今年晚些时候上线。我们在那个垂直领域还有很多其他投资。所以我会说这些是我们投资组合中这一周期的两个突出亮点。

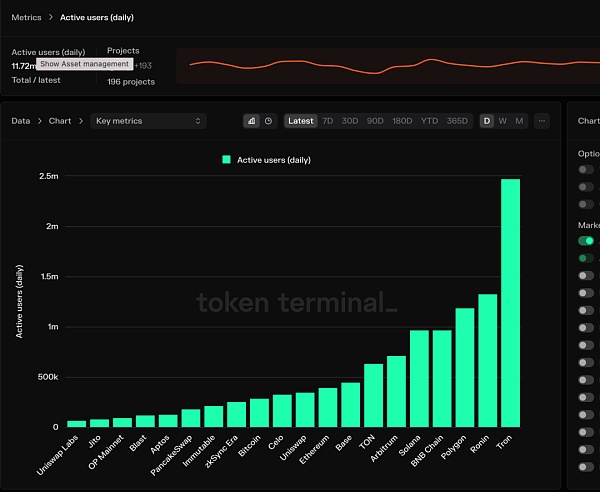

Raoul: 不操作是最好的操作。你知道,我的 90% 的仓位都在 Solana,这是目前为止周期中的最佳选择。今年唯一有意义的操作是当 Solana 从 150 美元涨到 200 美元时,我进行了部分高位卖出,并开始购买高端 NFT。我几乎买了所有能买到的 Beeple 作品,然后我又买了所有我能负担得起的 X Copy 作品,构建了一个长期投资组合。这些作品当时价格很低,而我的看法是,这个领域的市值将从现在的 2.5-3 万亿美元在这个周期结束时达到 10-15 万亿美元,到 2032 年将达到 100 万亿美元。从现在起,这将是 97 万亿美元的财富积累,这是有史以来最快的财富积累。如果我完全错误,这也是一个 50 万亿美元的财富积累。这相当于标普 500 指数的整个历史市值。因此,将会有大量财富在这个领域产生,并在这个领域中循环。

人们会购买高端房产,但很多人不会离开这个领域,这些财富将会在这个领域中循环,无论是风险投资,还是构建应用层的机会。但实际上,人们会追求那些象征性资产。所以我一直在购买尽可能多的象征性资产,因为我认为这是最后一次以这种价格购买这些东西的机会。 什么是 “香蕉区间”?对加密货币有什么影响?

Raoul: 我们正在进入“香蕉区间”。“香蕉区间”是 Arthur 和我经常谈论的一个概念。这是一个周期性很强的阶段,当流动性进入市场,央行需要为所有债务再融资时,用糖果讨好人民。此时,加密货币通常会垂直上涨。这是由宏观经济力量推动的债务再融资周期,影响所有资产价格,但加密货币表现尤其突出。所以最简单的方法就是不要搞砸了。保持一个核心投资组合,大部分资产配置在主要的加密货币中。如果你能在其他资产上做对,你可以在那 10-20% 的投资组合中赚到很多钱,这部分资产风险更高但回报也更大。

回顾上一个周期的经典“香蕉区间”,Solana、Avalanche、Luna 和 Matic 都在这一阶段表现出色。在一年内,这四种代币的表现惊人。我们将看到这种情况的重复。会是谁呢?我还不知道。但这就是“香蕉区间”的游戏的一部分,这也是其中的乐趣之一,因为你可以在其中尽情冒险并感觉自己真正抓住了机会,而实际上大部分时间只是静观其变。 memecoins 为何如此受欢迎?有什么价值?

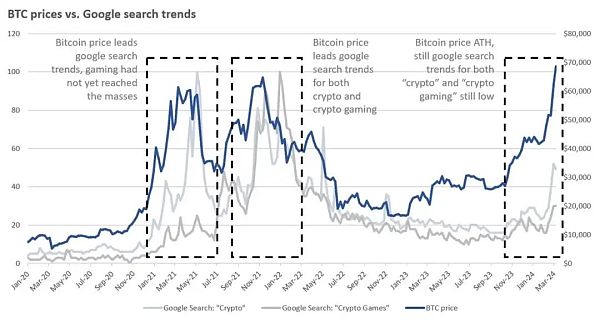

Arthur: 我认为 memecoins 会继续存在,并且随着更多的资金印刷会变得更加疯狂。我经常在新加坡,那里是一个小地方,社会非常同质化。每次我走在乌节路上的购物区,总是看到当地的新加坡人在香奈儿店、LV 店、古驰店等排队,这些都是主流的大品牌。他们总是在排队,等着进去购买他们想要的东西,价格高达几千新加坡元,而且他们经常这样做。所以,如果人们愿意排队购买带有 LV 标志的皮革制品,他们肯定会坐在电脑前,交易任何热门的 memecoin。

因为你不需要了解加密货币,就像你不需要了解时尚一样。大家喜欢,我也喜欢,非常人性化。所以我认为 memecoins 会留下来,对于刚刚进入加密货币领域的人来说,这是最容易理解的事情。哦,这是一个很酷的图片,这是一个我理解的很有趣的笑话,大家都在这个笑话中,我可以通过这个笑话的传播赚钱,好吧,我会买这个 memecoin。

我不需要了解区块链、人工智能和密码学等所有基础技术。我只需要知道这是不是一个酷的文化趋势,我在现实生活中已经在做同样的事情,当我去买这些昂贵品牌的产品时,我在排队几个小时把一些标志放在我的胸前。所以,我认为观察人类的行为,为什么世界上最富有的人,如果你看看富豪榜上,很多人拥有奢侈品牌。memecoins 是加密货币的奢侈品牌。这很容易参与,因为你不需要排队等候。你只需要在线上买,假设 Solana 的系统可以正常工作。总之,你可以在去中心化交易所上快速购买这些东西。所以,我认为 memecoins 是加密货币的奢侈品牌,这一点不会改变。

Raoul: 昨天我和 Jupiter 的 Miao 喝了咖啡,我们谈到了这一点。memecoins 的有趣之处在于它们的效用要么为零,要么很小。Bonk 有一些效用,Shiba Inu 也有一些效用,但它们真正的文化价值在于它们所获得的关注。关注度是一切的上游,这非常容易理解。你不需要给它们估值,只需要知道它们是否能吸引注意力,这种关注是否持久,并且拥有它们是否能给我带来某种感觉或地位。这与 LVMH 的路易威登手袋是一样的,与高级葡萄酒是一样的,与互联网上你分享的 meme 也是一样的。这些都是集中的注意力。 分享今年的市场操作策略和未来市场预测

Raoul: 我基本上没有做太多操作,我实在没有时间。如果你注意到很多激进的操作基本上是基于注意力,而我没有足够的注意力去分配,因为我太忙了。所以我保持了相对简单的策略。我有 Bonk 和 Doge,因为我仍然认为 Elon 会对 Doge 做些什么,仅此而已。我观察这个领域,大家都读 Ansem 的推文,试图搞清楚发生了什么,但我实在没有足够的注意力去专注于这些事情。所以你实际上需要有一定的知识来操作这些。

Arthur: 我的悠闲生活包括在球场上跑来跑去打网球,或者在滑雪场上滑雪。所以我也没有注意力去关注哪个狗币是最热门的。我也持有一些 Dogecoin,我认为 Dogecoin 会在这个周期结束前获得 ETF,因为它是最早的 memecoin,它在 Robinhood 上被交易。对于那些考虑进入加密货币的机构来说,他们会将 ETF 应用于任何高市值且存在时间较长的东西,而 Dogecoin 是最早的 memecoin 之一。 Dogecoin 获得 ETF 的可能性有多大?

Raoul: 上周我和 VanEck 的 Yan 聊过,我告诉他,你必须申请 Dogecoin ETF。他说,他只想确保自己不会先入狱。我说,你没问题的,Dogecoin 已经存在很久了,它每个周期都能有超过比特币的表现,这是非常惊人的。所以,我在幕后努力推动这件事,但还没说服 Yan。不过我会继续努力。Hunter Horsley 或 Yan 中的一个人会跨过这条线。这不太可能是 BlackRock,但我们会尝试。 哪些 memecoins 可能会成功?

Arthur: 在 memecoin 叙事方面,我认为很多 memecoins 太具体了。像一些政治性的 memecoin,它们可能有趣一时,但没有持久的文化价值。当你谈论到 dogwifhat 这种 meme 时,不管你是韩国人、中国人、美国人还是阿根廷人,都会觉得有趣。但如果你谈论美国政治,首先你可能会冒犯一半的美国人,其次,95% 的世界其他地方的人会觉得这不关他们的事。因此,我认为很多 meme 都太具体,不会在全球范围内引起共鸣。所以,如果有人能创建一个全球化的 memecoin,它不会冒犯人,它包容且有趣,那就会成功。

Raoul: 这其实是测试叙事的好地方,在新加坡,因为那是一个文化多样的亚洲观众群体,亚洲人喜欢赌博,他们也喜欢 memecoins。他们是 Dogecoin 和其他狗币的大买家。你只需要看这种叙事是否能在这里引起共鸣,他们不在乎特朗普和美国的政治,他们只想要一些可以跨越文化界限的东西。 美国大选可能如何影响市场?如何保护自己并利用市场波动?

Raoul: 我的看法是,实际上没有太大影响。

Arthur: 其实候选人都一样,背后都有一群利益相关者在支持他们。选举后都会继续印钞,所以无论是大盘科技股还是加密货币,都将继续表现良好。可能会有一些波动,尤其是在特朗普的判决问题上,但最终,无论是谁当选,他们都会印钱。所以,我认为这不会有太大影响。他们都会投票支持战争预算。美国经济就是为了战争而存在的。所以,这都是一样的,不同的是你喜欢哪个候选人。我不在乎他们的口号是什么,我只知道他们都会印钱,所以任何现在有效的投资策略,在选举后也会继续有效。

Raoul: 如果有任何波动,可能是因为其中一个候选人退出,或者是暴力事件发生。但最终的结果是印钱。所以,美国选举年和之后的一年对风险资产来说通常是非常积极的,因为大家都在买选票。

Arthur: 美联储现在就不独立了。这是一个伪命题。实际上,美联储由财政部主导,Janet Yellen 才是最有权势的人。她可以随心所欲,而 Jerome Powell 实际上无能为力。财政部是主导力量,他们一直在背后操作。如果你看一些美联储的研究文章,比如亚特兰大联储最近的一篇关于中央银行互换的文章,他们基本上一直在支持国际美元借款人,这篇文章详细列出了每一次美联储印钱并交给外国机构的情况。

Raoul: 如果你看 Arthur 的观点,全球确实存在美元短缺。我们失去了美国的一些银行,也失去了瑞士的巨型银行,美元短缺问题越来越严重。Yellen 两次去中国,她的任务是卖债券。中国愿意买债,但他们没有美元,所以我们必须找到解决办法。G20 或 G7 会议将会有一些安排来确保全球系统中有足够的美元流动。所以,自 2008 年以来,就没有什么独立性可言。实际上,各国央行之间的独立性也不多,日本央行和财政部在 90 年代就不再独立了。 当前金融系统和加密货币系统的主要风险分别是什么?

Raoul: 对我来说,有一个风险不是那么显而易见。我认为最大的风险是在未来三年内出现一个荒谬的泡沫。可能会有一个类似于 1999 年的泡沫,这会导致市场过度膨胀,然后出现大幅回调。这是最大的风险。

Arthur: 上一个周期最大的风险是中心化的对手方出现信用问题。通常,加密领域的问题在于我们喜欢去中心化,但为了赚钱,我们去做中心化的事情,结果这些中心化的东西最终爆炸,因为它们的商业模式与去中心化的资产不兼容。这种情况一再发生。所以,这个周期可能会如何演变?我们现在信任并推动市场的中心化实体是什么?ETF、基金经理,他们做什么?托管他们的资产,可能只是在 Coinbase 和少数几家银行。如果其中一项法规通过,我们将积累数千亿美元甚至数万亿美元的加密资产,托管在不到 20 家公司中,而这些公司可能托管在不到 5 家机构中。

如果你曾在银行工作过,你会知道那些赚最少钱的人拥有最重要的工作,他们在后台处理外汇对账或确保股票结算等问题。如果你考虑到在一个传统金融机构中的加密资产托管,他们现在想进入这个领域,因为他们看到 Coinbase 从 BlackRock 和其他公司赚了很多钱,而法规迫使你与第三方托管。那么他们可能会强迫你与像波士顿梅隆银行这样的大型机构托管。所以,现在你有大量加密资产在这些公司中,而处理这些工作的可能是一个每年赚 5 万到 6 万美元的人,他工作过度,没有尊重,并且对网络安全一无所知。这不是他们的钱。如果我要黑客攻击加密货币,我会攻击这些美国的托管银行,因为他们的网络安全只是事后的想法。他们根本不知道自己在做什么,因为他们从未托管过这种资产。如果他们失去了这些资产,他们无法向财政部或美联储请求救助。在加密货币中,没有人可以创造比特币或以太坊来补偿你的损失。所以,如果我考虑风险,这是一个 2 到 3 年的风险,我会说一个主要的加密托管机构被黑客攻击,损失 500 亿到 1000 亿美元的加密货币,这将是周期的终结。

Raoul: 而且不太可能是 Coinbase,因为他们知道游戏规则。但其他新进入的公司,他们不了解这类资产的复杂性。另一个对我来说的风险是衍生品市场,整个加密货币的期权市场几乎都集中在一个衍生品交易所。这存在风险,因为大量的人使用这个单一的中心化平台进行期权交易。如果这个交易所出现问题,我们可能会遇到大问题。我们需要更多的期权交易所、平台来分散风险,因为现在衍生品的使用越来越多,而我们不知道当市场爆炸时谁会最终承担风险。

Arthur: 在期权方面,有一个有趣的现象,就是零日期权(zero-day options)非常受欢迎。奇怪的是,CBOE(芝加哥期权交易所)多年来一直抵制推出零日期权,因为他们无法实现实时保证金。当你卖出零日期权时,你基本上承担了无限的上升风险。尽管经纪商强烈要求推出这些产品,因为它们对零售客户非常有利可图,但 CBOE 并没有推出这些产品。想象一下,如果他们推出比特币或以太坊的零日期权,并且比特币在一天内飙升 50%,所有的做市商都会被迫在盘中进行保证金追缴,而 CBOE 对此毫无准备。这可能导致市场崩溃。

Raoul: 这些不是预测,只是大家清楚一点。这些只是我们看到的潜在风险点,而不是说某某公司一定会倒闭。每个周期结束时总有人会爆炸,只是我们不知道会是谁。如果你在一个波动率为 70% 的资产上加杠杆,你一定会爆炸,这是百分之百的保证。 有哪些未被发现的宝藏投资机会?对哪些项目看好?

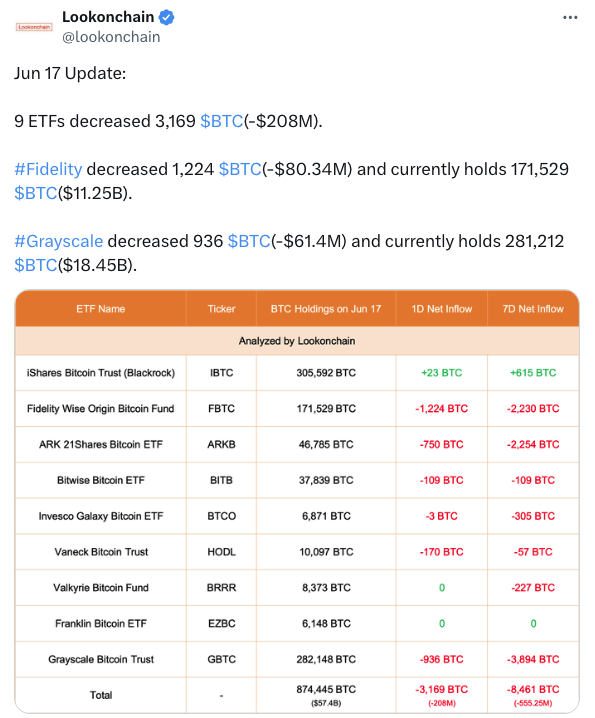

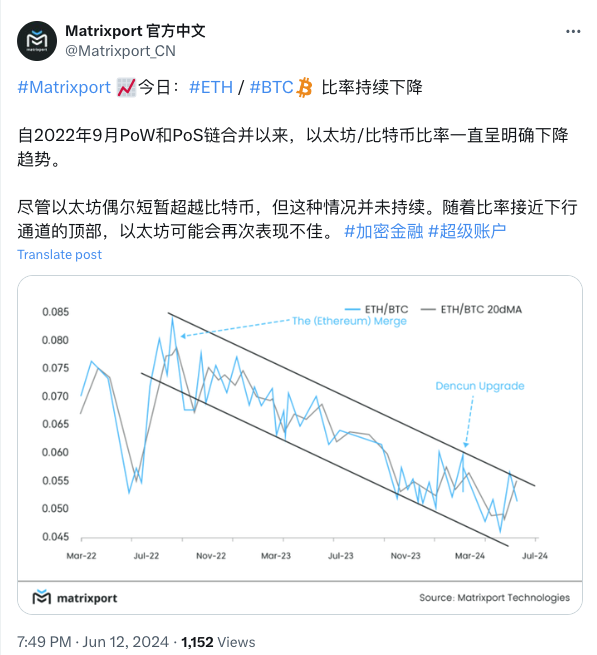

Raoul: 我尽量什么都不做。我一直在观察的一个现象是比特币对以太坊的汇率。如果这个汇率开始走高,可能意味着山寨币季节的开始。所以我的重点是“香蕉区间”,因为这是你能赚大钱的地方。所以即使你什么都不做,你也不想在这个区间丢失你的代币。

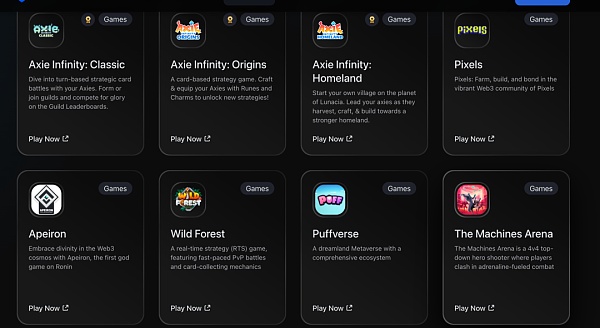

Arthur: 我认为 Aptos 可能会成为第二大 Layer 1,并在这个周期内超过 Solana。这个预测是 1 到 3 年的时间框架,我将在今年 9 月提供更多细节。

Raoul: 我有不同的看法,我在 Sui 基金会工作,我认为 Move 协议是一个大的叙事。我们可以在未来讨论这个。我还对即将到来的这一轮主要 Layer 1 项目非常感兴趣,因为在“香蕉区间”中,这类交易非常有利可图。上一个周期和在之前的周期中,这类交易都创造了巨大的收益,所以这次也会如此。大多数这些代币已经从低点反弹了。它们都在上一个周期的不合适时间点推出,但现在的市场环境对其中一些代币来说非常有利。我不确定具体有哪些项目,但你可以考虑 Celestia、Monad 等项目。