6月14日消息,Binance创始人CZ已经是历史上最富有的入狱者,也是多次成为加密货币领域最富有的人。据福布斯最新估计,他的财富达到610亿美元,使他成为世界第24位富豪,仅次于Julia Koch及其家族。加密货币领域的第二富有者是Coinbase创始人Brian Armstrong,财富为110亿美元。 CZ净资产的大幅变化来自于《福布斯》发现他个人持有的Binance发行的代币BNB。据估计,他持有9400万枚该代币,占流通中的1.475亿枚BNB代币的64%。《福布斯》估计Binance目前拥有71%的BNB供应量。

Category 欧易交易所OKX官网

AI与算力资源:IO与Aethir的创新商业模型

作者:0xTodd 来源:X,@0x_Todd

正好最近 $IO 和 $ATH 两个 AI 概念的项目接连 TGE,所以想浅聊几句。

说到底,这是一个非常经典的商业模型:

首先我们讲一个场景。左手是一些 AI 的初创企业,还有一些游戏的渲染公司。我说的是初创企业,不是那些非常成熟的大公司,比如 openAI。右手是有很多显卡资源的人,希望把那些闲置的显卡利用起来,比如 4090、3090、A100、H100。

AI 初创公司利用这些闲置显卡,既能给有显卡的人带来收益,同时又比传统的报价低一些。那么,如果现在有一个平台把这些需求和资源串联起来,一个经典的平台生意模型就诞生了。

所以 @ionet 和 @AethirCloud 这两个平台发现了这个市场机会,他们就准备去做平台,把闲置显卡“介绍”给 AI 或者渲染公司。这件事情本身是有意义的,因为这些 AI 公司可能没有能力自行购置大量显卡。

首先,这些 AI 公司不想自己购买大量显卡,因为这样成本太高。他们更希望能够灵活地随时租用显卡。其次,现在国际上显卡还很紧俏,甚至有一些禁运。因此,很多公司被迫选择一些海外第三方的白手套来做中转,这也带来了大量的成本和灰色空间。所以,一个去中心化的设施就显得很重要,这也是 IO 和 Aethir 这两个项目发现的市场需求。

不过,还是要解决“先有鸡还是先有蛋”的问题,AI 初创公司愿意加入是因为他们要先认可平台上有很多显卡资源,而有显卡的人愿意挂在平台上是因为他们要先认为会有很多订单。

但是,如果平台从零开始起步,没有很多显卡和公司,启动会非常困难。所以,这也是为什么这些公司或者平台需要 Crypto 的原因,因为 Crypto 能够帮助他们打破这个循环。

IO 选择了一条先有“鸡”的路线。没有订单没关系,代币补贴可以先把显卡攒起来。他们启动了点火计划,巅峰时期有几十万张显卡挂在 IO 上面。

这也是具有 token 模型的去中心化算力平台存在的意义。很多人可能会问,这些币光做补贴不行,它本身有没有意义或者作用呢?

IO 和 Aethir 都不约而同地选择了一种常规且有效的做法。他们未来的平台当然支持使用法币或者稳定币作为支付,但他们还贴心地提供了用 IO 代币或者 ATH 代币支付的选项,这样可以免除一些手续费。

我认为这是一个很好的选择,并不强制用户使用自己的代币,同时又给自己的 token 带来了一些功能。无论是打折 2%、3%、5%,蚊子腿也是肉,这也会鼓励那些需要支付的用户变相持有这些代币,不管它未来是否会变现,这都对于筹码分散是非常好的事情。

在建设生态上,IO 和 Aethir 的思路有一定区别。Aethir 这个团队采取了另一种思路,因为现在 AI 分类平台很多,据我所知可能不下 20 家。那么如何在竞争中获得优势呢?

Aethir 之前卖了一个叫 CheckerNode 的虚拟矿机,后面又卖了 Edge 矿机。这个办法在维护社区基本盘上非常有效。因为当很多人在你这里有一些沉没成本时,他们会更 focus 在这个社区,不容易离开。

无论是购买虚拟矿机 CheckerNode,还是实体矿机 Edge 矿机,一旦售出,用户就不容易迁移到其他平台。所以,牛市里时间和进度就是一切,Aethir 选择了一条类似于跑马圈地的思路,先把大家圈到社区里面,这也是一个很有效的打法。

CheckerNode 是干嘛的呢?那么 Aethir 假设的一个场景是:这些闲置显卡,可能来自世界各地,这相比机房有一个劣势,就是稳定性可能会有一些影响,熟悉网络架构的人可能都知道这一点。

所以它加了一个新的角色。原本左手是有需求的人,右手是有设备的人,他又加了一个第三方,即检查员的角色,不停地检查显卡的工作情况和订单处理情况,通过检查来获得代币。

在 tokenomics 里面,ATH 把一部分 token 的 distribution 留给了检查员们。CheckerNode 是一个虚拟矿机,这让很多人在早期就加入了这个生态,这是一个有效的市场思路。市场反应也确实很好,根据官方数据,CheckerNode 就在 Arb 上卖了一个多亿美金,这是一个很强的成绩。

同时,很多人也喜欢真实的矿机,所以 Aethir 又推出了 Edge 矿机。Edge 矿机是物理矿机,可以买来放在家里。这种做法是为了满足不同客户群体的需求,有人需要虚拟矿机,有人需要实体矿机,Aethir 通过推出这些产品,在竞争中取得了一定的优势。

两个项目都是算力平台项目,在和外界合作方面会容易,因为将来都要做显卡这样一个标准化的产品。这可能也是,就像 Dbunker @Dbunker_Network 这样的 GPU 算力标准化公司能和两家公司都合作的原因。因为处理的都是显卡,很多人都说显卡是新时代的石油,这个比喻蛮好。处理这种标准化的产品,也让他们的合作范围比较大。

最后一个区别,IO 是 SOL 生态,当然众所周知,Aptos 也投了它,所以到 Aptos 上也很有可能。而 Aethir 主要是在以太坊和 Arbitrum,ATH 代币是在以太坊上,CheckerNode 是在 Arbitrum 上的。所以从生态上,两个项目隐隐约约有一种各自为政,划分了势力范围。

但是巧得又是,两个项目本身都有合作,两者甚至还有亲密的“代币互换”,又让本来隐约模糊的分庭抗礼的竞争,变成了这是一个 peace & love 的和谐状态。

最后,两个项目的 ticker 也都选得有趣,IO 是计算器的 input & output 的缩写,也是经典的域名后缀。而 ATH 是 all time high 的缩写,是 crypto 的常用语,似乎也在隐约暗示着两者的区别。

Fetch.ai、Ocean Protocol 和 SingularityNET 即将合并 影响几何?

作者:hamster 来源:ChainFeeds

这两年,AI 与 Crypto 的结合成为了加密市场的新热点。这一交叉领域的创新推动了去中心化人工智能的发展,使得数据隐私、安全和去中心化决策成为可能。AI 技术与区块链的结合不仅在金融领域展现了巨大的潜力,也在智能合约、dApp 和数据代币化等方面开辟了新的应用场景。尤其是在数据隐私和安全方面,区块链技术提供了不可篡改的分布式账本,为 AI 模型训练提供了更为安全可靠的环境。此外,AI 算法的去中心化执行也有助于减少单点故障和提高系统的鲁棒性。

为了进一步推动这一趋势,Fetch.ai、Ocean Protocol 和 SingularityNET 将于 2024 年 7 月 15 日完成人工超级智能联盟(ASI)的合并。这次合并旨在创建一个去中心化的 AI 基础设施,减少大型科技公司在 AI 发展中的主导地位。目前现有的 FET、AGIX 和 OCEAN 代币将继续在交易所独立交易。未来一旦第三方集成完成,ASI 代币将推出,FET、AGIX 和 OCEAN 将停止独立交易并合并到 ASI 代币中。

此前代币合并的公告日期为 6 月 13 日,后推迟至 7 月 15 日。针对延迟原因,Fetch.ai 表示是出于适应交易所、验证者和更广泛的生态系统合作者的后勤要求和技术依赖性。

合并后的 ASI 代币总价值预计约为 75 亿美元,这个估值将让其成为全球前 20 大加密货币之一,将增加代币持有者的价值和流动性。此外,合并简化了生态系统内的交互,降低了用户和开发者的参与门槛,提高了参与度和使用频率,从而推动了应用的开发和用户采用,特别是在 AI 领域,简化的多代币系统将更易于新用户和开发者的接入。

Fetch.ai :智能代理技术

Fetch.ai 是一个去中心化平台,基于 Cosmos 区块链构建,旨在创建一个开放且可扩展的网络,用于 AI 驱动的服务和应用。该平台专注于整合 AI 和区块链技术,使自主代理能够执行数据共享、物联网设备协调和供应链优化等任务。Fetch.ai 原生代币为 FET,支持网络治理、支付交易费用及使用AI服务。该平台还与博世等领先企业合作,旨在优化工业流程和供应链管理,推动多个行业的数字化转型。

核心技术和功能:

-

智能代理(AI Agents):Fetch.ai 的智能代理是小型的计算机程序,可以代表个人或公司执行特定任务。这些代理能够分析使用环境、进行决策并适应变化,从而实现自动化任务和个性化体验。例如,智能代理可以用于供应链优化、物联网设备连接和 DeFi 等多个领域。

-

Fetch Compute:价值 1 亿美元的基础设施项目,为开发人员提供使用 Nvidia GPU 的高级计算能力,以促进复杂 AI 模型和解决方案的创建。用户可以通过质押 Fetch.ai 的原生代币 FET 获得 Fetch Compute Credits,以支付 GPU 使用费用。

-

DeltaV:DeltaV 是一个基于搜索的聊天界面,类似于 ChatGPT,帮助用户通过自然对话完成任务。DeltaV 可以与聊天应用和日历应用等集成,充当 AI 旅行代理、调度员或其他角色,简化用户的日常任务。

-

Fetch Wallet:Fetch Wallet 是用于与 Fetch 区块链网络和其他 Cosmos SDK 构建的分类账互动的通用钱包。它支持 Fetch.ai 的原生代币 FET 以及 IBC 代币转移,同时兼容 Ledger 硬件钱包以增强安全性。

Fetch.ai 通过其智能代理、高级计算资源和功能丰富的钱包来促进各种自动化任务和数据共享。例如,Fetch.ai 与多个行业公司达成合作,利用 AI 技术优化工业流程、供应链管理和城市基础设施等。但 Fetch.ai 的基础设施涉及 AI 代理、区块链和去中心化数据系统的复杂集成。这种复杂性可能为新用户和开发者设置了较高的入门门槛。此外,尽管使用了Cosmos SDK 和改进的 Tendermint 共识机制以提升性能和互操作性,网络的可扩展性和处理大规模应用的能力仍面临挑战。

Ocean Protocol :数据货币化

Ocean Protocol 是一个去中心化的数据交换协议,旨在通过区块链技术实现数据共享和货币化,同时保护隐私。该项目由 Bruce Pon、Trent McConaghy 和其他创始人于 2017 年在新加坡创立,其核心团队目前由 25 名区块链技术专家和企业家组成,业务遍及全球。

OCEAN 代币是 Ocean Protocol 平台的原生加密货币,具有多种关键功能:1) 交换媒介,用于购买数据服务和数据访问权限。2)治理,OCEAN 代币持有者可以参与平台治理,投票决定重大更新、升级和政策变化。3)质押和流动性提供,用户可以将 OCEAN 代币质押在特定的数据资产池中,以支持数据资产的流动性,并获得相应的奖励。

核心技术和功能

-

数据 NFT 和数据代币:数据 NFT(ERC721),用于发布和管理数据集和数据服务,数据提供者可以通过 NFT 技术对其数据进行自我保管、存储加密和访问控制,从而确保数据的隐私和安全。数据代币(ERC20),提供对数据服务的访问权限。每个数据 NFT 可以生成一个或多个数据代币,这些代币可以设置白名单、定价和促销策略,并且可以设定过期时间。通过数据代币,数据提供者能够灵活地管理和货币化他们的数据资产

-

计算到数据(Compute-to-Data, C2D):Ocean Protocol 的一个创新功能,允许在保留数据隐私的前提下进行数据计算。计算任务在数据所在的本地环境中进行,数据本身不会离开本地,只有计算结果对数据消费者可见。这一机制不仅保护了数据隐私,还为数据提供者提供了新的货币化途径。例如,公司可以将数据提供给其他组织进行分析,而无需担心数据泄露或未经授权的访问。这种方法降低了数据共享的隐私风险,同时促进了数据驱动的 AI 模型开发和应用。

-

Ocean Market:去中心化数据市场,数据提供者可以在这里发布他们的数据集,数据消费者则可以购买和使用这些数据。该市场使用 $OCEAN 进行交易,创建了一个开放、透明的数据经济体系。数据提供者可以通过销售数据获利,而数据消费者则可以访问到他们需要的数据集来训练和优化 AI 模型。Ocean Market 的设计旨在通过代币经济激励机制,促进数据的共享和货币化,使得数据在更广泛的范围内流动和利用。

-

数据挑战和数据农场:Ocean Protocol 定期举办数据科学竞赛,称为数据挑战。参与者可以设计 AI 模型和分析工具,以赢取奖励。这些竞赛不仅激励了数据科学家和开发者参与,还推动了数据分析技术的发展。此外,数据农场通过激励机制,鼓励数据提供者和消费者积极参与平台的生态系统。例如,数据提供者可以通过参与数据农场获得奖励,而数据消费者则可以通过分析和使用数据获得报酬。这种模式不仅增加了平台的活跃度,还促进了数据的流通和利用。

通过结合区块链和 AI 技术,Ocean Protocol 旨在为数据提供者和消费者提供一个安全高效的交易平台。但作为一个数据交换平台,Ocean Protocol 必须应对严格的数据隐私法规如 GDPR。在保持其去中心化性质的同时,确保合规性增加了额外的复杂性。尽管其 Compute-to-Data 方法设计用于保护数据隐私,但仍需不断发展以满足监管标准并降低隐私风险。

SingularityNET :AI 即服务

SingularityNET 是一个去中心化的 AI 平台,致力于创建一个开放的市场,让任何人都可以创建、分享和货币化 AI 服务。该平台由 Ben Goertzel 和 David Hanson 于 2017 年创立,旨在推动 AGI 的发展,使其具有广泛的适应能力和自我改进能力。

SingularityNET 由一支经验丰富的团队领导,包括科学家、研究人员、工程师和企业家。创始人 Ben Goertzel 拥有数学博士学位,并在人工智能和机器人领域发表了大量科学书籍和技术论文。David Hanson 是 Hanson Robotics 的创始人,Sophia 机器人就是该公司的代表作之一 。

AGIX 是 SingularityNET 平台的原生实用代币,支持多个关键功能。它主要用于支付市场上的交易、投票治理提案,以及质押以增加流动性。AGIX 代币可以在多个区块链上使用,如以太坊和 Cardano,用户可以通过 AGIX 代币支付 AI 服务,参与平台治理,并通过质押获得奖励。AGIX 代币还使得 AI 代理能够彼此通信和与外部协议进行互动。

核心功能

-

AI 市场:SingularityNET 的 AI 市场帮助用户浏览和使用可用的 AI 服务。该市场从链上注册表读取数据,并将其与链下元数据配对,允许用户搜索、过滤和发现 AI 服务。每个服务都经过审核,确保数据隐私和用户安全。通过智能合约处理支付和服务调用,集成多方托管功能,用户可以支付服务费用并对所使用的服务进行评分。AI 服务提供者可以展示自定义的 UI 组件,收集服务执行所需的输入并显示结果。用户可以使用 Metamask 或普通钱包进行支付,并通过平台提供的免费试用版本来测试服务。在免费调用次数用完后,用户需要通过钱包支付新的服务调用费用。

-

OpenCog Hyperon:旨在实现一个完整的、可扩展的开源通用人工智能系统。它结合了神经符号 AI、进化学习系统、经济注意力分配、机器学习等多种 AI 方法,基于共享知识图谱进行协作。

-

SingularityNET Bridge:跨链转换工具,允许用户在支持的区块链之间转移他们的代币。目前,它支持在 Ethereum 和 Cardano 区块链上的 AGIX 和 NTX 代币的无缝转换。用户在将代币从 Ethereum 转移到 Cardano 时,Ethereum 上的代币会在智能合约中被销毁,同时在 Cardano 上铸造等量的新代币,反之亦然。

SingularityNET 的主要目标是创建一个去中心化的 AI 服务网络,并提出了「AI 即服务(AIaaS)」的新概念。该平台通过智能合约实现去中心化逻辑,旨在加速 AI 的发展并最终实现 AGI 系统。AGI 系统类似于人类,能够执行各种任务,并具有自我改进的能力。不过,SingularityNET 的平台涉及复杂的技术,如 OpenCog Hyperon 和 AI-DSL。这些技术仍在开发中,未完全投入实际应用,导致其技术潜力尚未完全实现 。此外,作为一个去中心化平台,SingularityNET 依赖于社区治理和多方协作。然而,这种去中心化治理模式在协调大型项目和战略决策时可能效率较低,影响项目的推进。

代币合并可能带来的影响

为了支持 ASI 代币兑换机制,Fetch.ai 已经额外铸造了 1,477,549,566 枚 FET 代币,以支持 AGIX 和 OCEAN 代币持有者转换为 ASI 代币。具体兑换比例如下:

-

AGIX:ASI 兑换比例为 0.433350:1,支持新铸造的 866,700,367 枚 FET 代币。

-

OCEAN:ASI 兑换比例为 0.433226:1,支持新铸造的 610,849,199 枚 FET 代币。

-

FET:ASI 兑换比例为 1:1,由现有的 1,152,997,575 枚 FET 代币支持。

对于用户而言,这些固定转换率能够确保公平和可预测的兑换过程,减少代币持有者的不确定性。此外,将 OCEAN 和 AGIX 转换为 ASI 的交换机制将无限期开放。这使长期持有者可以在他们方便的时候转换代币,而不必面临立即的压力或截止日期。

新的 FET 总供应量将达到 2,630,547,141 枚。目前 Fetch.ai 的市值约为 18 亿美元,Ocean Protocol 的市值约为 5.18 亿美元,SingularityNET 的市值约为 11.44 亿美元。合并后的代币 ASI 总价值预计约为 75 亿美元,这个显著的估值使 ASI 进入了前 20 大加密货币之列,可能会导致代币持有者的价值和流动性增加。更深的市场深度将有助于缓解大额交易对价格的影响,提供更稳定的交易环境,从而吸引更多机构投资者的参与。

代币合并后,用户和开发者无需再分别持有和管理多个代币。这不仅降低了参与门槛,还提高了用户和开发者的参与度和使用频率。统一的代币体系将带来更直观的使用体验,促进更多应用的开发和用户采用。这一变化在 AI 赛道尤为重要,因为复杂的多代币系统往往会阻碍新用户和开发者的进入。同时,Fetch.ai 的智能代理技术、Ocean Protocol 的数据货币化机制与 SingularityNET 的去中心化AI服务的结合将产生协同效应,提升整个生态系统的竞争力,使得用户将能访问一个更统一的 AI 驱动生态系统。

总结

人工超级智能联盟(ASI)合并完成后,用户参与度和市场流动性将会提升,资源整合也将得到加强,这些都会促进去中心化 AI 的发展。但其也面临一定的风险和挑战,例如,技术整合过程中可能遇到兼容性问题、用户对新代币体系的适应性问题,以及潜在的市场波动风险。此外,监管环境的不确定性也可能对合并后的代币产生影响,需要持续关注和应对。特别是在 AI 和区块链技术迅速发展的背景下,技术和市场的不确定性更需要被谨慎管理。

为你的聪穿上限量装备:ARC-20染色币的另一比喻视角

过去我们总用黄金和金饰来类比BTC和染色币,很多人听完会觉得这个比喻在强调ARC20的保值作用,而忽视了附加价值的天花板。

今天和朋友交流讨论之后,找到了另一个传统网游的比喻视角,一个可穿卸、可升级的限量“装备”,或许更能突出染色聪之于白聪的溢价原理。

普通的聪,我们称为白聪,这是未经过任何染色的比特币最小单位(0.00000001 BTC)

“染色”的过程,是在让一个白聪,穿上稀有、限量的“装备”。(在传统网游上,类似的比喻也可以是皮肤、时装、钢印等等)

有人把染色聪类比为一种稀有聪,其实二者逻辑是不一样的。

一方面是来源,先天和后天的区别;另一方面则是“穿戴装备”的特性——一件装备,穿在一个聪上,它的状态是“灵魂绑定”的,不可以直接卸下不用,但可以通过“去染色”销毁它,也可以换给其他聪穿,还可以一个聪同时穿多个装备(这个比较复杂,现阶段不尝试)。

最后,我们手上得到的这些染色聪,正是附着了各具特色的稀缺装备之“高级聪”。

这里的“装备”,有几个特点:

1、获取成本:一开始获取这些装备,是需要成本的,创造装备、并且让装备穿到聪上,这个过程就是mint(染色)。

2、一币一聪:装备必须穿在聪上,才能得以发挥价值。一币天然对应一聪,即使装备烂了,聪也有价值,而如果装备很好,自然“装备+聪”的组合也会更具价值。

3、系列分化:一个同系列的装备,例如名为Quark的装备,不同的Quark装备之间总是同质化的(FT);而不同的FT之间,例如Atom和Quark,则属于不同系列的装备,有完全不同的价值。

4、限定总量:每个系列的装备,一经发行制造,便限定了总量,如atom装备有2100万件,quark装备有100亿件。今天一件atom装备加上聪值4.3u,一件quark装备加上聪值0.0023u。

5、附加价值:过去我们把染色币比喻为金饰,或许更强调保值作用,但如果从“聪+装备”的视角来看,聪用于保值,而装备的价值是没有天花板的,由叙事、应用等多方面决定其自铸造以后的无尽升级、进阶。

当你部署了一个新的ARC20代币,例如叫做xxx,21000张,一张1000币,其实你是作为一家限定装备工厂,生产了2100万件传奇装备;其他人mint的过程,就是把这些装备穿到白聪身上的过程,mint成功一张,就是为自己的1000个白聪穿上了外观为“xxx”的装备。

这个“xxx”装备的附属价值如何,由大众去定义,它可以是纯粹的meme时装,也可以带有各种各样的叙事,它可以在社区加持下得到升级(赋能),让一个最初只具外观的装备,逐步锤炼、进阶、升级。

当我们对xxx装备加以有趣的叙事,例如我们说这是雷神认可的装备,那么所有人的xxx装备都会得到内在价值提升,推动共识认可;当我们对xxx装备予以赋能,开发应用,那么所有人的xxx装备都会得到外在功能性完善,提升实用性价值。

装备,既然稀缺,自然可以炒作。

论其本身,以“时装”、“皮肤”角度,有美观度之分(叙事),这也是作为奢侈品、稀缺工艺品的最直接的价值角度;当然,论以“防御”、“耐久”角度,也有赋能、应用、权益这些方面的属性值加成(加点无上限)。

以上。把“染色”和“聪”分开理解,或许也是阐释染色币的一个有趣视角。

——

当我把这个思路告诉朋友,他对概念很认可,但提了一个问题——怎么为装备“加点”呢?

我说,这个思路对头了,装备加点,才是凸显其附加价值的地方。也是强调染色币不只是保值,而是还能升值的部分。

当我们代入到“升级装备”的目标里,其实我们也可以将社区代入新的角色。我们说一个代币社区要坚持做事、坚持Build。其实“Build”这件事就是在为装备属性“加点”。

写文章的,为它写了一篇又一篇的文章,汇聚起了前前后后的磅礴叙事(提升耐久度);输出MEME文化的,以可视化的图片、可社群传播的文化基因,凝聚起了恒久远的共识(提升美观度、魅力值);应用赋能,基于代币的功能性建设,赋予了更多定向的实用价值(提升特殊效果、被动技能);跨项目与跨赛道开发联动、多项目间的合作权益等等,让人在代币得到出乎预料的收益回报(提升掉落物加成、经验加成);资金充裕者,做市、护盘,又是最直接的市场推动(提升攻防、法力);在经年累月的布道下,为一个可能爆发的营销点提前埋伏,每一步的建设都有其意义(提升暴击率)……

其实Build在哪都能Build,这些事情换任何一个代币都可以做。但当且仅当我们把“染色”理解为“穿装备”的时候,Build便拥有了更让人心动的解读。

这样看的话,铸造装备、囤积装备、打磨装备,让你的“聪”军团越发强大,何尝不是一个“好玩”的路线?

Web3 新手系列:点击 MetaMask 误唤起其他钱包?钱包冲突解决方案现状

钱包唤起时的混乱

连接钱包是进入 Web3 世界的关键一步,Web3 用户经常需要在一些 DApp 网站上连接钱包。但是,仅仅是这个简单的动作,也可能对用户造成严重的不便。

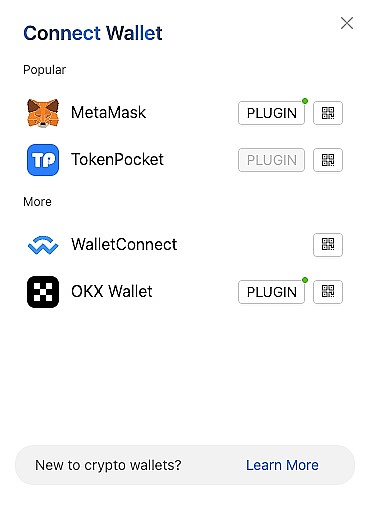

连接钱包

想象一下这样一个场景:一位新入门的 Web3 用户(出于好奇,他安装了许多个插件钱包),访问了某个 DApp 网站,并且想要使用自己的浏览器插件钱包来连接它,但是当他们点击网站提供的“Connect Wallet”按钮,并选择某个钱包以便想使用它来连接 DApp 时,可能会发现弹出的钱包并不是自己选择的。这很可能会让他感到慌乱和窒息,以为是自己的电脑中了病毒,所以才执行了自己意料之外的操作。

区块链钱包是连接区块链的重要入口,而为了占据这个入口,各个钱包使用了它们能想到的各种方式。其中最让 DApp 开发者以及 DApp 用户头疼的要数各钱包对全局变量的篡改。

在当前的浏览器钱包实现逻辑中,都有通过向浏览器注入全局变量来暴露钱包提供的功能(例如以太坊平台的钱包会将其提供的功能注入到「 window.ethereum 」上),以便 DApp 可以调用钱包提供的方法来与之交互。

只是,由于很多钱包都会将自己注入到同一个 window.ethereum 变量上,就导致在后面注册的钱包会覆盖之前注册的钱包,以至于只能通过这种方式只能唤起最后注册的那个。

有时候 DApp 用户为了可以正常使用自己想要用的钱包,不得不临时将其他钱包插件禁用,或者直接只安装某一个钱包。这样一来,反而与钱包开发者最初的想法大相径庭了。并且新钱包哪怕做的更出色,也很难吸引到已经使用其他钱包的用户。

有朋友可能奇怪,为什么一定要注入到同一个变量中呢?假设有两个钱包:A 和 B,其实只要 A 将自己注入到「 window.a 」,B 将自己注入到「 window.b 」,想要唤起哪个钱包,就调用其对应的对象中提供的方法,就不会发生上述想要调用 A 却反而将 B 唤起的问题。这样确实可以解决竞争问题,但是,问题在于,如此以来,假如 DApp 将要支持多个钱包连接,就必须将开发者想要适配的所有钱包名称全部预先定义在代码中,并且在用户选中某个钱包时,调用该钱包的相关方法。导致相关代码维护起来相当麻烦。而统一将钱包注入到同一个对象上,则可以免于这个麻烦。

解决方案

为了脱离上述的两难困境,社区中有两个相似的标准。

以太坊的解决方案:EIP-6963

以太坊社区在 2023 年 5 月份提出了 EIP-6963 提案。

其中的基本逻辑很简单,就是舍弃全局变量,转而使用约定的事件,来解决钱包注册与发现的问题。

具体来说,插件钱包加载成功后,触发统一的「 eip6963:announceProvider 」事件,通知 DApp 有新的钱包可用。而 DApp 则通过监听此事件,来得知自己目前可用的钱包有哪些。

这样,通过一套抽象的事件监听逻辑,避免了直接使用全局变量所造成的问题,且能够自动发现目前用户环境中可用的钱包。如此一来,两难自解。

社区标准:Wallet Standard

EIP-6963 是以太坊生态标准,但是不止以太坊,其他链平台也会有类似的问题。例如 Solana 链的钱包,普遍会将自己注入到「 window.solana 」变量上,同样会造成竞争情况。

那么可否让 Solana 生态也实现这个标准呢?虽然 EIP-6963 只是为了解决以太坊生态中的钱包发现问题,但是其中所蕴含的思路其实可以套用在所有链平台。那么,我们能否再进一步,提供一套通用的标准,让所有区块链平台的钱包和 DApp 实现,让所有链平台的开发者和用户都能享受到 EIP-6963 所提供的便利?理论上是完全没有问题的,而且已经有开发者在这么做了,也就是 Wallet Standard。

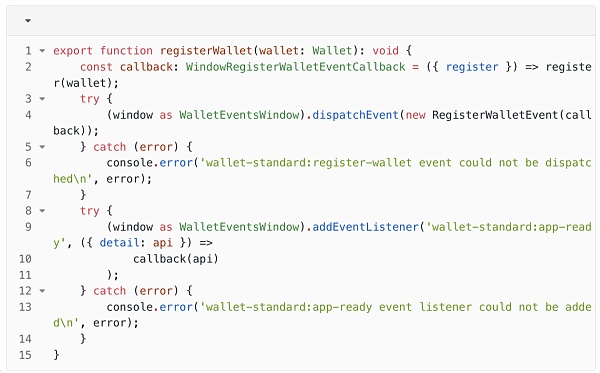

Wallet Standard 所做的核心工作,在于提供了两个函数:「 registerWallet 」和「 getWallets 」,前者用于钱包,后者用于 DApp。

钱包调用「 registerWallet 」,传入一个钱包对象,这个对象上封装了钱包提供的功能(例如 Connect 方法,用于连接钱包)。函数内部会先触发一个 RegisterWalletEvent 事件,事件的参数其实是一个回调函数,用于让 DApp 监听到 RegisterWalletEvent 事件时调用,而这个回调函数实际上会将 wallet 对象传入,于是 DApp 就可以拿到钱包对象引用,也就可以与钱包进行交互了。

DApp 开发者没有必要自己来写监听、接收钱包对象的代码,这部分也已经被 Wallet Standard 内置到「 getWallets 」当中。但是,getWallets 只是监听了事件,具体要怎样处理事件,还是需要开发者考虑。例如获取到的 Wallets 放到哪里?有些钱包在 DApp 加载前就已经加载,而另一些钱包可能在之后才加载,这些钱包的状态如何维护?Wallet Standard 针对以上细节问题,同时提供了「 @wallet-standard/react 」包,开发者直接使用它提供的 React Hooks 就可以获取到想要的数据,包括钱包列表、当前连接的钱包、钱包提供的方法等。

Wallet Standard Features

除了最基本的获取 Wallet 对象外,Wallet Standard 也定义了一些 Features 格式。

实际上,钱包都具有一些最基本的功能,例如连接、监听钱包事件等。Wallet Standard 提供了「 standard:connect 」、「 standard:events 」等 features,钱包供应商实现这些特性后,DApp 可以直接根据这些值来判断钱包是否支持某些操作。

上面提到的 “standard:*” 是它内置定义的特性,实际上它们的值并没有特别强硬的要求,所以可以随意扩展。不同的链平台也会有其独特的特性,例如 Solana,直接约定 “solana:*” 即可。Solana 平台常见的 features 包括「 solana:signTransaction 」, 「 solana:signMessage 」等。

Wallet Standard 现状

目前实现了 Wallet Standard 标准的项目实际上并不多,值得一提的有 Solana 和 Sui。

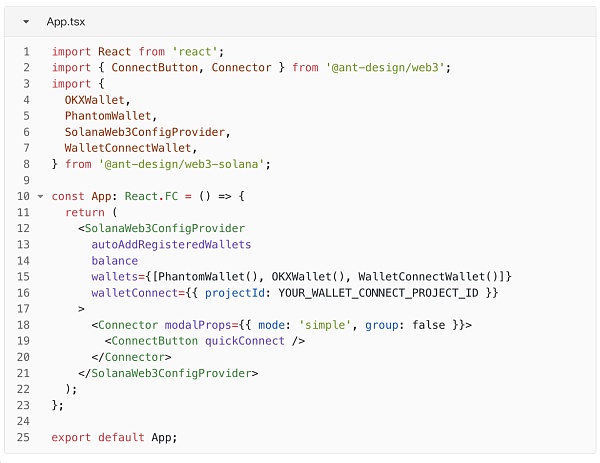

在 Ant Design Web3 的 Solana 适配器中,也支持适配了 Wallet Standard 的钱包的自动检测,开发者基本只需要通过一个「 autoAddRegisteredWallets 」开启即可,不需要配置一大堆的钱包元数据,开发体验和用户使用体验直线上升。

ZAN.TOP 连接钱包的逻辑在早期同样遇到相同的问题,不过现在,得益于 Ant Design Web3 提供的配置,很轻松就适配了 EIP-6963 标准。大家在 https://zan.top/personal/account?chInfo=ch_wxdyh 绑定地址时应该已经体验到这一点了。

各区块链生态的实现

目前各个区块链平台对 Wallet Standard(或 EIP-6963)标准的态度并不相同,这里举几个例子:

Bitcoin

比特币目前为止似乎没有类似的标准,有一个实现了 Wallet Standard 标准的项目,但是并没有引起太多关注,现在也很久没有提交新的代码。

目前开发者只能手动维护状态,或者使用一些开发包来辅助工作。例如在 Ant Design Web3 中的 Bitcoin 适配器实现中,针对不同的钱包,会从不同的全局变量上获取,并存到统一的状态中。这其实是等于库开发者将繁琐的状态维护工作接手了。而且,这仅仅解决了钱包冲突问题,无法自动感知可用钱包的问题依然存在。

Ethereum

以太坊平台已经有了 EIP-6963 标准,相关库和钱包也大多提供了支持。

Solana

如上文,官方提供了实现:https://github.com/solana-labs/wallet-standard

Sui

Sui 目前已经对 Wallet Standard 提供了实现,在官方文档上可以找到使用方法:https://docs.sui.io/standards/wallet-standard

DApps 开发库的支持

wagmi

wagmi 通过 mipd (https://github.com/wevm/mipd) 库对 EIP-6963 提供了支持,具体方式可以查看 wagmi 的文档。

RainbowKit

RainbowKit(https://www.rainbowkit.com/)内部逻辑基于 wagmi,所以也已经对 EIP-6963 提供了内置支持。

Ant Design Web3

Ant Design Web3(https://web3.ant.design/) 的 Ethereum 和 Solana 适配器对这两个标准都进行了非常好的支持,并且开发者开启起来非常便携。

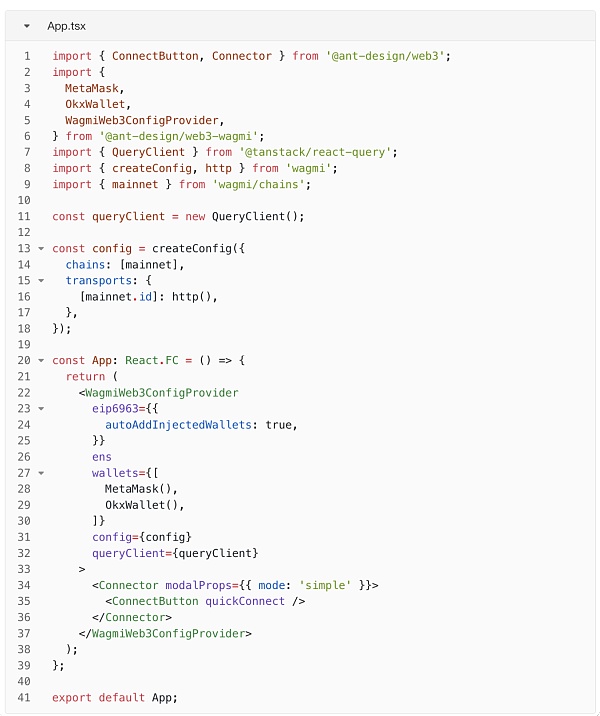

对以太坊 DApp 开发者而言,只需要添加 eip6963 配置即可,注意其中与 EIP-6963 相关的在 23-25 行:

而如果你是 Solana 生态的 DApp 开发者,方式也是类似的。它提供了 autoAddRegisteredWallets 属性:

总结

EIP-6963 和 Wallet Standard 可以极大改善用户连接钱包的体验,降低新钱包供应商的准入门槛。希望以后能有更多链平台以及钱包、DApp 开发者可以提供或实现相关标准,这有利于 Web3 向着更好的方向发展。

复盘 Curve 创始人 1.41 亿美元 CRV 被清算始末 是预谋已久的抛售套现?

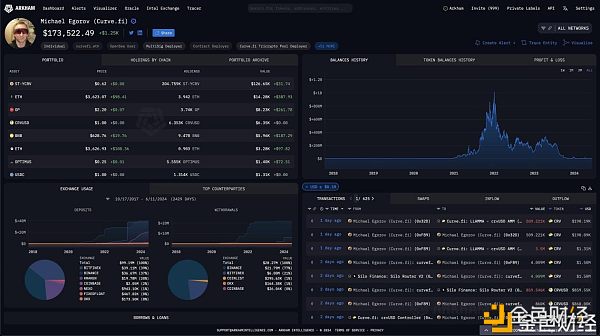

6月13日晚间,Arkham发文表示,Curve创始人Michael Egorov价值近9位数的借贷头寸(1.41亿美元CRV)已被全部清算,并在Curve的借贷平台Llamalend上共计产生超过100万美元的坏账。

针对这次清算风波,当天Curve创始人Michael Egorov在社交媒体发文回应,Curve团队和本人今天一直在努力解决清算风险问题,正如大众所知,自己的所有贷款仓位已被清算。

他还补充道,由于自己的持仓规模太大,对市场的影响过大,导致了约1000万美元的坏账,不过目前已经偿还了93%,剩余的部分坏账将很快偿还。

至此,这场持续12小时的清算风波似乎已被按上了暂停键,CRV币价也维持在0.28美元上下震荡。

但导致这次CRV借贷仓位大规模清算的原因仍值得深究,且创始人Michael Egorov面对这次清算时的无动于衷,“不补仓、不拯救”的冷静行为更是让人意外,以致于社区质疑他是否在通过抵押贷款的方式抛售CRV套现?

1.41亿美元CRV被清算或在预料之中

早在2个月以前,创始人Michael Egorov在借贷平台的CRV仓位就被预警有潜在的清算风险,但是Michael Egorov并没有采取任何行动,既没有补仓也没有归还所借的稳定币资产,当这次CRV被清算时并不意外,似乎早已在预料之中。

6月13日早间,数据平台Arkham发文提示,Curve创始人Michael Egorov在5个借贷平台上,抵押的1.41亿美元CRV借出9570美元稳定币(主要是crvUSD)的仓位头寸,随着CRV代币的下跌将面临着被清算的风险。

Arkham指出,如果CRV的价格再下跌约10%,Michael Egorov的这些头寸很大可能会开始被清算。

随后,CRV代币从0.35美元一路跳水至最低点0.21美元,日内跌幅一度超过40%,创下历史新低。

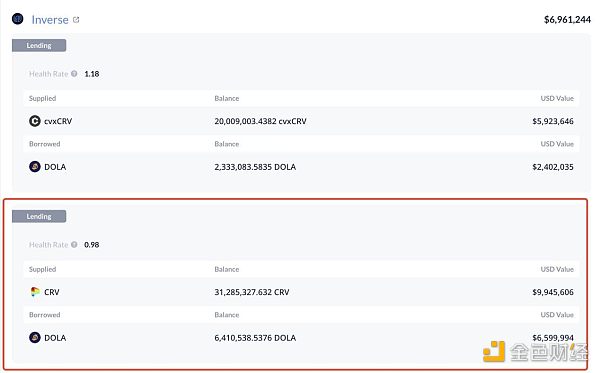

Michael Egorov在Inverse、UwU Lend等多个借贷平台的CRV借贷仓位全部跌破清算线,开启清算模式。

6月13日晚间,Arkham发文表示,Michael Egorov地址上的1.41亿美元(价值约9位数)借贷头寸已被全部清算。

其实,早在2个月前,Michael Egorov的CRV抵押借贷仓位就被提示已进入了危险区,面临着被清算的可能。

4月14日,链上数据分析师余烬就在社交媒体发文表示,随着市场下跌,CRV价格也跌至0.42美元Michael Egorov的借贷仓位也又进入红线危险区了。

据监测,Michael在Curve LlamaLend、UwU Lend、Silo及FraxLend等6个借贷平台,使用5个地址共计抵押了3.71亿枚CRV,借出了9254万美元的稳定币,共计有12笔债务。其中,多个仓位借贷健康率已经下降至1.1附近,根据推测,若CRV价格继续下跌10%没有补仓或还款的情况下,将会启动清算。

当日夜间CRV价格一度跌到0.35美元,早已跌破0.42美元的10%,但奇怪的是Michael Egorov借贷仓位并未被清算,而他似乎也没有做出任何补救措施。

关于为何未被清算,有两种观点,一是预言机价格出现滞后,可能未追踪到清算价格;二是借贷平台Silo的清算机制是手动清算,不是自动清算,即使价格到了清算线,但是没有手动执行的话,清算并没有真实发生。

Michael Egorov似乎很幸运的躲过了4月份的清算,仓位并没有受到任何威胁。

不过,面对自己岌岌可危的仓位,在过去的两个月时间内,他并没有采取任何应对措施。所以当随着加密市场行情的整体下跌影响,CRV价格再次下跌,Michael Egorov的CRV借贷仓位被清算也早在预料之中。

Michael Egorov被质疑是通过借贷形式抛售CRV

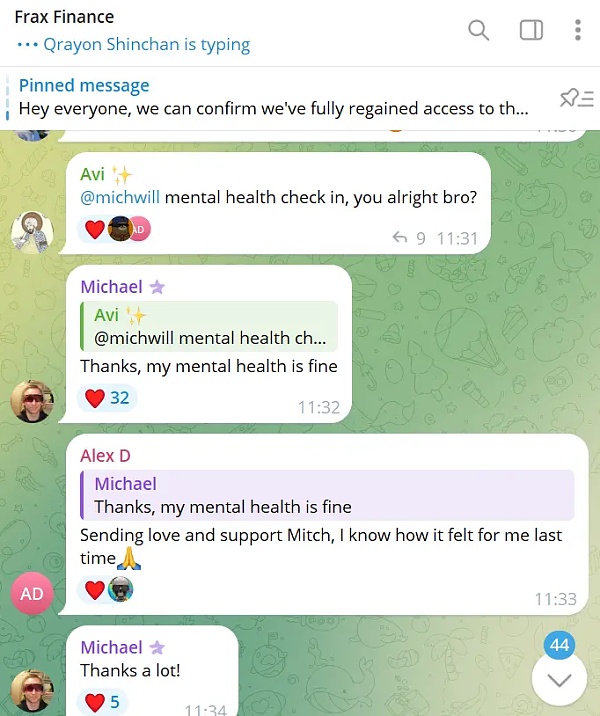

面对CRV这次大规模仓位清算,创始人Michael Egorov的表现更让人吃惊,他在整个清算过程中没有任何发声,甚至无动于衷,既没有主动补仓也没有任何补救行动,且在仓位清算发生的6月13日上午,还在Frax Finance社区与用户调侃,表示自己的精神状态很健康。

在去年8月的CRV清算危机中,Michael Egorov为避免CRV价格下跌导致出现清算,主动补仓并向33位投资者或机构以OTC场外交易的方式出售了1.594亿CRV,换取6376万稳定币来偿还借款,拯救自己的仓位。

与上次的火速在各个借贷平台上归还部分资金,且增加CRV质押物状态对比,Michael Egorov面对这次1.41亿美元CRV仓位清算的表现异常冷静,既没有主动在OTC出售CRV来偿还借款也没将之前借出的稳定币转移部分回来还款,异常淡定反常。

有用户质疑,这次清算是不是Michael Egorov预谋已久的套现方式。清算1.41亿美元CRV仓位,最终获得约1亿美元稳定币,且随着CRV币价下跌,损失好像不足30%,如果他将1.41亿美元CRV直接抛向二级市场,以CRV如今的流动性,损失可能不止30%,还会背上砸盘骂名。

对于本次CRV仓位清算,以太坊核心开发者eric.eth表示,Curve 创始人并没有因为CRV被清算而受到“损失”,他从价值 1.4 亿美元的 CRV 仓位中获得了 1 亿美元的收益,而在市场上出售会导致相似的价格并引起社区的不满。

用户@0x_Kun在评论中表示,如果在二级市场上出售价值1.4亿美元的CRV将会出现疯狂的滑点,Michael Egorov用抵押的方式获得美元稳定币,清算虽损失了约30%的抵押品但最终获得了1亿美元。

他补充解释道,抵押清算对于Michael Egorov是双赢的套现策略,如果CRV价格上涨,他只需借更多钱,如果价格下跌就会清算,但可以保留所有借来的钱。

Youtube博主@sassal.eth则用“你本来可以不买豪宅的”留言评论,嘲讽Michael Egorov的这次仓位清算行为与之前套现VC币买豪宅并无差别。

CRV清算余波:投资人受损

无论这次CRV清算是有预谋的抛售还是无意的行为,但上亿美元的清算规模对加密市场的影响不容小觑,尤其是Curve相关的投资人影响最大,且已经波及了多个借贷。

其中,CRV价格的暴跌也引发了其它借贷平台上的仓位清算,据Lookonchain数据显示,有用户在Fraxlend上被清算了1058万枚CRV,价值330万美元。

另外,凡是去年参与“Curve保卫战”的OG、机构及VC等,如DWF、黄立成在场外OTC以0.4美元买入的CRV代币,随着CRV跌至历史新低,仓位都是处于亏损状态。

当然面对这场清算风波,也有人支持并获利。如加密基金NDV联合创始人、NFT巨鲸Christian表示,从Michael Egorov获得3000万枚CRV,以支持Curve和DeFi的未来。据悉,Christian场外买入的CRV约600万美元,即每枚CRV代币价格为0.2美元,按照如今的0.28美元,账面浮盈约40%。

自去年3月Curve创始人被VC机构联合讨伐霸占VC币,套现买豪宅后,Curve平台的危机就一件接着一件,同年7月遭遇黑客攻击,今年4月被提示清算风险,如今1.41亿美元CRV仓位被清算等等。

曾一度与Uniswap并驾齐驱的DeFi头部两大王炸产品,Curve却一直在走下坡路,有人将归结于DeFi赛道的发展困境,但更多人认为Curve是一手好牌被Michael打得稀碎。

根据DeFiLlama数据显示,6月14日,Curve平台现锁仓的TVL已降至22.7亿美元,与2022年高点的230亿美元相比,TVL已缩水至不到原来的十分之一,在DeFi市场的排名也已降至15名开外。

全新视角解读,被误解的 SEC 主席 Gary Gensler

撰文:夫如何,Odaily 星球日报

提到加密世界的「公敌」,不少人第一反应会想到美国证券交易委员会(SEC),每一次部分项目或知名人士被 SEC 盯上,都会导致一轮行情下跌,SEC 主席 Gary Gensler 更是「臭名昭著」。

从 2021 年 4 月担任 SEC 主席至今,Gary Gensler 任期已过大半。在其任期内,他频繁向加密行业「开炮」,发表了诸如「加密市场的代币绝大多数都属于证券,所以发布和销售这些证券型加密代币会受到证券法的监管」等监管言论,他还主导了针对币安、Coinbase、Kraken 以及 FTX 等众多知名加密企业的案件。

种种迹象表明,Gary Gensler 似乎对加密行业充满了偏见,但事实真如大家「眼见」的那样吗?Odaily 星球日报将从一个全新的视角,带大家重新认识 SEC 主席 Gary Gensler。

高盛出身的 MIT 教书匠,转身成为加密「铁腕教官」 Gary Gensler 的工作经历:铁腕是他的办事风格

Gensler 出生在一个犹太家庭,从小对金融耳濡目染,毕业后按部就班进入了华尔街巨鳄高盛工作,并在 30 岁时成为当时高盛最年轻的合伙人之一,最终在高盛耕耘了 18 年青春。

1995 年,高盛首席执行官 Robert Rubin 出任美国财政部部长,Gensler 追随 Rubin 加入美国财政部出任金融市场助理部长,正式开启仕途。

Gensler 一直是坚定的民主党人士,在 2008 年为奥巴马的竞选总统活动提供建议,后在奥巴马担任总统期间,出任美国商品期货交易委员会(CFTO)主席。当时正值金融危机过后,衍生品市场正处于百废待兴的阶段,Gensler 从监管入手,不断推出监管新规,帮助美国衍生品市场重建市场秩序。由此,Gensler 被称为「金融危机后的主要改革者之一」

在奥巴马任期后,Gensler 还担任希拉里 2016 年总统竞选的首席财务官。随着特朗普的胜选,仕途无望的 Gensler 前往麻省理工学院(MIT)任职,教授《区块链和货币》课程。

在任课期间,Gensler 鼓励学生参与区块链行业,并以 Algorand 为例赞扬区块链可以改变生活。「或许 5 年之后,你可以在区块链上打造 Uber 或 Lyft……届时区块链在性能上会有一定的强度,如 Silvio Micali 的 Algorand,他是麻省理工学院图灵奖得主,我们曾一同工作,Silvio 具备伟大技术及性能,你能在(Algorand)之上开发 Uber。」

2020 年拜登夺得当年大选胜利,Gensler 也被拜登提名为 SEC 主席,开启了他与加密行业的纠葛。

从 Gensler 的工作经历中不难发现,如今他强硬的监管风格来源于担任 CFTO 主席期间。或许在他心中,目前的加密行业和金融危机过后的衍生品市场有着相似之处。但作者相信从他在 MIT 任课阶段中对加密行业的热爱并不是伪装的。如此矛盾的经历出现在 Gensler 身上,想必也造成了大众对他的误判。 细数 Gensler 任职期间对加密行业的执法行动

从 2021 年到 2024 年,Gensler 领衔的 SEC 对加密货币行业采取了许多重要的执法行动。以下是一些详细案例:

Ripple Labs: 案件概要:SEC 在 2020 年 12 月对 Ripple Labs 提起诉讼,指控其通过出售 XRP 代币进行未注册证券发行。该案件在 2021 年继续推进,Ripple 抗辩称 XRP 不是证券。 结果: 2023 年 7 月的法院判决中,Ripple 获得一定的胜利,部分行为被认定不属于证券,但仍存在违规之处;而后 SEC 要求 Ripple 要求支付近 20 亿美元罚款,目前仍在等待最终判决。

Coinbase: 案件概要: 2021 年 9 月,SEC 警告 Coinbase 其计划推出的借贷产品可能构成未注册证券,并威胁要起诉 Coinbase。 结果:Coinbase 取消了借贷产品的推出,并继续与 SEC 合作以确保其其他产品的合规性。

BitConnect: 案件概要:SEC 对 BitConnect 及其创始人提起诉讼,指控其进行价值超过 20 亿美元的庞氏骗局。 结果:BitConnect 的多个高层被起诉,案件仍在处理中。

BlockFi: 案件概要:SEC 指控 BlockFi 提供未注册的加密借贷产品,该产品构成证券。 结果:BlockFi 同意支付 1 亿美元的罚款以达成和解,其中 5000 万美元支付给 SEC,另 5000 万美元支付给各州监管机构。

Kraken: 案件概要:SEC 指控 Kraken 的质押计划构成未注册的证券。 结果:Kraken 同意支付 3000 万美元的罚款以达成和解。

FTX 和 SBF(Sam Bankman-Fried): 案件概要: 2022 年 11 月,FTX 因流动性危机破产,暴露出财务管理和风险控制问题。2023 年,SBF 被指控欺诈和挪用资金。 结果:SBF 面临多项法律诉讼,案件仍在处理中。

币安(Binance)和 CZ(Changpeng Zhao): 案件概要:SEC 对币安及其创始人 CZ 展开调查,指控其涉嫌欺诈投资者,并未注册其交易所业务。 结果:Binance 同意被没收 25 亿美元,并支付 18 亿美元的刑事罚款,总计罚款 43 亿美元。CZ 被判处 4 个月监禁。

Genesis 和 Gemini: 案件概要:SEC 对加密货币借贷平台 Genesis 和加密交易所 Gemini 提起诉讼,指控其通过未注册的加密借贷产品吸引投资者,违反了证券法。 结果:案件仍在进行中。

Terraform Labs 和 Do Kwon: 案件概要:SEC 对 Terraform Labs 及其创始人 Do Kwon 提起诉讼,指控其欺诈投资者并误导公众,涉及未注册证券的发行和销售。 结果:案件仍在审理中,Do Kwon 和 Terraform Labs 面临严重的法律后果。

从上述举例的相关案件来看,Gensler 率领的 SEC 对加密交易所推出的质押和借贷产品几乎零容忍,其次是相关黑天鹅事件的追责,最后是反欺诈和反洗钱相关的案件。以上三类执法行动更容易为加密行业接受的,也有利于行业的发展。但 SEC 在判断代币是否属于「证券」的问题上引发了大众的质疑。

目前 SEC 判断标准来源于豪威测试(Howey Test),它是根据美国最高法院在 1936 年判决的案件《SEC v. W.J. Howey Co.》中制定的。豪威测试的主要原则是,如果交易活动全部满足以下条件将被认为是证券发行: 投资者投资金钱或其他可替代的资产; 投资者的投资是在一个共同企业中; 投资者预期依赖于第三方(通常是公司或其他实体)的努力来获得投资回报; 投资者的回报主要取决于第三方的努力。

这四点条件通常需要全部满足,但代币其实较为复杂的,可能在某些活动中满足上述条件,但有些活动又不属于,这就造成「公说公有理,婆说婆有理」的尴尬局面。Gensler 因此招来加密行业的嘲讽。

Gensler 虽身披骂名,但仍促进加密行业向主流金融的融合

加密行业对于 Gensler 的看法大多是贬义的,认为他正在逐渐毁了加密行业等相关言论屡见不鲜,基本上大部分文章也是从这个角度来抨击 Gensler 及 SEC。

这个角度真的正确吗?依作者来看,此类看法有失偏颇,纵观整个加密行业 15 年的历史,历届 SEC 对加密行业的促进作用不如 Gensler 任职的三年。

细数在 Gensler 从 2021 年 4 月到如今对加密行业产生积极影响的重大事件。 2021 年 10 月,第一个比特币期货 ETF 上市。 2024 年 1 月,第一个比特币现货 ETF 上市。 2024 年 5 月,批准以太坊现货 ETF 的 19 b-4 文件。(多家机构表示本月以太坊现货 ETF 产品将上线)

以上三个重大事件对于加密行业来讲的意义非同凡响。

作者从亲身经历举例,之前被周围人问到从事什么行业,提到加密、虚拟货币以及比特币等相关字眼,都会告诫我「这个行业有问题,尽早找个正经行业」,作者基本上只能报以微笑。毕竟从此前各方态度和行业现状来看,确实不好反驳。但今年在提及此类问题时,周围人都能想到美国上线比特币现货 ETF 和香港对 Web3 的积极态度,纷纷向作者询问行业的相关动态,在谈及相关项目时也不用避讳。

从上述经历来看,SEC 批准加密货币的 ETF 是将加密行业正式走进主流世界的背书,使加密行业以一个正式的身份亮相全球。仅凭这一点,Gensler 就足以在加密行业的历史中占有一席之地。

或许也有人认为,就算换一个人担任 SEC 主席,在如今的大势所趋下,同样也会批准加密货币 ETF。但此类看法难道不是「马后炮」吗?如今的大势如何形成,以及 SEC 在批准加密货币 ETF 中的作用是否被低估,这都无法去衡量。但主流世界的资金能进入加密行业,不也是以安全性为前提,相比于此类说法,作者认为这些主流资金会更相信国家级的背书所带来的安全。

同时大部分人认为 Gensler 率领的 SEC 同样也对加密行业带来一定的消极影响,尤其是行情的下跌和相关项目的发展。但看 SEC 的执法活动,其中一部分是黑天鹅事件,比如 FTX、BitConnect 等,这种事件是「纸包不住火」必然会引起行情波动的,剩下的大多是证券类代币判定问题。从侧面反应,这也是主流世界在设法为加密行业形成一个行事框架。虽然目前框架的最终判定依旧没有定论,但这也是 Gensler 及 SEC 积极尝试的必经之路。

至于短期所带来的行情波动会被时间所抹平,终归只是行情趋势中一个小小的起伏,但近几年 SEC 批准的加密货币 ETF 却能在历史长河中留下光辉。

总的来说,Gensler 或许有阵营、私心、外界压力甚至利益,但作者更愿意相信他是以自己的方式让加密世界尽快融入主流世界。

主动爆仓?Curve创始人1.4亿美元CRV终遭清算

作者:Climber,金色财经

北京时间6月13日,Curve创始人Michael Egorov所持有的1.4亿美元的CRV借贷仓位随着币价下跌已经开始清算。截止撰文,Egorov 的 5 个地址上仓位已全部跌破清算线,但仅主地址开始清算。不过CRV币价遭遇暴跌,短时最高跌超30%。

而去年7月Curve创始人同样遭遇清算危机,不过由于是外来黑客入侵所导致,事件使得加密市场掀起援助Curve计划。先后共有数十家机构以及多位华人大佬如孙宇晨、杜均和麻吉大哥等纷纷提供资金援助。

转眼一年将至,资金援助、加密转牛似乎均未能拯救Curve及其创始人的被清算命运。 1.4亿美元仓位清算提上日程

6月13日凌晨,Arkham在X上发文表示,Curve创始人Michael Egorov目前面临1.4亿美元CRV代币的清算风险。Egorov在五个不同协议上的五个账户中,以约1.41亿美元的CRV代币为抵押,借入了约9570万美元的稳定币,主要是crvUSD。维持这些借款的年化利息成本高达6000万美元。

其中,5000万美元的借款来自Llamalend,年利率约为120%。由于Llamalend上几乎没有剩余的crvUSD可供借贷,Egorov的三个账户已经占了该协议上90%以上的借款。如果CRV价格下跌约10%,这些头寸将面临清算的风险。

遗憾的是,随着加密行情的走低以及市场FUD的部分影响,CRV币价应声下跌。不到1小时CRV价格暴跌超30%,最低触达0.219美元。而这也直接引发清算。

据Lookonchain监测,Curve创始人Michael Egorov正在被清算,Michael目前在4个平台上持有1.1187亿枚CRV(3387万美元)抵押品和2060万美元的债务。

不过据余烬监测,Curve创始人5个地址上抵押CRV的借贷仓位已全部跌破清算线。目前Egorov主地址(0x7a1…428)上的仓位正在清算进行中,其余几个地址上的仓位虽然也已经跌破清算线,但暂未开始清算。

另据链上数据分析师@ai_9684xtpa监测,Curve创始人已被清算2962万枚CRV,地址0xF07…0f19E是主要清算人之一。该地址用户以均价0.2549美元清算了2962万枚CRV,共花费755万枚FRAX,目前这部分代币已全部充值进Binance。

此外,由于CRV价格下跌,有投资者在Fraxlend上被清算了1058万枚CRV(330万美元)。

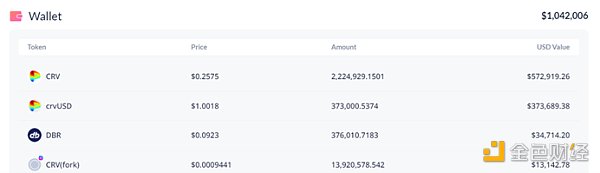

目前,Egorov主地址(0x7a1…428)上的仓位显示,CRV数量约为222万枚,钱包总价值约为104万美元。

Curve创始人遭遇清算以及CRV的暴跌也导致集中抛售行为的出现,据The Data Nerd数据,一巨鲸向Binance存入了1092.6万枚CRV(约合270万美元)。在1小时内,他总共向Binance存入了2420万枚CRV(约合693.6万美元)。而CryptoQuant首席执行官Ki Young Ju也发文表示,交易所的CRV余额创下历史新高,在过去两个小时内上涨了57%。 机构名人未能援救成功

2023年7月下旬,由于Vyper 编程语言导致的重入漏洞,四个CurveFinance 矿池遭到黑客攻击,总计损失约7000万美元。这也直接导致Curve创始人面临巨大的清算风险。

不过由于此次为黑客恶意攻击行为,加密市场多方势力纷纷表态支持Curve。除了Egorov向19家机构与投资者出售超过1.06亿枚CRV代币筹资外,孙宇晨、杜均、麻吉大哥等加密名人也购入了CRV。

孙宇晨买入500万枚CRV代币、杜均以400万美元的总额购买1000万枚CRV、麻吉大哥以150万美元买入375万枚CRV代币,并全数质押锁仓6个月。

对于Curve项目,杜均表示“很多人问我为什么要支持Curve,就如同BendDAO在2022年遇到流动性危机时,我们立即和项目团队沟通给与支持一样。”、“这些都属于真正创新的项目,行业的基础设施。当前的困难只是暂时的,我们一起多多支持,行业才会更健康。”

随着多家机构、多名华人大佬提供资金援助,Egorov的场外筹款交易顺利进行,Curve在各大DeFi平台上的债务健康度也有所提升,在Aave V2的健康系数上升至1.87,Fraxlend则为1.8。

另据公开资料显示,去年8月,Michael为避免CRV价格下跌导致出现清算而向33位投资者/机构以场外交易(OTC)的方式出售了1.594亿枚CRV,换取了6376万稳定币来偿还借款,出售价格0.4美元。

但当年9月,Curve的交易量暴跌 97%,而其项目代币CRV也一路下跌至今。

值得注意的是,6月13日当天Curve创始人借贷仓位从预警到正式清算发生时间迅速,但其实此前在今年4月份Curve创始人在各平台的借贷仓位进入危险区间,其中多个仓位借贷健康率已降至1.1附近。

4月份加密市场回调,山寨币普遍大幅下跌,而CRV价格也跌到了0.42美元附近。这也意味着Curve创始人Michael Egorov的借贷仓位也又进入红线了。

彼时Egorov通过5个地址在6个借贷平台共计抵押了3.71亿枚CRV(1.56亿美元),借入9254万美元的稳定币。

因为CRV价格下跌,Egorov在各平台的借贷仓位目前又进入了危险区间。多个仓位借贷健康率已经下降至1.1附近(即:CRV价格继续下跌10%而没有补仓或还款的情况下会开始清算)。

此后两个月时间,显然这位Curve创始人没有做足准备,最终也导致了其借贷仓位被迅速开始清算。 结语

Curve创始人借贷仓位遭遇清算似乎早已命中注定,加密行情的熊转牛、一年的恢复期、海量资金的涌入等要素均未逆转未来。CRV价格也越走越低,这个曾经资本支持和站台的好项目,最终伤害的却是投资者。

对此,有社区成员表示,Curve这波操作与传统金融类似,股权没法大规模减持就选择质押,股价下跌银行被迫清算平仓,创始人被迫发财。

自燃、暴力、全裸?MEME币直播间上演空气狂欢

对于大众而言,直播电商已然成为了一个非常普遍的购物渠道,更具直观性与沉浸感的信息传递方式从小小的屏幕开始,短频快地点燃用户的购物需求,最后化身为吸金利器促成交易行为。

但大家有没有设想过,如果有一天,“321上链接”发生在币圈会怎么样?毕竟即使是币,某种意义上而言,也是一种投资商品。保险能在直播买,那虚拟货币为什么不能?

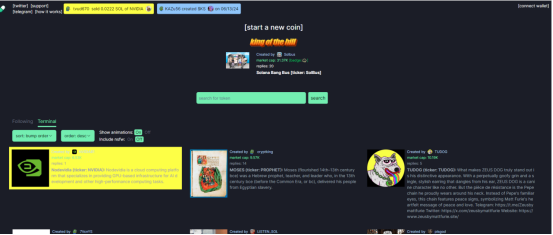

就在不久前,Pump.fun成功让这个想法变成了现实。5月29日,meme币发行平台Pump.fun在X平台宣布上线直播(LIVE STREAMING)功能。

截至目前,直播功能已然实行了半个月,在这短短2个周的时间里,直播效应给币圈带来的除了汹涌而至的流量,还有超越了人性限制的夸张炒作。

尽管主流机构多不待见MEME,但不得不承认,MEME是代表Web3精神的一种文化图景。在今年MEME的炒作中,凭借低成本与高效率,Solana成功在公链中脱颖而出,成为了大众MEME文化最为集聚的生态公链,而Pump.fun,也正为此而建立。

简而言之,Pump.fun是专为Solana建立的MEME发行平台,用户可以以低至2美元的成本价格部署和发行代币,脱离了传统代币发行的流动性安排与高昂成本。从发币模式而言,Pump.fun实行两条路径,一是发行者放弃铸币权在Raydium等DEX上建立流动性,二是采取预售模式。

整体来看,Pump.fun几乎是一个完全公平的发射平台,操作简单,没有团队分配,不存在老鼠仓,除了预售可能带来的上线抛压外,对于用户而言更为公平。而在Pump.fun之前,并没有一个专门的网站来进行MEME的分发,早期的MEME甚至都不能通过钱包购买,因此网站上线之后,Pump.fun迅速受到热捧。

从数据来看,Dune显示,截至6月4日,Pump.fun自2月份上线至今已捕获近20.3万枚SOL的总收入,当前价值约3346.8万美元,且其部署的MEME数量超83.2万个,约占Solana历史代币发行量(超110万个)超七成,平均每日推出超6300个代币,成为了当之无愧的MEME发射大王。

由于自带传播话题,Pump.fun在海外社交媒体也遭到热捧,其也因此成为了诸多海外KOL甚至是明星接触加密的第一选择。从以上描述可看出,无管辖的Pump.fun天然就具备滋生诈骗行为的基础,不出意外,各种不当之风也随之蔓延,假冒名人、诈骗发行的代币多不胜数。

在上月,陀螺曾报道过卡戴珊家族成员在Pump.fun上的Jenner代币骚操作,彼时正处于Pump.fun上名人发币诈骗频发的时期,因而即使本人露脸,也有人宣称是在“Deep fake”。或许也正是考虑到安全性,又或是只是增加营销卖点,Pump.fun在5月29日正式推出了直播功能。

从使用体验来看,操作相当丝滑,代币上线之后右上角就会有创建直播的按钮,点开即可线上直播喊单。至此,Web2的风终于吹到了Web3,相比于传统的页面描述,直播具备更多的号召性,毕竟可以更直观的感受到暴富来临的号角。“多花一个SOL,你将成为下一个百万富翁。”

在上线后,MEME直播迅速蔓延,直播的效果也显而易见,尽管数据难以统计,但多数代币在直播期间有更高的价格波动,有用户在平台上称,相比其他平台直播,Pump.fun直播间人流更多、实际投入也更为明显。但韭菜蹦跶地欢,问题也随之出现。

在传统短视频的背后,有强大的审核和运营团队,不符合主流价值观的直播会被弹窗或下架,但即使在这种情况下,各种主播也还是做出更多博人眼球的奇葩行为以获得更多的关注,例如色情擦边、夸大事实等等。

若是存在一个无审核无监管的自由直播平台,还是在以纸醉金迷为名的币圈,叠加上被戏言“最爱作死”的海外年轻群体,这一切,都让Pump.fun的直播摇身一变成为了黄暴游乐场。

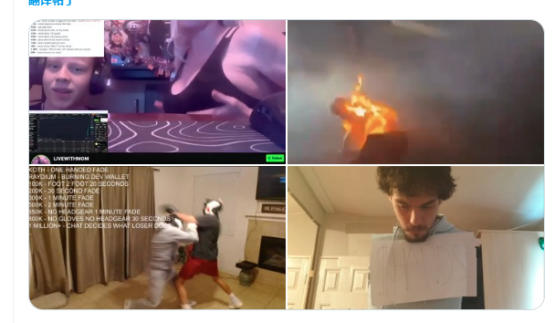

实际上,在Pump.fun直播前,就已有不少人为推广MEME作出疯狂的直播行为,此前一个名为DARE 的Meme币开发者Mikol就在直播时身上涂满酒精,并让朋友向其燃放烟花,结果身体自燃,最后判定为三度烧伤。还有自称母子两人的直播间,儿子向观众暗示达到一定金额,可解锁母亲的隐私身体部位,可谓是不堪入目。

MEME的直播乱象,来源X平台

Pump.fun开放直播后,也遇到了一样的问题。直播睡觉等无意义行为仅仅是开始,就在开放直播的第二天,就已有女主播全裸出镜直播,更可怕的是,全裸出镜时,代币竟然快速上涨,直到最后直播不知何缘故断线,代币才再度下跌,而直到现在,进入Pump.fun界面,色情图片也随处可见。有网友戏言,“大家还在研究宏观基本面,Pump.fun已经快进到色情直播了。”

暴力镜头也随处可见。有人挟持人质,并告诉直播间代币达到市值后,人质将被释放。还有青少年现场表演拳击对打,称随着市值的增加,他们的暴力程度将随之加倍。骗子也能正大光明骗钱,一男子宣称自己没有手进行操作,结果后续直接伸出手抽取流动性。

上述种种操作让圈内人士也颇为不满,认为MEME精神代表着自由与开放,却不等同于暴力与低俗。众多人士也开始向Pump.fun表达应进行一定的内容限制,但Pump.fun尚未对此作出回应。

作为一个日发行数千代币的平台,若要增加内容审核,一方面难度与复杂度较高,一方面也需要增加更多的成本进行维护,显然不符合其轻量化与高自由度的利益定位,因而不回复也在意料之中。但实际上,正如上述提到的,Pump.fun协议本身相当赚钱,月收入一度超过了最大的去中心化交易所Uniswap Labs,最高单日收入曾经高达148万美元。

不过对于Pump.fun而言,直播乱象显然还未达到解决优先级,其还存在更多致命挑战。首先,平台不限制任何代币发行,因此造成MEME代币泛滥,但交易活跃度低,造富效应较低;其次,由于存在预售,先行购入后pvp现象显著,上线即抛,带来的直接影响是机器人抢跑交易增多,侵蚀普通用户利益,项目方控盘严重;最后则是自带流量的名人镰刀,随着KOL广泛涌入,利用知名度轻而易举获取利益,但却无视后续运营,名人MEME成为了一种纯粹割韭菜行为。以此前提到的卡戴珊家族中的Caitlyn Jenner为例,其在近期就发行多达12个代币,总获利达2,381 SOL,约合40.5万美元。

回到直播问题,自由和边界,始终是整个互联网世界讨论脱离不开的难题。在传统短视频平台,也不乏有各种人士抱怨审核过于严苛、捂嘴严重,但缺乏边界的自由是否真的能够成立,或许Pump.fun就是一个很好的例子。

以社交平台为例,在Pump.fun之前,Web3世界曾出现过多个去中心化平台,例如曾经高调号称“推特杀手”的Damus以及更早期的Mastodon,但几乎所有平台都会由于无审核、无控制走向混乱的内容现状,最终昙花一现。即使是在X平台,黄推和暴力消息也层出不穷。

Damus上的垃圾信息,来源:网络公开

然而,不幸的是,该种暴力的营销方式是否有用,答案却是可见的。在人性的赌场,吸引眼球就意味着有流量,有流量也意味着有利益,币圈仅仅是把这一人性发挥到极致。而对于Web3而言,该种方式是否应该存在,还有待存疑。

从信息传递的规律来看,从图文、音频到视频的趋势走向是必然的,这源于信息扩散的有效性,因此直播来到Web3具备可预见性,即使Web3曾一度以匿名化作为标签。但去中心化平台在承载社交需求与公共话语方面的天然限制,也始终是阻碍其发展公共网络集聚的一座大山,核心就在于人性,有人有效利用平台,就有人无效使用甚至是基于此作恶,人,变成了其中最难以把控的因素。对此,Web2世界花费了数十年进行了研究,也仅仅只是找到了简单粗暴的限制方法,Web3显然也未找到更好的解决方法。

而在各种讨论直播与名人MEME的帖子中,可以看到,社区人士都认为这并不利于Web3的大规模应用,反而会给Web3增加更多污名化,让其与金融诈骗、不良风气联系在一起。以太坊创始人V神就对名人MEME感到不满,其在公开场合表示“到目前为止,我对这个周期的名人实验感到非常不满意,金融化是达到目的的手段,如果目的值得(医疗保健、开源软件、艺术等),我可以尊重金融化作为最终产品。”

但对于MEME赌场而言,直播或许仍是一次创新机制,毕竟相对于此前脸都见不到的虚假狂吹,真人的加入会给用户更多信任感,也进一步让人感受到独属于MEME的空气狂欢。但另一方面,直播的出现也意味着价格把控更为简单,毕竟直播受众更直观,而在直播中波动更为剧烈的价格幅度,也无疑会吸引更多科技与狠活的进场。

还是那句话,MEME很刺激,但是敢赌,也要记得服输才是。

VGX基金会与Honeyland达成合作,并向后者用户提供VGX奖励

VGX 基金会牵手 Honeyland

VGX 基金会宣布将与 Web3 游戏项目 Honeyland 建立合作伙伴关系,并为 Honeyland 玩家提供 VGX 代币奖励。

VGX 是一种跨链型代币,其效用旨在为 GameFi 和游戏生态系统之间架起桥梁。Honeyland 则是一款链上休闲策略游戏,支持 iOS 和 Android 双平台,目前也是 Solana 之上最受欢迎的的游戏之一。

通过本次合作,在 UTC 时间 2024 年 6 月 6 日 17: 00 快照之前持有 Genesis 级 Eggs、Bees 或 Queens 的玩家均可获得 VGX 代币奖励。此外,由于之前 VGX 基金会已宣布与 Gala Games 达成了合作,获得了代币奖励的玩家可将其 VGX 用于 Gala Games,在那里购买 Voyager:Ascension 季票,并借此赚取 GVGX 奖励。

除了为 Genesis 持有者提供 VGX 奖励外, 6 月 12 日到 6 月 19 日期间,Honeyland “化妆品商店”(Cosmetic Shop)还将为所有 Honeyland 玩家提供一款免费的 VGX 化妆品特征 —— 一顶以 VGX 为设计主题的帽子。此化妆品特征可以被融合至任何 Bee 之中,并借此提升 Bee 的“容量”(Capacity)特性。

针对本次合作,Honeyland 首席执行官 Corey Wright 表示:“我们一直在寻找为 Honeyland 玩家提供奖励的全新方式。很高兴与 VGX 基金会达成合作,无论是我们的老玩家还是今天加入的玩家,我们都将借此为他们提供令人兴奋的新奖励。”

VGX 基金会的使命是增加整合和使用 VGX 代币的项目数量,扩大能够在 Web3 游戏中访问和使用该代币的用户数量。

欲了解更多信息,请访问:

关于 VGX 基金会

VGX 基金会希望通过其动态的链上游戏代币 VGX 来引领去中心化游戏经济系统的发展。VGX 作为游戏内置货币和奖励机制,可赋能多元化的游戏社区。VGX 基金会将通过促进针对游戏开发者和平台的各项赠款及合作活动,积极推动游戏活性增长,并扩展 VGX 代币的用例,进而培育一个繁荣的 VGX 生态系统。