原创 | Odaily星球日报()

作者 | 夫如何()

TON 生态在 2024 年经历了飞速发展,生态中锁仓总价值(TVL)不断攀升,其中流动性质押赛道的增长幅度处于领先位置。流动性质押是一种允许用户在质押加密资产获取收益的同时,仍然保持这些资产的流动性,可以通过衍生代币进行交易、借贷或其他 DeFi 操作。

在 TON 网络中,流动性质押的潜力巨大。通过将质押的 TON 代币转化为流动性代币,用户可以一边参与 TON 网络的治理与安全维护,一边仍然保持其资产的流动性。流动性质押不仅可以提升网络的去中心化程度,还能吸引更多的资金流入 TON 生态,进一步增强 TON 的安全性和活力。

目前 TON 生态流动性质押赛道处在相对早期的阶段,据 ,TON 生态流动性质押赛道总 TVL 为 3.03 亿美元。不过在作者统计时,认为 Ton Whales 也可以算作流动性质押赛道,根据其 TVL 为 1.05 亿美元,TON 生态流动性质押赛道更新为 4.08 亿美元。

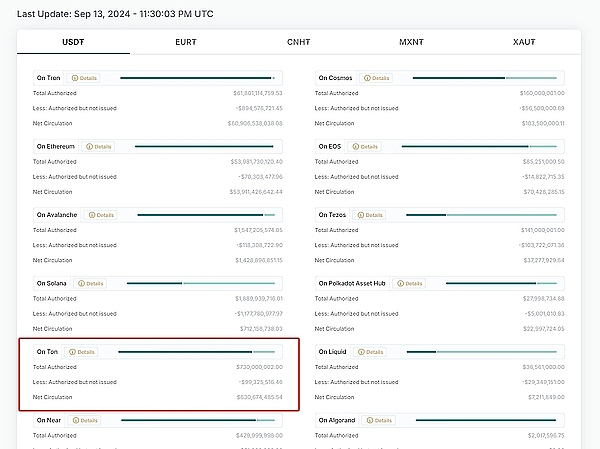

同时根据 ,全网总质押量为 6.46 亿枚 TON,再结合发文时的 Toncoin 价格为 5.5 美元,整个流动性质押赛道的 TVL 占 TON 网络总体质押量的约 11.5% 。这比例相比于其他网络来讲较低。

Odaily星球日报整理了五个 TON 生态流动性质押赛道代表项目:Tonstakers、Bemo、Stakee、Ton Whales 以及 Hipo,深入分析各项目优劣势。

TON 流动性质押代表项目解析

Tonstakers ( tsTON )

是 TON 网络上的非托管服务的流动性质押协议,主要为用户提供低门槛的参与质押的机会,用户可以最低 1 TON 的进行质押。同时没有锁仓期,随存随取,并且每 18 个小时获得收益。Tonstakers 还通过了 CertiK 安全审计,分数为 94.5/100 ,保障用户资金安全。且其代码开源,任何人都可以审查和验证协议的公平性。

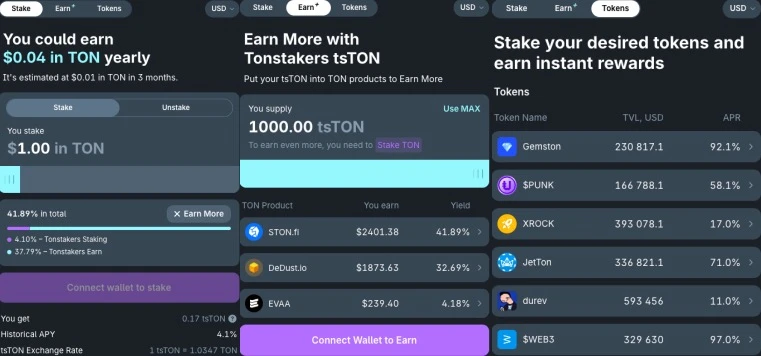

目前 Tonstakers 的锁仓总价值(TVL)已达 1.97 亿美元,位列流动性质押赛道首位, 2024 年 TVL 涨幅约 511% 。质押人数为 69358 人,APY 为 4.1% 。

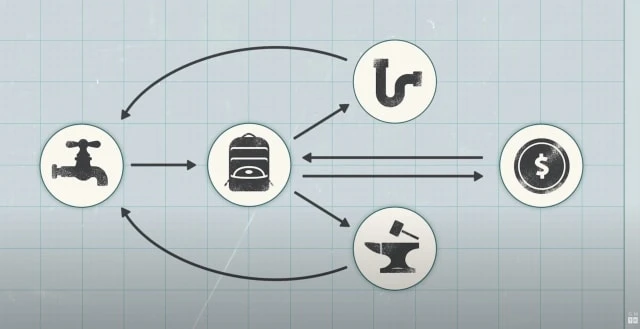

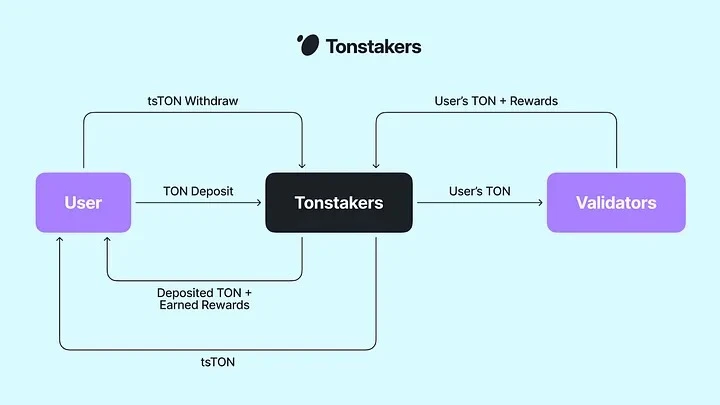

Tonstakers 的运作机制:用户将 TON 存入 Tonstakers 的质押池,Tonstakers 会将这些代币委托给合作验证者进行质押。验证者处理交易并生成区块,获得的奖励将返还给 Tonstakers 质押池,之后用户可以随时赎回,并获得比最初投入更多的 TON。这种流动性质押机制允许用户获取 tsTON 代币,它代表用户在质押池中的份额,用户还可以在其他 DeFi 协议中使用 tsTON 代币。

此外 Tonstakers 还和 TON 生态 DEX 集成,提供一键式 tsTON 的 LP 收益,并且也提供新币质押的板块。

为了防止验证者因违规操作而受到 TON 网络的制裁,Tonstakers 通过以下措施来保护用户免受损失。

-

Tonstakers 精选有良好运营记录和基础设施的验证者,以降低被削减的风险。

-

Tonstakers 设立了流动性质押机制,使验证者必须返还质押的代币及奖励,即使在削减事件中也不例外。

Bemo ( stTON )

是 DWF Labs 与 Bemo 合作推出基于 TON 网络的去托管流动性质押协议。用户在质押 TON 代币后,将获得 stTON 代币。Bemo 的最低质押金额为 0.1 TON,Bemo 收取 20% 的质押奖励费用(10% 给验证者, 10% 给 Bemo 用于维护和开发)。

目前 Bemo 的 TVL 已达 7101 万美元,位列流动性质押赛道第二, 2024 年 TVL 涨幅约 280% ,目前 APY 为 4.21% 。

Bemo 协议通过智能合约管理 TON 代币的存入和提取、stTON 代币的铸造和销毁、质押节点的代币分配,以及手续费的收取与分配。质押过程简单,用户通过 Bemo 应用的“Stake”功能存入 TON,系统会按照 stTON/Ton 汇率为用户生成相应数量的 stTON 代币,代表用户在质押池中的份额。

质押后的 TON 会被分配到参与验证的节点,这些节点负责处理 TON 区块链上的交易,并在每一轮验证结束后获得网络奖励。系统自动扣除服务费后,奖励会直接注入 Bemo 质押池,从而增加 TON 质押池的价值。这意味着 stTON 的价格会随着质押池价值的增长而增加。

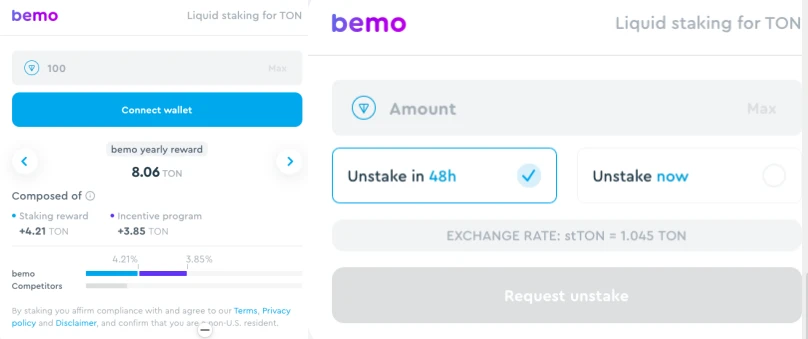

用户可以通过“Unstake”功能发起提取 TON 代币的请求。发起后会有一个 48 小时的冷却期。冷却期结束后,stTON 将按照当前汇率兑换为 TON 代币,用户可以随时提取这些 TON(大多在 1 以上)。或者直接提取,但只是 1: 1 兑换 Toncoin。

stTON 代表用户在 Bemo 质押池中的份额,其价值随着质押奖励而增长,而代币数量保持不变。Bemo 协议中的智能合约根据质押的总量、奖励和手续费计算出 stTON 对 TON 的价格,因此无需依赖外部预言机。stTON 由质押池完全支持,确保在应用内部不存在脱锚风险。

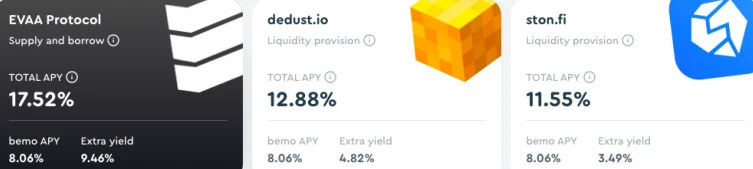

此外,Bemo 也提供 DEX LP 池收益,不过和 Tonsakers 不同,并没有直接集成到 DApp 中,提供一个网页 API 入口,用户可以先预测一下收益,再选择合适的平台。

最后,Bemo 还提供一个新颖的玩法,

stXP 是 Bemo 平台推出的质押经验代币,作为用户参与激励计划的一部分。用户通过使用 stTON 代币执行操作(如铸造、持有、为 DEX 提供流动性和借贷)来赚取 stXP。

stXP 将在 2024 年第四季度转换为平台的 $BMO 代币。stXP 持有者的 BMO 份额与他们持有的 stXP 数量成比例,stXP 越多,BMO 代币份额越大。Bemo 将把 BMO 总供应量的 20% 分配给 stXP 持有者,并在平台的 TVL 达到 10 m/30 m/50 m TON 时,分别分配 10% /15% /20% 。

用户在以下两个条件之一达到后可将 stXP 兑换成 $BMO:

-

完成 12 个月的 stXP 积累期。

-

Bemo 平台的 TVL 达到 5000 万 TON。

如果 Bemo 的 TVL 达到 5000 万 TON 的门槛,stXP 到 $BMO 的转换将在 12 个月或更短时间内完成,奖励池的比例将根据 stXP 总池子来分配。目前 Bemo 的 TVL 为 1279 万 TON。

Stakee ( STAKED )

是基于 TON 基金会开发的智能合约的流动性质押平台,提供一种新颖的流动性质押模式,即该平台总质押量决定其 STAKED 代币的价格走势,同时还能获得 TON 的质押奖励。Stakee 平台主要在 Telegram 进行质押,通过 Stakee bot 可以将钱包直接连接,更方便,更易获得流量。

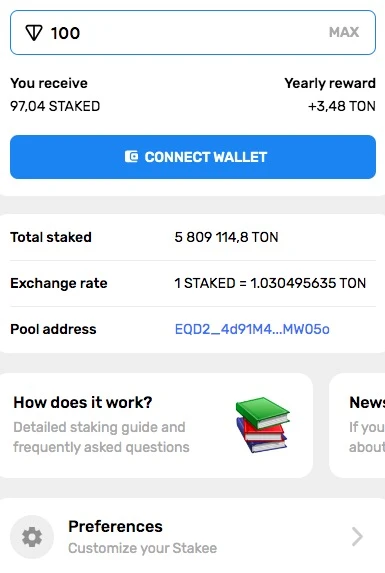

目前 Stakee 的 TVL 已达 3224 万美元,位列流动性质押赛道第二, 2024 年 TVL 涨幅约 593% ,目前 APY 为 3.48% 。

使用 Stakee 进行质押非常便捷。用户首先需要连接 TON 钱包,输入想要质押的 TON 数量,然后确认交易。质押完成后,用户将收到等值的 STAKED 代币,代币的价值会随着区块链上的质押奖励不断增长。整个过程通过智能合约来完成,确保资金的安全性。

不过值得注意的是,在其官方介绍文档中并没说明如何将 TON 代币委托给验证者,且并无安全公司进行审计。

STAKED 代币不仅可以用于追踪用户的质押份额,还能够在去中心化交易所(DEX)上进行交易,或用于其他 DeFi 应用。这使得用户在质押的同时仍然保持资金的流动性。此外,用户可以随时通过 Stakee 平台将 STAKED 代币兑换回 TON 代币,并获得质押期间的累计奖励。

不过目前 stakee 的代币价格无法计算,在大多数主流的 TON DEX 或加密货币行情平台中并未看到 STAKED 代币,并且极有可能是无法兑换成其他代币。

Ton Whales ( wsTON )

是 TON 生态系统中的一个深度参与者,致力于为用户提供一站式的区块链工具与服务。它的核心产品包括 Whales Stake 质押服务、Tonhub 移动钱包、区块链浏览器,以及专属俱乐部——The Whales Club。通过这些产品,Ton Whales 在 TON 生态中扮演着重要角色,吸引了大量用户的关注与参与。

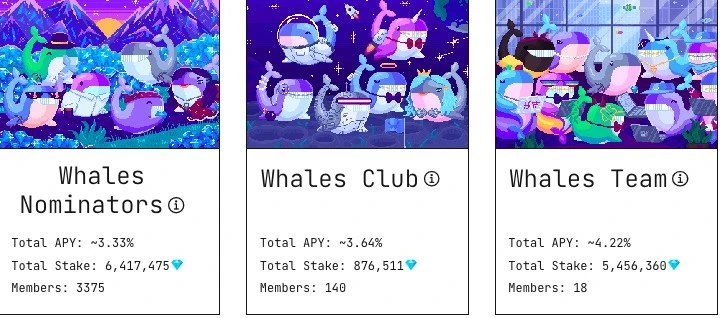

Ton Whales 的 The Whales Club 是一个专为社区成员设计的俱乐部,提供了一系列专属的特权。想要加入该俱乐部,必须持有 Whales Club NFT,这个 NFT 系列限量 10, 000 个。持有 Whales Club NFT 的成员可以参与专属的 TON 质押池,进入俱乐部的私密聊天室,并在未来获得 Ton Whales 推出的更多福利。目前,Whales Club NFT 的市场地板价大约为 37 枚 Toncoin。

Ton Whales 提供的 Whales Stake 质押服务是其最重要的产品之一。用户可以将 TON 代币存入质押池,池内资金将用于区块链的验证工作。作为回报,用户能够根据质押金额和时长获得相应的奖励。根据 Ton Whales 官网数据,目前 TVL 为 1.05 亿美元,APY 根据不同验证池大体在 3.33% -4.22% 之间。并且最低质押数量为 50 Toncoin。

Ton Whales 的质押池通过智能合约来管理和分配资金,确保用户的代币仅用于验证操作,任何人都无法访问这些资金。质押过程中,TON 代币将被锁定 34 小时,在此期间,它们会被发送至验证者节点,参与验证工作并产生收益。

Ton Whales 使用的智能合约由 TON 基金会团队开发,并经过多次审计。此外,Ton Whales 还推出了漏洞赏金计划,用户若能发现系统中的漏洞,并有可能导致资金损失,将会获得丰厚的奖励。

不过,Ton Whales 也提醒用户避免从托管钱包(如交易所或 Telegram 钱包)进行质押充值,因为这些钱包的特殊性导致智能合约无法返还资金。这是质押中唯一的风险,用户在操作时需特别注意。

Hipo ( hTON )

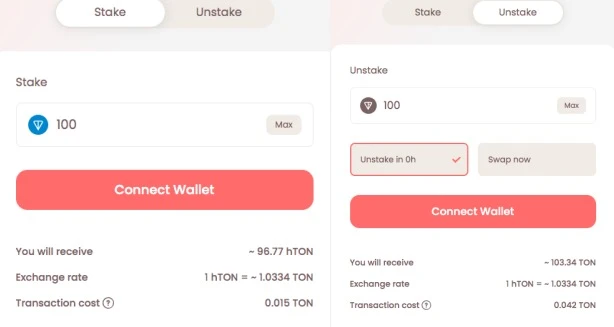

是一个开源的去中心化流动性质押平台。通过 Hipo,用户可以将他们的原生 Toncoin(TON)进行质押,并获得代表质押份额的 Hipo Staked TON(hTON)代币。用户可以最低 1 TON 的进行质押,Hipo 的治理和发展由社区共同推动,用户、开发者和验证者共同参与决策。Hipo 提供的年收益率(APY)优化是通过竞拍选择最优的验证者,确保质押者获得最高的回报。

目前 Hipo 的 TVL 已达 332 万美元, 2024 年 TVL 涨幅约 22% ,目前 APY 为 4.07% 。

hTON 价格动态:hTON 代币数量是固定的,代表质押的 TON 数量,但其价格随着质押奖励的分发而上涨。例如,质押 10 TON 获得 10 hTON,若奖励增长 20% ,hTON 价格则会上涨到 1.2 TON,意味着你的 10 枚 hTON 将价值 12 枚 TON。

Hipo 采用去中心化且无许可的验证者模型,允许质押的 TON 被借给验证者进行验证。验证者通过提交投资回报率 (ROI) 参与竞拍,Hipo 协议选择最佳 ROI 的验证者,确保为质押者和验证者提供最优的收益率。

用户可以随时通过 Hipo 应用解锁质押的 TON。用户可以选择等待解锁的冷却期,或直接在 DEX 上即时交易 hTON 代币,目前支持的交易平台包括 DeDust 和 STON.fi。

代币 HPO 是 Hipo 的治理代币,持有者可以参与协议的治理和决策,目前尚未推出。

是一个公开的仪表盘,为用户提供关键统计数据,包括 hTON 价格、Hipo 的 TVL(总锁仓价值)等,帮助用户作出更明智的决策。用户可以通过该仪表盘查看 hTON 价格、持有者数量、质押 APY 等数据。

Tonstakers 市场份额第一、Bemo 激励丰富、Stakee 模式新颖但有风险

上文介绍了五大项目的基本原理和大体玩法操作,各项目优劣势总结如下:

-

Tonstakers 的 DApp 产品的用户体验更好,比如收益的预测和集成其他 DeFi 的收益扩展,同时完善的风险机制也是其备受追崇的原因;

-

Bemo 的激励方式更多,尤其是 stXP 的设计,让人眼前一亮,并且相关资料的介绍以及详细程度领先于其他项目;

-

Stakee 是以 Telegram 小程序为主阵地,TVL 增长幅度是最快的,但资料非常少,仅有一篇文章介绍,同时尚未披露相关的机制说明;

-

Ton Whales 算是社区性的流动性质押项目,不过存在验证者罚没风险。

-

Hipo 的相关资料介绍和功能组件出色,不过用户体验比较单一。

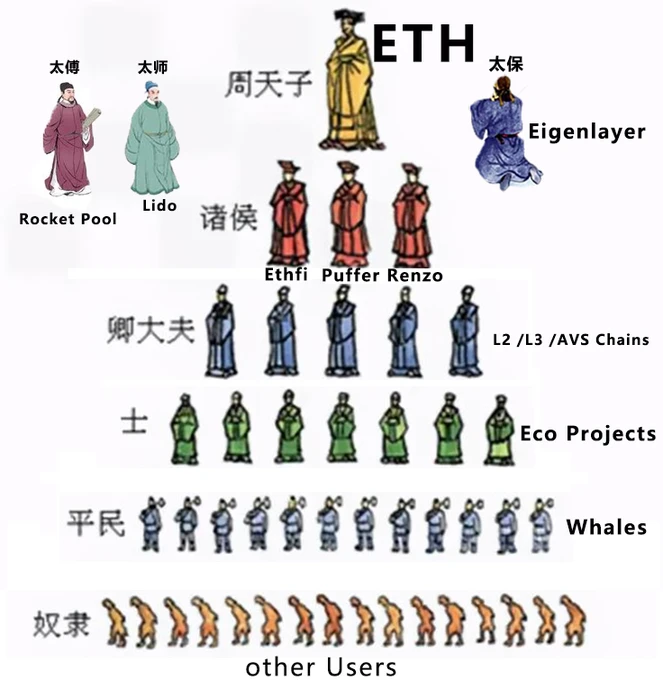

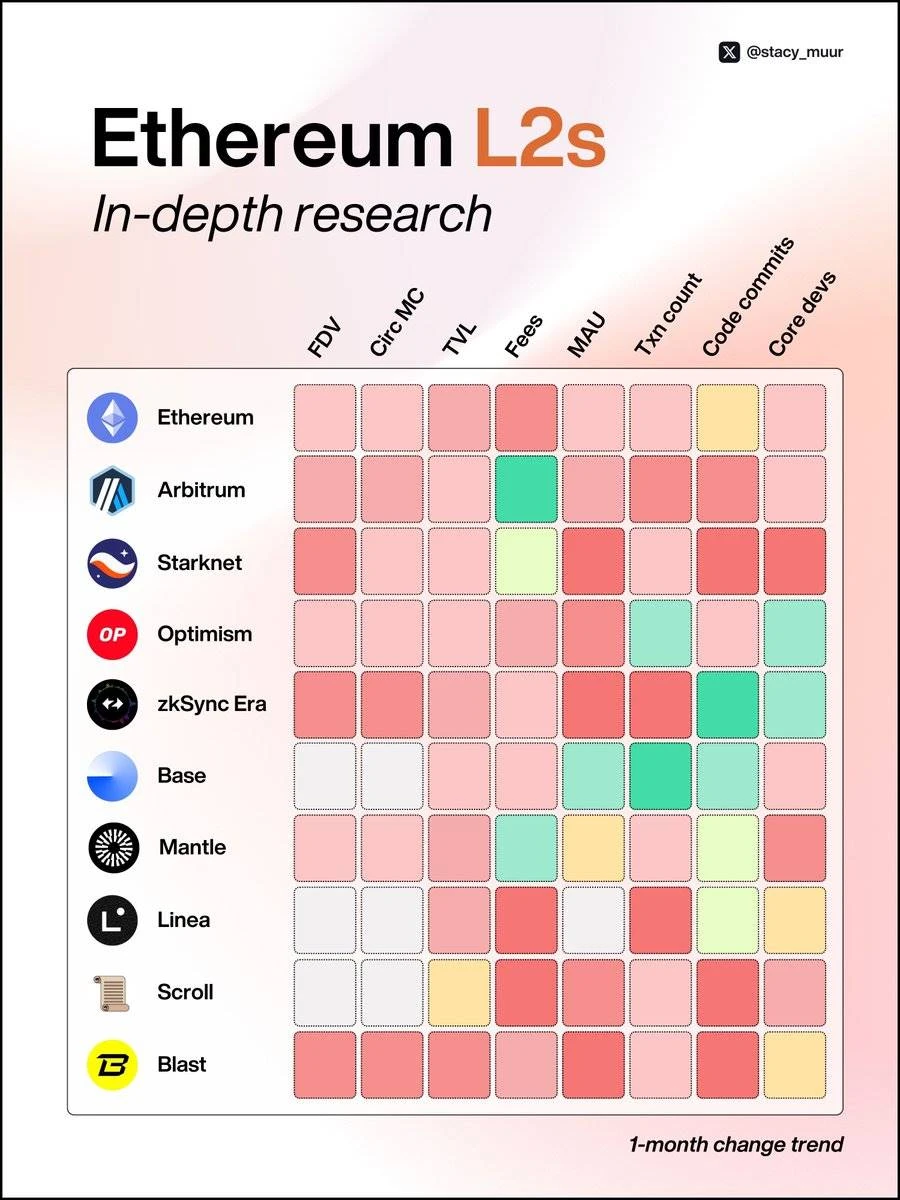

与以太坊和其他主流区块链网络相比,TON 的流动性质押市场仍处于发展初期。以太坊的流动性质押赛道已经非常成熟,众多项目如 Lido、Rocket Pool 等已经在市场上占据了重要地位。相比之下,TON 的流动性质押项目虽然数量少,但正因为其早期发展阶段,用户可以在相对低的竞争环境中参与其中,享受潜在的高回报。

TON 的流动性质押未来有望在资金流入、用户增长和治理机制优化方面取得长足进展。对于那些早期参与的投资者来说,这无疑是一次抓住增长机遇的好时机。