Highlight

-

链上真金 PVP 是一种具有极高博弈性的游戏,需要有较高的上链程度和可赢利的机制,因此要有合理的资产发行和交易环境;

-

游戏化的博弈产品正在逐渐流行,但仍需一款真正的爆款产品来引领市场;

-

Web3游戏的最优赚钱策略就是高周转,资金滚动频率越高,越能获得高额利润;

-

全链游戏的破局需要从资产的发行跟交易入手,出现一个赛道的“Uniswap”;

-

一个更可行和通用的创新思路是:与其自己尝试去做一个从 0 到 1 近乎需要天才式的发明,不如去在过往的范式当中重新选择哪些是你可用的工具箱。

-

值得关注的新东西:链上真金 PVP(World PVP; Fantasy.top)、Friend.tech V2、Farcaster、TG 上的小程序(eg:catizen)

PVP 类游戏的核心特征、成功因素和交易策略

Eric(Cellula 核心贡献者, Twitter @de 2 epblue)

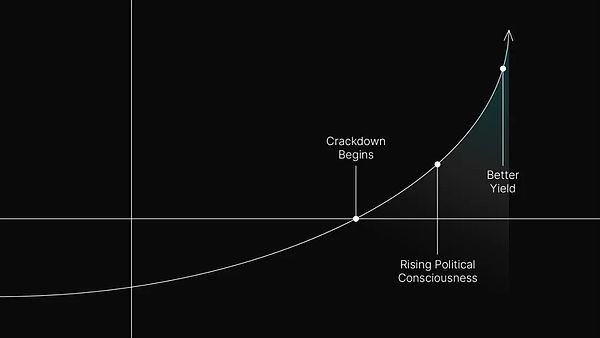

World PVP 本身是一个全链游戏。全链游戏想突破最有可能的点就是围绕资产的博弈机制,而 World PVP 这方面做得很好,既有这个群体性的策略性,又结合了一些随机性和周期性。另外,又一个爆款应用出现在 Base 上我觉得不是偶然。如果要去赌这轮周期的一个能出现爆款应用的 Layer 2 ,我其实愿意 All in Base。这块土壤它不停地诞生新的东西,我们在看这个新东西的时候也要思考一下它为什么老在这块土壤上出现,这块土壤的温度、湿度和参与的人是不是更适合培育新东西。

Yinghao(SevenX 游戏投资人, Twitter @linsajiao)

我把 World PVP 定义为链上真金 PVP,这类游戏的 6 个特征:

-

有较高的上链程度,以确保用户或玩家的资金和收益安全;

-

真金,让玩家觉得有的赚,自己能够赚,即使这个这次输了,但是只要不下牌桌下次也有可能会赚;

-

非零和博弈,要有温和的正外部性吸引外部资金持续入场;

-

用户的多样性,不同用户的资金属性和收益目标会带来策略的多样性,从而让整个博弈变得更加丰富和有趣;

-

立体化的博弈策略,不同条线的且有钩稽关系的博弈机制要混杂在一起,让玩家有持续探索(TA 在里面能到底能不能赚到钱,或者在什么时间能够赚到多少钱)和博弈的空间;

-

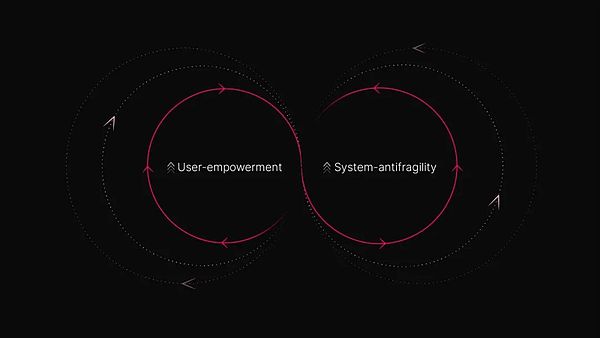

可持续性:持续的新用户、新资产、新盘口,先有正内部性,再有正外部性。

World PVP 对于游戏开发者有两点启示:一是社交属性,World PVP 最主要的 UI 就是个聊天版,玩家可以在这里面互相讨论、制定策略,然后互相影响,社交感起来之后也会让整个博弈变得不一样,游戏的粘性也会增加很多;而是 Meme 属性,对于币圈的产品,无论是 C 端产品还是公链,Meme 都是带量以及破圈的抓手。

Saku(MATR1X CEO, Twitter @saku_web3)

与其说 World PVP 定义了一个品类,不如说它是一种游戏机制,或者博弈机制。这里面重要的就是需要足够复杂,有一定的复杂度和多样性的时候,这个里面的生态的才会可持续。

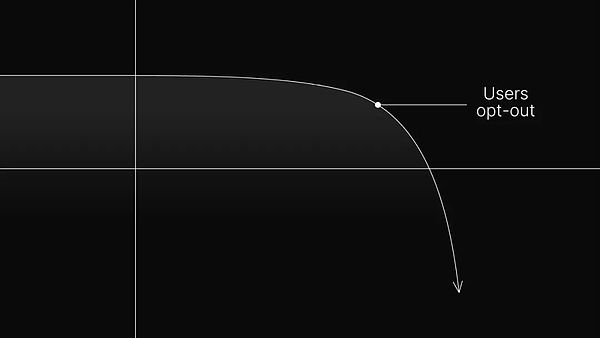

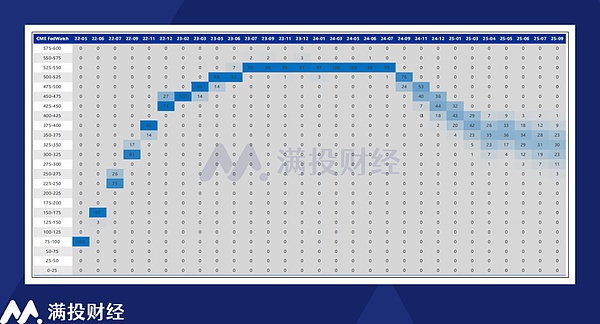

对于一个真金/博弈的游戏,我的交易策略就是看入金,玩家入金的频次和数量都有一个斜线,当你斜线出现拐点的时候,可能就是这个游戏的机制出现问题的时候。其实所有的 PVP 游戏里面它都有一个底池的概念,当底池出现拐点的时候,可能就是应该离场的时候。换句话说,在情绪好时进行交易是最容易赚钱的,但这也只是一种纯粹的博弈逻辑。

WEB3游戏赛道中的赚钱策略

Saku(MATR1X CEO, Twitter @saku_web3)

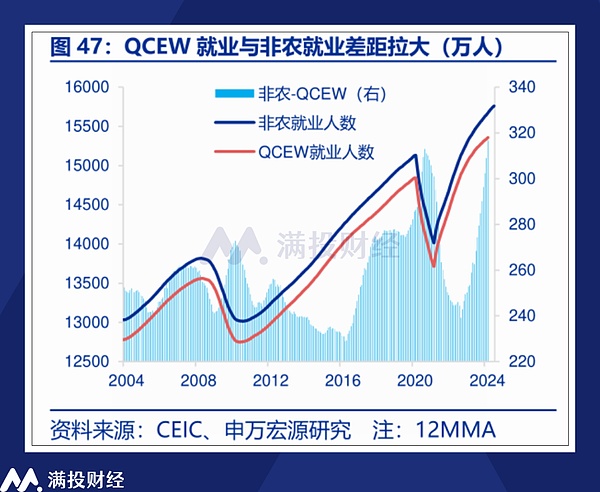

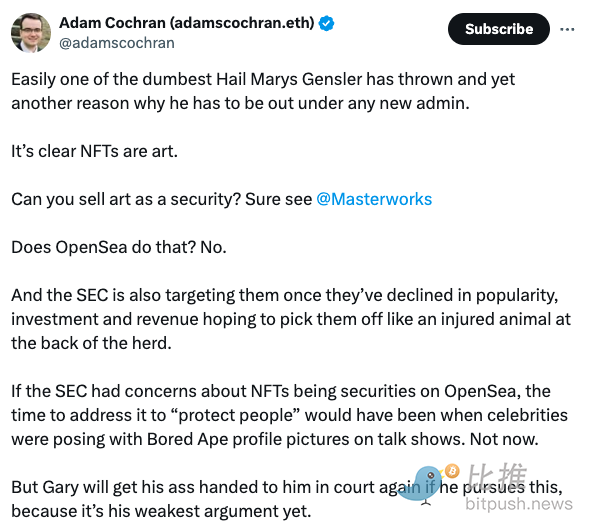

最赚钱的策略其实就是提高资金的利用效率(周转率),即快速制造矿机并不断运行 ROI,资金滚动频率越高越好。其次是底池逻辑,即资金流入一直呈上升趋势时是最赚钱的时候,一旦出现拐点就要考虑退出。最后一种方法是囤积稀缺资产,随着整个大盘升值,自己手中的资产也会升值。相对比而言,前两种方法是在Web3游戏以打金为逻辑的现状下,最容易赚钱的两个策略。

Eric(Cellula 核心贡献者, Twitter @de 2 epblue)

我分享一个案例, 21 年在 Axie Infinity 如日中天的时候,一个朋友的打金工作室利用 AI 模拟真人来不断优化策略,最后收益颇丰。

Yinghao(SevenX 游戏投资人, Twitter @linsajiao)

分为两类。第一类是 Play to Earn + 规模化的组合,第二类则是链上真金 PVP 产品和一些资产发射器模式(Pump.fun)的产品,即利用游戏化的博弈方式来实现财富效应,从土狗变金狗,再从金狗变 Meme。在当前牛市进行了小半段的一个时间窗口内,第二类比第一类实现的财务效应的量级可能还要更大,并且有望成为Web3游戏行业的下一个热点。同时,随着越来越多的项目加入到这个领域,市场的竞争也将变得更加激烈。

FC(SevenX 创始合伙人,Twitter @FC_0X 0)

我提供一个二级视角,来自一个在当前位置 1/10 价格的时候入买 BigTime token 的朋友。第一个是要真的体验,这个能帮助你获得感性上一个游戏是否好玩儿的认知以及它有没有可能这个出圈被更多人接受;第二要横向对比,就是要看到更多的游戏之间关键指标的数据的对比,这样你就知道你买的东西是贵了还是便宜了;第三个是整个团队的 roadmap 和经济模型。

探讨Web3游戏设计中的利益分配

Eric(Cellula 核心贡献者, Twitter @de 2 epblue)

其实 Cellula 的发展是超出了自己的想象的,因为第一天就有人用 ChatGPT 和 MyShell 等 AI 工具写策略,进行模拟和计算,以寻找更高的算力或性价比矿机。同时,玩家们也开始关注算力曲线的增长,并根据不同的挖矿周期制定相应的策略。在游戏中,有些玩家能够通过仔细思考游戏的底层机制并采取更明智的选择而获得更高的 ROI(投资回报率)。总的来说,这款游戏的设计规则本身就能够不断激励玩家们去探索和实践更好的策略。后面我们希望为整个系统引入更多的外部性,引入更多的外部应用和协议进行联合挖矿。

Saku(MATR1X CEO, Twitter @saku_web3)

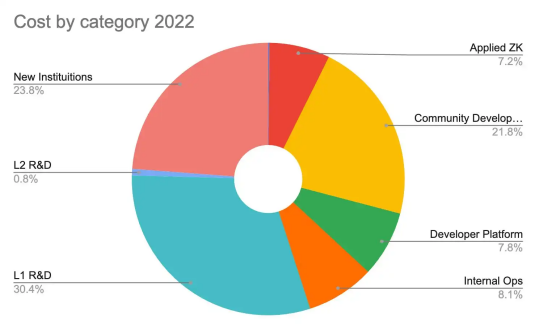

MATR1X的体系是从所谓的Web2.5 出发,把底层的数据和技术搭好,最终走上全链的一个路径。在这个路径里面,有一个事情是比较重要的,那就是资产的标准化,其实现在这个行业的资产是非常杂乱的,有各种类型的资产和协议标准。那我们的做法就是通过有一点中心化的一个应用场景,鼓励那些能够提供流动性和开发资产的人参与到这个体系中来,把资产放到各个链上,最后把这些资产再统一收回来,再把它标准化。所以在我们的设计中,其实是希望用户用资产和数据去挖矿的逻辑。我们一直尝试激励的是长期持有资产、创造资产、然后去传播的这些人。

Web3 游戏的 Mass Adoption

Saku(MATR1X CEO, Twitter @saku_web3)

吸引非 Crypto 用户的进入需要游戏品质和体验与Web2游戏无差别,同时加入Web3元素。然而,实现这一点很难,因为很少有团队愿意花费大量资金来做到这一点。我觉得还是需要有一个真正的爆款,他向市场证明这个东西可以,而且路径也是行之有效的,才能带动市场的爆发。

全链游戏的机遇与挑战

Eric(Cellula 核心贡献者, Twitter @de 2 epblue)

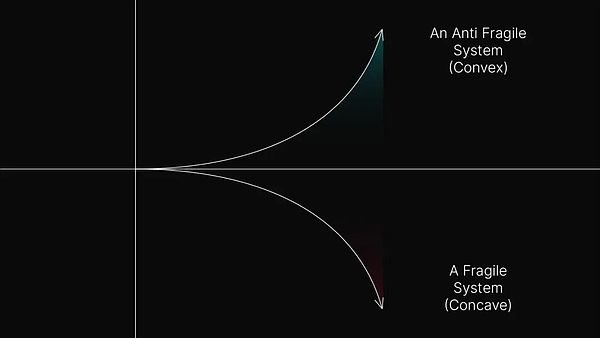

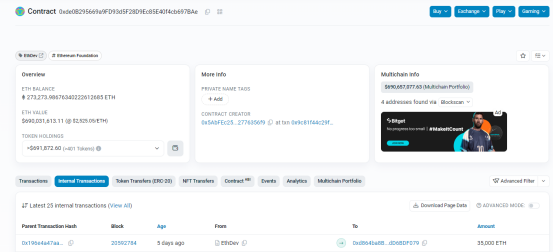

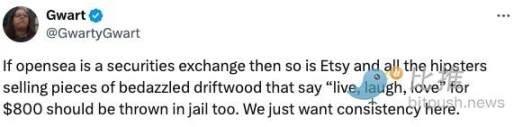

如果拿 DeFi 做类比,我觉得全链游戏其实还处于 Uniswap 出现之前的黎明前的黑暗,就是大家还在做各种订单故事的 DEX,但它本质上没有解决大家最根本的需求,就是人人都能发行资产,人人都能交易资产,而且人人都能提供流动性。我们也在期待一个全链游戏的 Uniswap 的时刻,必须得从资产的发行跟交易入手,没有其他的方式。但是随着越来越的人在做尝试,可能我们已经很接近去突破了。

另外一个点是,真正意义上的 Alpha 应该是反直觉的,或者是用“奇怪”来形容,就是你会觉得有意思,但第一印象感觉这玩意做不起来,这个时候你要打起十二分精神,重新审视这个产品。四轮周期已经一二再再而三地证实,每次引爆一轮牛市的叙事都是在无人注意的角落里开始的。

组合式创新也有破坏性

Eric(Cellula 核心贡献者, Twitter @de 2 epblue)

许多创新的东西实际上已经在传统市场或游戏中存在多年,只是换了新的形式或载体,所以我们能做的不是简单的向后向前看或者刻舟求剑,而是把它高度抽解揉碎之后,再进行重组,这可以大大提高创造新事物的成功率。比如加密猫,它的合约拆开来看就是在完整的复制遗传学的那个过程,但只是换了一种形式来表达,包括 AMM 也是。再比如我们在设计 Cellula 的混沌系统时也曾遭遇瓶颈,但最后发现,与其自己尝试去做一个从 0 到 1 近乎需要天才式的发明,不如去在过往的范式当中重新选择哪些是你可用的工具箱。

总结来讲就是,如果某种范式很新,然后它被证明是 work 的,甚至有穿越周期的能力,那你就应该深入地去拆解分析它,对它进行高度的抽象,做组合式创新,这种创新也有破坏性。

发现新东西的路径与方法论

Yinghao(SevenX 游戏投资人, Twitter @linsajiao)

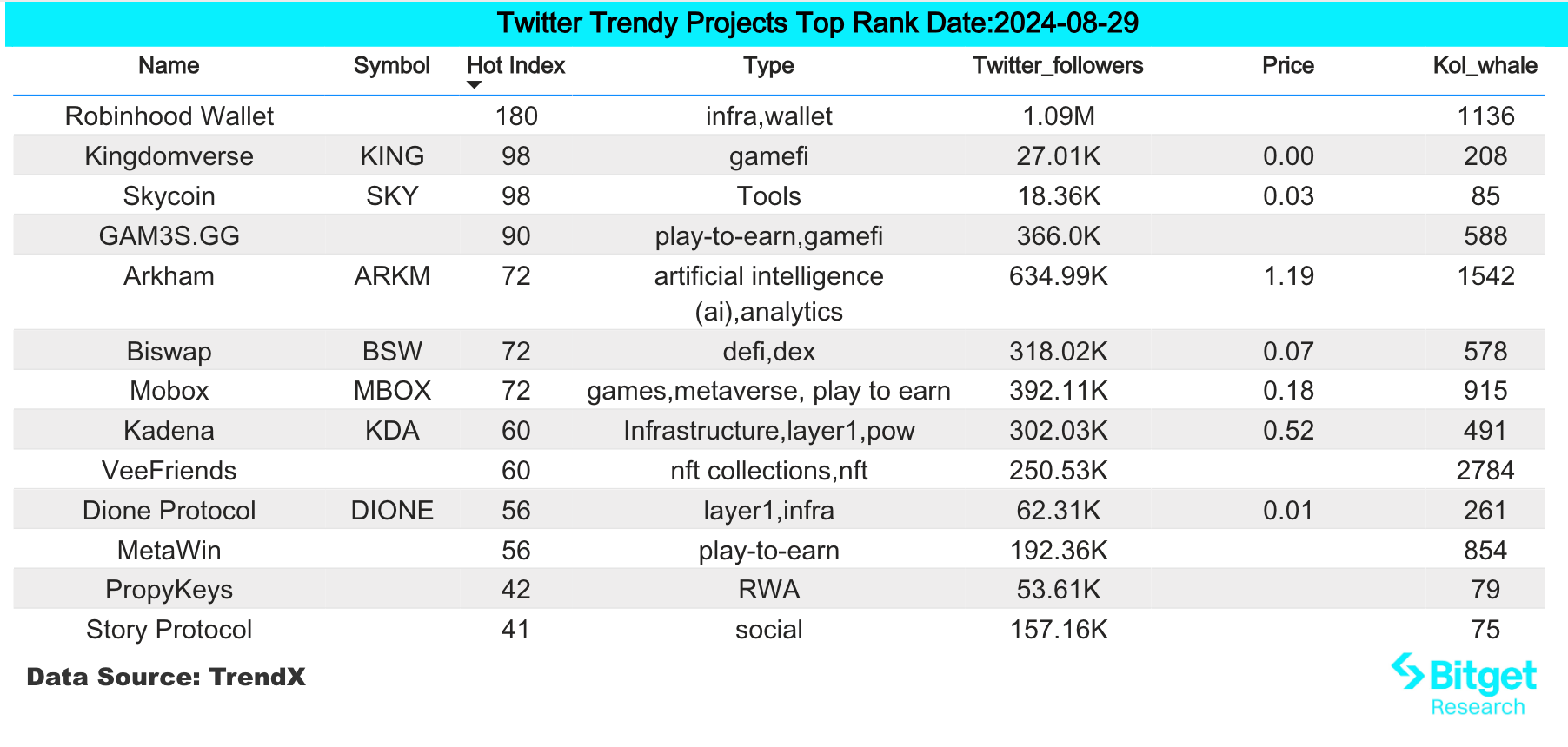

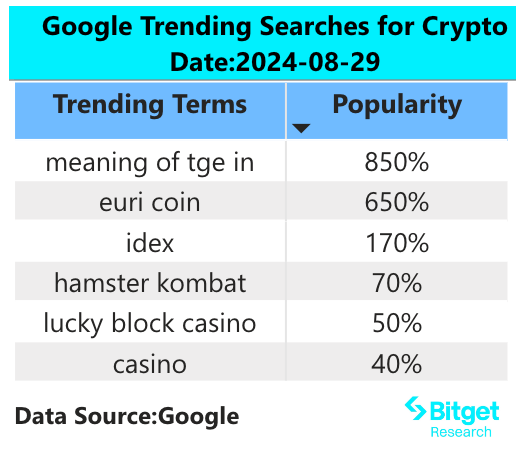

在这个瞬息万变的市场下,其实站在用户的视角应该是最行之有效的一个方式。用户是否认可是检验 C 端产品是否成立以及能否在时间窗口内快速 fomo 的标准。因此会加入各种群组(Degen 玩家群、打金工作室的群组、通过链上数据异动捕捉 Alpha 的社群等)并从中获取信息。

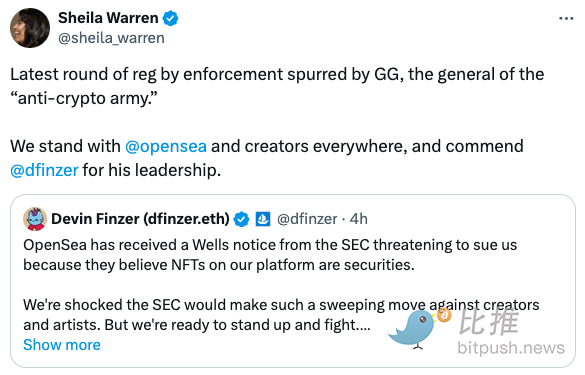

最近发现的新东西就是链上真金 PVP,它定义的边界其实是比较广的,除了今天我们聊的 World PVP 之外,还有一个以卡牌为介质的博弈产品—— fantasy.top。另外就是 Friend.tech 的V2版本,他们会在生态中将资产的发行变得更加多样化,并提供一个开放的交易环境,把炒资产这个逻辑进行到底。最后就是 Farcaster,它提供了无须部署资产的良好环境,使得开发者可以更加方便地创建自己的应用程序。目前已经有一些 MEME token 在该生态系统中得到了应用,例如用于打赏、支付以及作为应用内部的结算代币等。

Saku(MATR1X CEO, Twitter @saku_web3)

Telegram 上的 TG bot,其中有一些有趣的应用产品正在逐渐流行起来。有一种把以前的微信小游戏的一些病毒式的传播和营销全部都搬到了 TG bot 上面去完成的感觉。通过使用 TG bot 可以降低用户参与区块链的门槛,MATR1X 也正在尝试在平台上搭建一些小程序来帮助他们分担一些交易和查询的环节。

发现新东西的渠道主要有两个,一个是通过捕捉链上数据的异动,另一个是一些讨论新东西的社群。

Eric(Cellula 核心贡献者, Twitter @de 2 epblue)

关注 Base 生态。其实 Base 上的社交还有一些其他的应用已经跑出来一些代表了,我们在关注 World PVP 会不会再引领一波那个 Base 生态上游戏的一个小浪潮。追踪的一个方法是 Follow Base 生态的几个人的 Twitter,他们会分享社区出现的新东西。