撰文:Arain,ChainCatcher

编辑:Marco,ChainCatcher

一个名为「科罗拉多祷告院」的附属教会组织,已将其主教堂代币化。领导该项目的牧师表示,将这栋建筑代币化,将其作为可以分割成股份的数字资产放在区块链上,以筹资购买这座价值 250 万美元的建筑。

这是 RWA 最近的案例之一,只是该庞大赛道中很小的一部分。

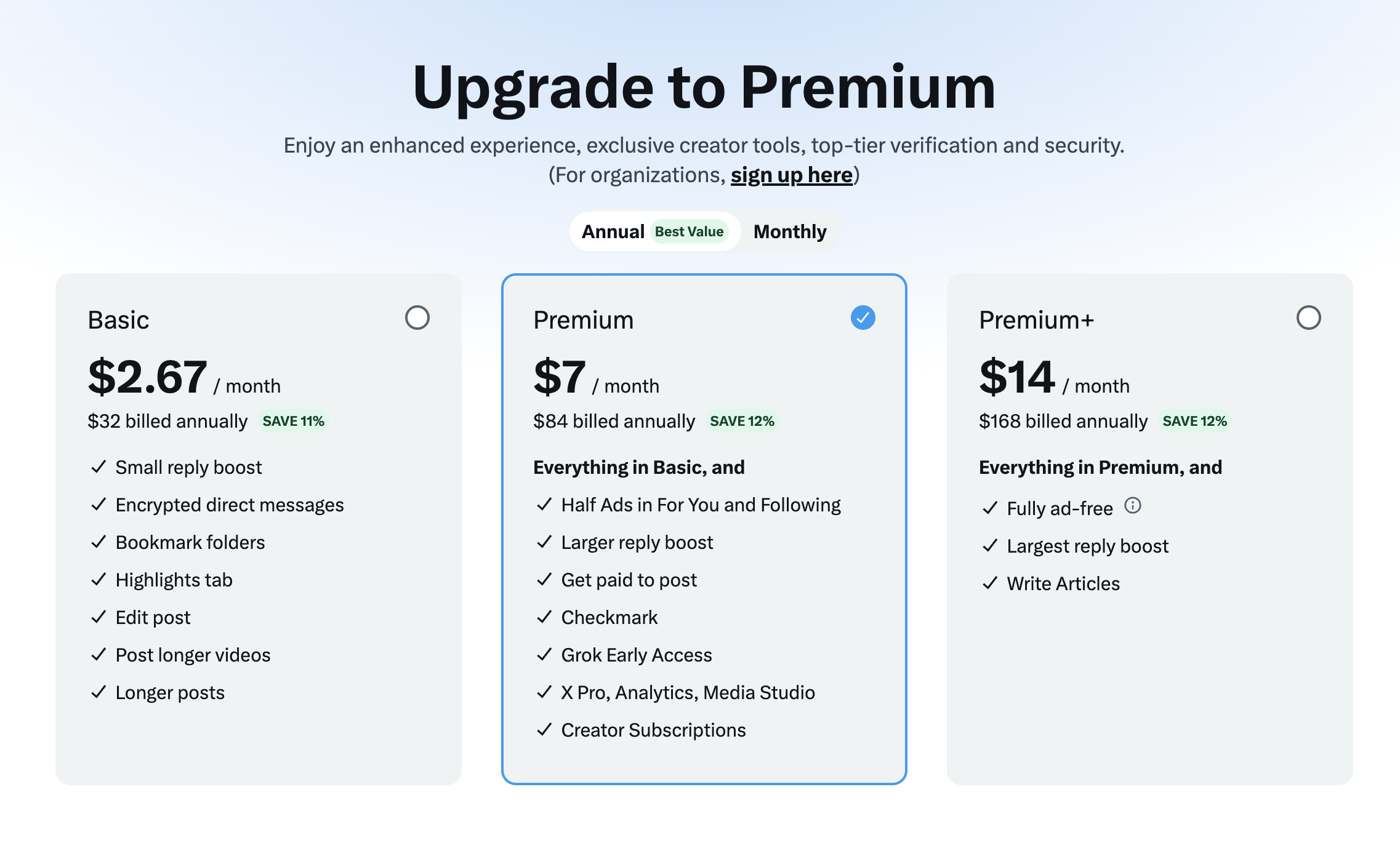

在当前不温不火的市场行情中,「Real-World Assets」 (RWA,真实世界资产 ) 迅速发展。今年 7 月, CoinGecko 在 2024 年第二季度加密行业报告中指出,Meme Coin、人工智能和现实世界资产(RWA)成为最热门类别,占据 77.5% 网络流量。

对于机构市场来说,RWA 是一个性感的概念。多家机构报告提及 RWA 的前景,例如波士顿资讯公司、Messari、Binance Research 等,而花旗、贝莱德、富达和摩根大通等传统金融巨头纷纷入局。

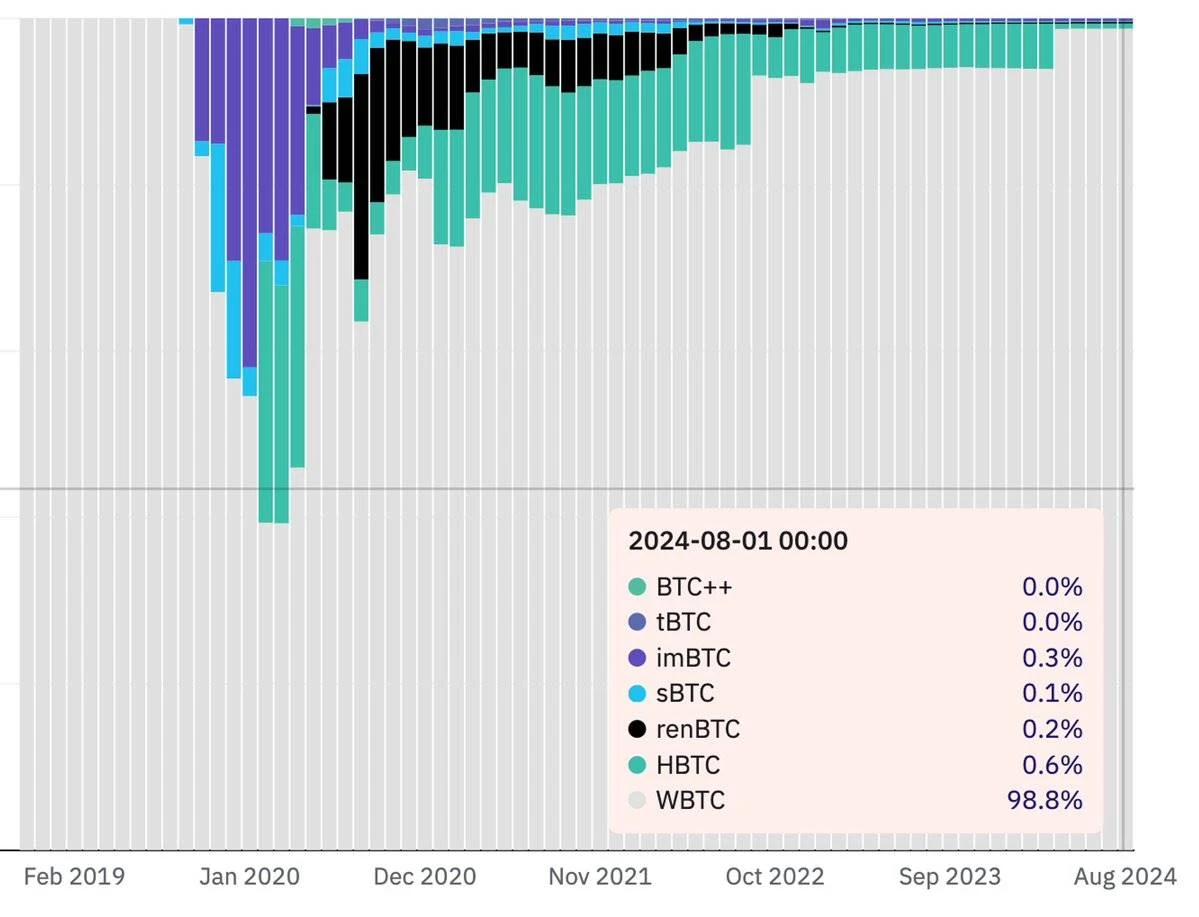

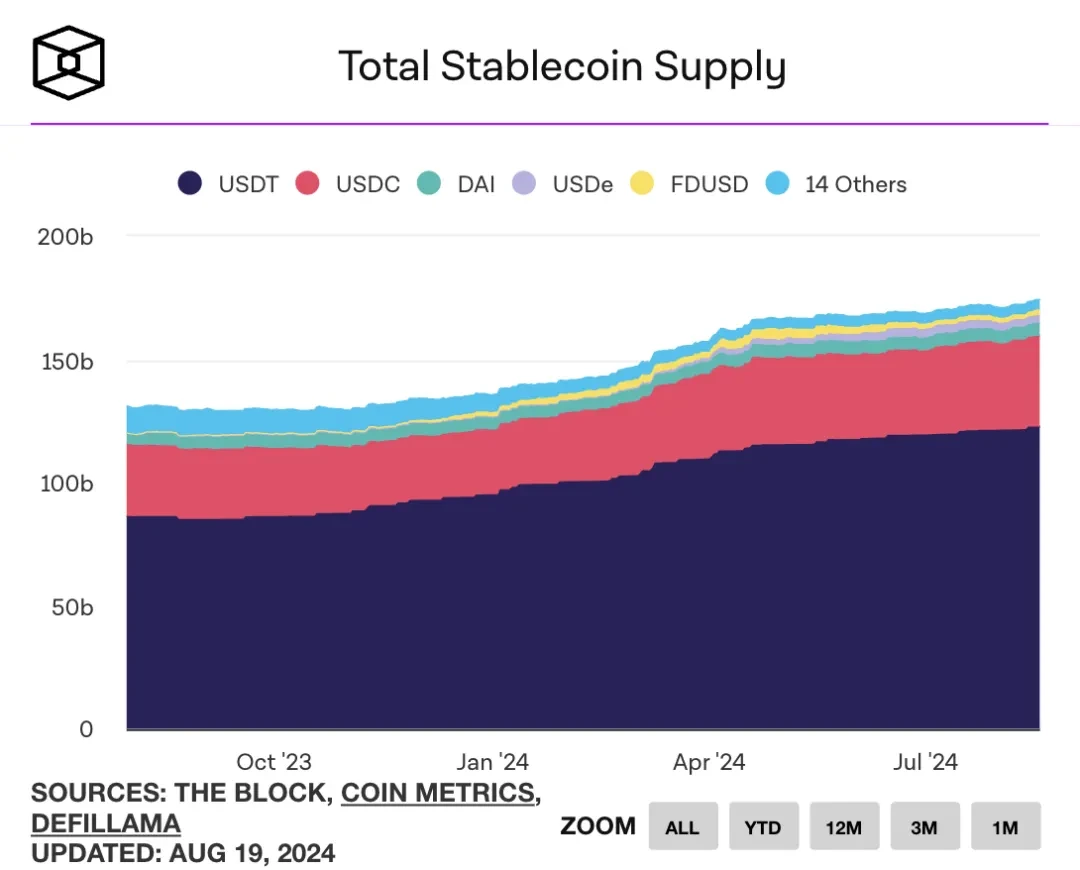

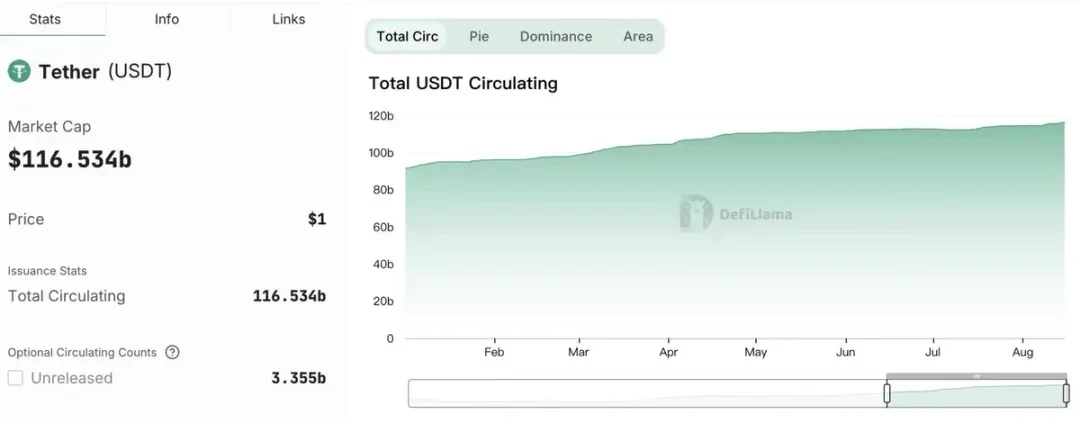

但 RWA 不是一个新概念,最广为人知的用例是将美元映射到链上的 USDT、USDC,且在 2020 年至 2021 年间就被炒作过一次,后续不温不火——这有点像当年的 NFT,纵使有人在背后推波助澜,也还需要一个时机爆发。

根据 Dune Analytics 数据,年初至今,RWA 叙事是增长幅度第二大的叙事,该板块上涨 117%,仅次于 Meme。

RWA 不应该仅仅是机构的机会,也是值得捕捉的加密叙事。据 BCG 报告,2030 年全球 RWA 市场规模预计将达到 16 万亿美元。这是一个什么概念?Coingecko 数据显示,当前整个加密货币市场总市值约 2.1 万亿美元。

「随着市场认识的提升,零售业务是趋势,就像之前的众筹一样,但 B 端的业务体量更大。现阶段,许多个人用户的 RWA 投资总和可能还抵不过一笔 B 端投资的体量。对于个人用户来说,现阶段参与 RWA 赛道最好的方式是找到那些不错的 RWA 项目代币。」Web3 小律的主理人、Web3 律师 阿望在接受 ChainCather 采访时表示——他因自身金融行业背景,在 2023 年翻译了花旗银行的 RWA 研究报告《Money, Tokens, and Games》而为 RWA 赛道走向主流认知打下基础。

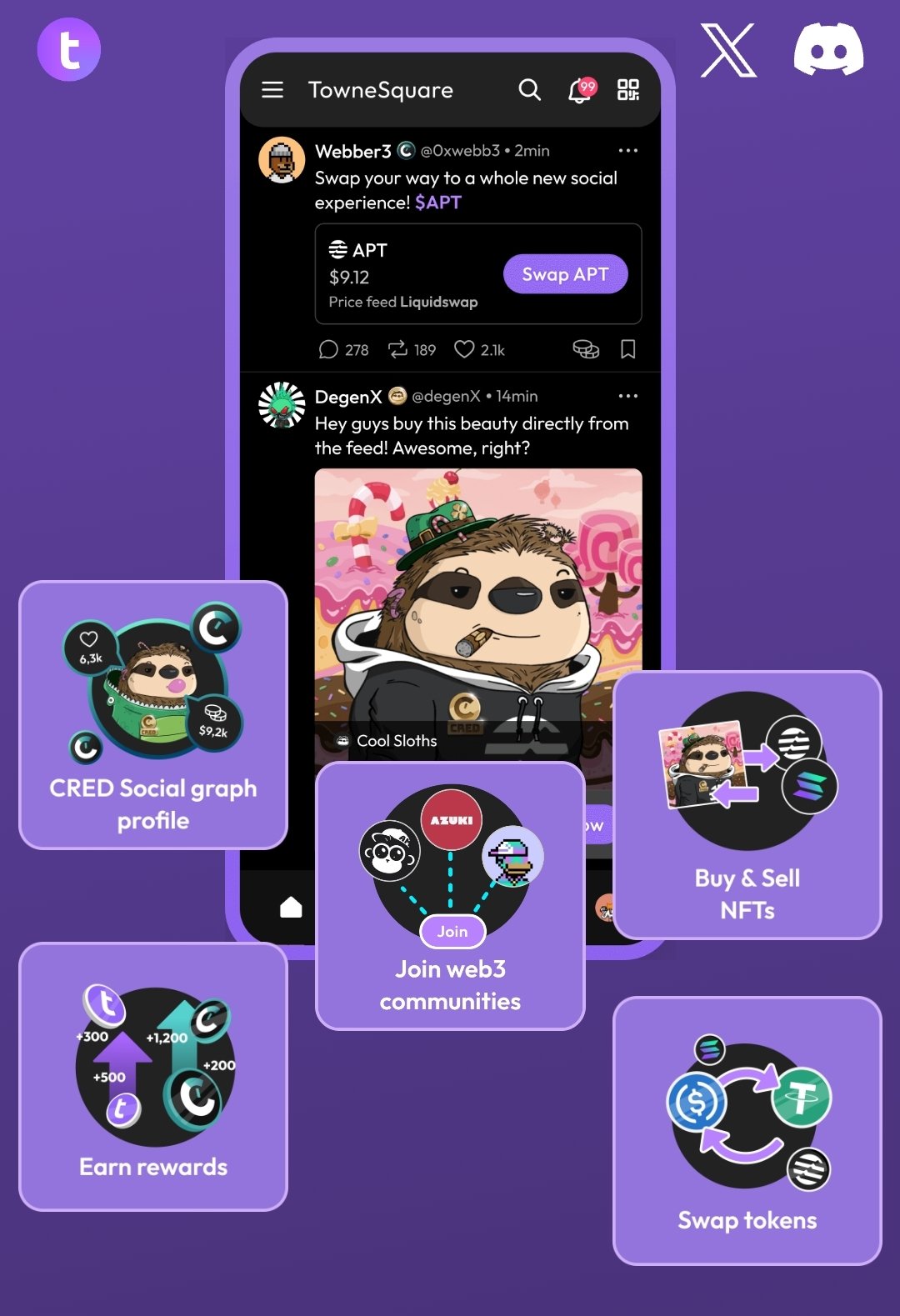

RWA 资产类别更丰富 创新者探索零售市场

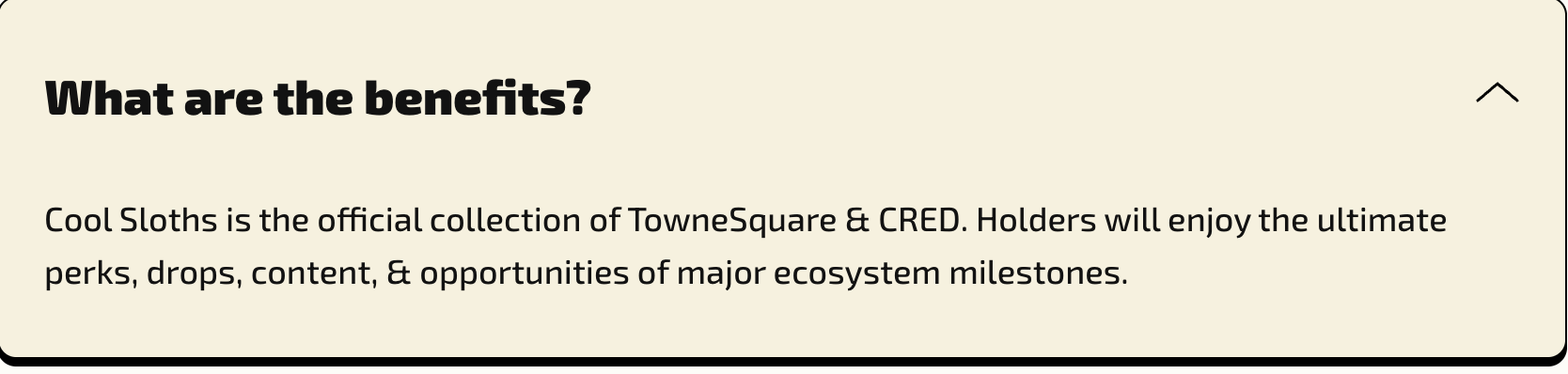

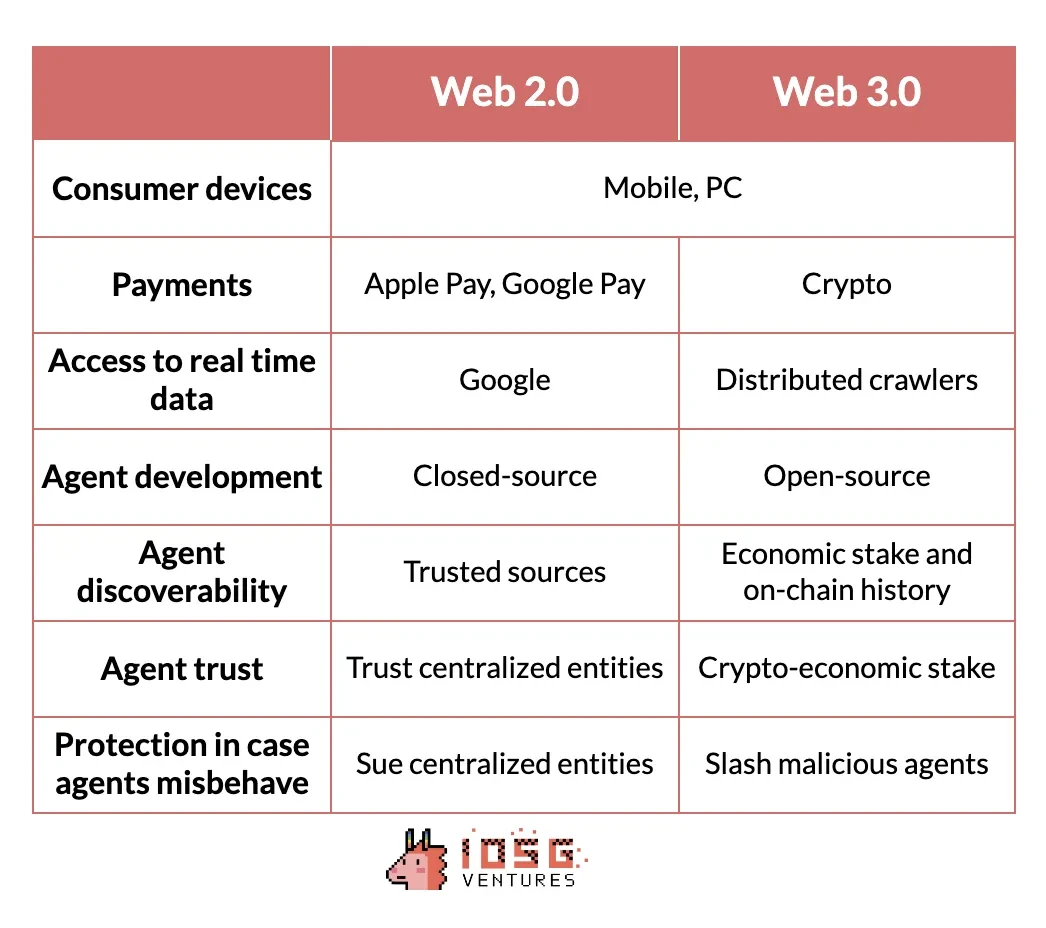

RWA 指的是实物资产代币化,这些资产可以是任何实际存在的资产,例如房地产、股票、债券、商品、艺术品等。无论是过去还是现在,目前占据 RWA 市场最大份额的是稳定币,占据 90% 以上的市场份额,而稳定币也是加密市场第三大资产。

RWA 资产类别在最近一年变得更加丰富。RWA 数据网站 rwa.xyz 显示,2023 年下半年以来,公司债、非美国国债和股票等 RWA 资产类别开始出现,并取得显著增长。

在排除稳定币这一资产类别后,按市场份额排名前三依次是:

- 私人信贷,总额约 135 亿美元,其中活跃贷款价值为 86.6 亿美元,当前平均年利率为 9.46%;

- 美国国债,总价值约 19 亿美元,平均到期收益率 4.96%,加权平均期限为 0.116 年,以每个月 1 亿美元左右的速度发行;

- 商品,总市值约 9.1 亿美元,月转账量 1.566 亿美元;

上述三种资产类别自 2022 年 9 月起开始了爆发式地增长。

私人信贷 RWA 目前仍为 RWA 市场中第二大类别的资产,约 66% 的发行份额来自 Figure Markets,并通过 Provenance Blockchain 发行。根据 Provenance Blockchain 官网显示,该网络目前管理的资产 TVL 已达 130 亿美元,为 RWA 市场 TVL 第一名。

「这是一个房产 HomeLoan 的 RWA,与一般的非标私人信贷 RWA 区别开来。因为房产 Homeloan 本身是一个很大体量且标准化的市场,所以这块 RWA 的体量会很大,一发就几十个亿,很容易盖过其他数据。」阿望指出,在他看来,排除掉巨无霸后的项目更值得关注,例如 Centrifuge、Maple 这些非标的 RWA 私人信贷平台,在未来的爆发可能会更大。Securitize CEO Carlos Domingo 就明确表示非常看好私人信贷 RWA 的市场。

Figure Markets 建立在 Provenance Blockchain 上,用后者的实用 Hash 代币作为 gas 费和交易费。但就 Coingecko 的数据来看,HASH 没有太多交易量以至于无法形成 K 线。

需要指出的是,Provenance Blockchain、Figure Markets 均与 Figure Technologies 有关,Figure Technologies 目前是美国最大的非银行房屋净值信贷额度 (HELOC) 贷款机构之一。

Provenance Blockchain 由 Figure Technologies 参与开发。Figure Markets 是一个包括股票、固定收益、另类投资和加密资产的交易平台,也由 Figure Technologies 推出,今年 3 月获得 Jump Crypto、Pantera Capital 等机构逾 6000 万美元的 A 轮投资。

在今年 7 月的播客中,Provenance Foundation 首席执行官 Anthony Moro 表示,当前正在尝试从机构网络转向更多零售业务。

其中一项举措是推出有审批的收益稳定币。Anthony Moro 表示首个有 SEC 审批的收益稳定币「YLDS」或「Yields」有望面世,该收益稳定币的收益率计划为 5%。

Figure Technologies 于去年 10 月向美国证券交易委员(SEC)递交了一份 S-1 申请,申请书中显示 Figure 发行可转让证书和分期付款证书,该证书是一种固定收益证券,购买者所购买的实际上是 Figure 的一项债务,该债务无担保且仅由其资产支持,当被转让(如适用)或交出证书或证书到期时,Figure 将支付票面金额和利息。

「1940 年法案中有四种不同的证券类型。据我所知,面值证书从未被使用过,而它是唯一一种允许在不使用经纪交易商的情况下进行点对点交易的证券。其他任何情况都需要通过经纪交易商完成交易,而在面值证书的规则里,却不需要,且它放在你的钱包里的那一刻起就开始产生利息,每天累积。想象一下,如果星巴克现在是 Figure 经纪商的客户,你可以去星巴克用 YLDS 买杯咖啡。对比用 PayPal 支付美元,你不需要开设支票账户 / 储蓄账户,也不用需要信用卡,而你却有一个 5% 收益的美元账户。」Anthony Moro 在播客中表示。

另外,Anthony Moro 还指出,为了获得更多零售场景,Hash 计划进入中心化交易所、DEX 等。

值得注意的是,Figure Markets 今年 6 月还推出了 FTX 债权交易,收购通过 FTX 破产程序拍卖的锁定 Solana 代币,为受 FTX 破产影响的债权人和投资人提供流动性和机会——尤其是涉及金额较小的个人。

巨头抢滩美债 RWA 赛道,概念更吸睛

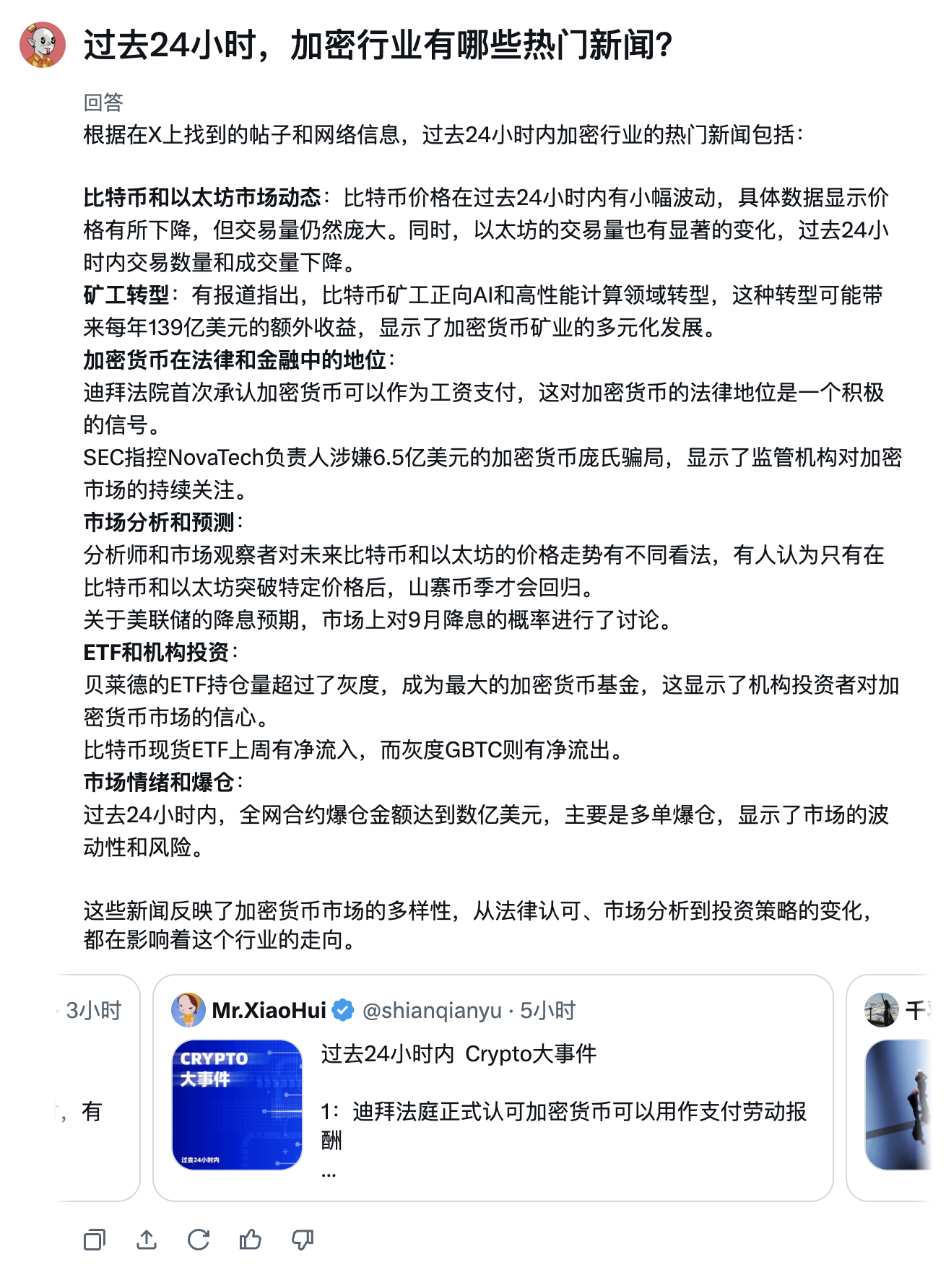

今年美国国债 RWA 的叙事也颇为瞩目。自 2022 年 9 月至今,美国国债市场份额增长约 10 倍,因此可以说美债是本轮 RWA 的增长引擎。

美债 RWA 这一领域目前也是传统金融机构的主战场,仅贝莱德、富兰克林邓普顿两家机构,该市场有将近一半的产品是这两家机构所发行。

这两家机构发行的 RWA 标的不仅限于美国国债。贝莱德的 RWA 产品 BlackRock USD Institutional Digital Liquidity Fund ,基础资产为美元、货币基金(RRP,美联储隔夜逆回购工具)、美国国债。Franklin OnChain U.S. Government Money Fund 则承诺 99.5% 会投资于美国国债、现金资产以及美债回购协议,其余部分则可能会被用于投资管理人认为低风险的证券、基于区块链的股票。

尽管占据市场大额发行份额,需要指出的是,这两家的 RWA 资产持有人数并不多。有别于这两家发行人的是美债 RWA 市场发行份额第三位的 Ondo USDY,持有人数多,目前已经突破 4000。

「贝莱德、富兰克林邓普顿这两家传统金融机构的 RWA 持有人数不多,这是因为他主要客群不是链上的个人用户,主要还是在传统金融机构间完成销售,是一个基金代币化的项目,所以你会看到它的 TVL 会很大。」阿望解释道。

阿望介绍,上述两个项目对应的代币 $BUIDL 和 $FOBXX 目前没有什么实际用处,仅仅是一个凭证,暂时并未与 DeFi 组合起来。而 Ondo Finance 的美债代币化产品 $USDY 却有实际用途,能够作为 DeFi 项目的抵押品,或是作为 Web3 支付的交易媒介。因此建议关注后者,也就是说相对于传统金融机构做的代币化项目,加密原生的 RWA 项目对个人用户更具有意义。

Ondo USDY 是一种由短期美国国债和银行活期存款担保的代币化票据,目前是 DeFi 协议 Ondo Financ TVL 第一大产品,该协议由原高盛员工 Nathan Allman 于 2021 年创立。

截至发稿,Ondo Financ 官网显示其 TVL 约 3.4 亿美元,目前价格约为 1.05 美元 / 枚,APY 为 5.35%——相较而言,Ondo Financ 的治理代币 OND 本身的交易收益更为吸睛,该代币在今年 6 月 5 日创下了历史最高价为 1.46 美元 / 枚,较今年 1 月 18 日录得的历史最低价约 0.08 美元 / 枚,有近 1725% 的涨幅。

阿望在 Ondo Finance 上收益颇丰,他表示自己很早就关注了 Ondo Finance,「当我在 Coinbase 上看到 Ondo Finance 时它已经 0.2 美元 / 枚,我在它超过 1 美元 / 枚时出来。我认为 Ondo Finance 是我在 RWA 赛道中较为成功的一笔投资。」

这条道路上还有一些以购买者、持有者的形式参与进来的玩家,因而没有出现在 RWA.xyz 的列表上。例如一些古典 DeFi 协议,MakerDAO、Compound 等,据 Dune 数据,MakerDAO 资产负债表有超过 20 亿美元的 RWA 资产,其中有超过 12 亿美元属于美债资产——通过 Monetalis Clydesdale Vault 持有,并铸造相应的 DAI。不过,MakerDAO 的治理代币 MKR 今年最高涨幅约 134%,现在已基本回落。

打造 RWA 发行平台

不论是国债还是私人信贷,都是固定收益型 RWA,CycleX 更偏好收益更高、流动性也更高的资产,并将它们基金代币化。

「美债 RWA 是过去一段时间的热点。但这不是我们要做的事。我们是提供高流动性资产为主,资产覆盖传统金融一二级市场,并提供艺术品、影视、文娱类 IP 等创新资产范围,用 CycleX 平台模式为这类资产提供流动性。」CycleX 创始合伙人 Rain 在接受 ChainCathcer 采访时表示。

CycleX 将自己定位为 RWA 创新平台,目前已拿到美国的牌照,正在申请英国、加拿大等国家的牌照,该平台于今年 6 月上线第一只代币化基金。根据其官网显示,目前平台共有 2 只基金,TVL 合计 1407 万美元。两只基金的主题分别是上市公司债券和投资算力,APY 均达到 100%。以基金的形式进行代币化,在 Rain 看来是实现资产标准化和流动性提升的关键策略。

「100% 的 APY 是根据我们的增强收益盒迭加的收益,除了收益,流动性才是最关键的。 」CycleX 产品负责人 Zero 介绍。

ClycleX 的新闻页中明确说明,「上市公司债券」主题的 RWA 是由上市公司债券和市值约 2 亿美元的 SPAC 公司组成,所募集资金主要用于目标公司的并购以及设立、购买 SPAC 公司(重点投资加密市场的金融科技公司),并搭配 CycleX 的治理代币 WFC 来给出预期 APY 100%。

「当前我们面临着对 C 端教育成本高的问题,甚至碰到新闻媒体、KOL 我们都要和它们解释一遍,什么是 RWA。此前也做过一些盲盒性质的运营活动,想让用户尝到一点 RWA 甜头,但是发现吸引过来的用户对产品没有建设作用。」Zero 指出,当前平台遇到的问题,即前期仅靠 C 端市场的教育和运营来获得成长,效果不佳。

因此,谋求优质的 RWA 成为 CycleX 下一步发展的重点。

此前,Rain 在香港接触到一些证券公司、基金公司都对 CycleX 表示感兴趣,这些机构的 RWA 产品还在 CycleX 的发行列表中排队,被有意控制着没有释放出来。因为担心释放出来不能解决流动性的问题。

「一个成功的 RWA 发行平台应该能解决流动性问题。当前市场提供的 RWA 产品基本参照 B2C 方式进行市场销售,我们要做的,是要让链上链下的机构及零售用户进行无缝交互式的链接,」Zero 说,并透露道, 我们将在新一代的产品升级 AI 模型,从资产发行到用户交易实现最佳市场策略。

「正如上述,我们提倡通过基金标准化。通过 NAV 来实现流动性交易。这个过程相对合规,你可以理解为类似于灰度的基金产品。」Rain 解释道。

「我们的程序只对定价有规则约束。注意,链下 RWA 一般不会无限涨跌,而链上可以。」Zero 说。

波动加剧,是风险,更是诱惑。

「关注 RWA 市场的个人用户,大多数都是来实现翻身的,并不是要翻倍的稳定收益。实现翻身仗需要追求更高的收益,这并不是 RWA 产品本身能够提供的。」阿望表示。