作者:链茶馆

Helium Mobile拥有通过独特的代币经济和合作伙伴关系在通信行业中创造显著影响的潜力。然而,项目的成功将依赖于其能否继续创新、扩大市场接受度并克服技术和监管挑战。

Helium Mobile 是一种建立在分散且加密驱动 Helium 网络上的一种无线电话服务。

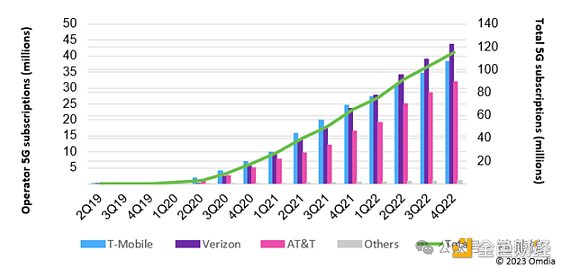

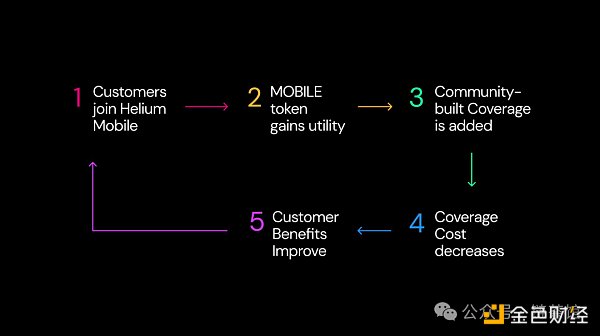

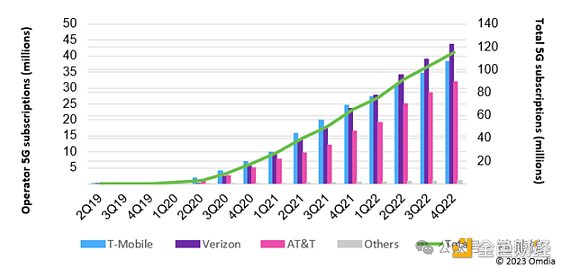

这项创新服务通过分散的 Helium 网络提供蜂窝连接,并得到 T-Mobile 广泛的 5G 基础设施的支持。传统的移动网络往往由少数大公司控制,这限制了服务的覆盖范围和质量。Helium Mobile利用社区成员部署的热点来提供动态的网络覆盖,旨在创建一个更广泛、更可靠的网络。

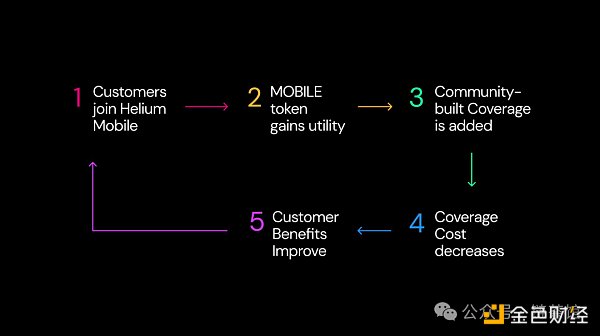

此外,在传统模型中,用户仅仅是服务的消费者。而Helium Mobile允许用户通过部署设备和验证网络覆盖来积极参与网络建设,并通过此活动获得MOBILE代币作为奖励,实质上将用户转变为网络的共同拥有者和受益者。换句话说,订阅者在使用该服务并通过热点和无线电天线向当地社区提供服务时,有独特的机会赚取代币。

工作原理

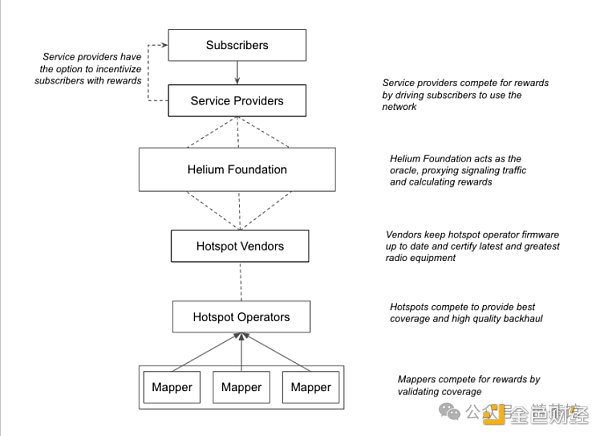

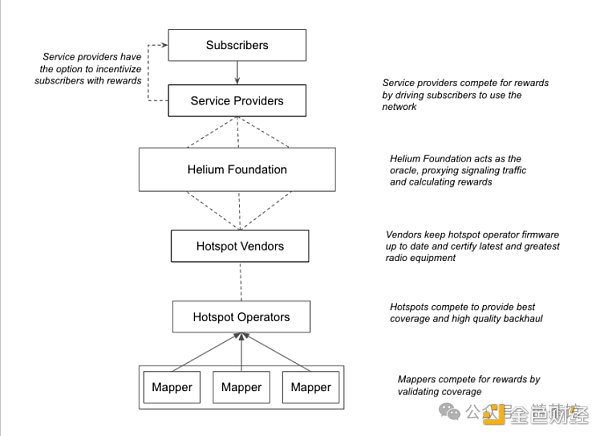

Helium Mobile 的运作原理基于一种独特的点对点网络模型,这种模型不依赖于传统的蜂窝基站,而是由社区成员部署的分布式热点网络来提供服务。这些热点提供覆盖并产生代币,即 HNT,可以转换成 MOBILE 代币。

以下是其详细的运作原理:

社区热点部署:普通民众如你我,可以在自己的家中、工作地点或社区中的其他地方部署 Helium 热点。这些热点能够为周围的区域提供无线网络覆盖。

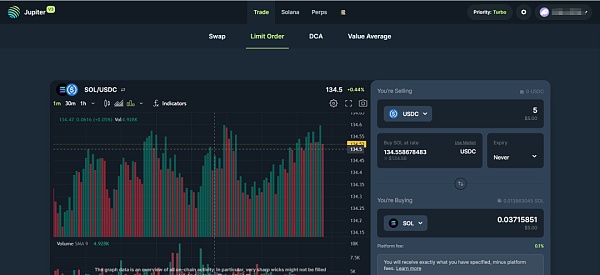

区块链技术应用:Helium Mobile 基于去中心化的加密网络——Helium Network。这个网络允许任何人利用代币激励机制来开发和运营自己的移动网络。整个系统运行在 Solana 区块链上,确保了网络的安全性和效率。

生成和使用代币:部署的热点不仅提供网络覆盖,还能生成 Helium 网络的本地代币——HNT。用户可以将 HNT 代币转换为 Mobile 代币,用于支付手机服务费用或参与网络的治理。

网络与 T-Mobile 的集成:Helium Mobile 利用了 T-Mobile 开发的 5G 基础设施。用户的设备可以无缝地在 Helium 网络和 T-Mobile 的广泛 5G 覆盖范围之间切换,确保服务的连续性和信号的稳定性。

能源效率和代币奖励:Helium 网络中的 LoRaWAN 热点在能源效率上表现出色,仅消耗约 5W 的功率。此外,作为热点提供者,用户不仅可以通过提供网络覆盖来赚取代币,还可以通过参与网络治理和数据共享活动获得额外奖励。

更神奇的是,无需创建热点,也能享受到 Helium Mobile 的好处。您只需注册成为该服务的客户,然后连接到最近的热点。您的手机可以毫不费力地在 Helium 网络和 T-Mobile 庞大的 5G 覆盖范围之间移动,因此您永远不会失去信号。

这种模型鼓励了社区参与和创新,同时通过去中心化的方式提高了网络的韧性,减少了对单一服务提供商的依赖,从而可能降低成本并提高服务质量。

核心机制

Helium Mobile 的核心机制涉及几个关键组件,这些组件共同支持其去中心化的无线通信服务。

以下是这些机制的详细介绍:

社区驱动的网络部署

热点部署:Helium 网络依赖于个人和企业部署的热点来提供无线覆盖。这些热点由社区成员自行购买并部署,在他们的物业上提供无线网络覆盖。部署者通过提供网络服务获得 Helium 网络代币(HNT)作为奖励。

区块链和代币化激励

基于区块链的运营:Helium Mobile 运行在区块链上,利用智能合约来自动化网络的运维和用户的交互,确保了交易和操作的透明性和安全性。

代币激励:网络参与者(热点运营者、用户等)通过 Helium 的代币(HNT 和 Mobile)获得经济激励。HNT 主要用于奖励网络覆盖的提供者,而 Mobile 代币则用于支付网络服务费用和参与网络治理。

去中心化的网络管理

用户治理:Helium Mobile 提倡通过其代币持有者来进行网络治理决策,包括规则变更、费用结构调整等。这种去中心化的治理模式提高了网络的适应性和用户的参与感。

数据共享和透明性:网络运营数据公开透明,用户可以访问关于网络性能和覆盖的详细信息,增加了信任度和网络的效率。

智能网络接入与切换

无缝网络切换:Helium Mobile 设备能够在 Helium 网络和合作伙伴网络(如 T-Mobile 的 5G 网络)之间无缝切换。这确保了即使在 Helium 热点覆盖不足的区域,用户也能保持良好的连接性。

动态资源分配:网络能够根据实时的需求和资源可用性智能地调整资源分配,优化网络性能和用户体验。

能源效率和生态友好

低功耗热点:Helium 的 LoRaWAN 热点设计用于低功耗物联网设备网络覆盖,其运行功率非常低(约 5W),有助于降低运营成本并减少环境影响。

Helium Mobile 的这些核心机制结合了先进的区块链技术、社区驱动的参与、智能网络管理和去中心化治理,共同支撑起一个强大且创新的无线网络服务平台。这些机制不仅提升了网络的效率和覆盖,也为用户提供了更加经济和灵活的移动通信选项。

Mobile 代币

用途

-

支付网络服务费用:用户可以使用MOBILE代币支付他们的月度无线服务费,包括数据计划、通话和短信服务。

-

网络治理:MOBILE代币持有者可能参与对网络政策、升级和其他决策的投票,从而参与网络治理。

-

激励机制:作为热点运营者提供网络覆盖或作为用户参与网络活动(如数据传输)可获得MOBILE代币作为奖励。

-

质押奖励:用户可以质押他们的MOBILE代币以支持网络的安全和运营,并可能因此获得质押奖励。

-

数据共享:用户可以通过自愿分享网络覆盖数据来获取MOBILE代币,鼓励社区参与和网络透明度。

获取方式

用户可以通过参与网络建设(如提供网络覆盖)、进行交易或通过市场购买来获得 Mobile 代币。

MOBILE代币目前已经在以下一些加密货币交易所上市:

-

Coinbase Exchange:最受欢迎的交易对是MOBILE/USD。

-

Backpack Exchange

-

Crypto.com Exchange

-

CoinMarketCap:尽管这不是一个交易所,但它提供了代币价格跟踪,并可能列出哪些交易所支持MOBILE代币。

-

Bitget:这家全球领先的加密货币交易所和Web3公司宣布上市了Helium的5G网络治理代币MOBILE。

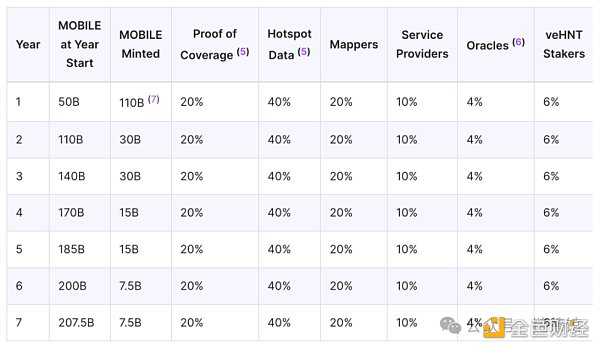

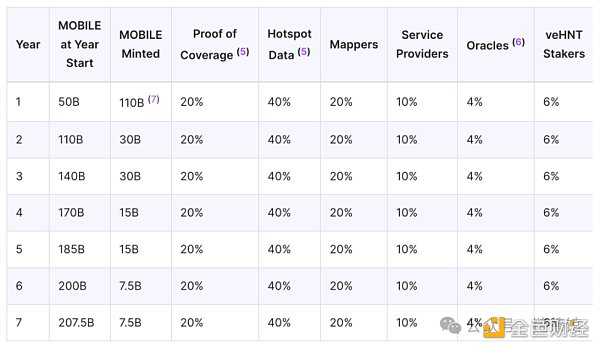

供应量

Mobile 代币的总供应量是 82.26B MOBILE,最大供应量为 2千亿个 MOBILE。目前流通供应量为 82.26B MOBILE,占总供应量的41.13%。

500 亿枚 MOBILE 在 Mobile Network 启动时预先开采,并分发到 Helium 基金会管理的网络运营基金。此分配的一部分已在整个创世纪期间分配给 Mobile Network 热点。

MOBILE 第一年自 2022 年 8 月 1 日开始,第一个代币于 2022 年 8 月 12 日铸造。每两年减半一次,总体处于通缩状态

MOBILE 的排放计划于 HIP53 中提出,从 2023 年 2 月 1 日开始,5G 热点所有者每月将获得 6.6B MOBILE 代币,激励订阅者注册、共享数据或展示各种其他类型的有价值的行为以促进网络发展。与创世时期相比,奖励将增加一倍以上,但 PoC 算法保持不变。其后通过 HIP-75 更新、 HIP-77 确定,2023-03-19 日的 HIP-79 中正式更新了排放计划。

挖掘过程

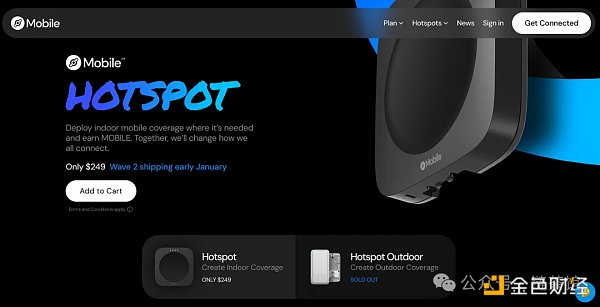

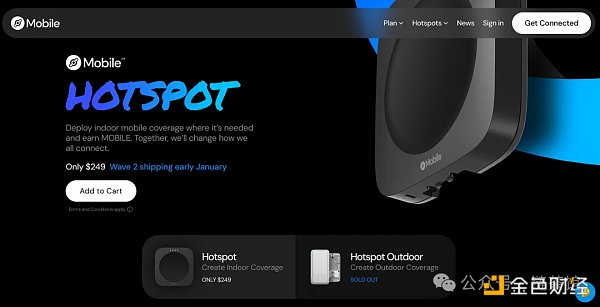

购买和设置5G热点:需要购买兼容的5G热点设备和CBRS(Citizens Broadband Radio Service)小型蜂窝无线电。设备需要连接到互联网并正确设置。

在SAS注册:5G热点必须在线并在频谱接入系统(Spectrum Access System,SAS)中注册。SAS是由美国联邦通信委员会(FCC)维护的系统,它确保了无线频谱资源的有效利用。

热点部署:将热点设备部署在适当的位置以提供5G网络覆盖。正确放置热点对于最大化覆盖范围和挖掘潜力至关重要。

参与网络:一旦热点在线并且注册到SAS,它将开始为Helium网络提供5G覆盖。根据网络的设计,热点会自动执行所需的任务来挖掘MOBILE代币。

挖掘和赚取代币:热点设备会通过参与Helium网络的特定机制(如证明覆盖Proof-of-Coverage)来挖掘MOBILE代币。据网络活动的不同,你可能还能获得其他形式的奖励。

代币的分配

数据热点运营者:占总代币的40%,作为运行提供数据覆盖的热点的奖励。

地图制作者(Mappers):为网络覆盖贡献地图数据的参与者,占20%。

服务提供者:为网络提供各种服务的实体,占10%。

veHNT持币者:对其HNT代币进行质押并获得veHNT(vested Helium Network Tokens,已质押的Helium网络代币)的用户,占6%。

预言机(Oracles):向区块链提供外部数据(如现实世界信息)的系统或实体,占4%。

覆盖证明(Proof of Coverage):帮助验证网络覆盖的参与者,占20%。

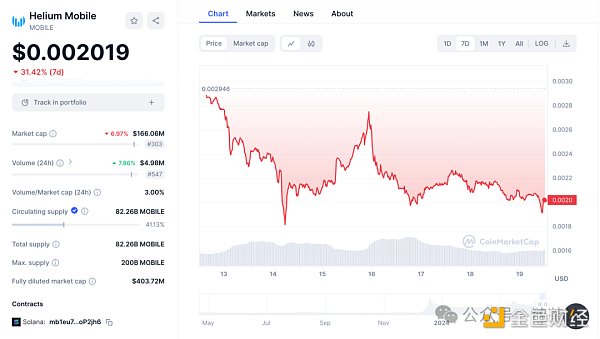

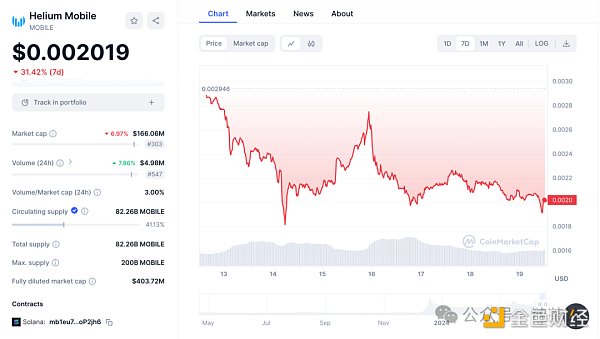

代币表现

MOBILE 代币的当前价格是 $0.002019,过去 7 天价格下跌了 31.42%。

市值为 $166.06M,排名第 303。

24小时交易量约为 $4.98M,比之前上涨了 7.86%,表明交易活动有所增加,尽管价格在下跌。

赛道分析

Helium Mobile 项目属于去中心化通信网络赛道,这个领域结合了区块链技术和无线通信技术,旨在提供去中心化的网络服务和增强网络用户的隐私与控制权。

与 Helium Mobile 类似的项目有DENT Wireless(全球性的移动数据交换平台。它允许用户通过 DENT 应用购买、出售或捐赠数据流量);Althea(去中心化的互联网服务提供商,使用户能够互相提供和购买带宽服务。这个项目特别注重提高网络服务的可用性和降低成本);ThreeFold Network(去中心化的云服务市场,用户可以购买存储和计算资源)等。

Helium Mobile 目前用户数量突破 5 万,年度基准推算,全年用户总量或将达 53 万

参与 Mapping 的用户每天可获得 2000 枚 MOBILE 代币,按现在价格计算,3 天就能收回 20 美元的成本

团队/合作伙伴/融资情况

团队

Helium Mobile项目是由Helium Inc.发起的,该公司由Amir Haleem, Sean Carey, 和 Shawn Fanning联合创立。以下是他们的背景简介:

Amir Haleem:Amir Haleem在进入Helium之前,有着丰富的游戏开发和电子竞技领域的经验。他曾经担任多个成功游戏项目的高级职位,并在网络游戏和虚拟现实领域积累了专业知识。

Sean Carey:Sean Carey的背景在技术和产品开发领域。他在加入Helium之前,有着丰富的技术领导和产品管理经验,尤其是在软件开发方面。

Shawn Fanning:Shawn Fanning是一位知名的互联网企业家,最著名的成就是创建了Napster——一款革命性的P2P音乐共享服务。他在网络技术和创新领域拥有深厚的背景,也参与了多个科技创业项目。

合作伙伴

硬件供应商:提供Helium热点设备的硬件制造商,例如Rakwireless、Bobcat Miner和Nebra等。

网络运营商:合作的移动网络运营商,比如在美国,Helium与T-Mobile签订了合作协议,以支持5G服务的部署。

技术平台和服务:如Solana区块链,Helium选择在Solana区块链上进行代币发行,以利用其高吞吐量和低交易费用的特点。

融资情况

Helium Mobile在其发展过程中进行了多轮融资,其中最引人注目的是最近的一轮融资:

融资轮次:Series D

融资金额:$200M

估值:$1.2B

主要投资机构:Tiger Global 和 FTX Ventures

在这一轮融资中,Helium Mobile(Nova Labs)获得了显著的资金支持,进一步加强了其作为去中心化通信网络的市场地位。这笔资金将用于扩展其业务,包括推广其基于区块链的5G网络服务。

投资者的背景:

Tiger Global:这是一家国际知名的投资公司,涉及许多成功的科技初创企业和增长型企业的投资。

FTX Ventures:这是加密货币交易平台FTX的风险投资部门,专注于区块链和数字资产领域的投资。

这些核心投资机构的支持不仅为Helium Mobile提供了资金,也带来了丰富的行业经验和资源,有助于其技术的推广和市场的扩展。

项目优劣

优势

去中心化网络结构

可扩展性:Helium Mobile利用去中心化的方法建立其通信网络,使网络能够在无需巨额资本支出的情况下快速扩展。

抗审查性:去中心化网络难以被单一实体控制或关闭,增加了网络的稳定性和可靠性。

用户激励机制

代币奖励:通过Helium网络的代币奖励机制,用户被激励参与网络建设,如部署热点和传输数据。

共享经济模型:用户可以通过分享他们的互联网连接来赚取代币,这推动了社区参与和网络的自然增长。

技术创新

使用区块链技术:Helium Mobile使用区块链技术管理网络操作和代币经济,确保透明性和安全性。

支持多种网络标准:项目支持LoRaWAN和5G等多种无线标准,覆盖广泛的用例和设备。

强大的合作伙伴关系

与T-Mobile合作:与T-Mobile等大型网络运营商的合作使Helium Mobile能够在全国范围内提供更可靠的服务。

多元化的生态系统合作:与硬件供应商和开发者社区的合作推动了创新应用的开发。

劣势

网络依赖度

设备依赖:用户需要购买和设置特定的硬件设备才能加入网络,这可能限制了项目的普及速度和覆盖范围。

网络密度问题:去中心化网络的效率高度依赖于参与者的地理分布。在人口稀少或参与度低的区域,网络服务可能不稳定。

技术复杂性和用户体验

用户界面和体验:虽然Helium努力简化用户接入过程,但管理和运行节点仍然需要一定的技术知识,这可能对非技术用户构成挑战。

维护和支持问题:作为一个去中心化网络,用户可能在需要技术支持或遇到设备问题时,难以获得及时和有效的帮助。

监管和合规风险

不确定的法律环境:区块链和加密货币领域的法律环境不断变化,可能对项目的运营和扩展造成影响。

隐私和安全问题:虽然区块链提供了增强的安全性,但去中心化网络的开放性也可能增加数据泄露或网络攻击的风险。

市场竞争

与传统和新兴竞争者竞争:Helium Mobile需要与传统的大型电信运营商以及其他新兴的区块链通信项目竞争,这些竞争者可能拥有更多资源或更成熟的技术。

代币波动性

市场波动:作为一个与加密货币相关的项目,Helium Mobile的经济模型受到市场情绪和加密市场波动的影响,这可能导致资金和代币价值的不稳定。

技术的可扩展性

扩展难题:尽管区块链技术为网络的可扩展性提供了可能,但在实际操作中,随着网络用户的增加,如何保持网络性能和处理大量的数据和交易仍然是一大挑战。

未来发展分析

Helium Mobile在未来的发展前景看起来是相当乐观的。以下几个方面将是关键因素,可能会极大影响其长期成功和市场影响力:

价格竞争力

Helium Mobile提供的20美元无限通话和数据套餐,与美国市场上平均每月157美元的通信费用相比,具有显著的价格优势。这种低成本的策略不仅能吸引消费者,也可能迫使其他运营商降低价格,从而重塑整个行业的定价结构。

代币经济和用户激励

通过代币经济学模型,Helium Mobile鼓励用户参与网络的构建和维护,这不仅有助于扩展网络覆盖范围,还能增加用户的粘性。用户可以通过提供网络服务或贡献数据来赚取代币,这种模式可能会持续吸引更多用户参与。

合作伙伴关系

与T-Mobile等传统电信巨头的合作关系提供了网络的可靠性和覆盖,这是Helium Mobile快速扩展网络和提升用户体验的关键。此外,Helium Mobile还在墨西哥与Telefónica合作,这表明其有潜力扩展到国际市场。

技术和基础设施

Helium Mobile的成功部分依赖于其技术的稳定性和效率,包括如何处理大规模的网络活动和数据。项目的技术基础和创新能力将是支持其长期发展的关键。

市场和监管环境

市场接受度和监管环境将显著影响Helium Mobile的发展。项目需要在遵守当地法规的同时,有效地市场推广和教育用户以增加其市场接受度。

DePIN和Solana生态的整合

Helium Mobile已迁移到Solana网络,并成为其DePIN生态的一部分。Solana的高性能和低成本特性可能会进一步推动Helium Mobile的技术发展和市场扩张。

挖矿规则的调整

Helium Mobile对挖矿规则进行了调整,以确保奖励与实际提供的网络服务密切相关,这可能会提高网络的质量和用户的公平性,从而提升整体网络价值。

市场增长和扩展

Helium Mobile的市场策略和扩展计划将是未来成功的关键。项目如何在保持当前用户基础的同时吸引新用户,以及如何扩展到新的地理区域,将直接影响其市场份额和收入增长。

综上所述,Helium Mobile拥有通过独特的代币经济和合作伙伴关系在通信行业中创造显著影响的潜力。然而,项目的成功将依赖于其能否继续创新、扩大市场接受度并克服技术和监管挑战。在持续的市场和技术发展中,Helium Mobile需要不断调整和优化其策略以适应不断变化的环境。

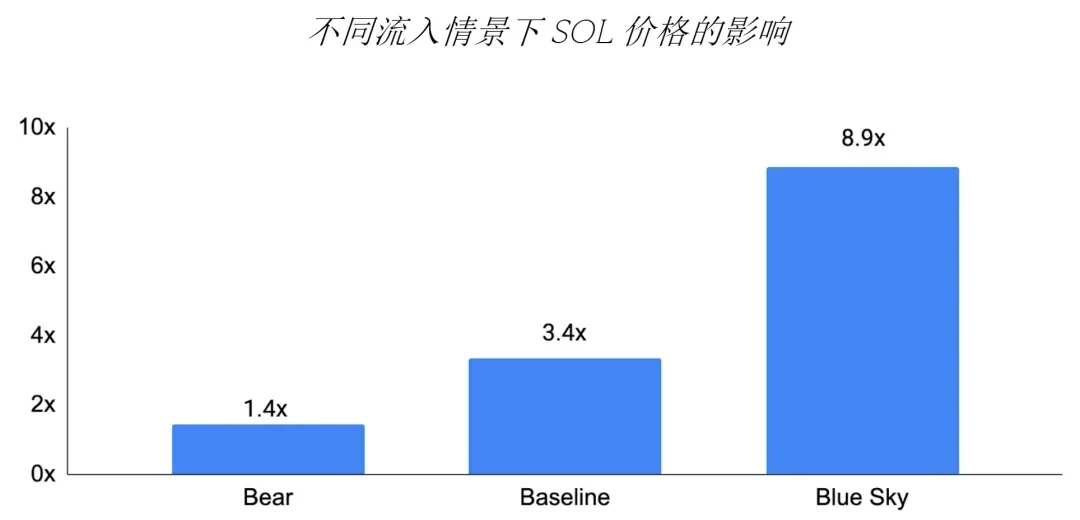

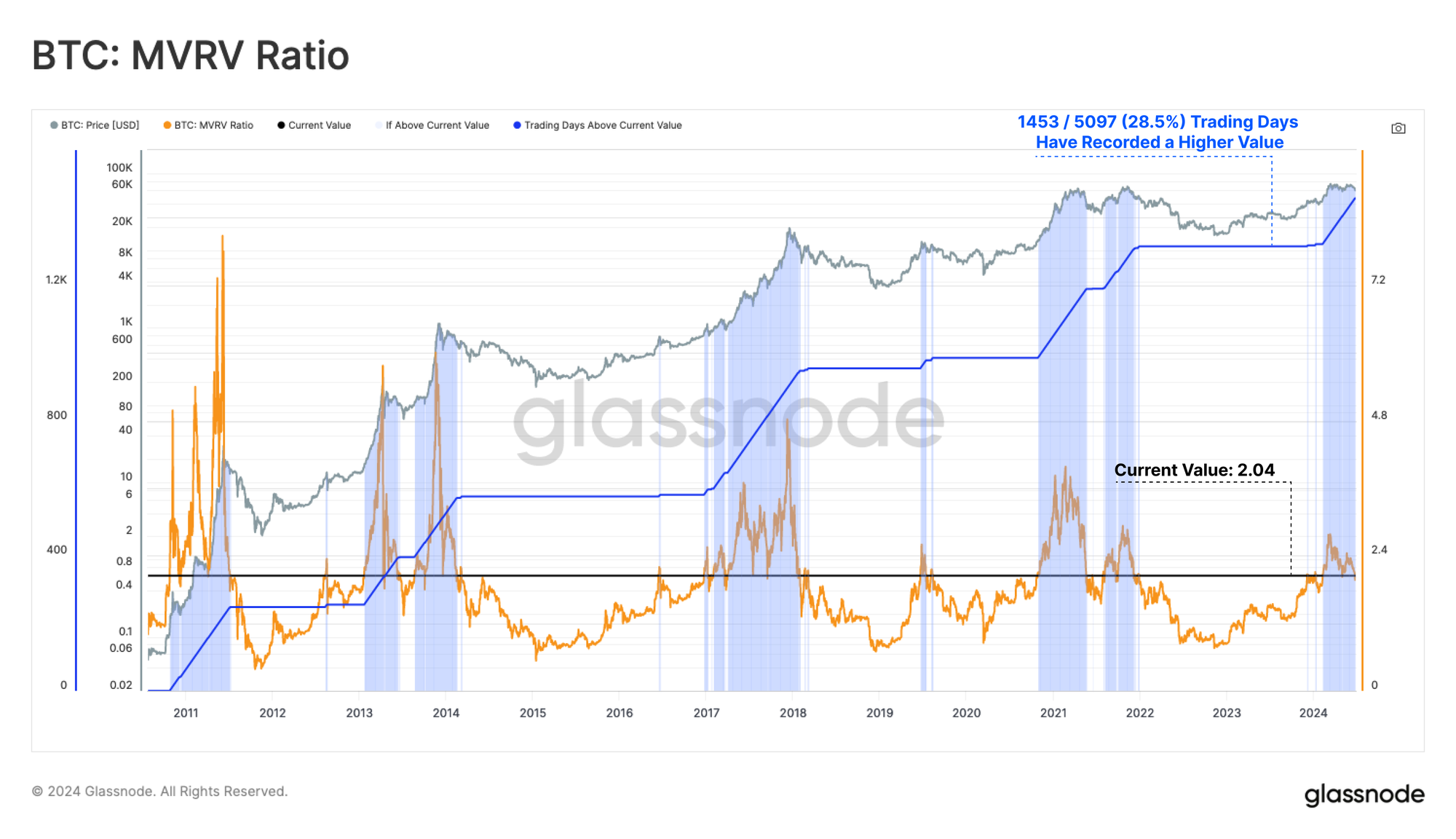

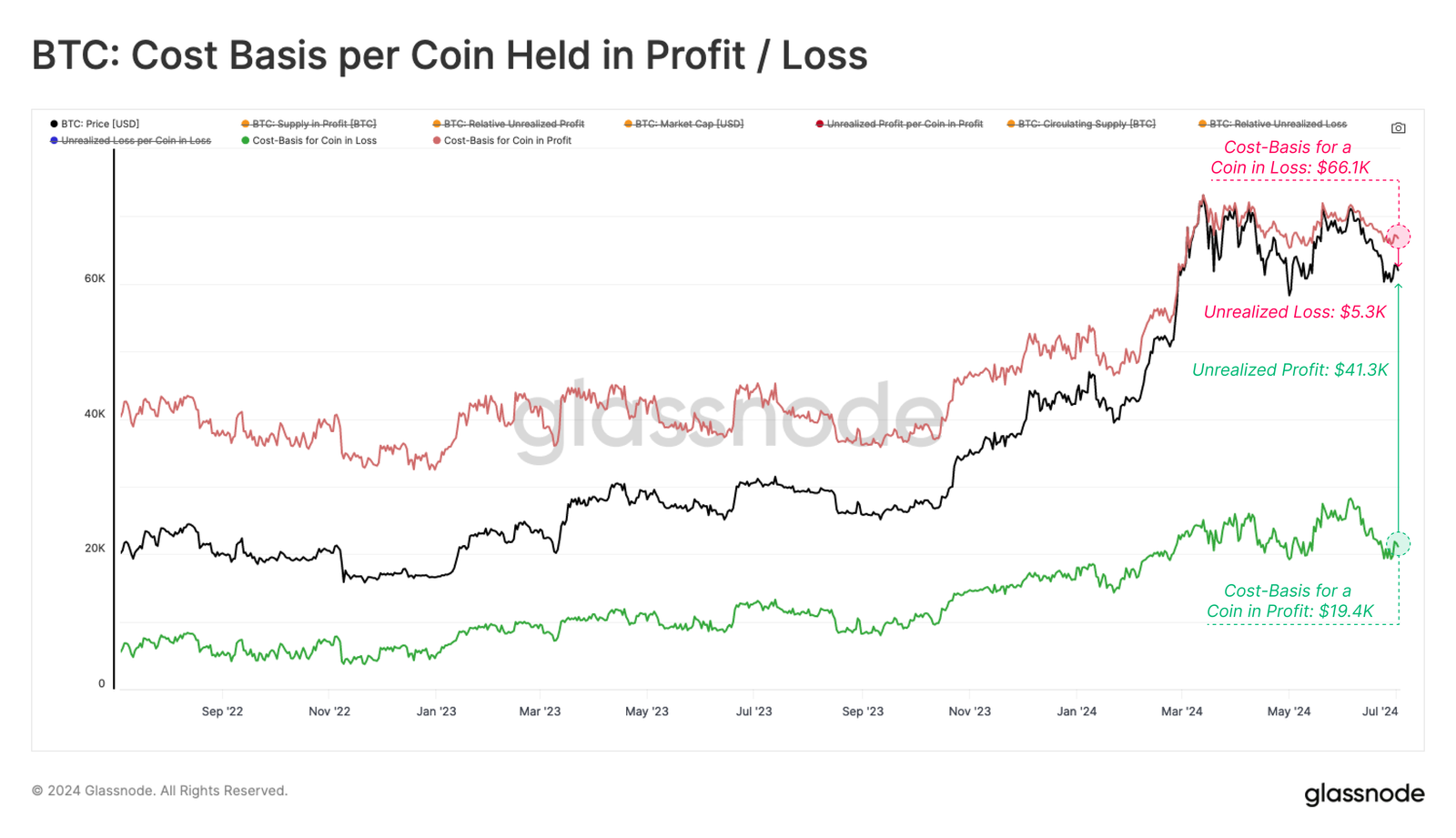

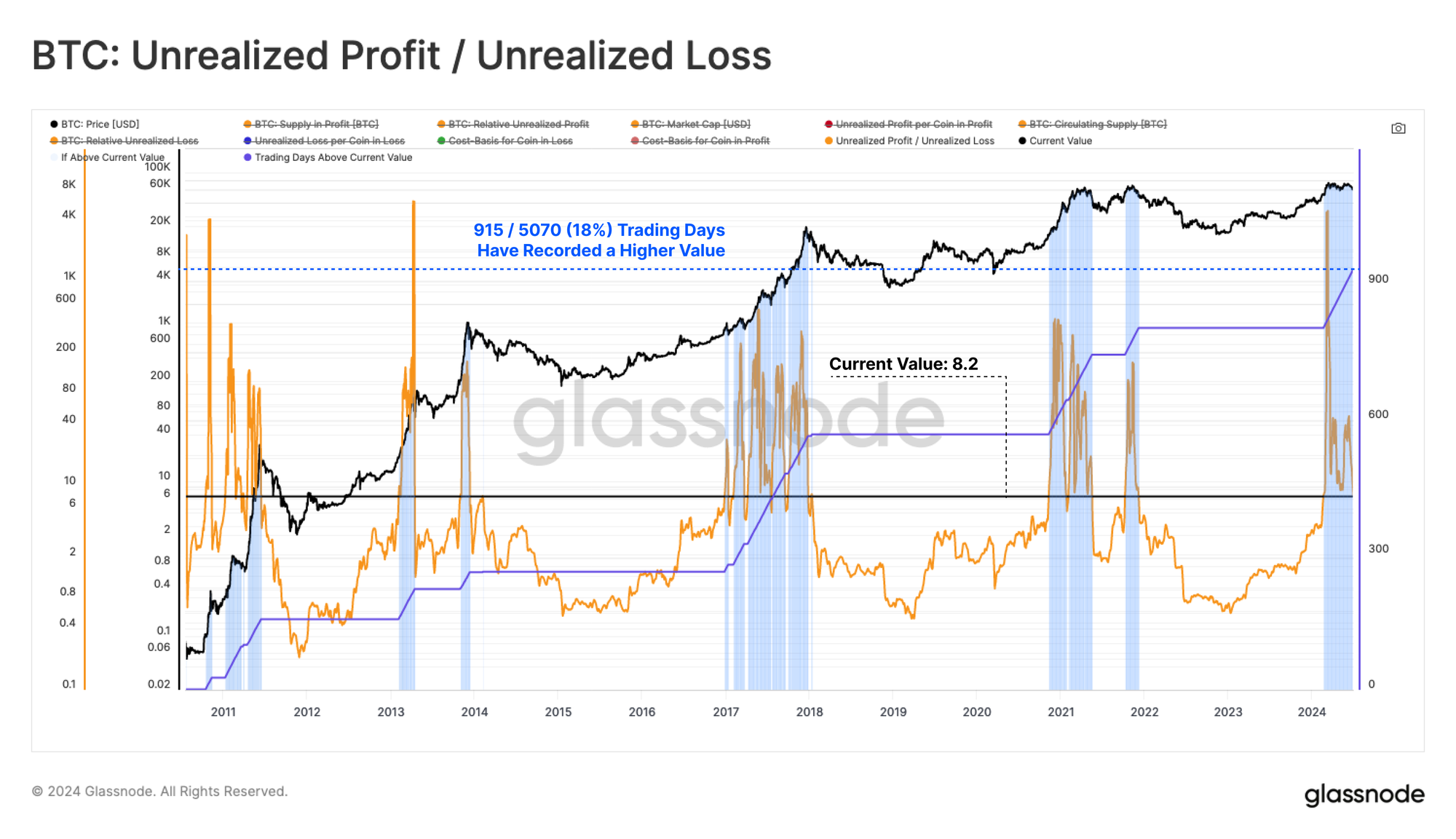

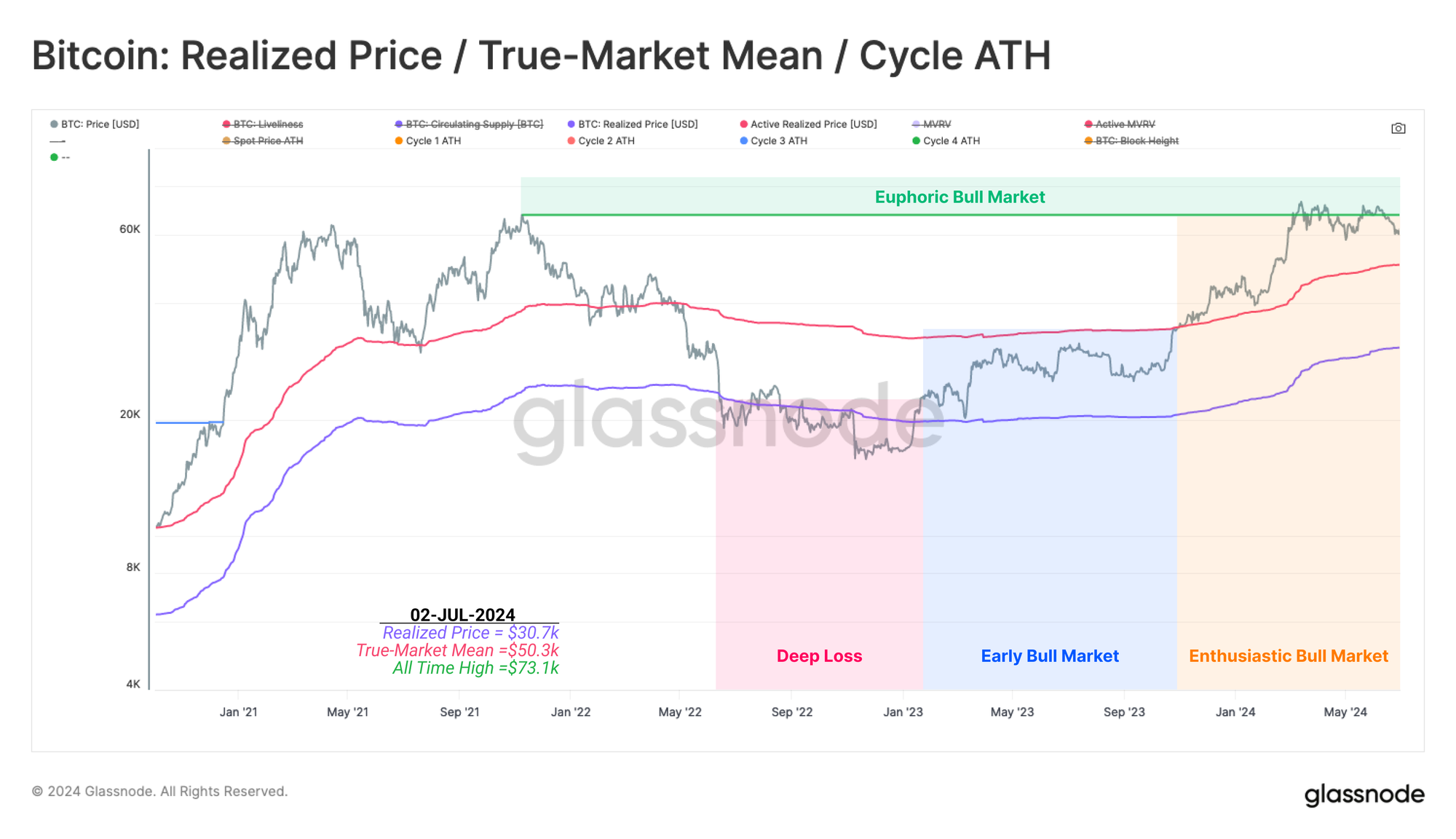

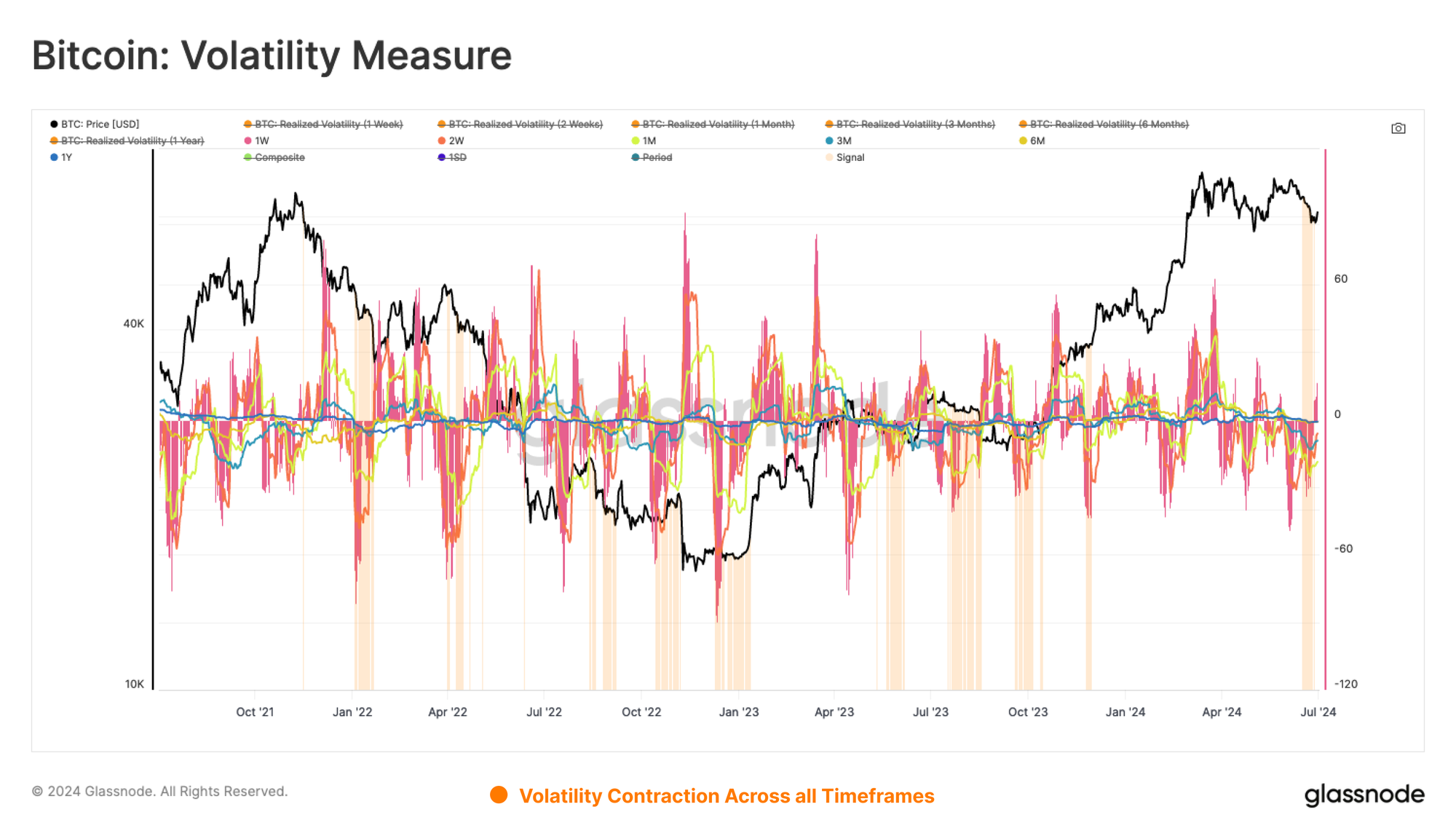

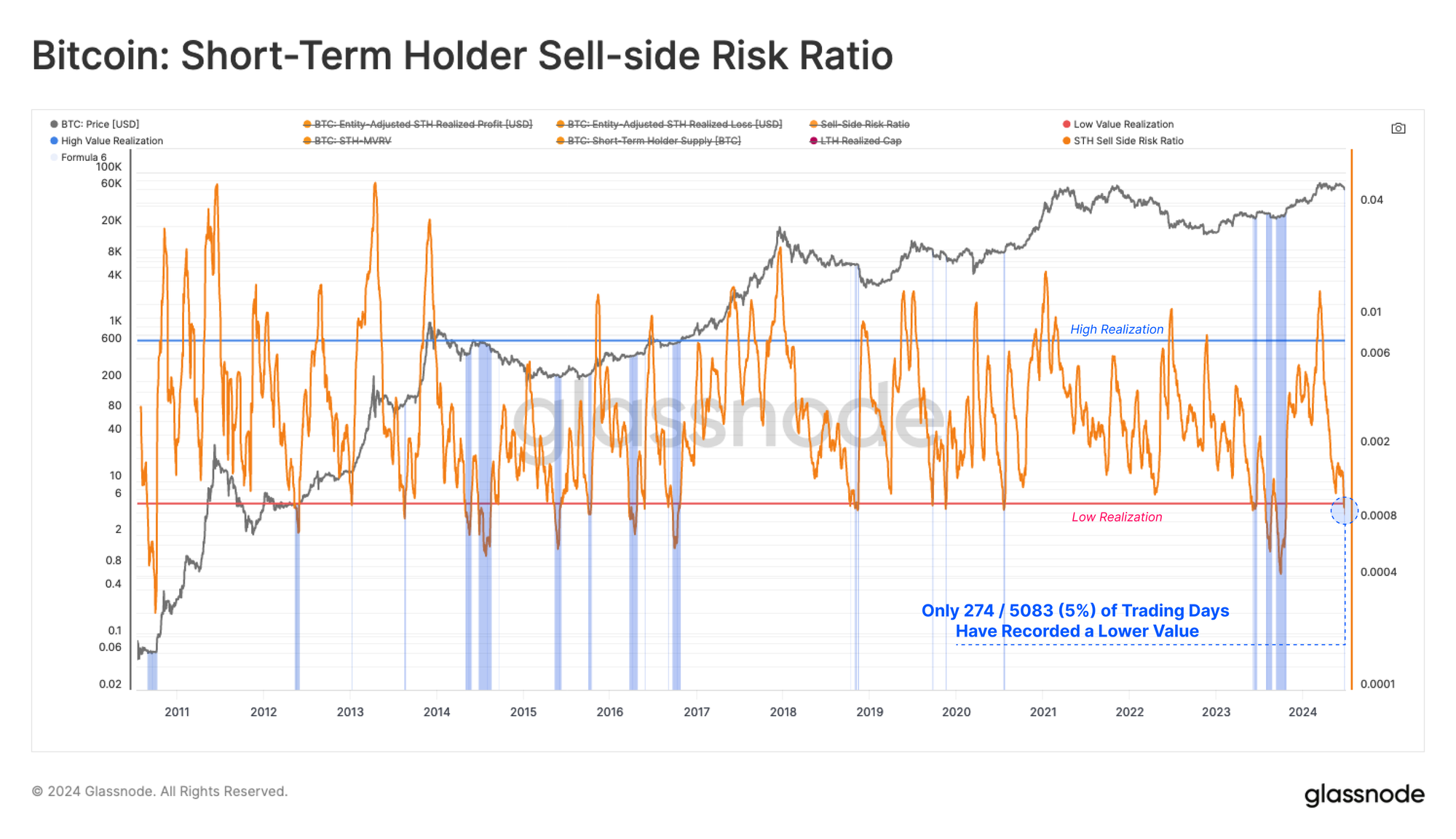

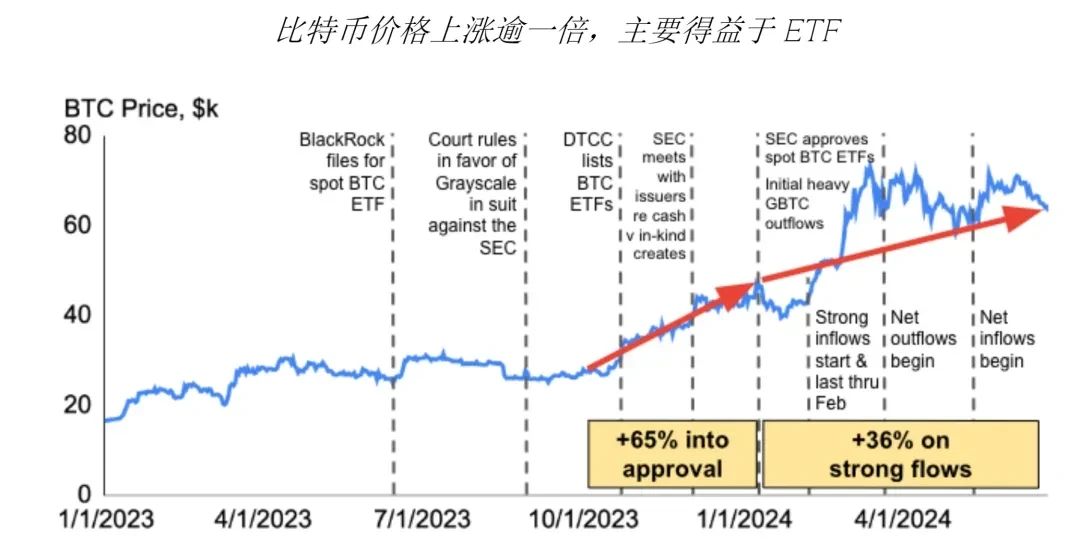

参考现货比特币 ETF 对比特币的影响(增长 2.3 倍)结论如下图:

参考现货比特币 ETF 对比特币的影响(增长 2.3 倍)结论如下图: