加密市场情绪研究报告(2024.06.28-07.05):别人恐慌我贪婪,BTC能抄底了吗?

别人恐慌我贪婪,BTC 能抄底了吗?

1. 德国政府大量清算比特币

链上数据显示,德国政府最近将价值超过 1.95 亿美元的比特币转移到各种加密交易所,包括 Coinbase、Kraken 和 Bitstamp,此举加剧了市场波动。批评人士认为,政府如此大规模抛售可能会对加密市场的稳定性产生长期负面影响。这些比特币来源于对非法网站 Movie 2 k.to 的调查,当时缴获了大约 5 万枚比特币。

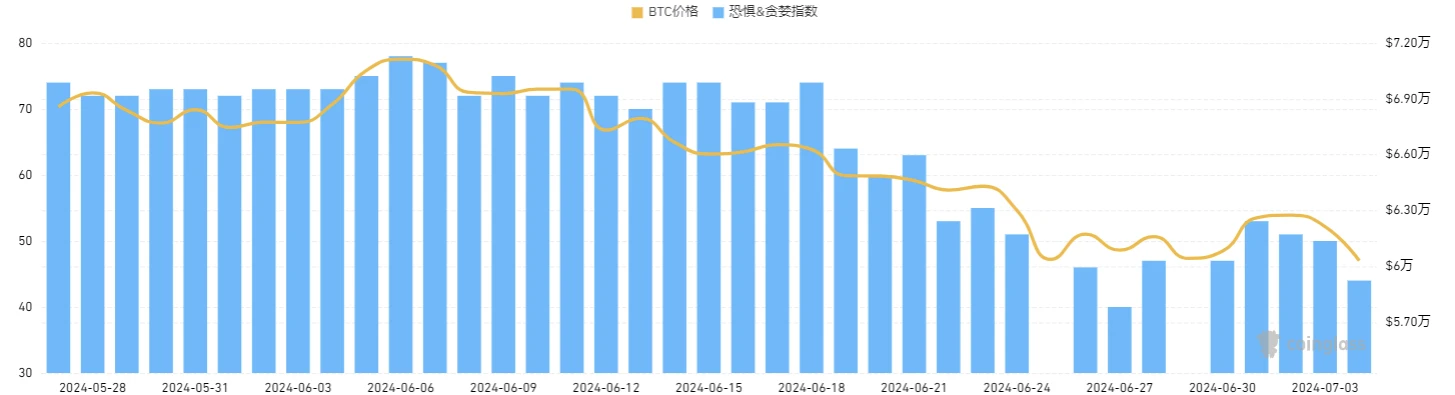

2. 还没有出现恐慌,但非理性情绪有概率蔓延

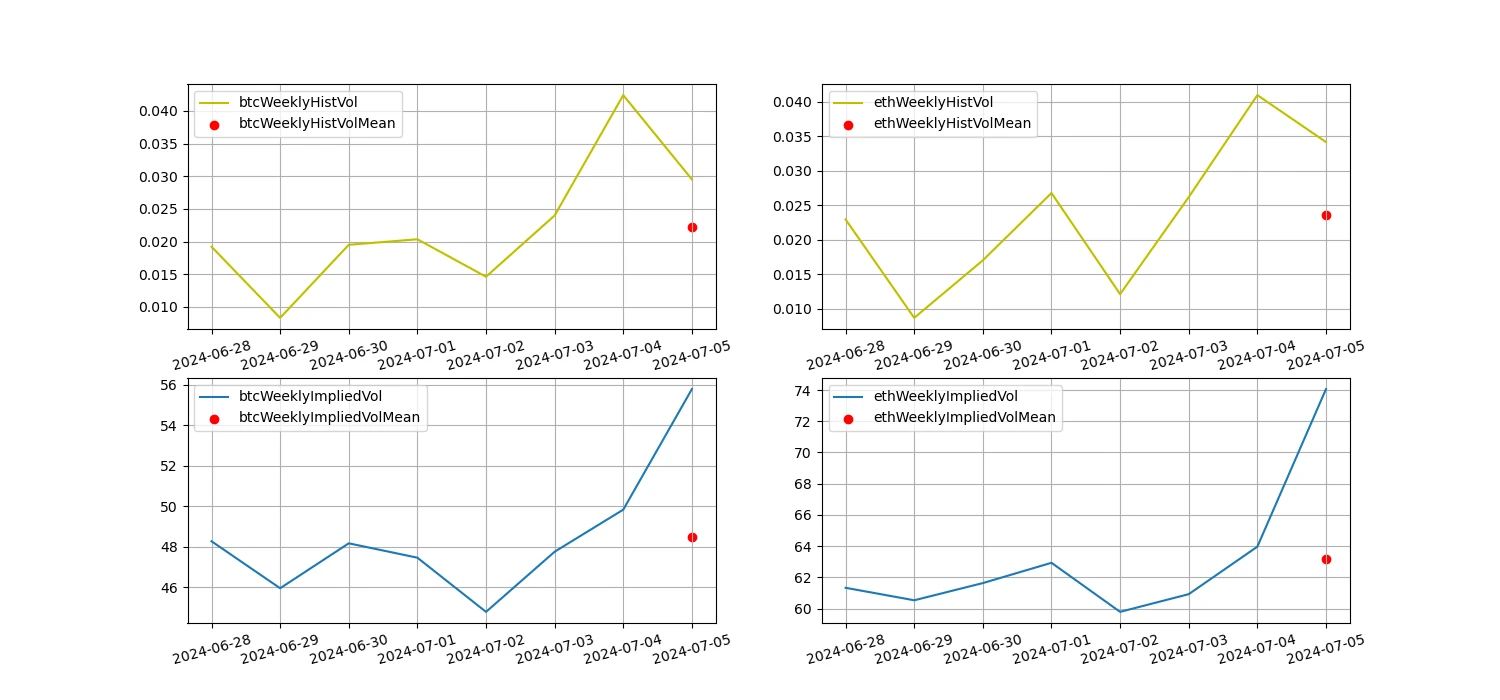

尽管市场隐含波动率目前处于较低位置,但近年来一直呈现上升趋势。这表明市场情绪开始变得更加不稳定,虽然尚未出现恐慌,但非理性情绪有可能蔓延。

3. 抄底机会在真正的恐慌出现之后

当市场真正出现恐慌时,价格往往会大幅低于资产的内在价值。这时候才是抄底者的最佳出手机会,因为他们可以以极具吸引力的价格购买高价值资产。投资者应保持冷静,等待市场的进一步发展,抓住真正的抄底良机。

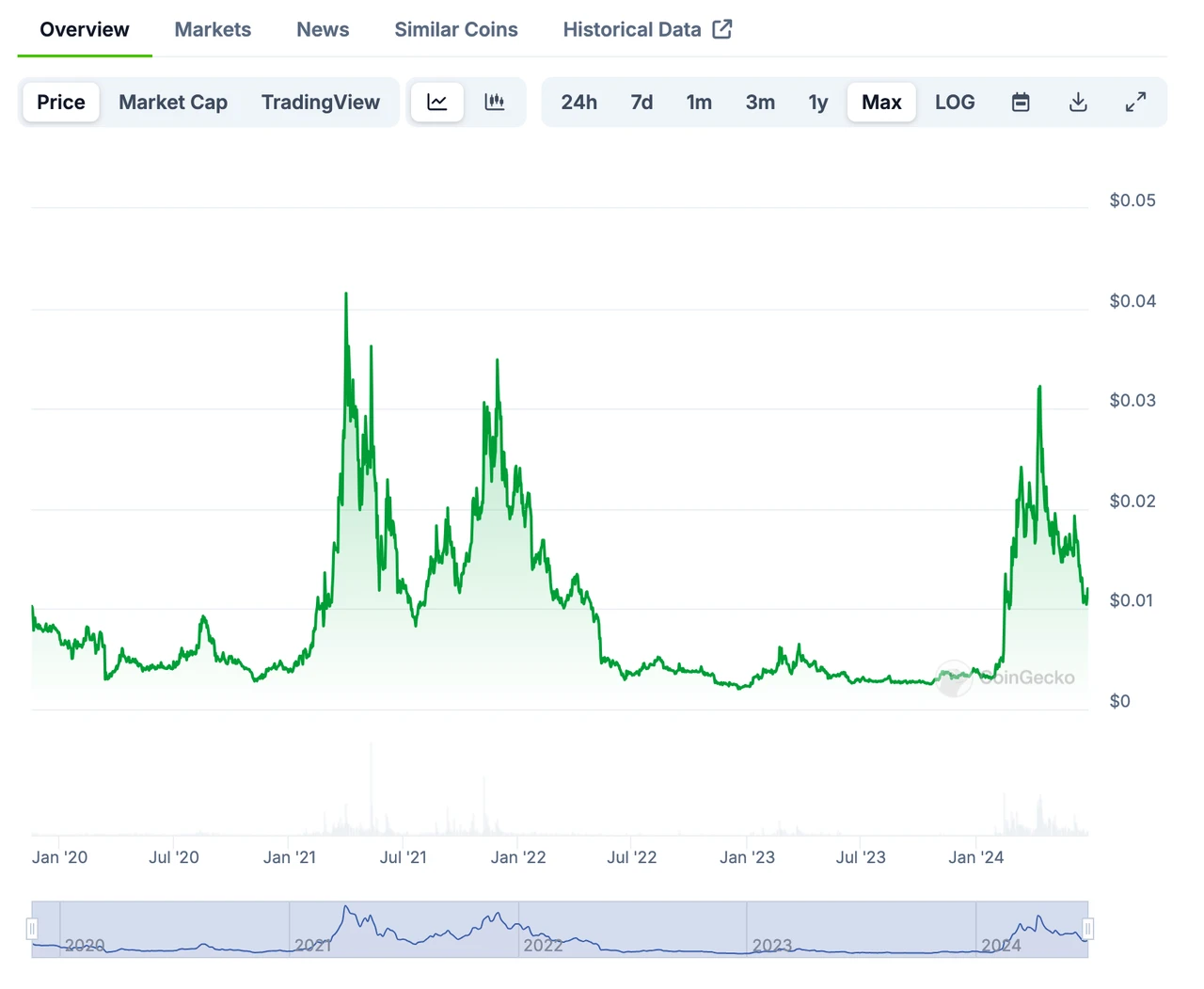

具体参考比特币的几个时间节点:

2020 年 3 月 -33% ,隐含波动率 190

比特币表现:在 2020 年 3 月,比特币的价格跌至约 4, 000 美元的低点。这次暴跌被称为“黑色星期四”,比特币在短短几天内从约 9, 000 美元的高位暴跌了超过 50% 。

抄底信号:尽管市场恐慌情绪浓厚,但这次暴跌也为抄底者提供了一个绝佳的机会。随着全球各国政府和央行推出大规模的经济刺激计划,比特币在接下来的几个月中迅速反弹,到年底时已经恢复并突破了 20, 000 美元的历史新高。

2021 年 5 月 -45% ,隐含波动率 160

比特币表现:在 2021 年 5 月,比特币的价格跌至约 30, 000 美元的低点。这次暴跌约为比特币从 4 月份接近 65, 000 美元的历史高位跌去一半。

抄底信号:尽管市场出现了恐慌性抛售,但抄底者和长线投资者迅速介入,认为比特币的长期前景依然看好。随后,比特币价格逐步回升,到 2021 年年底时再次突破了 60, 000 美元的水平。

2022 年 6 月与 11 月 -22% ,隐含波动率 110

比特币表现:在 2022 年 11 月,比特币的价格跌至约 16, 000 美元的低点。这次暴跌反映了市场对加密行业信心的重大打击,尤其是对一些主要交易平台的信任危机。

抄底信号:尽管如此,部分投资者认为这是一个长期持有比特币的绝佳切入点。随着市场逐渐消化负面消息,比特币价格在随后的几个月中有所企稳,并显示出一定的反弹迹象。

2024 年 7 月 -8% ,隐含波动率升至 57.5 ,抄底还需等待

尽管目前市场隐含波动率有所上升,但尚未达到真正的恐慌水平。投资者应密切关注市场动向,等待更明显的恐慌信号出现后再进行抄底操作。

总结

以上几个时间节点的暴跌和随后的底部,都为投资者提供了宝贵的经验教训。市场的短期波动不应影响对比特币长期价值的评估。等待出现恐慌性抛售后,冷静的投资者往往能发现被低估的资产,从而在市场恢复时获得丰厚的回报。

距离下一次美联储议息会议(2024.08.01)还有约 24 天

市场技术与情绪环境分析

情绪分析组成

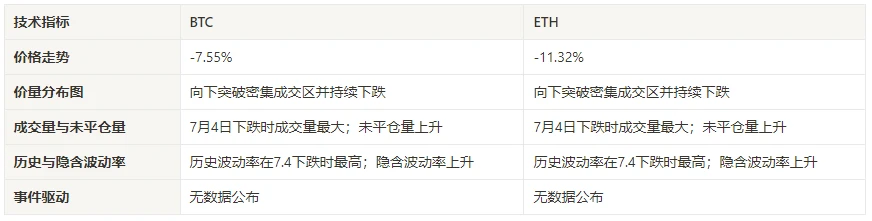

技术指标

价格走势

过去一周 BTC 价格下跌-7.55% ,ETH 价格下跌-11.32% 。

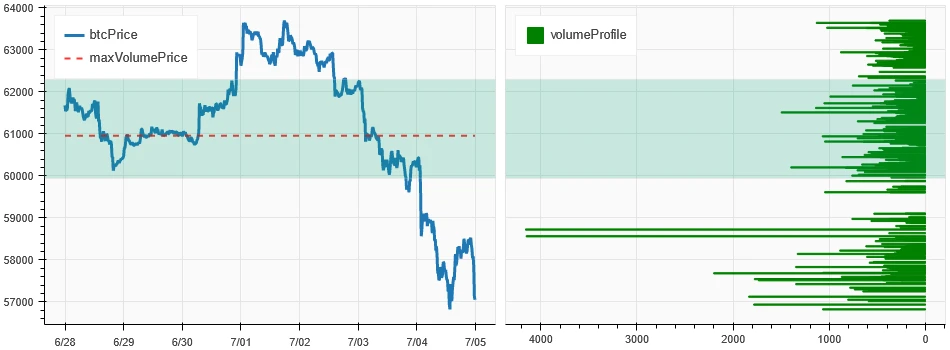

上图是 BTC 过去一周的价格图

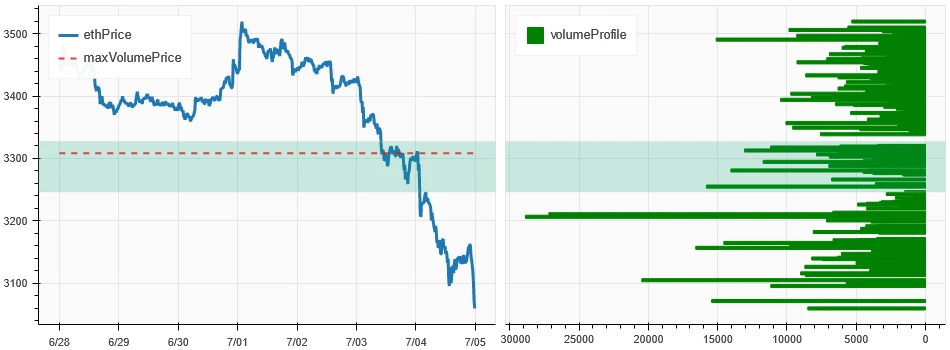

上图是 ETH 过去一周的价格图

表格显示过去一个周的价格变化率

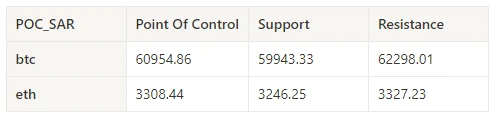

价量分布图(支撑阻力)

过去一周 BTC 与 ETH 在 7.04 向下突破密集成交区后持续下跌。

上图是 BTC 过去一周的密集成交区分布图

上图是 ETH 过去一周的密集成交区分布图

表格显示 BTC 与 ETH 过去一周中每周的密集成交区间

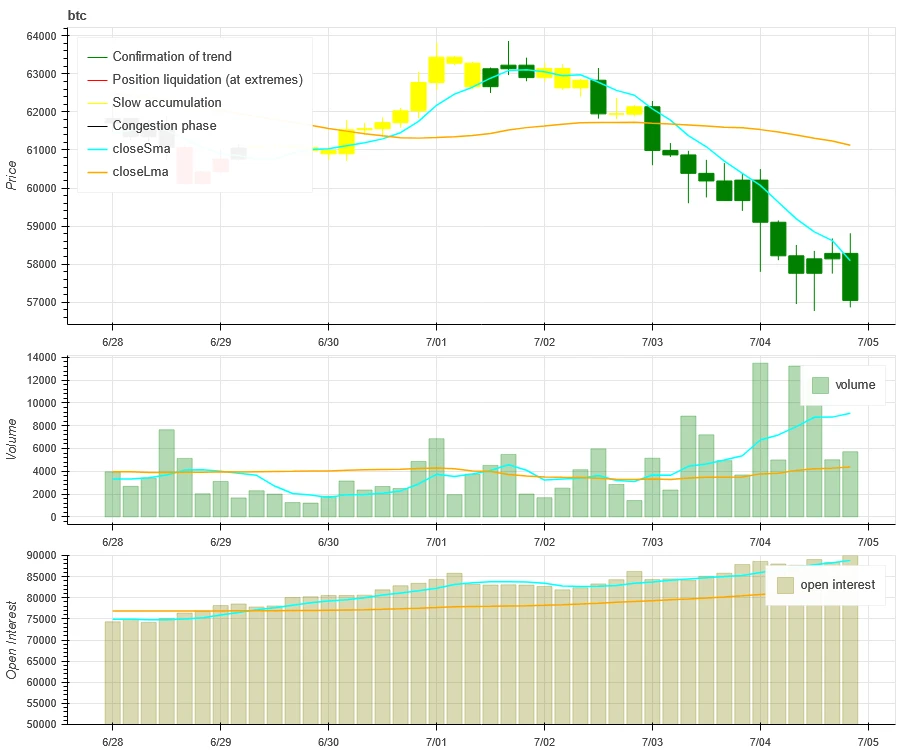

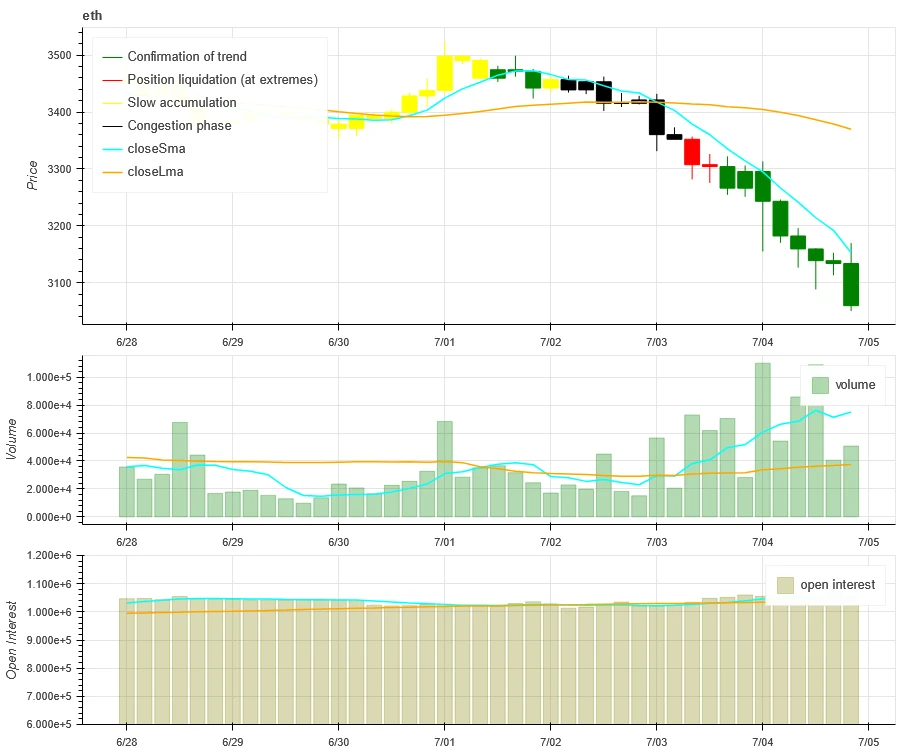

成交量与未平仓量

过去一周 BTC 与 ETH 在 7 月 4 日下跌时成交量最大;未平仓量 BTC 与 ETH 都持续上升。

上图最上方 BTC 的价格走势,中间是成交量、最下方是未平仓量、浅蓝色是 1 天均值,橘色是 7 天均值。其中 K 线的颜色代表当前的状态,绿色是价格上升有成交量支持,红色是在平仓,黄色是在缓慢累积仓位,黑色是拥挤状态。

上图最上方 ETH 的价格走势,中间是成交量、最下方是未平仓量、浅蓝色是 1 天均值,橘色是 7 天均值。其中 K 线的颜色代表当前的状态,绿色是价格上升有成交量支持,红色是在平仓,黄色是在缓慢累积仓位,黑色是拥挤状态。

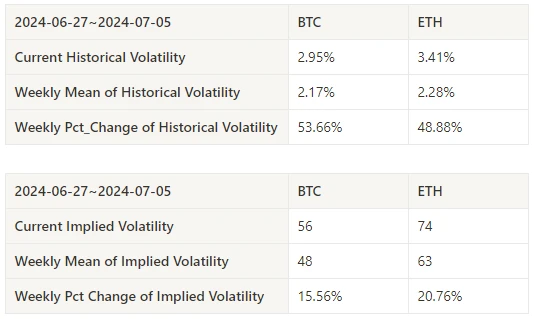

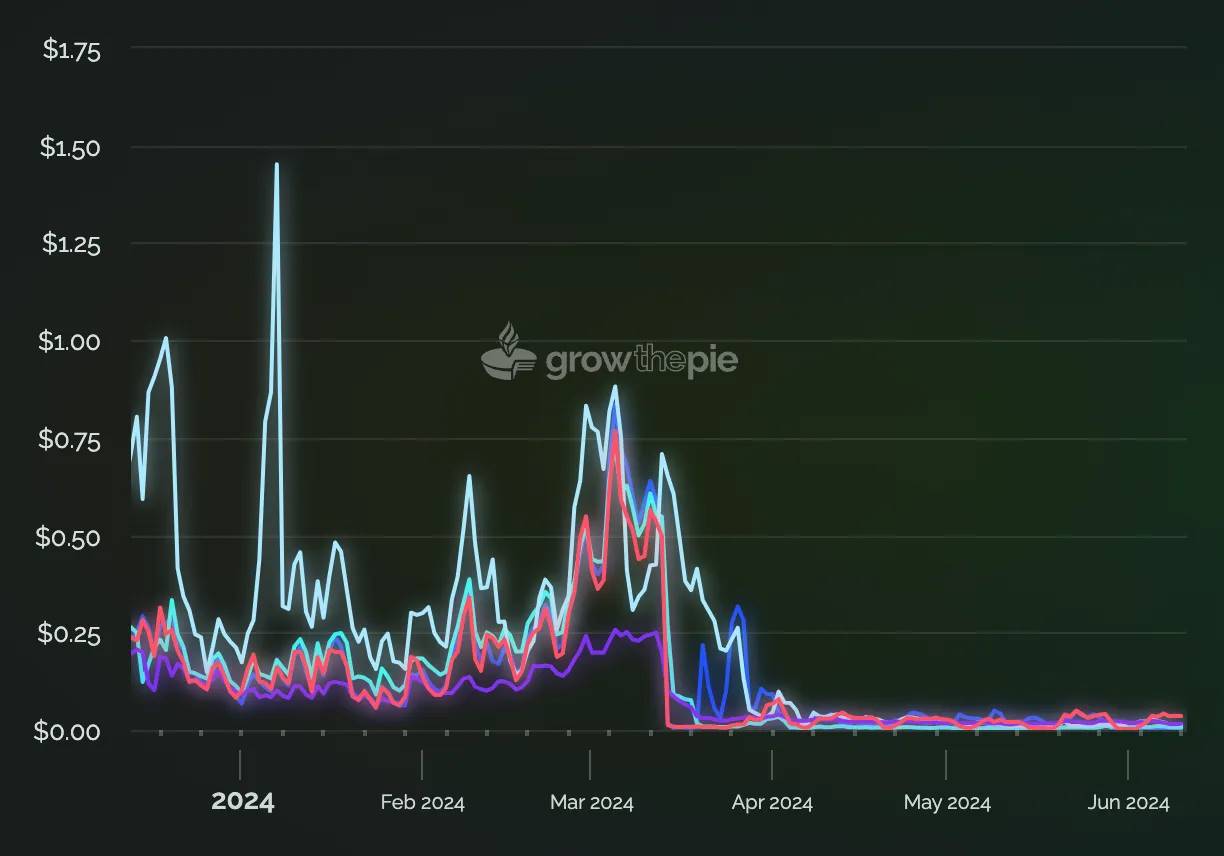

历史波动率与隐含波动率

过去一周历史波动率 BTC 与 ETH 在 7.4 下跌时最高;隐含波动率 BTC 与 ETH 同步上升。

黄色线为历史波动率,蓝色线为隐含波动率,红点是其 7 日平均

事件驱动

过去一周无数据公布。

情绪指标

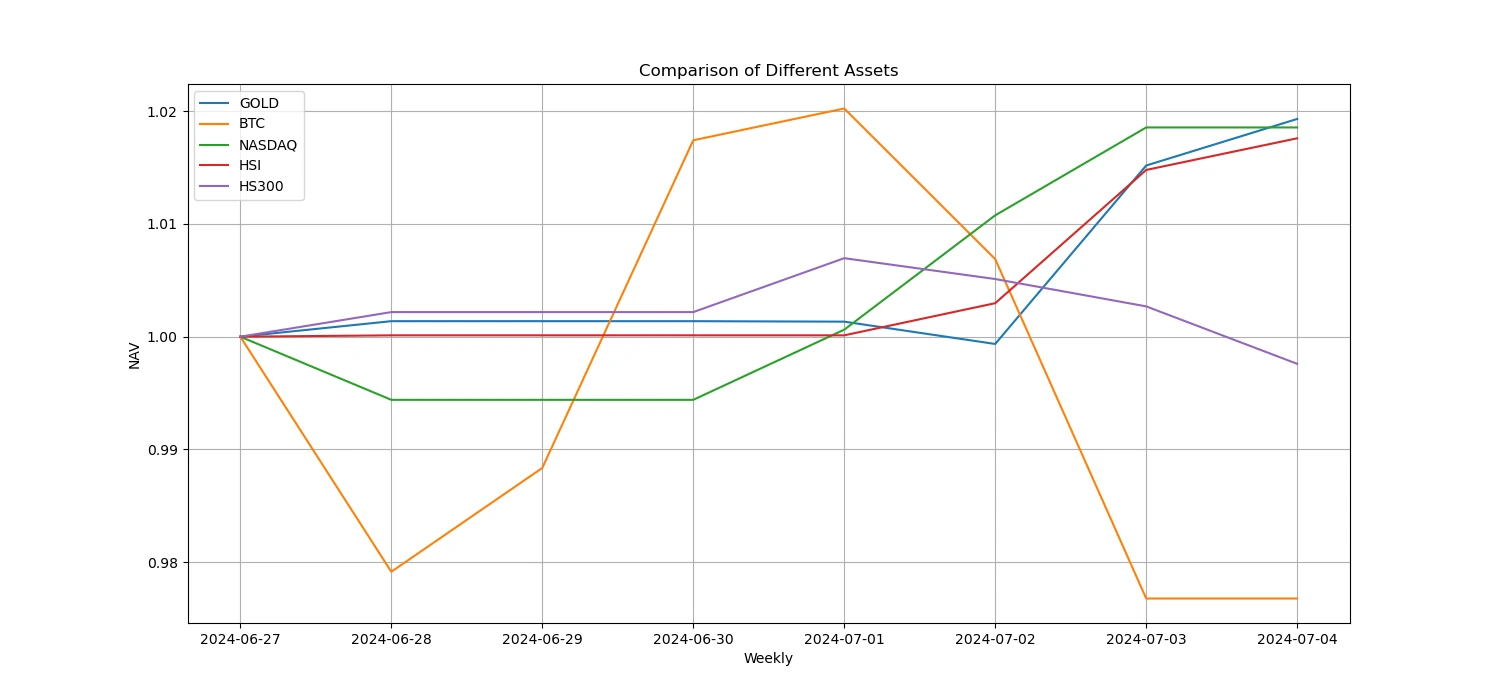

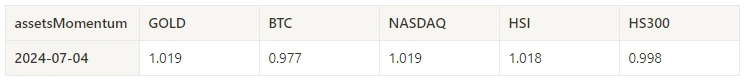

动量情绪

过去一周比特币/黄金/纳指/恒指/沪深 300 中,黄金最强势,而表现最差为比特币。

上图为不同资产过去一周的走势

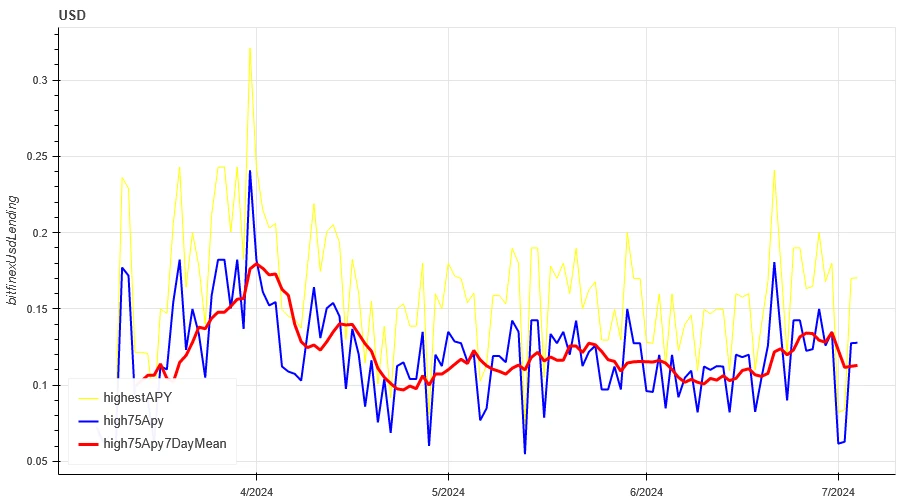

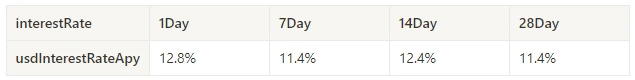

放贷利率_借贷情绪

过去一周 USD 放贷年化收益平均为 11.4% ,短期利率维持在 12.8% 。

黄色线为 USD 利率的最高价,蓝色线为最高价的 75% ,红色线为最高价的 75% 的 7 天平均值

表格显示 USD 利率过去不同持有天数的平均收益

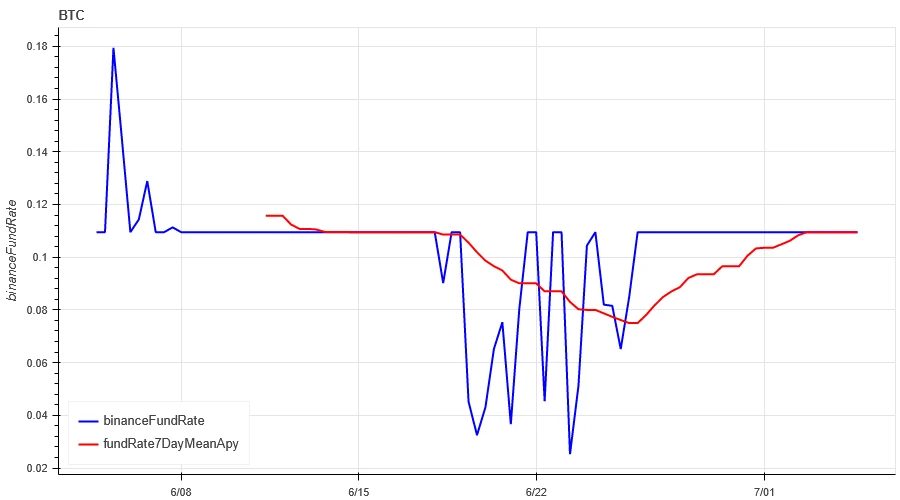

资金费率_合约杠杆情绪

过去一周 BTC 资费平均年化收益为 10.9% ,合约杠杆情绪维持较低水平。

蓝色线为币安上 BTC 的资金费率,红色线为其 7 日平均

表格显示 BTC 的资费过去不同持有天数的平均收益

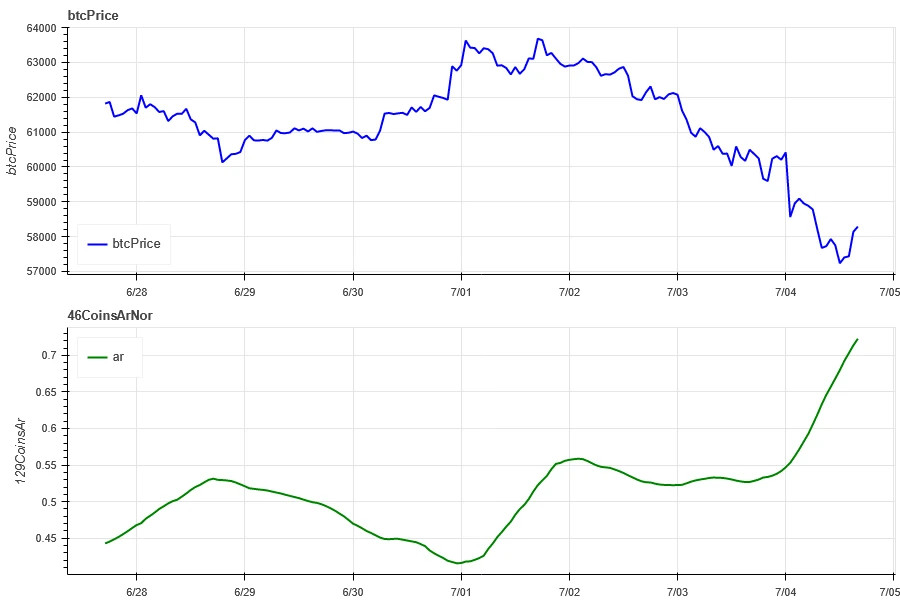

市场相关性_一致性情绪

过去一周选中的 129 个币中相关性下降至 0.73 左右,不同品种间的一致性大幅上升。

上图蓝色先为比特币价格,绿色线为[‘1000 floki’, ‘1000 lunc’, ‘1000 pepe’, ‘1000 shib’, ‘100 0x ec’, ‘1inch’, ‘aave’, ‘ada’, ‘agix’, ‘algo’, ‘ankr’, ‘ant’, ‘ape’, ‘apt’, ‘arb’, ‘ar’, ‘astr’, ‘atom’, ‘audio’, ‘avax’, ‘axs’, ‘bal’, ‘band’, ‘bat’, ‘bch’, ‘bigtime’, ‘blur’, ‘bnb’, ‘btc’, ‘celo’, ‘cfx’, ‘chz’, ‘ckb’, ‘comp’, ‘crv’, ‘cvx’, ‘cyber’, ‘dash’, ‘doge’, ‘dot’, ‘dydx’, ‘egld’, ‘enj’, ‘ens’, ‘eos’,’etc’, ‘eth’, ‘fet’, ‘fil’, ‘flow’, ‘ftm’, ‘fxs’, ‘gala’, ‘gmt’, ‘gmx’, ‘grt’, ‘hbar’, ‘hot’, ‘icp’, ‘icx’, ‘imx’, ‘inj’, ‘iost’, ‘iotx’, ‘jasmy’, ‘kava’, ‘klay’, ‘ksm’, ‘ldo’, ‘link’, ‘loom’, ‘lpt’, ‘lqty’, ‘lrc’, ‘ltc’, ‘luna 2’, ‘magic’, ‘mana’, ‘matic’, ‘meme’, ‘mina’, ‘mkr’, ‘near’, ‘neo’, ‘ocean’, ‘one’, ‘ont’, ‘op’, ‘pendle’, ‘qnt’, ‘qtum’, ‘rndr’, ‘rose’, ‘rune’, ‘rvn’, ‘sand’, ‘sei’, ‘sfp’, ‘skl’, ‘snx’, ‘sol’, ‘ssv’, ‘stg’, ‘storj’, ‘stx’, ‘sui’, ‘sushi’, ‘sxp’, ‘theta’, ‘tia’, ‘trx’, ‘t’, ‘uma’, ‘uni’, ‘vet’, ‘waves’, ‘wld’, ‘woo’, ‘xem’, ‘xlm’, ‘xmr’, ‘xrp’, ‘xtz’, ‘yfi’, ‘zec’, ‘zen’, ‘zil’, ‘zrx’]整体的相关性

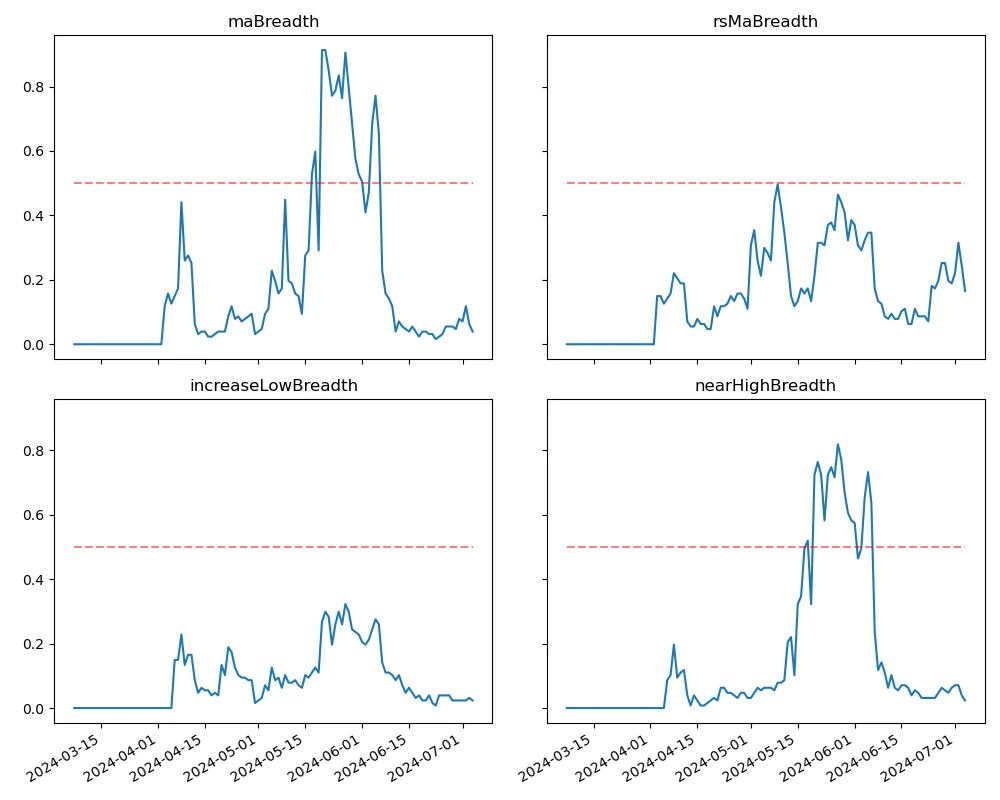

市场宽度_整体情绪

过去一周选中的 129 个币,价格在 30 日均线上方的占比为 3.9% ,相对 BTC 价格在 30 日均线上方占比为 16.5% ,距离过去 30 天最低价大于 20% 的占比为 2.3% ,距离过去 30 天最高价小于 10% 的占比为 2.3% ,过去一周市场宽度指标显示整体市场大部分币持续处于下跌态势。

上图为[‘bnb’, ‘btc’, ‘sol’, ‘eth’, ‘1000 floki’, ‘1000 lunc’, ‘1000 pepe’, ‘1000 sats’, ‘1000 shib’, ‘100 0x ec’, ‘1inch’, ‘aave’, ‘ada’, ‘agix’, ‘ai’, ‘algo’, ‘alt’, ‘ankr’, ‘ape’, ‘apt’, ‘arb’, ‘ar’, ‘astr’, ‘atom’, ‘avax’, ‘axs’, ‘bal’, ‘band’, ‘bat’, ‘bch’, ‘bigtime’, ‘blur’, ‘cake’, ‘celo’, ‘cfx’, ‘chz’, ‘ckb’, ‘comp’, ‘crv’, ‘cvx’, ‘cyber’, ‘dash’, ‘doge’, ‘dot’, ‘dydx’, ‘egld’, ‘enj’, ‘ens’, ‘eos’,’etc’, ‘fet’, ‘fil’, ‘flow’, ‘ftm’, ‘fxs’, ‘gala’, ‘gmt’, ‘gmx’, ‘grt’, ‘hbar’, ‘hot’, ‘icp’, ‘icx’, ‘idu’, ‘imx’, ‘inj’, ‘iost’, ‘iotx’, ‘jasmy’, ‘jto’, ‘jup’, ‘kava’, ‘klay’, ‘ksm’, ‘ldo’, ‘link’, ‘loom’, ‘lpt’, ‘lqty’, ‘lrc’, ‘ltc’, ‘luna 2’, ‘magic’, ‘mana’, ‘manta’, ‘mask’, ‘matic’, ‘meme’, ‘mina’, ‘mkr’, ‘near’, ‘neo’, ‘nfp’, ‘ocean’, ‘one’, ‘ont’, ‘op’, ‘ordi’, ‘pendle’, ‘pyth’, ‘qnt’, ‘qtum’, ‘rndr’, ‘robin’, ‘rose’, ‘rune’, ‘rvn’, ‘sand’, ‘sei’, ‘sfp’, ‘skl’, ‘snx’, ‘ssv’, ‘stg’, ‘storj’, ‘stx’, ‘sui’, ‘sushi’, ‘sxp’, ‘theta’, ‘tia’, ‘trx’, ‘t’, ‘uma’, ‘uni’, ‘vet’, ‘waves’, ‘wif’, ‘wld’, ‘woo’,’xai’, ‘xem’, ‘xlm’, ‘xmr’, ‘xrp’, ‘xtz’, ‘yfi’, ‘zec’, ‘zen’, ‘zil’, ‘zrx’ ] 30 日的各宽度指标占比

总结

在过去一周,比特币(BTC)和以太坊(ETH)的价格持续下跌,同时这两种加密货币的波动率和成交量在 7 月 4 日的下跌时达到了最高水平。比特币和以太坊的未平仓合约量都有上升。此外,比特币与以太坊的隐含波动率也同步上升。比特币的资金费率维持在低水平,这可能反映出市场参与者对比特币的杠杆情绪持续低迷。市场宽度指标显示大部分加密货币持续下跌趋势,表明整个市场在过去一周中维持疲软的走势。

Twitter: @

Website:

数据来源:

数据来源: 数据来源:

数据来源: 数据来源:

数据来源: 数据来源:

数据来源: 数据来源:

数据来源: 数据来源:

数据来源: 数据来源:

数据来源: 数据来源:

数据来源: 数据来源:

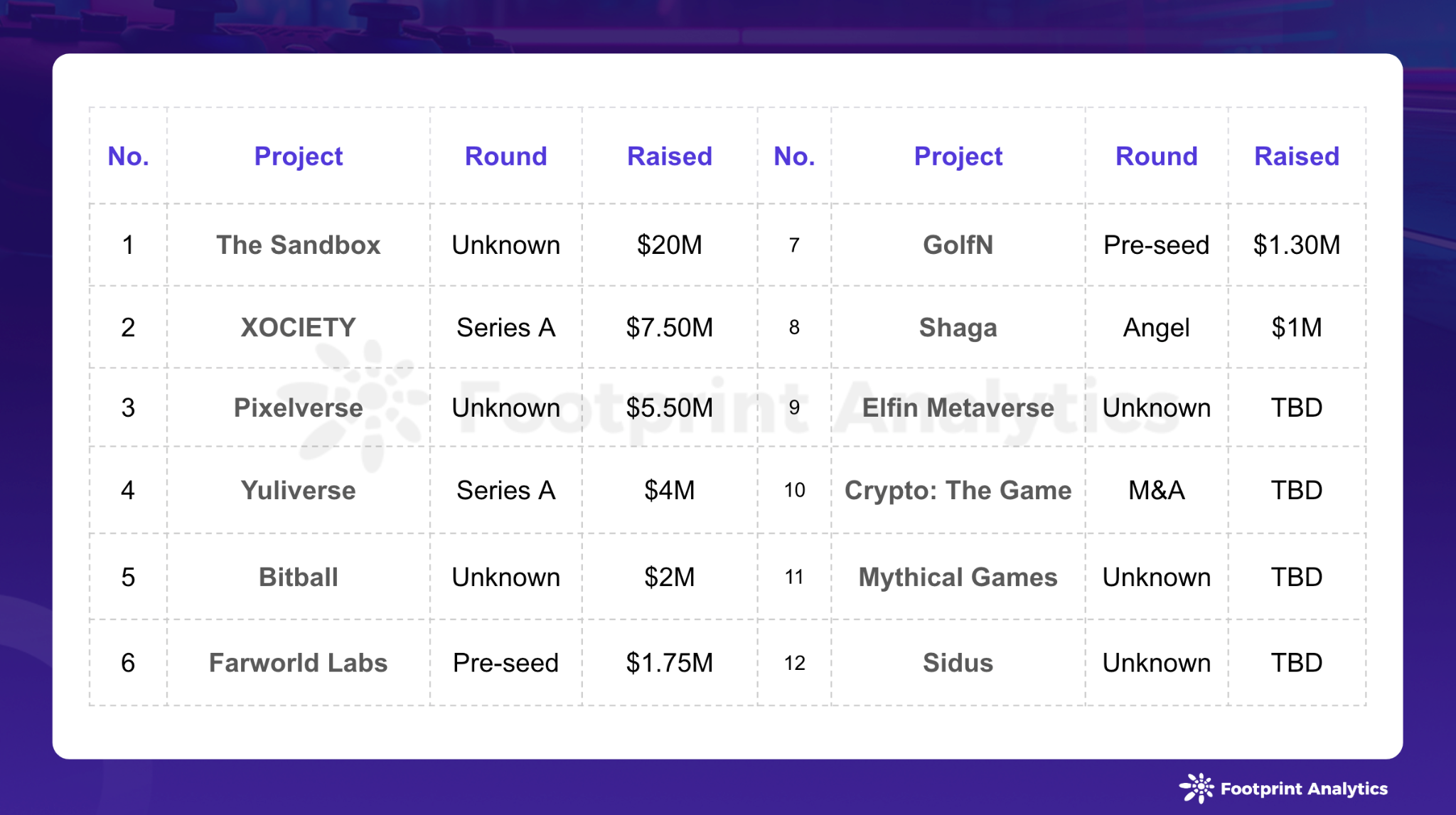

数据来源: 2024 年 6 月区块链游戏领域投融资事件(来源:)

2024 年 6 月区块链游戏领域投融资事件(来源:)