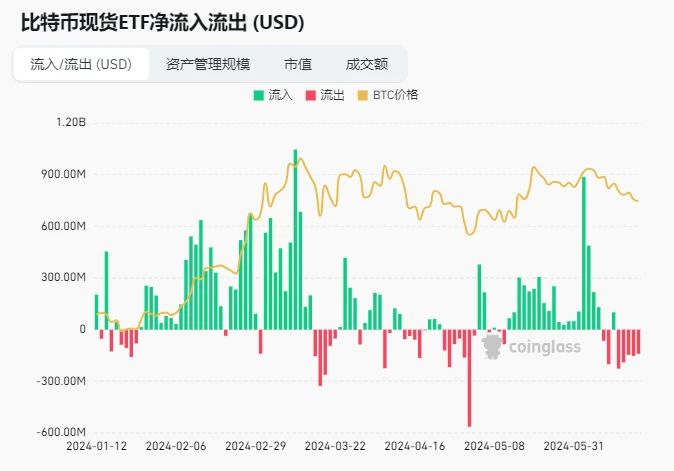

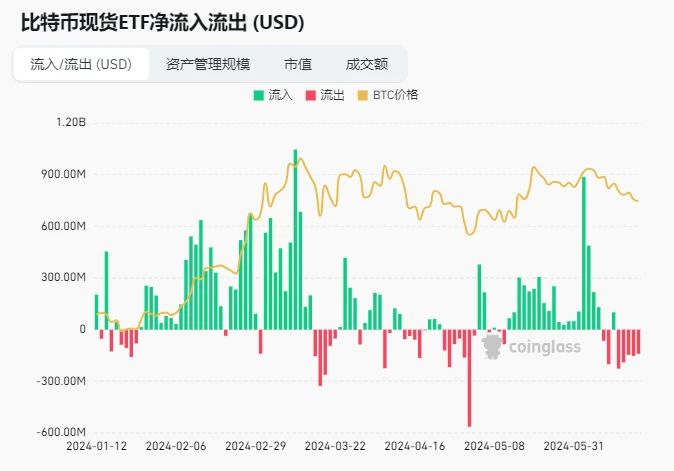

比特币 ETF 过去 5 天被持续抛售

数据来源:

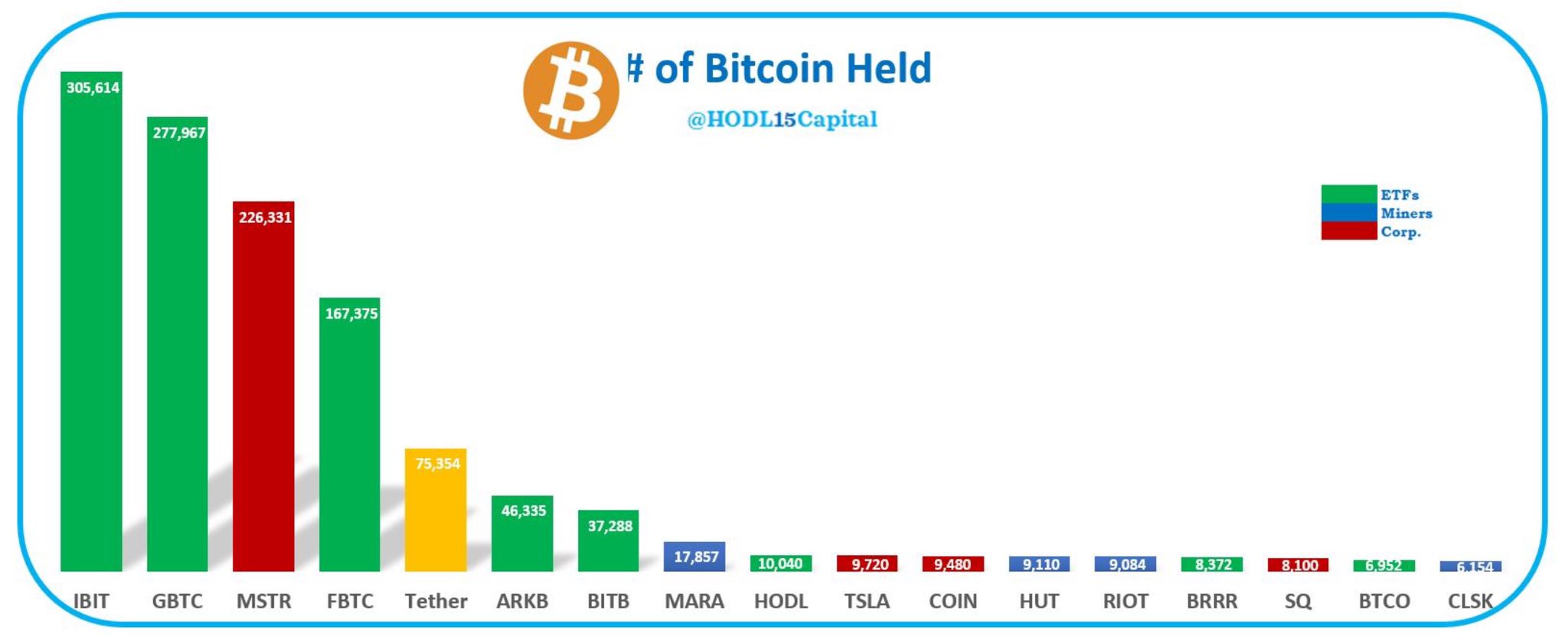

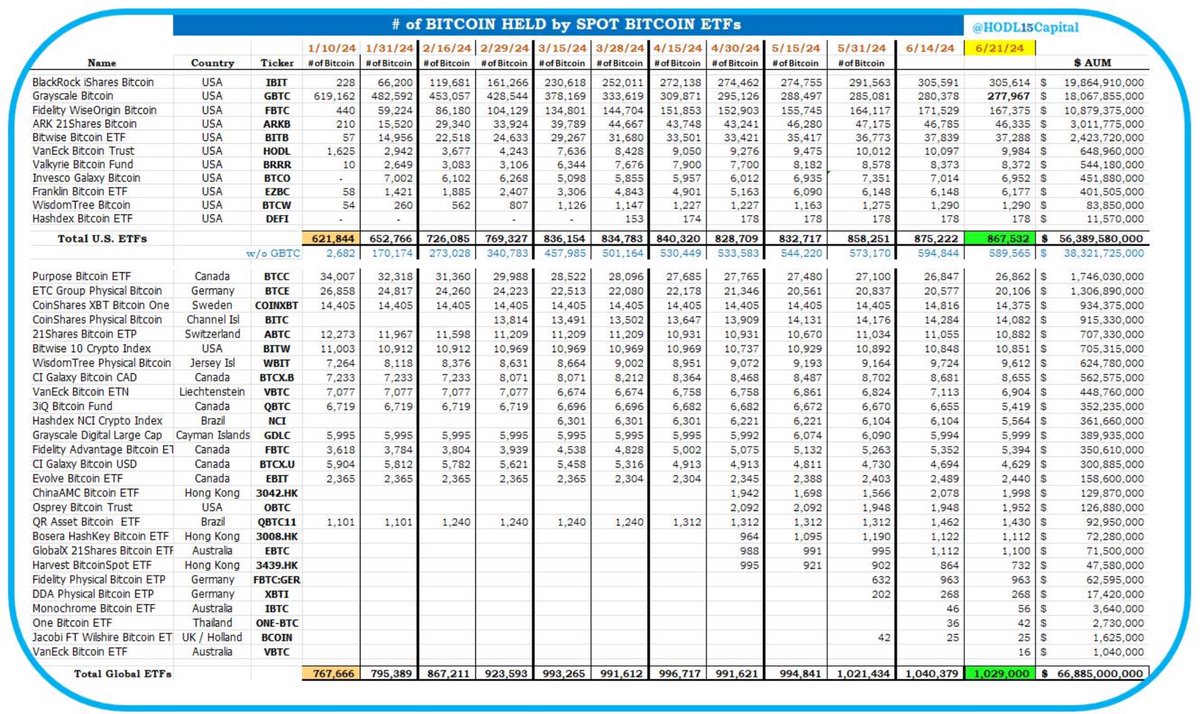

最新数据显示,美国现货比特币 ETF 在 6 月 17 日掀起了一场抛售风暴!总计减持了高达 3169 枚比特币,价值超过 2 亿美元!

其中,知名机构富达减持了 1224 枚比特币,价值高达 8034 万美元,目前仍持有大量比特币。而另一巨头灰度也减持了 936 枚比特币,价值超过 6140 万美元。这两大巨头的减持,无疑给市场带来了不小的震动。

这次抛售风暴,让人们对比特币市场的未来走势产生了更多的不确定性,需要更多做好风险管理。

距离下一次美联储议息会议(2024.08.01)还有约 38 天

市场技术与情绪环境分析

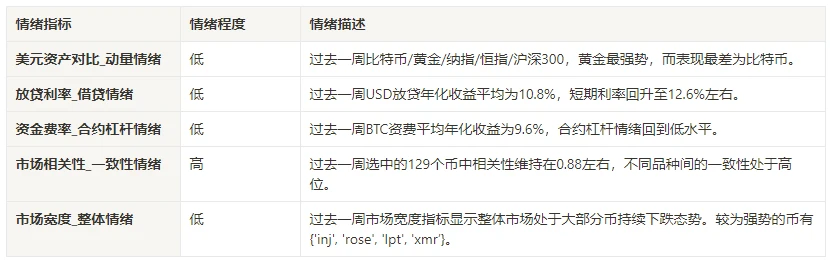

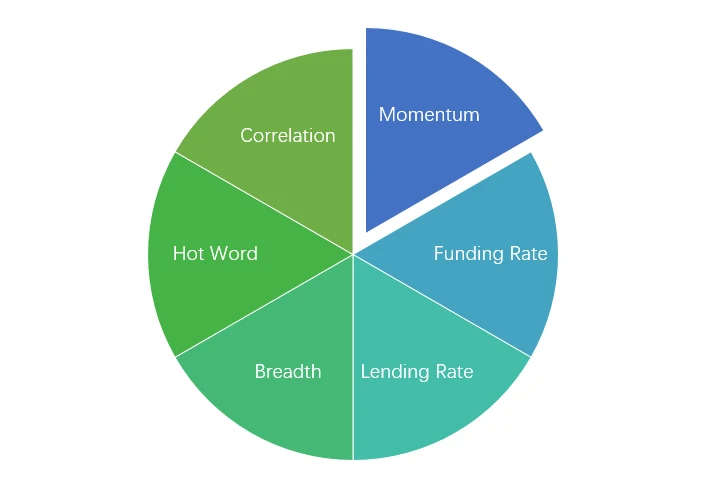

情绪分析组成

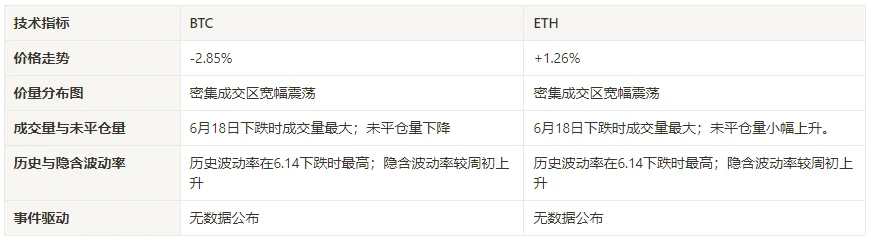

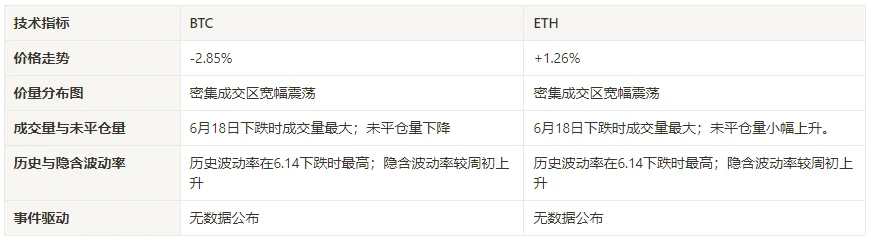

技术指标

价格走势

过去一周 BTC 价格下跌-2.85% ,ETH 价格上升 1.26% 。

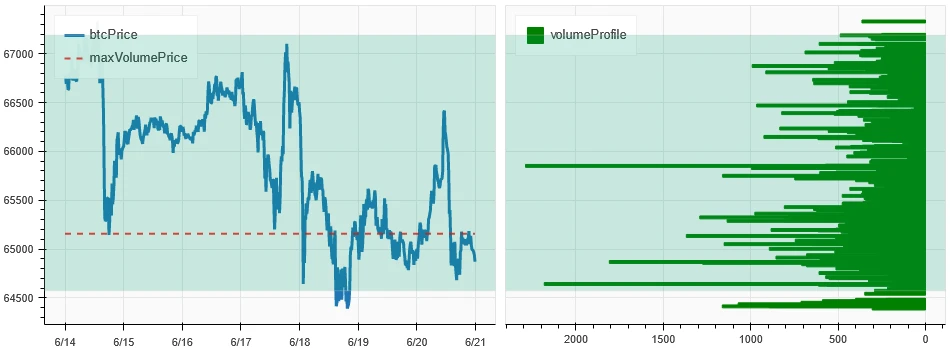

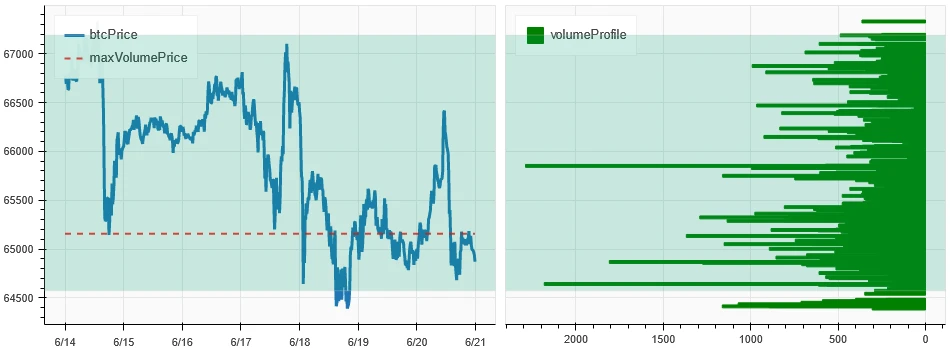

上图是 BTC 过去一周的价格图

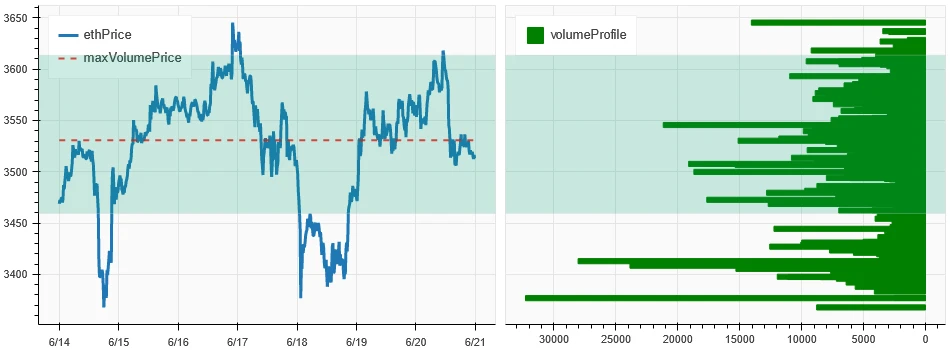

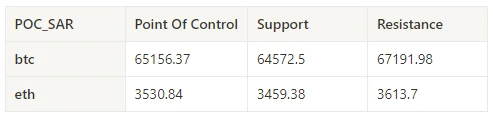

上图是 ETH 过去一周的价格图

表格显示过去一个周的价格变化率

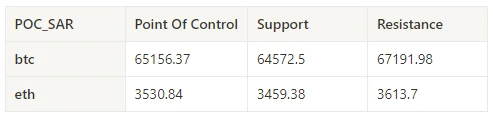

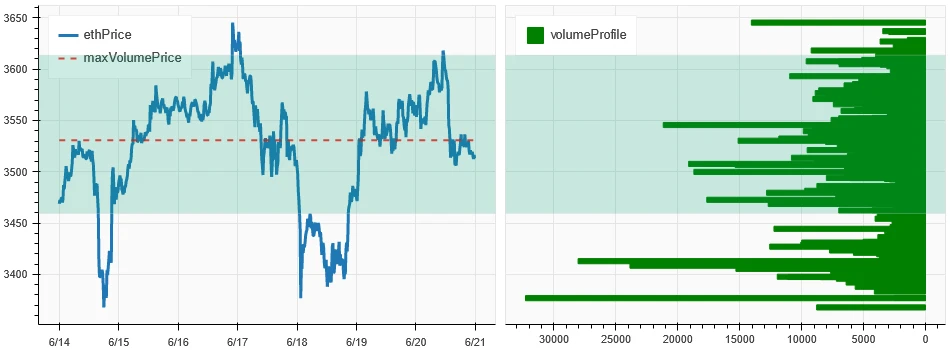

价量分布图(支撑阻力)

过去一周 BTC 与 ETH 在密集成交区宽幅震荡。

上图是 BTC 过去一周的密集成交区分布图

上图是 ETH 过去一周的密集成交区分布图

表格显示 BTC 与 ETH 过去一周中每周的密集成交区间

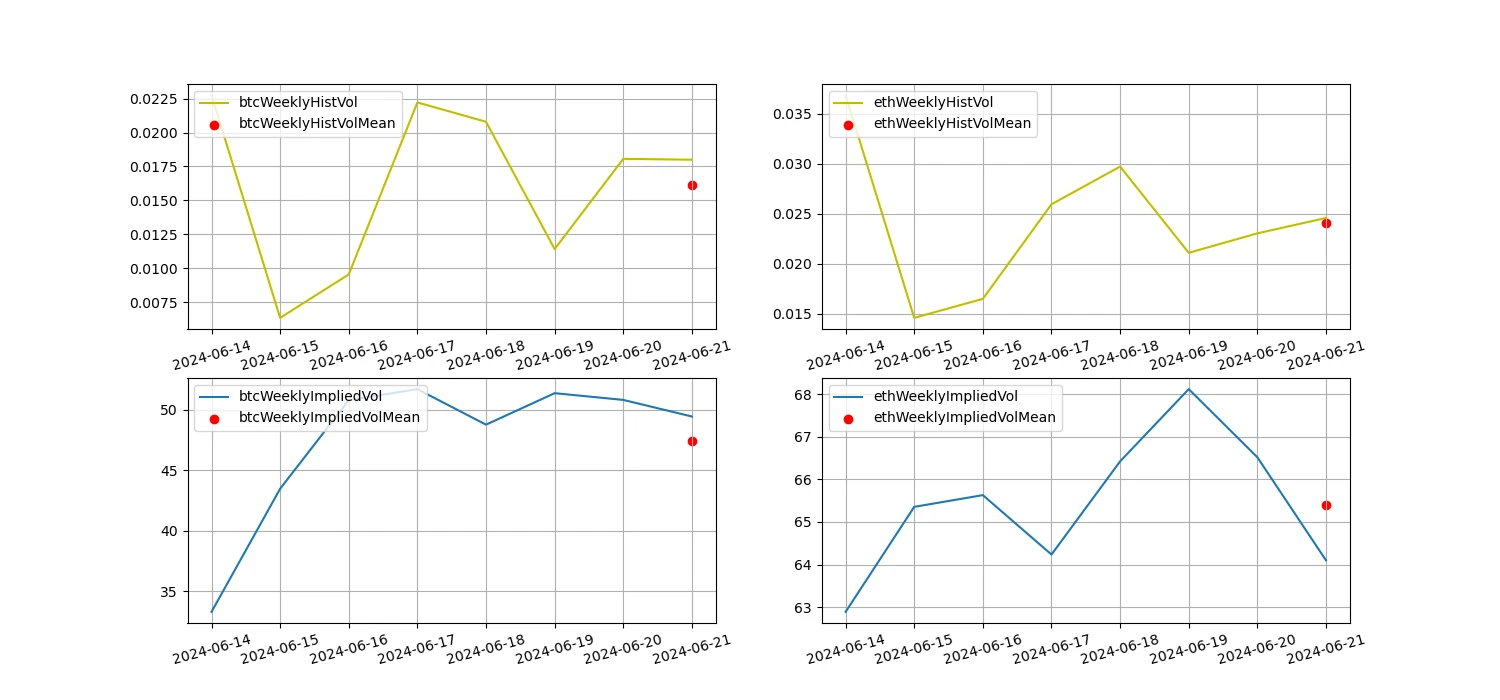

成交量与未平仓量

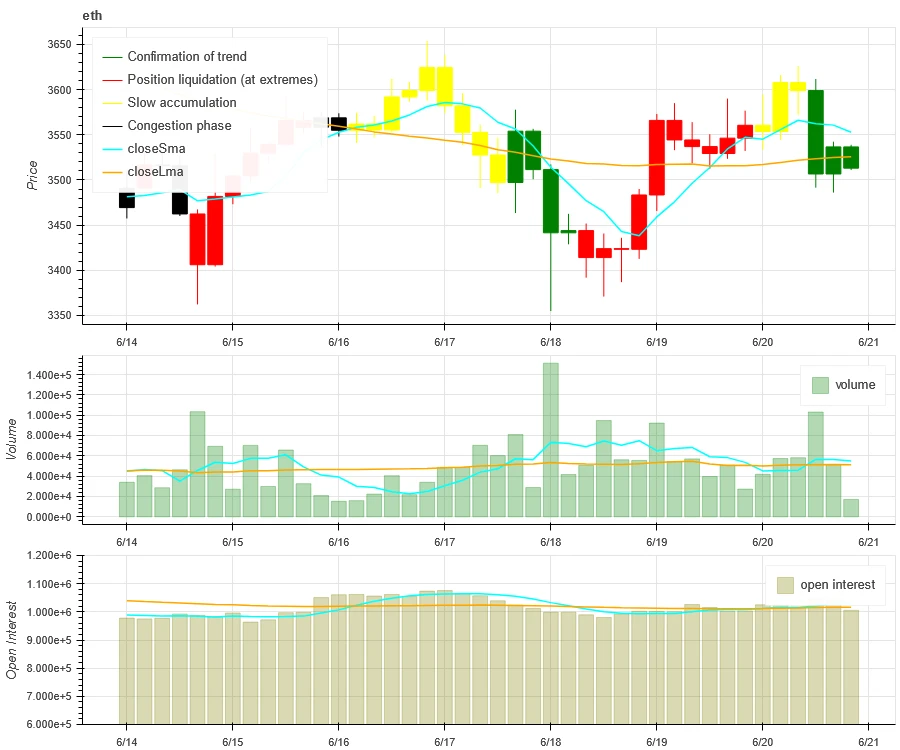

过去一周 BTC 与 ETH 在 6 月 18 日下跌时成交量最大;未平仓量 BTC 下降而 ETH 小幅上升。

上图最上方 BTC 的价格走势,中间是成交量、最下方是未平仓量、浅蓝色是 1 天均值,橘色是 7 天均值。其中 K 线的颜色代表当前的状态,绿色是价格上升有成交量支持,红色是在平仓,黄色是在缓慢累积仓位,黑色是拥挤状态。

上图最上方 ETH 的价格走势,中间是成交量、最下方是未平仓量、浅蓝色是 1 天均值,橘色是 7 天均值。其中 K 线的颜色代表当前的状态,绿色是价格上升有成交量支持,红色是在平仓,黄色是在缓慢累积仓位,黑色是拥挤状态。

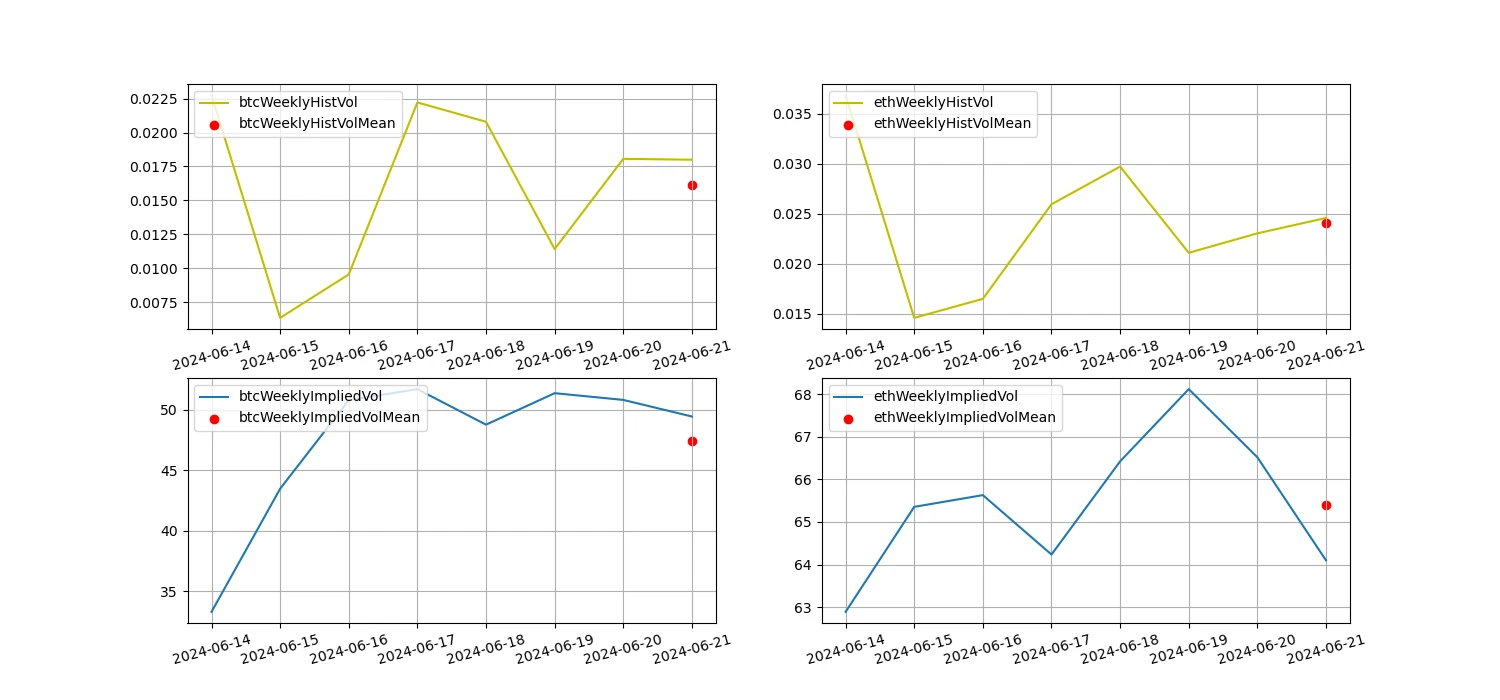

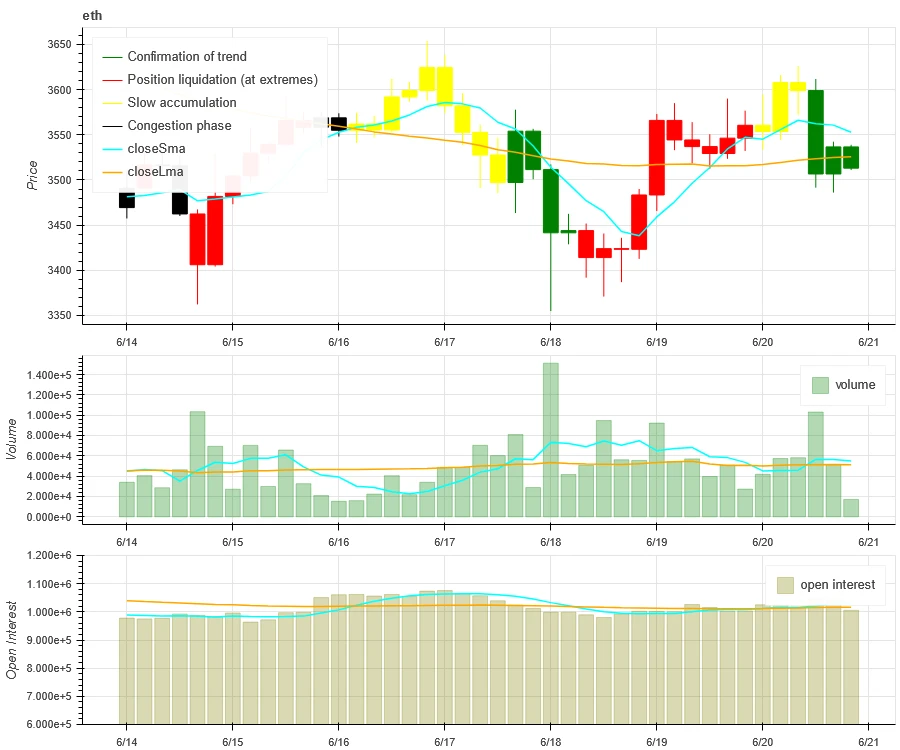

历史波动率与隐含波动率

过去一周历史波动率 BTC 与 ETH 在 6.14 下跌时最高;隐含波动率 BTC 与 ETH 都较周初上升。

黄色线为历史波动率,蓝色线为隐含波动率,红点是其 7 日平均

事件驱动

过去一周无数据公布。

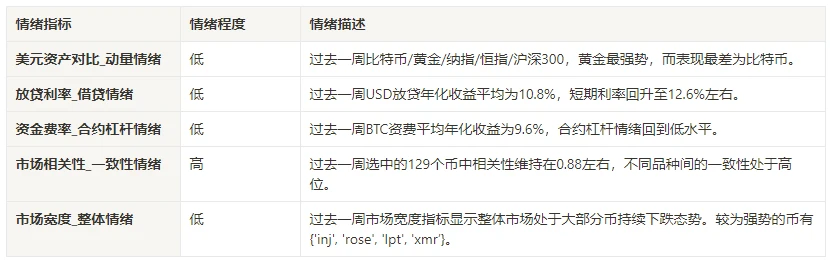

情绪指标

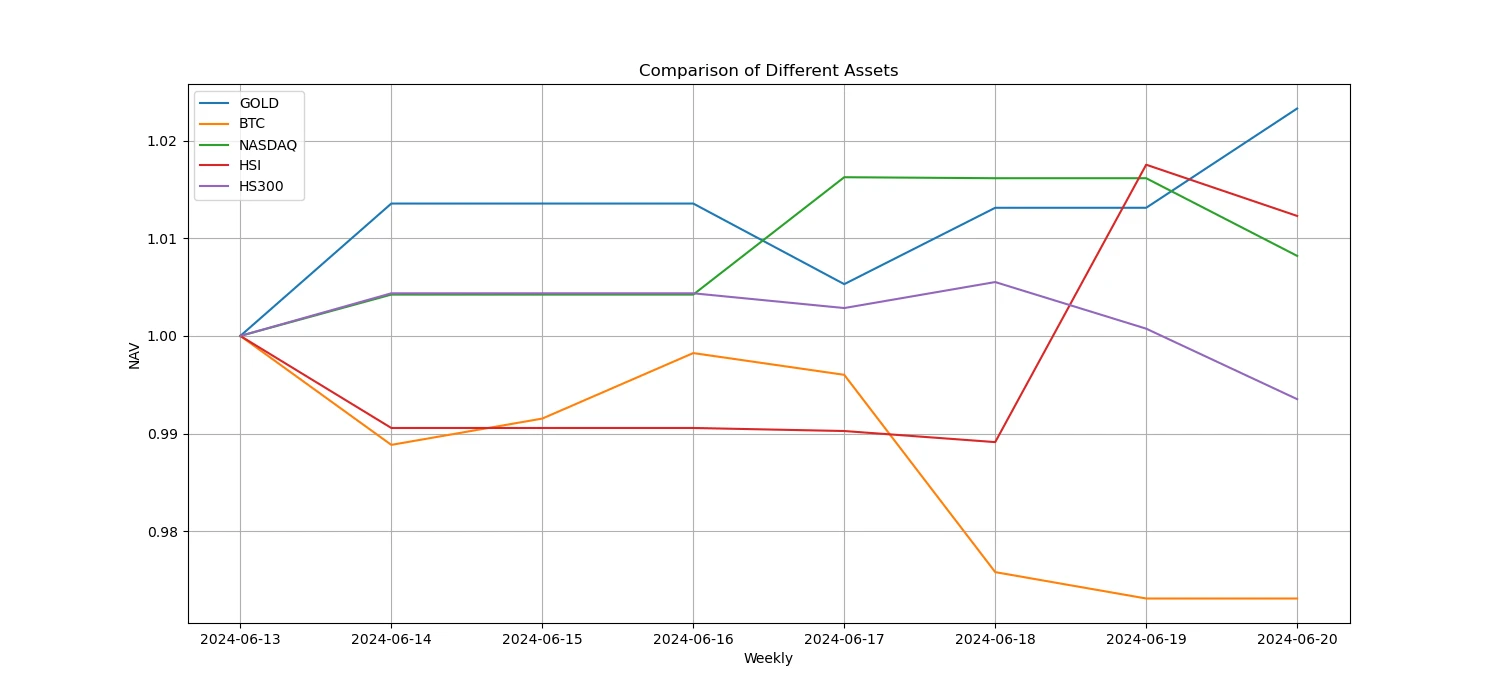

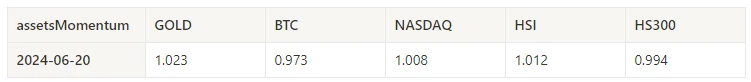

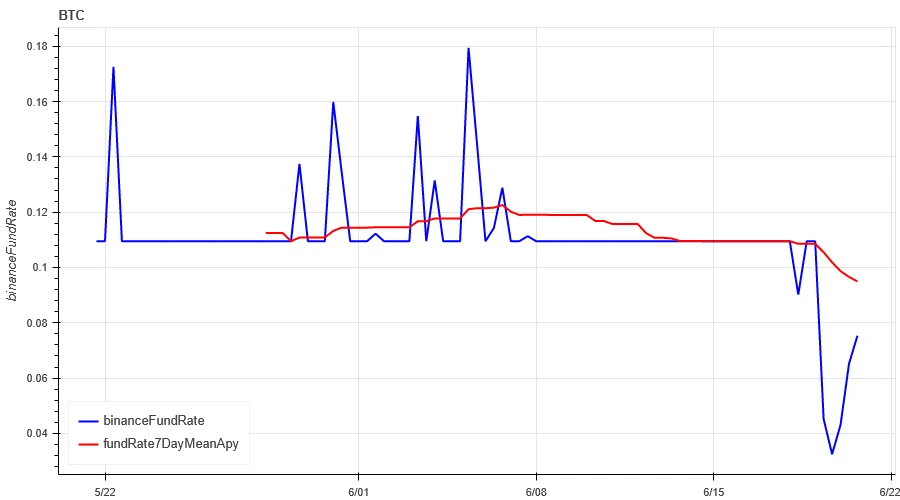

动量情绪

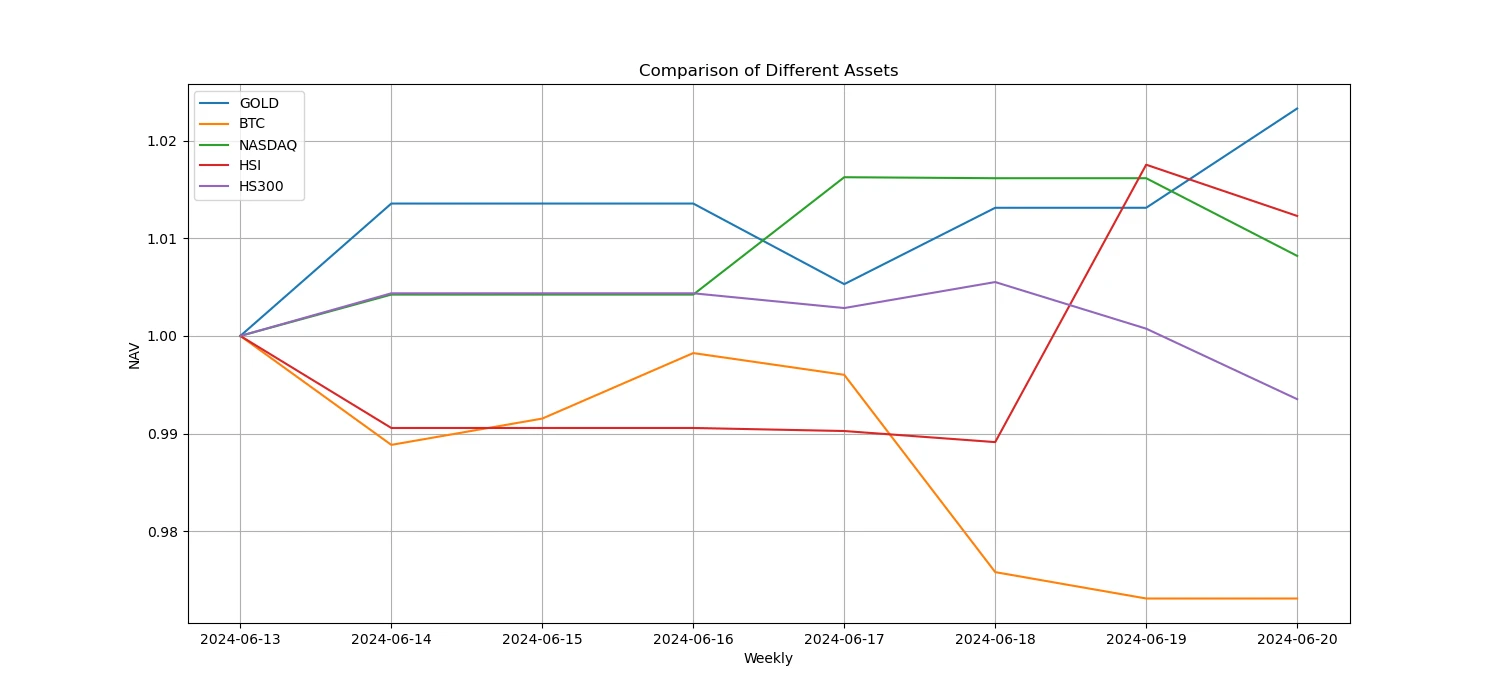

过去一周比特币/黄金/纳指/恒指/沪深 300 中,黄金最强势,而表现最差为比特币。

上图为不同资产过去一周的走势

放贷利率_借贷情绪

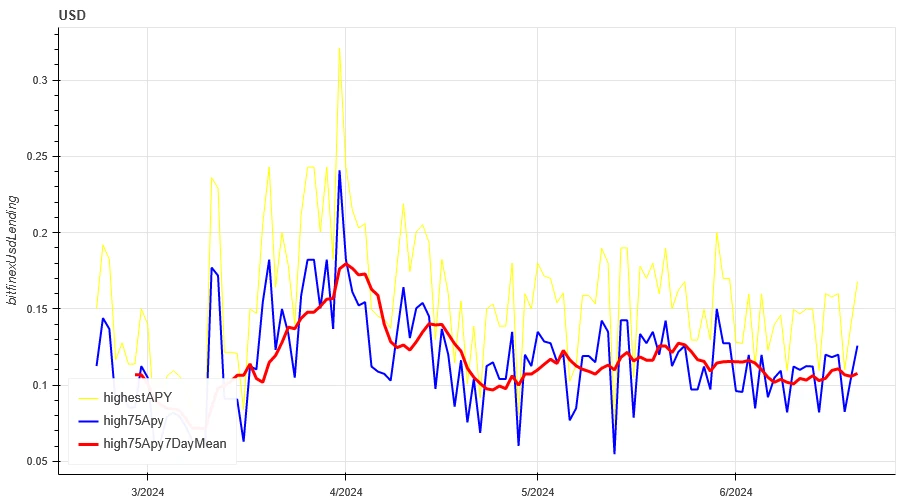

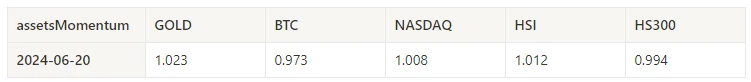

过去一周 USD 放贷年化收益平均为 10.8% ,短期利率回升至 12.6% 左右。

黄色线为 USD 利率的最高价,蓝色线为最高价的 75% ,红色线为最高价的 75% 的 7 天平均值

表格显示 USD 利率过去不同持有天数的平均收益

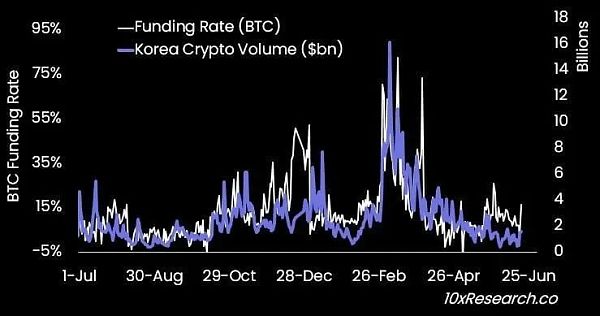

资金费率_合约杠杆情绪

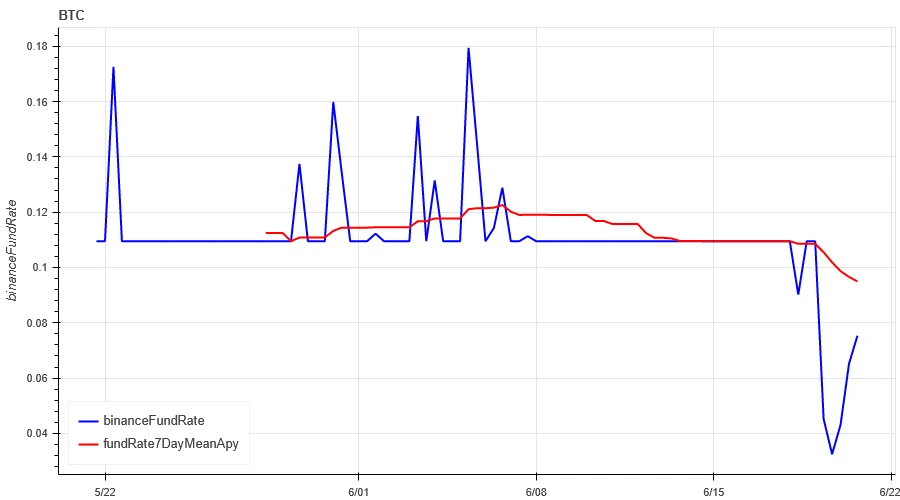

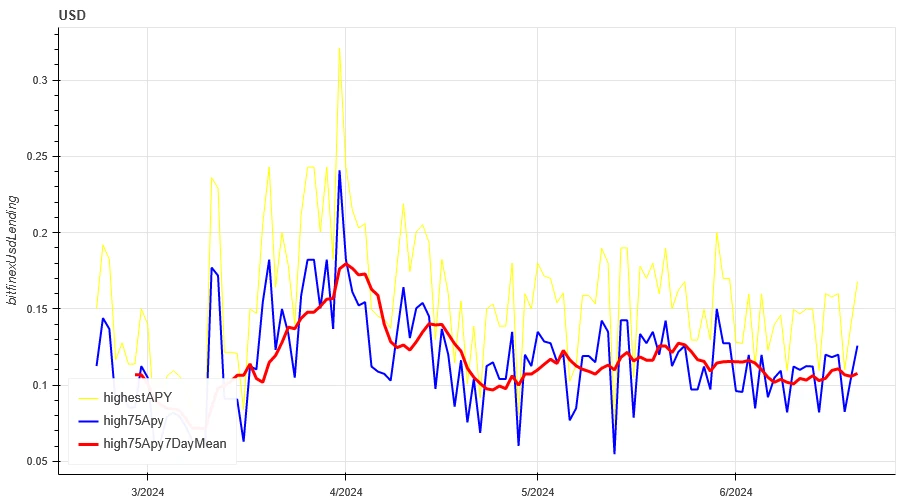

过去一周 BTC 资费平均年化收益为 9.6% ,合约杠杆情绪回到低水平。

蓝色线为币安上 BTC 的资金费率,红色线为其 7 日平均

表格显示 BTC 的资费过去不同持有天数的平均收益

市场相关性_一致性情绪

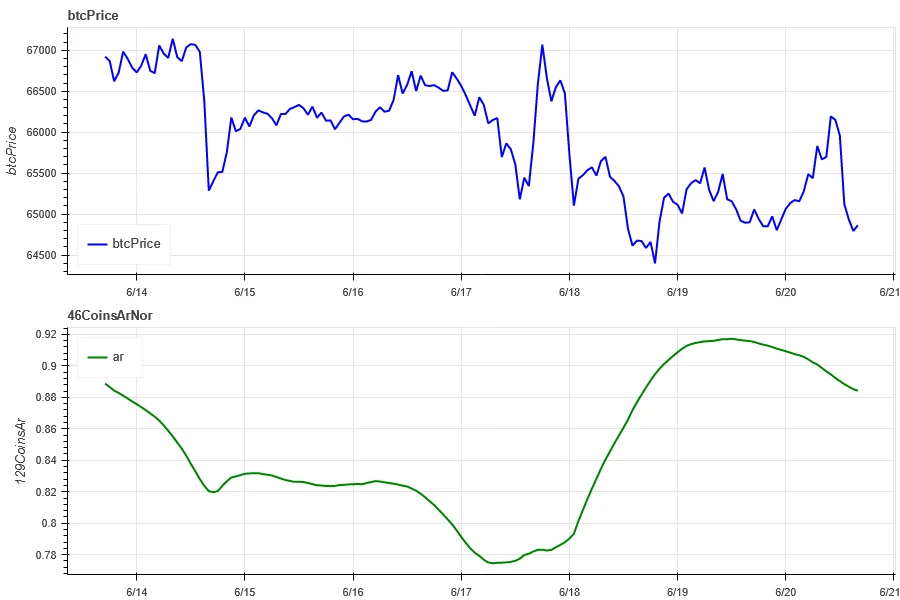

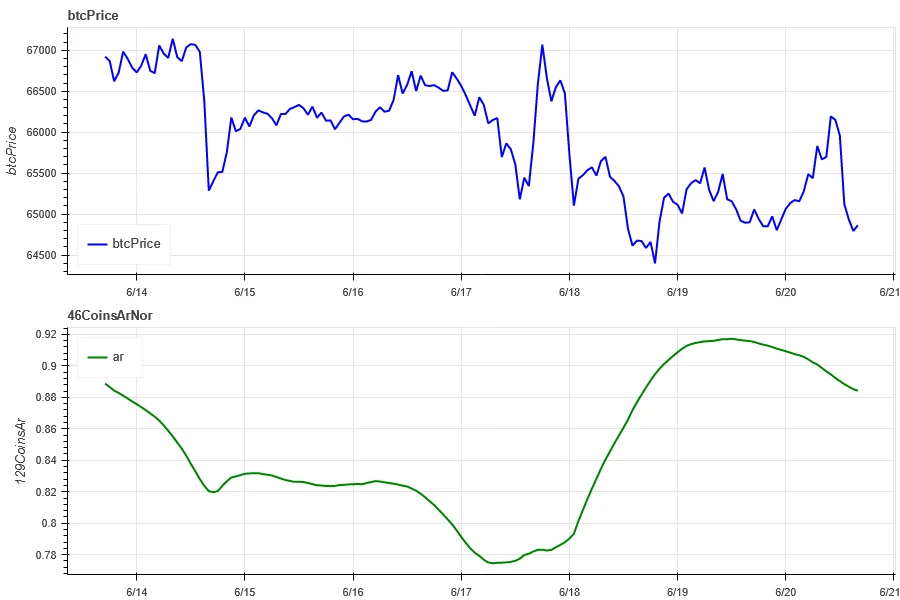

过去一周选中的 129 个币中相关性维持在 0.88 左右,不同品种间的一致性处于高位。

上图蓝色先为比特币价格,绿色线为[‘1000 floki’, ‘1000 lunc’, ‘1000 pepe’, ‘1000 shib’, ‘100 0x ec’, ‘1inch’, ‘aave’, ‘ada’, ‘agix’, ‘algo’, ‘ankr’, ‘ant’, ‘ape’, ‘apt’, ‘arb’, ‘ar’, ‘astr’, ‘atom’, ‘audio’, ‘avax’, ‘axs’, ‘bal’, ‘band’, ‘bat’, ‘bch’, ‘bigtime’, ‘blur’, ‘bnb’, ‘btc’, ‘celo’, ‘cfx’, ‘chz’, ‘ckb’, ‘comp’, ‘crv’, ‘cvx’, ‘cyber’, ‘dash’, ‘doge’, ‘dot’, ‘dydx’, ‘egld’, ‘enj’, ‘ens’, ‘eos’,’etc’, ‘eth’, ‘fet’, ‘fil’, ‘flow’, ‘ftm’, ‘fxs’, ‘gala’, ‘gmt’, ‘gmx’, ‘grt’, ‘hbar’, ‘hot’, ‘icp’, ‘icx’, ‘imx’, ‘inj’, ‘iost’, ‘iotx’, ‘jasmy’, ‘kava’, ‘klay’, ‘ksm’, ‘ldo’, ‘link’, ‘loom’, ‘lpt’, ‘lqty’, ‘lrc’, ‘ltc’, ‘luna 2’, ‘magic’, ‘mana’, ‘matic’, ‘meme’, ‘mina’, ‘mkr’, ‘near’, ‘neo’, ‘ocean’, ‘one’, ‘ont’, ‘op’, ‘pendle’, ‘qnt’, ‘qtum’, ‘rndr’, ‘rose’, ‘rune’, ‘rvn’, ‘sand’, ‘sei’, ‘sfp’, ‘skl’, ‘snx’, ‘sol’, ‘ssv’, ‘stg’, ‘storj’, ‘stx’, ‘sui’, ‘sushi’, ‘sxp’, ‘theta’, ‘tia’, ‘trx’, ‘t’, ‘uma’, ‘uni’, ‘vet’, ‘waves’, ‘wld’, ‘woo’, ‘xem’, ‘xlm’, ‘xmr’, ‘xrp’, ‘xtz’, ‘yfi’, ‘zec’, ‘zen’, ‘zil’, ‘zrx’]整体的相关性

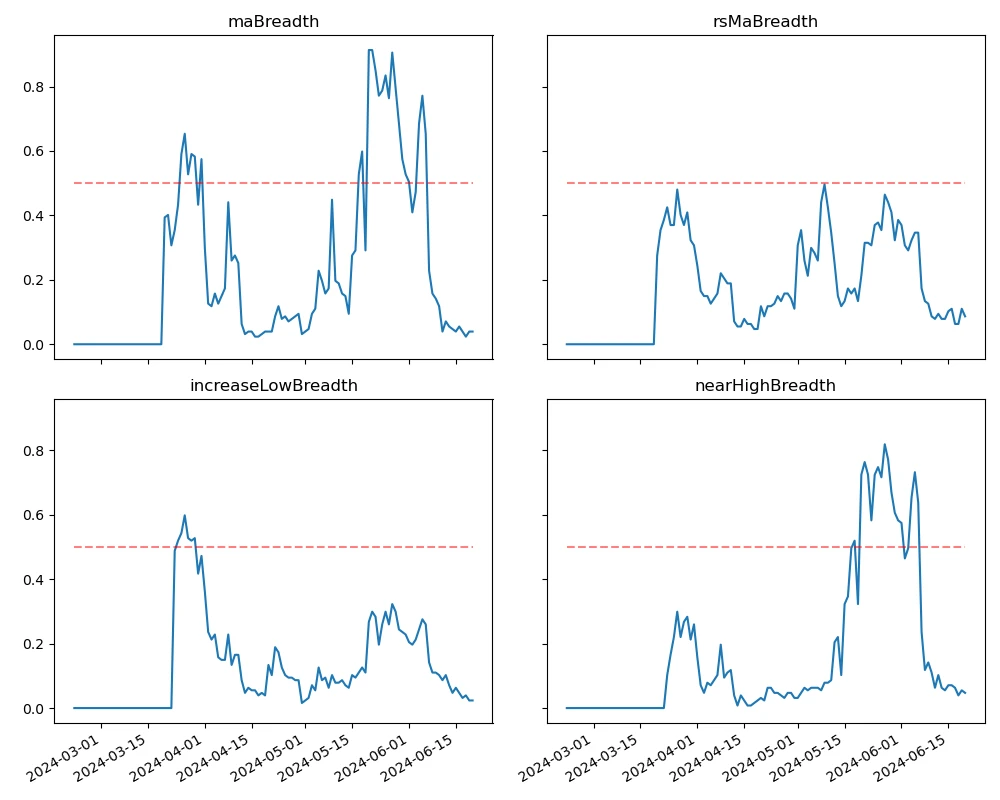

市场宽度_整体情绪

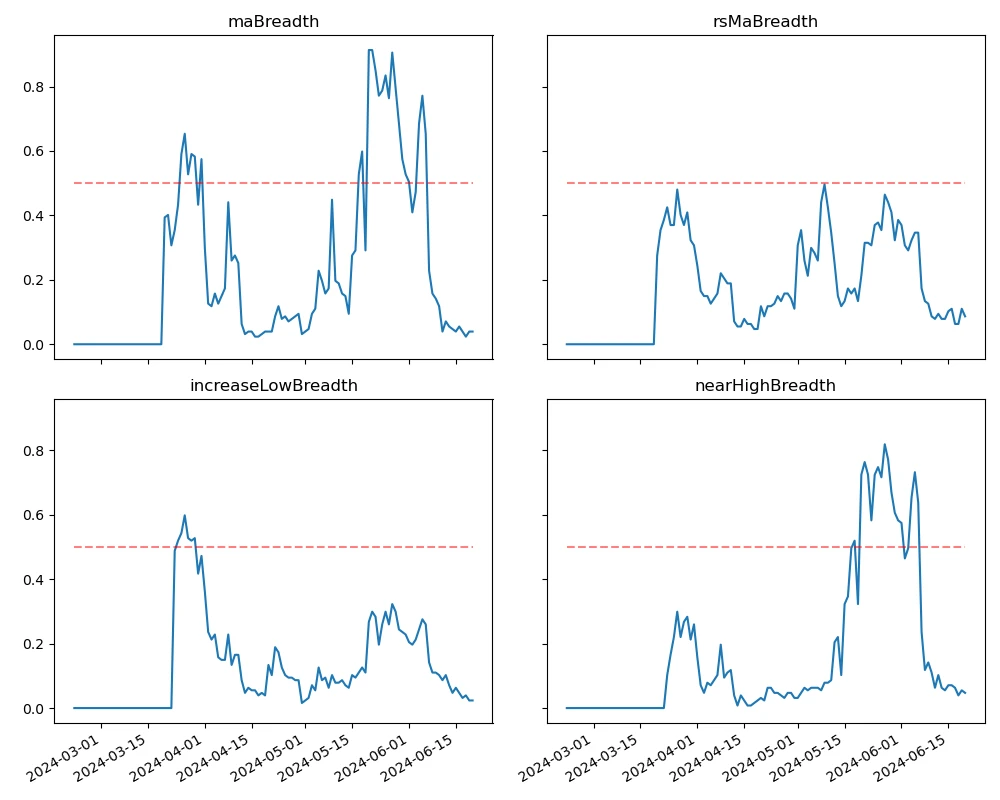

过去一周选中的 129 个币,价格在 30 日均线上方的占比为 4% ,相对 BTC 价格在 30 日均线上方占比为 8.6% ,距离过去 30 天最低价大于 20% 的占比为 2.4% ,距离过去 30 天最高价小于 10% 的占比为 4.7% ,过去一周市场宽度指标显示整体市场处于大部分币持续下跌态势。

上图为[‘bnb’, ‘btc’, ‘sol’, ‘eth’, ‘1000 floki’, ‘1000 lunc’, ‘1000 pepe’, ‘1000 sats’, ‘1000 shib’, ‘100 0x ec’, ‘1inch’, ‘aave’, ‘ada’, ‘agix’, ‘ai’, ‘algo’, ‘alt’, ‘ankr’, ‘ape’, ‘apt’, ‘arb’, ‘ar’, ‘astr’, ‘atom’, ‘avax’, ‘axs’, ‘bal’, ‘band’, ‘bat’, ‘bch’, ‘bigtime’, ‘blur’, ‘cake’, ‘celo’, ‘cfx’, ‘chz’, ‘ckb’, ‘comp’, ‘crv’, ‘cvx’, ‘cyber’, ‘dash’, ‘doge’, ‘dot’, ‘dydx’, ‘egld’, ‘enj’, ‘ens’, ‘eos’,’etc’, ‘fet’, ‘fil’, ‘flow’, ‘ftm’, ‘fxs’, ‘gala’, ‘gmt’, ‘gmx’, ‘grt’, ‘hbar’, ‘hot’, ‘icp’, ‘icx’, ‘idu’, ‘imx’, ‘inj’, ‘iost’, ‘iotx’, ‘jasmy’, ‘jto’, ‘jup’, ‘kava’, ‘klay’, ‘ksm’, ‘ldo’, ‘link’, ‘loom’, ‘lpt’, ‘lqty’, ‘lrc’, ‘ltc’, ‘luna 2’, ‘magic’, ‘mana’, ‘manta’, ‘mask’, ‘matic’, ‘meme’, ‘mina’, ‘mkr’, ‘near’, ‘neo’, ‘nfp’, ‘ocean’, ‘one’, ‘ont’, ‘op’, ‘ordi’, ‘pendle’, ‘pyth’, ‘qnt’, ‘qtum’, ‘rndr’, ‘robin’, ‘rose’, ‘rune’, ‘rvn’, ‘sand’, ‘sei’, ‘sfp’, ‘skl’, ‘snx’, ‘ssv’, ‘stg’, ‘storj’, ‘stx’, ‘sui’, ‘sushi’, ‘sxp’, ‘theta’, ‘tia’, ‘trx’, ‘t’, ‘uma’, ‘uni’, ‘vet’, ‘waves’, ‘wif’, ‘wld’, ‘woo’,’xai’, ‘xem’, ‘xlm’, ‘xmr’, ‘xrp’, ‘xtz’, ‘yfi’, ‘zec’, ‘zen’, ‘zil’, ‘zrx’ ] 30 日的各宽度指标占比

总结

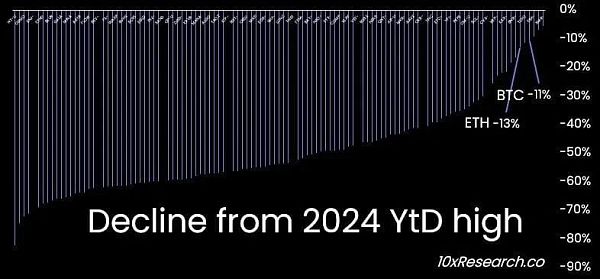

在过去一周,比特币(BTC)和以太坊(ETH)的价格经历了宽幅震荡下跌,并在 6 月 18 日达到了波动率的最高点。同时,这两种加密货币的成交量也在 6 月 18 日的下跌时达到了最高水平。比特币的未平仓合约量有所下降,而以太坊的未平仓合约量略有上升。此外,两者的隐含波动率都有小幅上升。另外,比特币的资金费率下跌到低水平,这可能反映出市场参与者对比特币的杠杆情绪下降。此外,市场宽度指标显示大部分币种持续下跌趋势,这表明整个市场在过去一周中普遍呈现出疲软的走势。

Twitter: @

Website: