当大多数加密项目正在经历寒冬艰难求存之际,TON 生态却迅速生长吸引着投资者的目光。TON 在今年的投资组合中展现出了惊人的回报率,即便是在大盘下跌,山寨腰斩的行情下也相对抗跌,这种突破性的表现源自 TON 生态内部的蓬勃发展。今年 $TON 的价格突破了 8 美元,年回报率达到 480% 。价格飙升使其生态也备受关注, 3 个月内 TVL 增长了 20 倍破 6 亿美元,日活地址数一度超越以太坊。背靠 Telegram 庞大的 10 亿用户基础,TON 生态正在以一种势不可挡的态势不断扩张,让我们对 TON 大规模应用的前景感到无比兴奋。

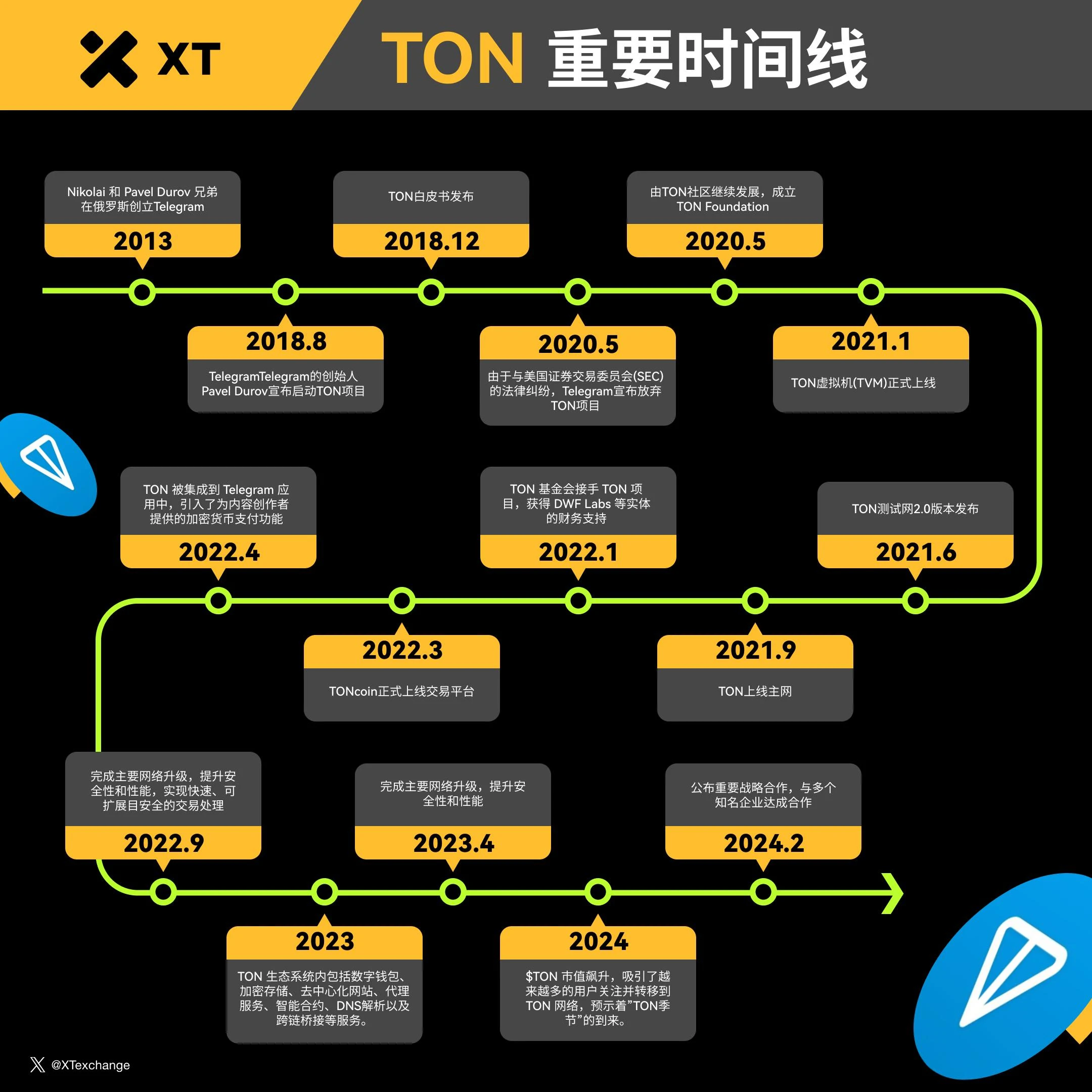

一、Ton 的前世今生

1.项目如何成立:

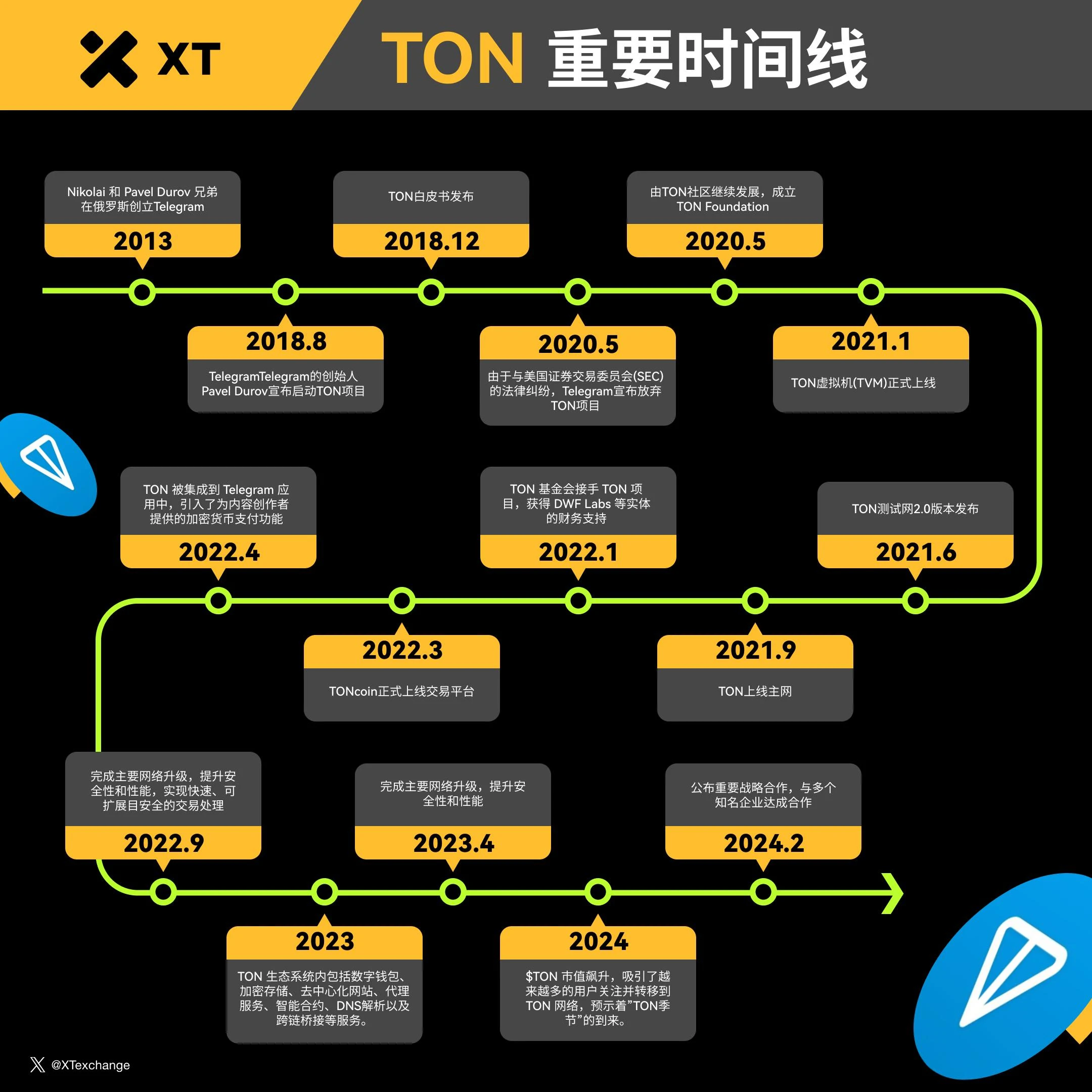

TON 最初由 Telegram 团队创始人 Nikolai 和 Pavel Durov 打造,Telegram 无疑是当今社交通信领域的巨头之一,拥有超过 10 亿的活跃用户。正是凭借 Telegram 的强大资源和广泛影响力,TON 从一开始就被赋予了不凡的期望。

-

在 2017 年 Telegram 启动了一场规模达 18 亿美元的 ICO,旨在推出自己的加密项目 TON。

-

2018 年私募筹集了 17 亿美元,并推出 Telegram Open Network(TON)区块链,不幸的是,SEC 在 2019 年对此提出质疑并调查,指控 Telegram 非法集资,最终迫使 Telegram 放弃了 TON 项目。

-

2020 年,Telegram 宣布将 TON 项目开源,让社区接手继续推进。在 Telegram 的授权支持下,社区团队对 TON 进行了重新启动和优化,并将其更名为The Open Network。

-

2022 年 TON Nominator Pools、TON DeFi、TON DNS、TON payment、TON Proxy、TON Sites 以及 TON Storage 相继上线。

-

在 2023 年 9 月,随着监管对加密行业的态度转变,Telegram 官方终于宣布将 TON 视为自己的 Web3 基础设施,双方建立了正式合作关系。

-

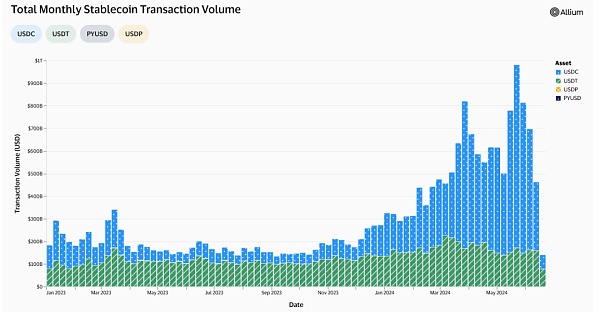

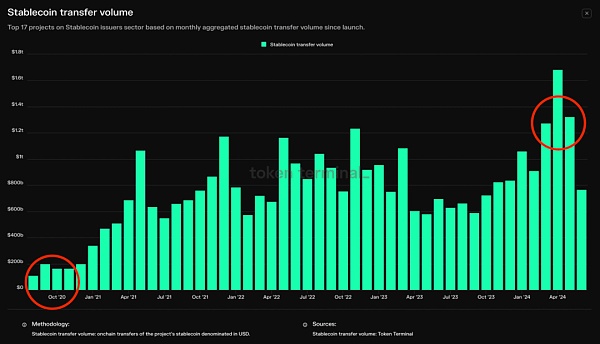

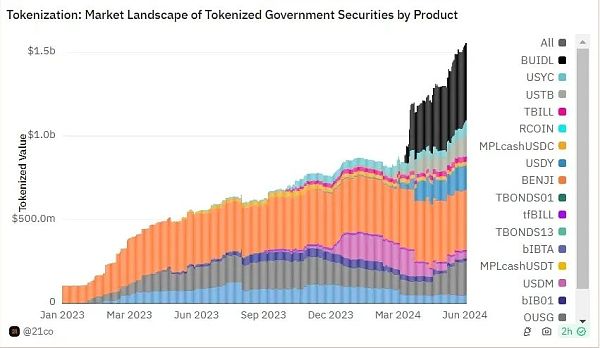

今年 6 月,Tether 也宣布与 TON 合作,把 USDT 集成到 TON 生态,三天内 TON 链上的 USDT 总供应量突破 6000 万枚,生态的用户体量正在迅猛增长。

Telegram 的加持无疑为 TON 进行了强大的背书。作为一家拥有庞大用户基础的科技巨头,Telegram 再加上 Tether 的支持无疑将为大家期待的 TON 的大规模采用铺平道路。

2.TON 官方最新路线图展现出蓬勃发展的前景,在接下来的 2024 下半年他们还会推出一系列重要更新:

来自 TON 官网的最新路线图

-

【无 Gas 交易】功能的推出,将大幅降低用户的交易成本,提升使用体验。

-

【官方跨链桥】的上线不仅能增强 TON 的安全性,还可以实现与其他生态的无缝衔接,提升整体的跨链互操作性。

-

【新一代钱包】的发布将为用户提供更加便捷、安全的资产管理工具。

-

【稳定币工具包】的推出将为 TON 生态带来更多金融应用场景,如小额支付等。

-

【提升质押】功能的优化,可以进一步激励用户参与网络治理和维护。

这些新计划将进一步增强 TON 的功能性和竞争力。随着交易费用的取消,小额金融交易变得更加容易,也将孕育出诸如社交平台内的小额支付、内容付费等新型应用场景。虽然 TON 此前已经引入了第三方跨链桥,但官方跨链桥诞生后从安全性、用户体验乃至跨生态联通等方面都将获得质的提升。此外,Telegram 庞大的用户群体一旦与 TON 的打通,流量变现将会为整个生态带来可观的商业价值。

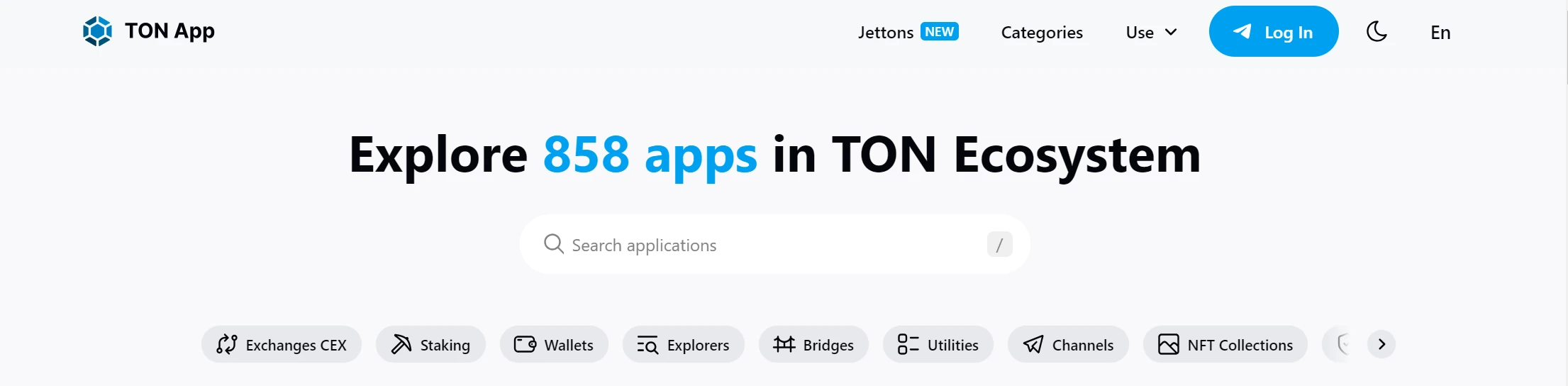

二、生态现状

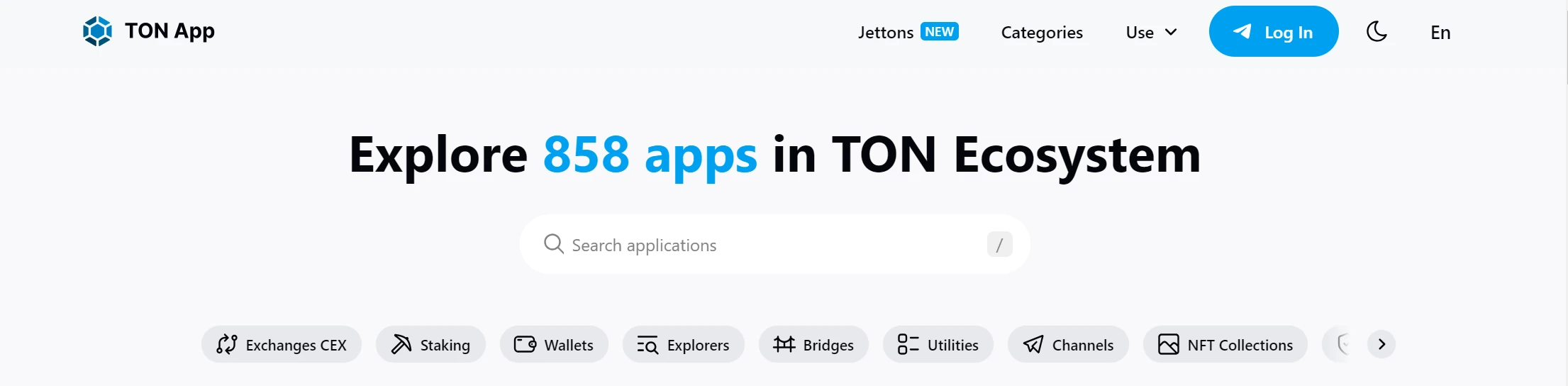

TON 团队正在不断优化其技术架构,力求在性能与可扩展性之间寻求平衡。同时他们也一直在积极推动生态建设,吸引更多开发者加入,目前已有 858 个项目加入了 TON 生态,相信在不久的将来,TON 链必将迎来更加繁荣的局面。下面将从几个重要板块来介绍一些 TON 生态项目:

数据来源自 ton.app 网站

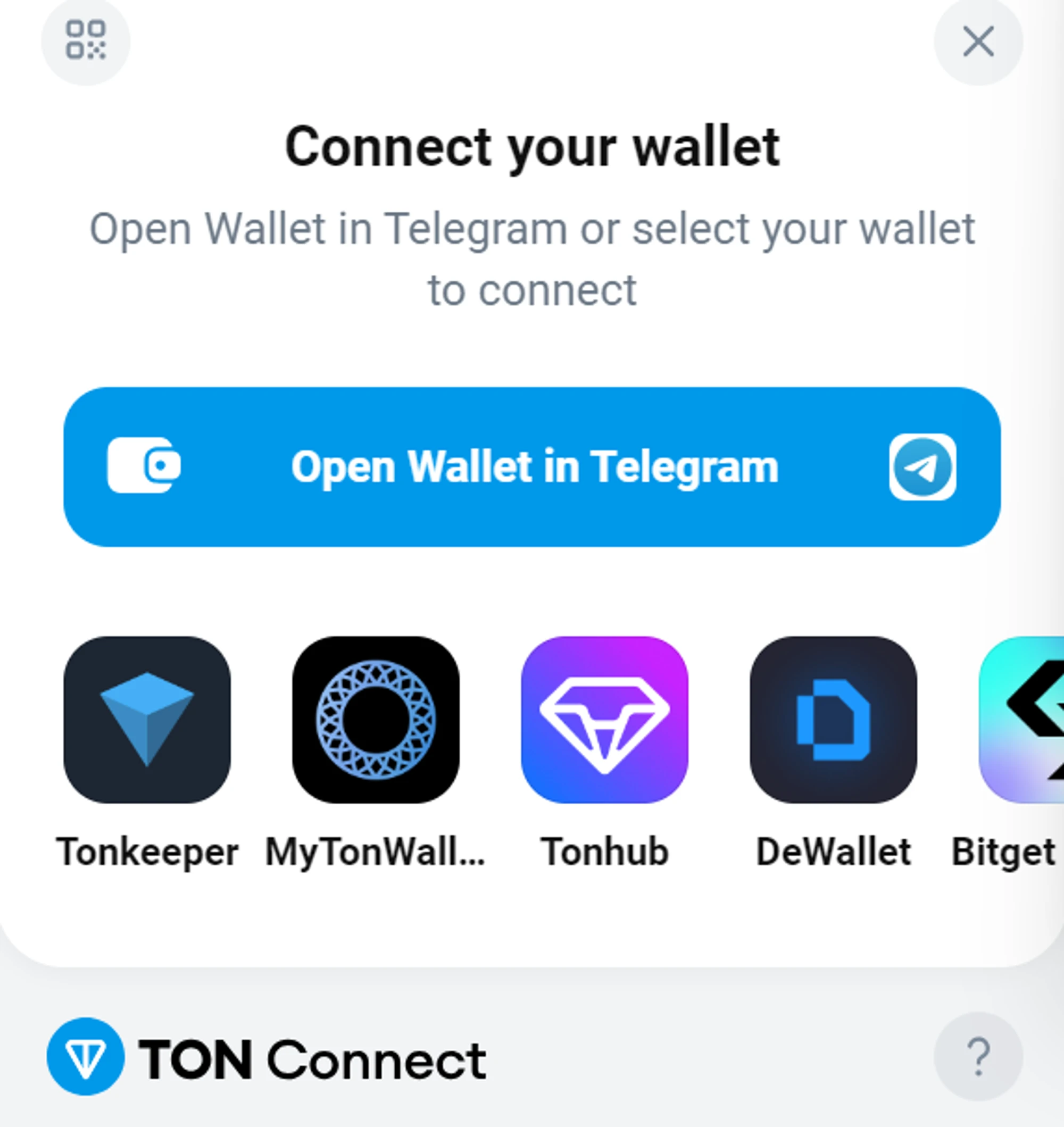

1.钱包:

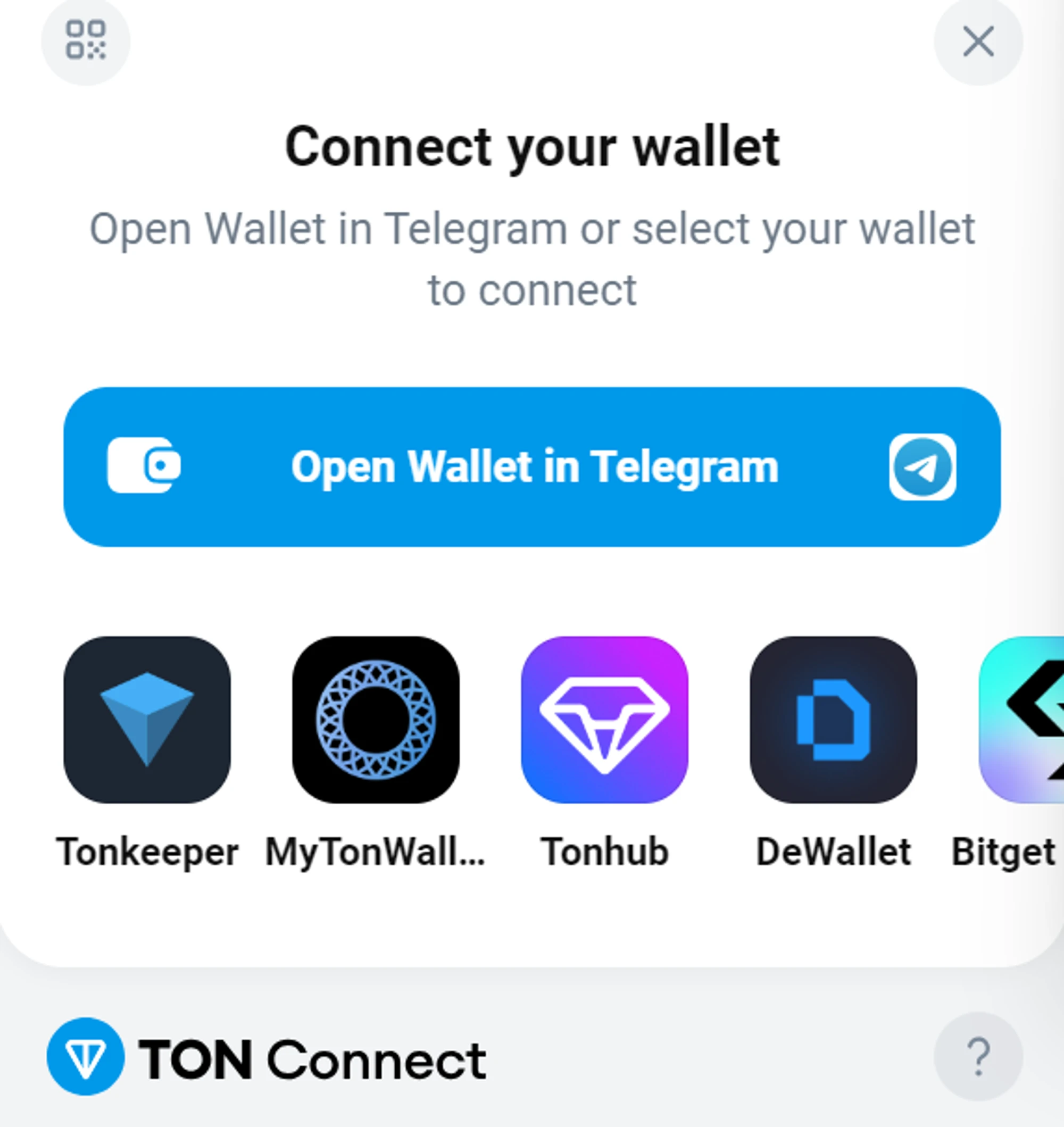

钱包是参与 TON 生态的第一步,参照 ton.app 的数据,目前一共有 47 款钱包支持 TON 链,以下是常用的几个:

Telegram 内嵌钱包连接页面

TON 基金会的官方钱包,内嵌在 Telegram 中,通过 Wallet 里的 Ton Space 打开,用户可以直接从基于 TON 的 dApp 中用 TON Space 连接。TON Space 其他非托管的 EVM 钱包体验类似,可以从 Tonkeeper 等其他非托管钱包导入已有账户,不同的是除了助记词私钥外,还可以通过电子邮件和 Telegram 账户恢复。注意目前只能接收 Toncoin 和 TON 链上的代币

专为 TON 生态系统量身定制的非托管Web3钱包,用户完全控制他们的私钥和资产安全。支持接收、发送和直接在应用内购买加密货币,内置交易所支持代币和加密货币的交易,并支持 TON 的质押。还包括一个内置浏览器,用于私密和安全的 dApp 互动,使其成为 TON 环境中的超级应用

TON 生态常用钱包,使用不需 KYC 认证,已发行代币 $MY,暂未上线中心化交易所

2.Defi:

尽管 TON 链在过去两个月里实现了 TVL 的爆发式增长,但其底层架构设计相比以太坊的 Layer 2 解决方案,对于开发者来说并不那么友好。所以我们还没在 TON 链上看到大规模的龙头项目迁移,DeFi 的多样性还有很大的提升空间。以下是几个 Defi 龙头协议:

-

Tonstakers:流动性质押,质押 $TON 获得 $stTON

-

Ston.fi:TON 生态系统中的重要项目,核心功能包括流动性挖矿、DEX、借贷服务以及质押和奖励。用户可以通过提供流动性来获得奖励,进行代币交易,借入和借出加密货币,以及质押加密货币来赚取奖励,拥有 TON 上最齐全的交易对

-

Bemo:流动性质押

-

Stakee:流动性质押

-

Evaa Protocol:借贷协议

-

Blum:CeDeFi 交易所,是 Binance Labs MVB VII 加速器计划的 13 个项目之一

-

Orbit Bridge:由 Orbit Chain 开发的跨链通信协议,目前可以将资产从 Klaytn、Polygon、Ethereum、Wemix Mainnet 和 Orbit Chain 转移到 TON 网络

3.交易市场:

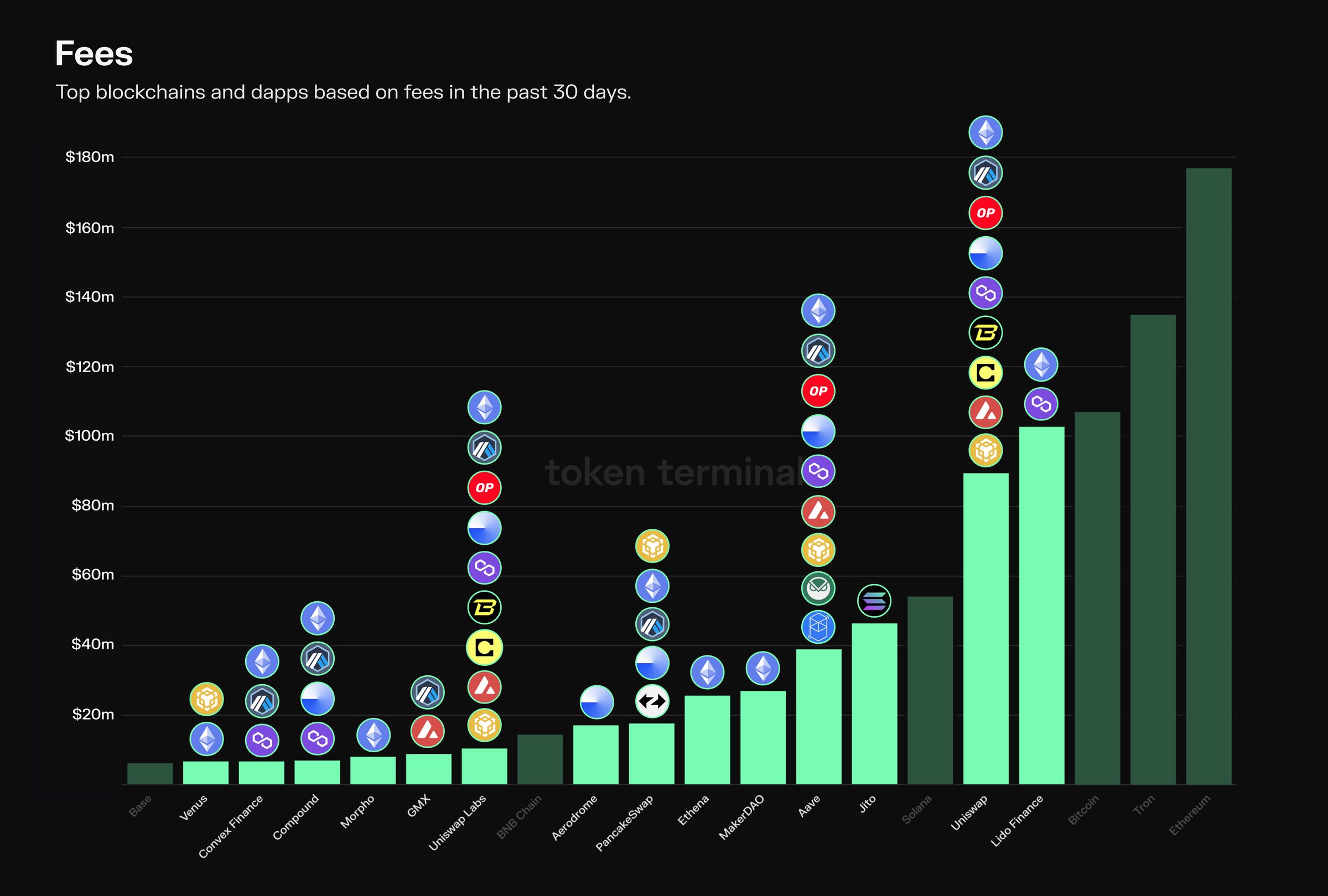

支持 TON 的 DEX 有很多,比如常见的 Pancake、Uniswap、1Inch 以及 Dodo 等等。 CEX 也基本全部上线 TON,NFT 生态发展也比较成熟。以 TON 上最大的 DEX Stonfi 和 DeDust 的交易量来对比 ETH、SOL 上的 DEX 数据的话,还是相差很大。

-

Ston.fi:DEX,已发行代币 $STON

-

DeDust:跟 Ston.fi 有同样功能的 DEX

-

Getgems.io:TON 上最火的 NFT 交易市场,功能包括购买和出售 NFT、铸造 NFT 和转移 NFT,可交易 Notcoin NFT,Telegram 虚拟号、Ton diamond 等 NFT

-

Anome:NFT 资产发行、交易市场和借贷协议

-

Playmuse Marketplace:NFT 交易市场

-

Fragment:TON 官方于 2021 年推出的 Telegram 虚拟号交易平台,可交易 Telegram ID,可匿名交易

4.游戏:

数据来源自 ton.app 网站

5.Launchpad:

-

TonUP:Launchpad 平台,已发行代币 $UP,上线 XT 交易所

-

Tonstarter:Launchpad 平台,DWF Labs、Kingswap 等投资

-

XTON:Launchpad 平台,已发行代币 $XTON,流动性不佳暂未上线中心化交易所

-

PlatformICO:TON 上的简易 ICO 平台

6.社交:

7.工具类:

8.生态扶持: The Open League(TOL)

为了进一步推动 TON 生态的发展,TON 于今年 4 月初推出了 The Open League (TOL) 活动。这一系列激励计划旨在提高整个生态系统的用户参与度,为项目扩大用户群体,并为 Telegram 庞大的受众群开发更具吸引力和功能性的产品。同时,参与的开发者和用户也将获得相应的奖励。此活动的目标是将 Telegram 用户转换为 Web3 链上用户,初学者友好,提供了各种赚取收益的方式,包括低风险的挖矿活动和相关任务,以及高风险的 LP 和交易竞赛。

据悉,TOL 为期 3 个赛季、每个赛季持续 1 个月。在今年 4 月的第一个赛季中,TON 为社区提供了 3000 万枚 $TON 作为奖励,当时价值约合 1.15 亿美元。Open League 的第一季包括了 The League、Token Mining、QuestsAirdrops 以及 Liquidity Pool Boosts 等四大领域。在每个赛季中,各个项目都将根据自身的项目类别,在五个 KPI 指标排行榜上展开激烈竞争,KPI 包括代币排行榜、Meme 币和社区代币排行榜、DeFi 排行榜、应用排行榜以及流动性质押排行榜。

本季公开排行榜上榜项目,来源https://ton.org/zh

TOL 计划一经推出,进一步的激发了 TON 生态的活力,吸引了更多开发者和用户参与其中。这不仅为各个项目的发展带来了巨大流量,也为 Telegram 用户带来了全新的 Web3 体验。随着 TOL 后续赛季的不断推进,我们有理由相信 TON 生态必将呈现出更加蓬勃发展的局面。

三、生态热门 Meme 项目

TON 区块链上的代币,也称为 jettons(类似于 ERC 20 代币),在 2023 年最后一个季度得以快速发展。jettons 在很大程度上推动了交易活动的增加,并覆盖到 DeFi、游戏、支付等应用场景。

1.Notcoin(NOT):

TON 上第一个点击挖矿 Memecoin,Notcoin 凭借其独特的机制引起了广泛关注。Notcoin 在推出仅仅几个月内,就已经吸引了千万活跃用户,在俄罗斯、乌兹别克斯坦、尼日利亚、美国、德国和伊朗等国家最为流行, 5 月 TGE 以来,NOT 已基本上线所有主流交易所,市值近 15 亿美元,排名 56 。创始人表示,未来会为 Notcoin 构建更多子系统,可能包括游戏平台、竞赛、激励贡献者的方式,甚至可能是基于 AI 的、面向所有人开放的去中心化大学。

2.TON FISH MEMECOIN(FISH):

TON 上第一个社交模因代币,非基金会、由社区推出。一经推出就引起了广泛关注,是 TON 生态的龙头 Meme 代币。此前多次暴涨出圈,目前可在 XT 交易所交易。FISH 还引入了 NFT 和游戏玩法,通过免费铸造 TON FISH BOX 并升级来获得 FISH 空投。目前团队在 5 月发布了新游戏 TON PET 还有新 Meme 代币 $TPET。

3.Renaissance Dog (REDO):

TON 上的狗主题 Meme 代币,TOL 大赛上榜上有名,推特有 10 万关注者,目前账号因不知名原因已被冻结。项目代币全流通,总市值为 9700 万美金,链上交易热度很高,推特上也有知名 KOL 讨论,社媒热度也很高,目前暂未上线中心化交易所。

4.Renaissance Cat(RECA):

TON 上的盾牌猫主题 Meme 代币, 6 月上线,和 REDO 一样在 TOL 大赛上榜上有名,已连续三天位居 TON TOL 联赛第一。总市值较小,为 650 万美金,潜力无限。目前有新人推荐活动,在 Tg bot 上分享给朋友,新人每天可领取 0.2 $RECA。目前暂未上线中心化交易所。

5.GRAM:

TON 上第一个挖矿型 Meme,任何人都可以通过简单的 GPU 或浏览器,甚至手机上挖矿,在第一期 TOL 大赛获得了第 5 名。社媒热度高,推特关注者 20 万人。目前总市值为 5700 万美金,已上所 Bitget。

四、生态热门游戏项目

根据 ton.app 网站显示,目前 TON 生态一共有 128 个游戏项目。由 Notcoin 开始,带起了一股 Telegram Mini App 的 Tap-to-earn 热潮,游戏机制简单有趣,只需点点手机屏幕的简单操作即可赚取空投。Notcoin 的爆火和随后的 Catizen、Hamster Kombat 都促成了 TON 生态 DAU 的极大提升。以下来介绍几个大热的 Telegram Mini App 小游戏:

1.Hamster Kombat

点击邀请链接直接进入 Tg bot:

https://t.me/hamsTer_kombat_bot/start?startapp=kentId6759384023

Hamster 推出的 Youtube 教育频道 Hamster Academy

Hamster Kombat 是一款 Ta p2E arn 的管理模拟游戏,操作简单每日任务为点点仓鼠赚金币,还有收集卡片挖矿。在俄罗斯地区因为 KOL 在 TikTok 制作的视频而十分流行,引入了大量 Web2 用户。据消息称,目前已覆盖超 1 亿用户,此外 Hamster Kombat 的 YouTube 频道仅用 7 天便实现了关注者破千万的成绩。目前推特关注接近 1000 万人,官方 Telegram 频道关注超 4000 万人。据悉,Hamster 将在 7 月发币,代币名称为 $HMSTR, XT 将于最近上线 HMSTR 期货。

2.CatizenAI

点击邀请链接直接进入 Tg bot:

https://t.me/catizenbot/gameapp?startapp=rp_19758779

Catizen 官方发布的代币经济

CatizenAI 是由游戏工作室 Pluto Studio 打造的 Telegram Bot 链上养猫合成游戏,该团队在 2023 年推出了其第一款基于 Telegram Bot 的小游戏 Tap Fantasy。Catizen 由 TON 官方扶持,于 2024 年 3 月上线 Beta 版, 4 月用户达到 26 万, 6 月其用户数已突破 1200 万,目前推特粉丝量为 170 万,目前已在社媒上公布了代币经济,其总量的 42% 将用于空投。

Catizen 玩家主要是养猫咪来获取游戏币,并通过游戏内的多种玩法(合成猫咪,大转盘,钓鱼)来获取代币奖励。游戏提供了挖矿机制,玩家可通过完成任务和活动来赚取 $wCATI 代币。

另外 Catizen 也推出了 Launchpool 打新,在 6 月进行了第一轮 Launchpool 并发放 8.4 亿 $wCATI,有超过 2.4 万用户参与,质押金额超 3900 万美金。Catizen 后续也会转变为一个 Telegram 游戏平台,目前已与 18 个热门的微信小游戏签订了合同,团队已获得 TON 官方的资金支持,后面将运用其链改以及对 TON 生态部署的丰富经验逐步在 Catizen 游戏平台中推出更多游戏。

3.Tapswap

点击邀请链接直接进入 Tg bot:

http://t.me/tapswap_bot

Tapswap 是一个 Notcoin 的仿盘,也是 Ta p2E arn 式挖矿游戏,点点屏幕,就能获取游戏金币,有空投预期。在刚刚过去的 6 月 19 日还刚跟 TON 官方一起举办了 AMA Space,目前推特关注者达到了 602 万,Telegram 频道关注者数量已超过 2200 万人。目前 Hamster Kombat 和 Tapswap 已经成为全球前三的 TG 频道。

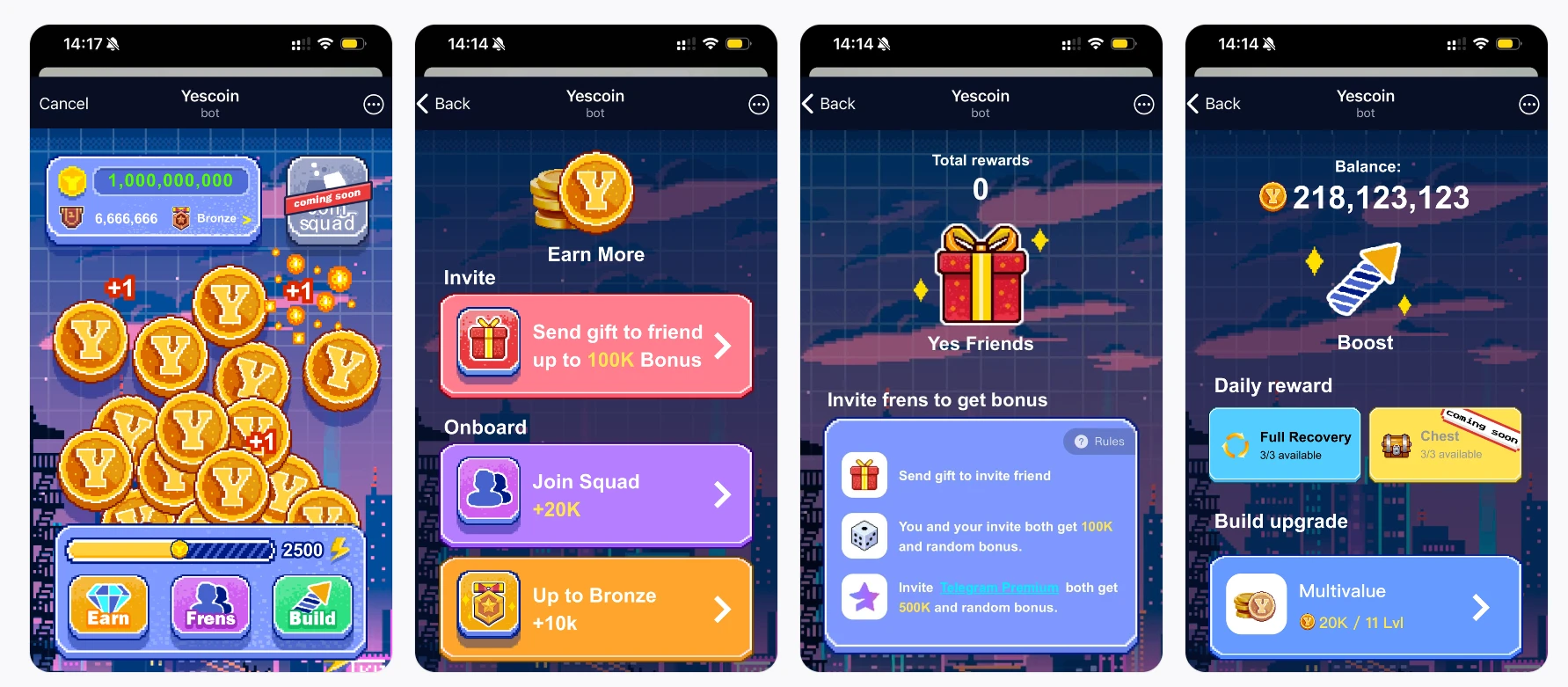

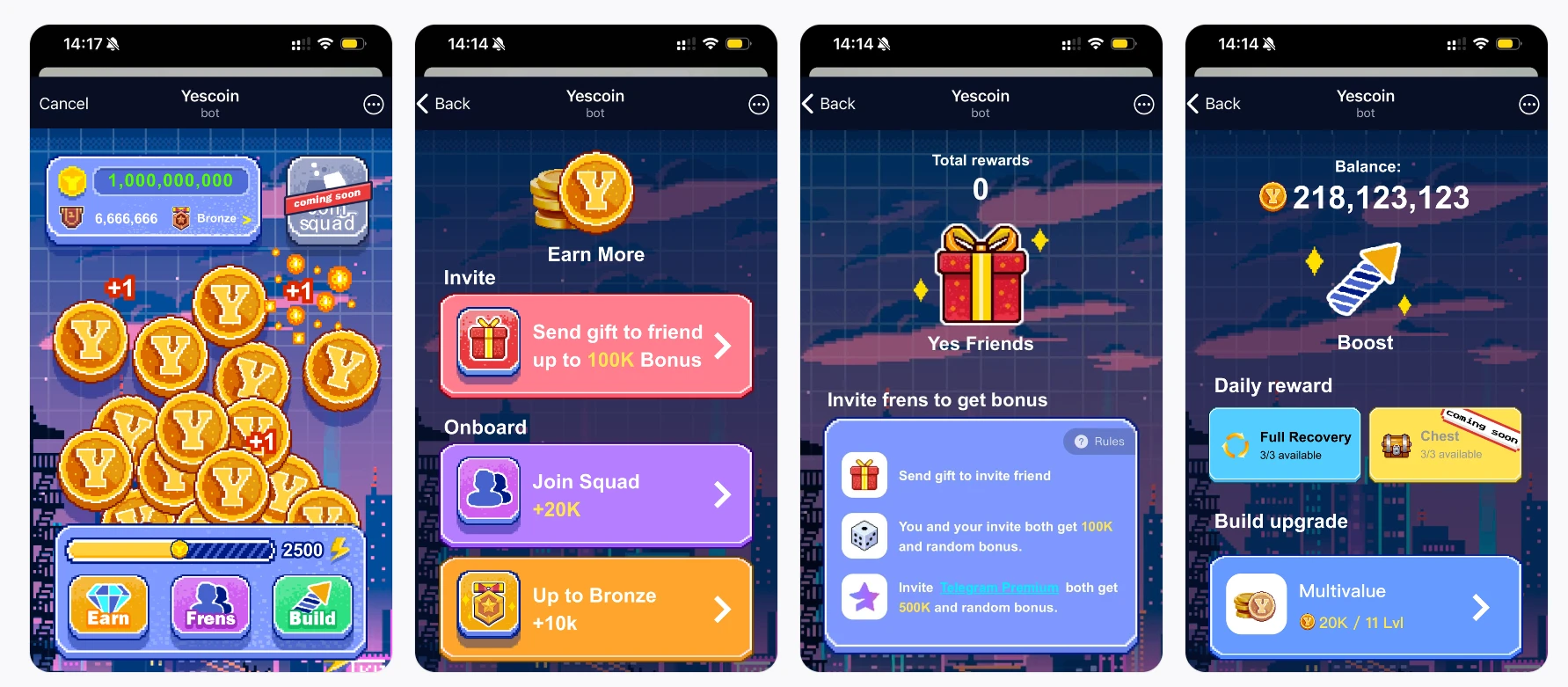

4.Yescoin:

点击邀请链接直接进入 Tg bot:

https://t.me/theYescoin_bot

Yescoin 也是一个内置 Bot 小游戏,注意在 Telegram 上同名的 Yescoin 就有三个,注意辨别一下图标。它在 The Open League 第三季中 App 竞赛排名获得了仅次于 Catizen 的第二名。目前推特关注者有 310 万,用户已突破 2000 万人。它也是近几月来 TON 增长速度最快的游戏。游戏操作无脑简单,和 Notcoin 的点击屏幕稍有区别,Yescoin 是滑动屏幕获取积分,还有一些任务模式,手机滑屏即可收集代币。

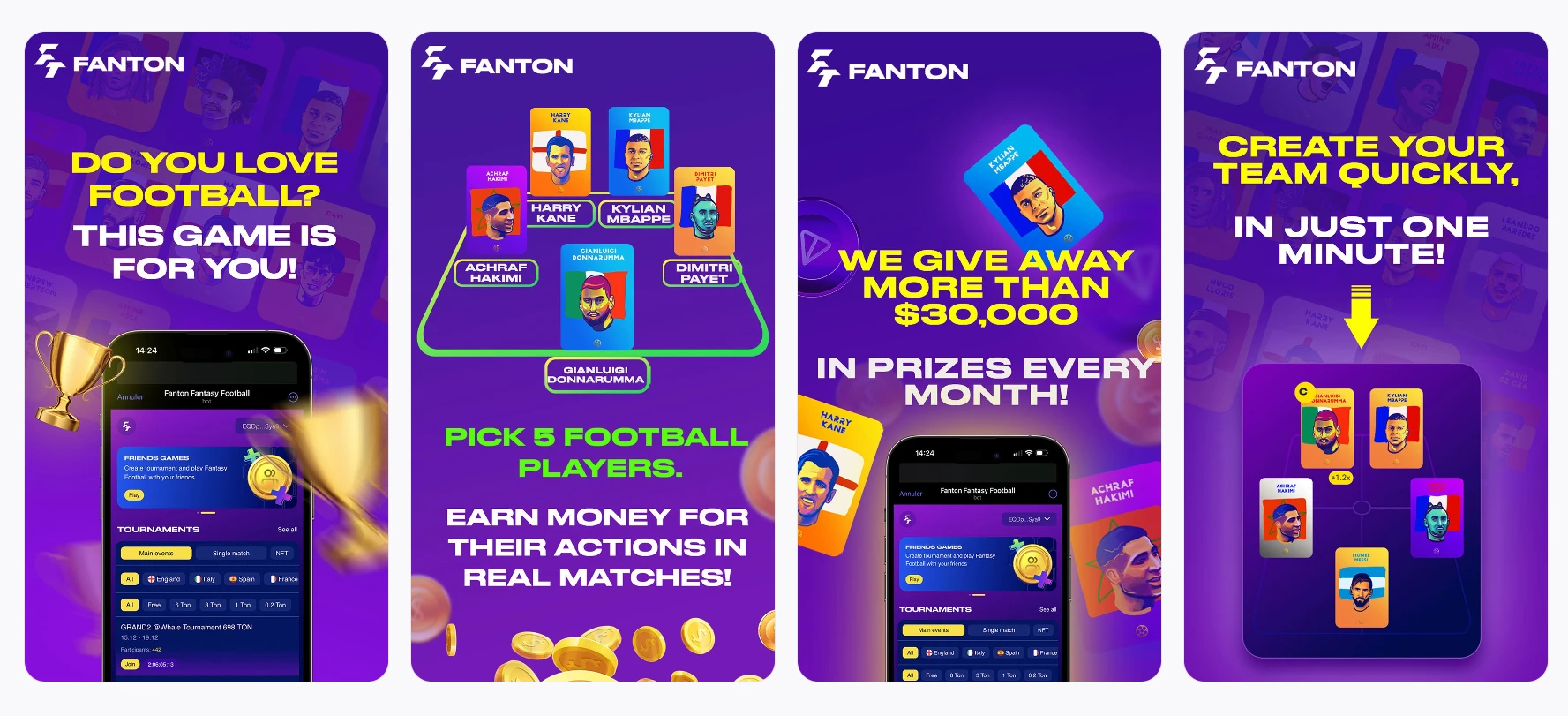

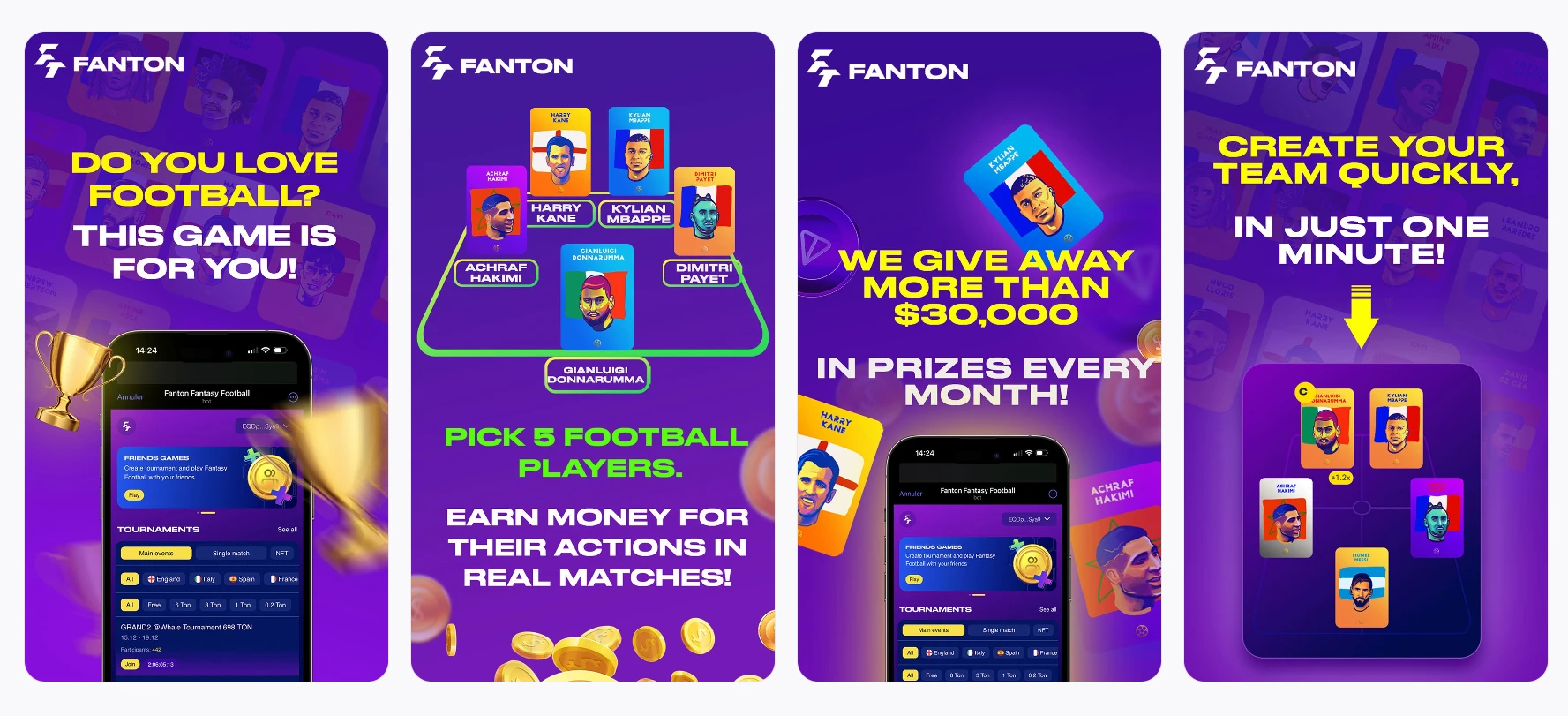

5.Fanton Fantasy Football:

点击邀请链接直接进入 Tg bot:

https://t.me/FanTonGameBot

Fanton 是一款足球玩赚模式的链游,作为一款面向足球迷的游戏,Fanton 将 NFT 技术与足球元素巧妙结合,为用户提供了全新的数字收藏和交易体验。同时用户还可以通过参与游戏活动获得奖励,实现玩即赚。目前已有超过 40 万的注册用户,且获得了 TONcoin.Fund、First Stage Labs 以及 Tonstarter 的投资,最近欧洲杯的进行也帮 Fanton 成为 TON 上的热门游戏。

五、TON 生态展望

TON 基金会在今年的 Token 2049 迪拜大会曾表示将 Telegram 的价值定位为 “自由地进行私人通信、表达自己和构建你的应用”,这一定位在一定程度上已经逐步实现。

TON 已经拥有丰富的 Mini App 应用,为用户提供了多样化的服务。同时,TON 生态也集成了便捷的内嵌钱包,打通了诸多支付通道,为用户带来了更加顺畅的使用体验。这种多样化的生态的发展,不仅吸引了大量资金涌入,也带动了资金的高度活跃。这种财富效应的破圈,无疑将进一步推动 TON 带来更广阔、全新的场景应用。

值得一提的是,TON 的发展速度非常快,Tether 在 TON 上持续增发 USDT,TON 自己补贴用高存款利率吸引用户,用很短的时间就满足了生态资金充沛的条件。Telegram Mini App 的加持也让 TON 拥有了巨大的 Mass Adoption 潜力。如果未来 TON 能够继续补足 DeFi 等方面的短板,或者用其他更出人意料的方式提升生态内的资金活跃度,相信它必将呈现出更加令人惊喜的表现。

六、参考链接:

[ 1 ]. https://docs.ton.org/ton.pdf

[2]. https://en.wikipedia.org/wiki/Telegram_Open_Network

[3]. https://ton.org/zh/open-league?filterBy=forProjects

[4]. https://www.techflowpost.com/article/detail_16889.html

[5]. https://www.wublock123.com/index.php?m=contentc=indexa=showcatid=47id=19913

[6]. https://coinmarketcap.com/community/zh/articles/66616d8c54b0982fa df 3 c 476/

[ 7 ]. https://www.blocktempo.com/history-technology-and-ecological-construction-of-ton-ecology-from-an-investment-perspective/

[8]. https://www.odaily.news/post/5194796

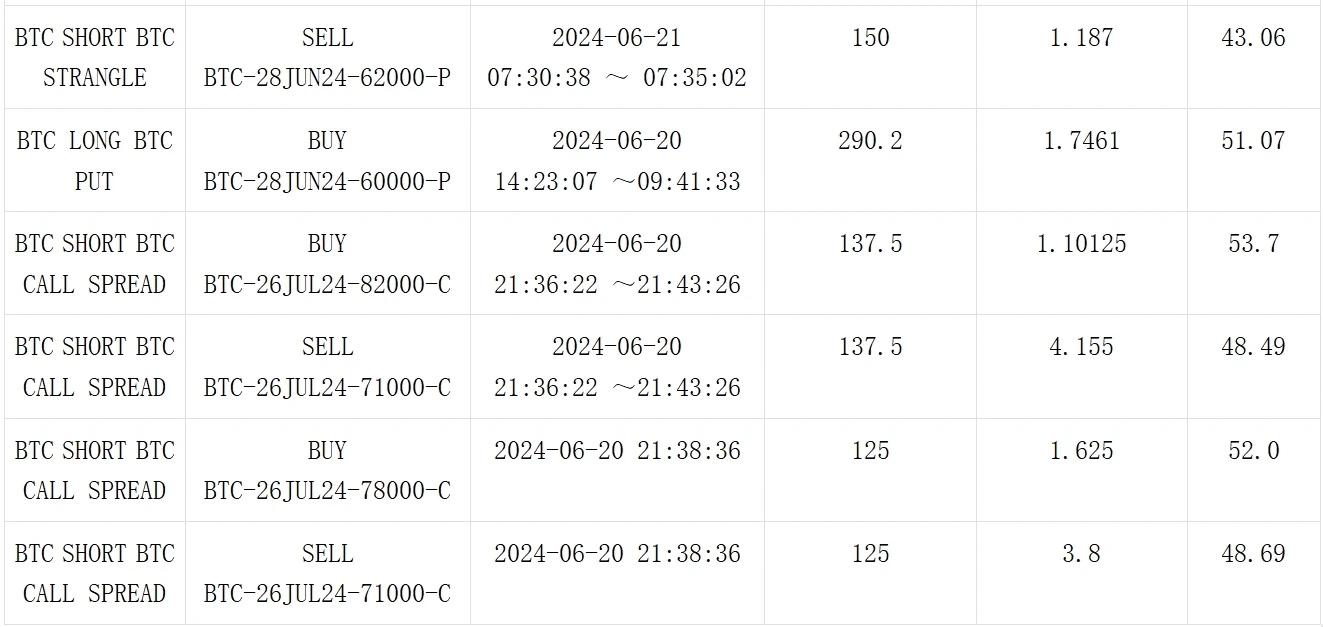

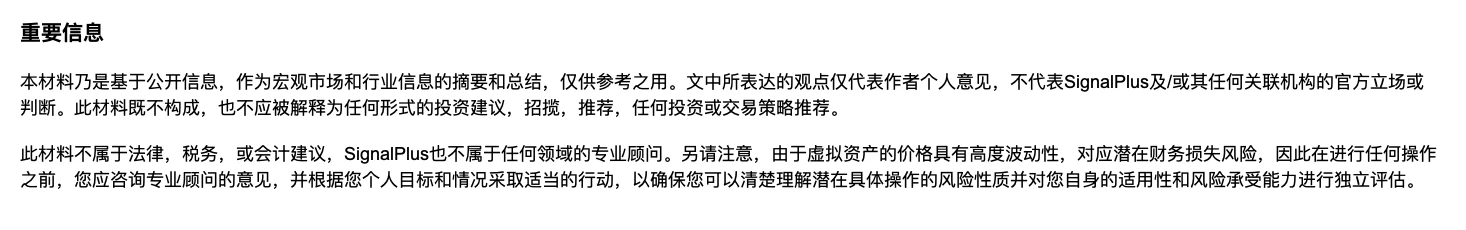

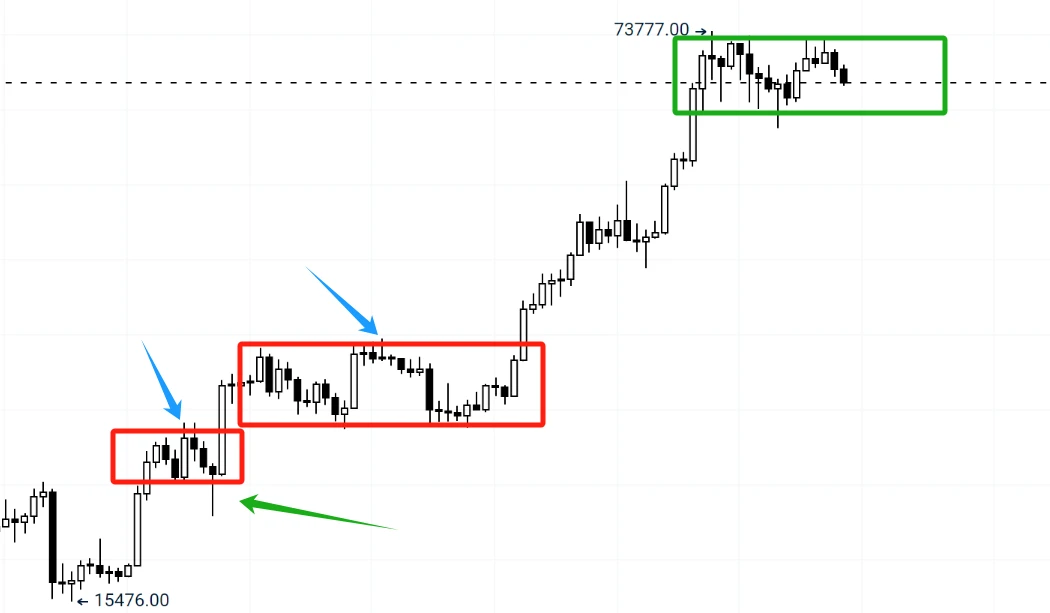

但是目前绿色的横盘结构,第二段没有创新高,所以相对看上去比较复杂,没有明确额信号,好在目前整体的流出都被相对稳定地吃掉了,而且大区间波动里面在一些位置主力有明显的介入,空头的力量并没有想象的强,所以给我的感觉就是 6 w 这里测试之后大概率也会是一个底部区域。

但是目前绿色的横盘结构,第二段没有创新高,所以相对看上去比较复杂,没有明确额信号,好在目前整体的流出都被相对稳定地吃掉了,而且大区间波动里面在一些位置主力有明显的介入,空头的力量并没有想象的强,所以给我的感觉就是 6 w 这里测试之后大概率也会是一个底部区域。