作者:Crypto_Painter 来源:X,@CryptoPainter_X

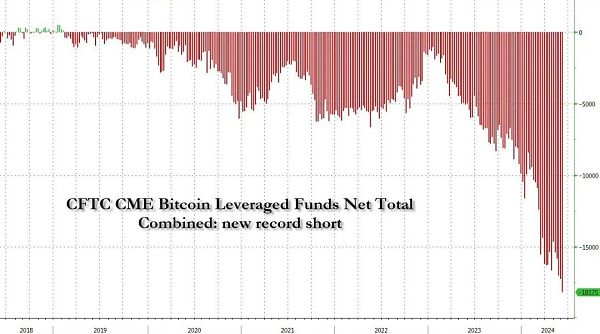

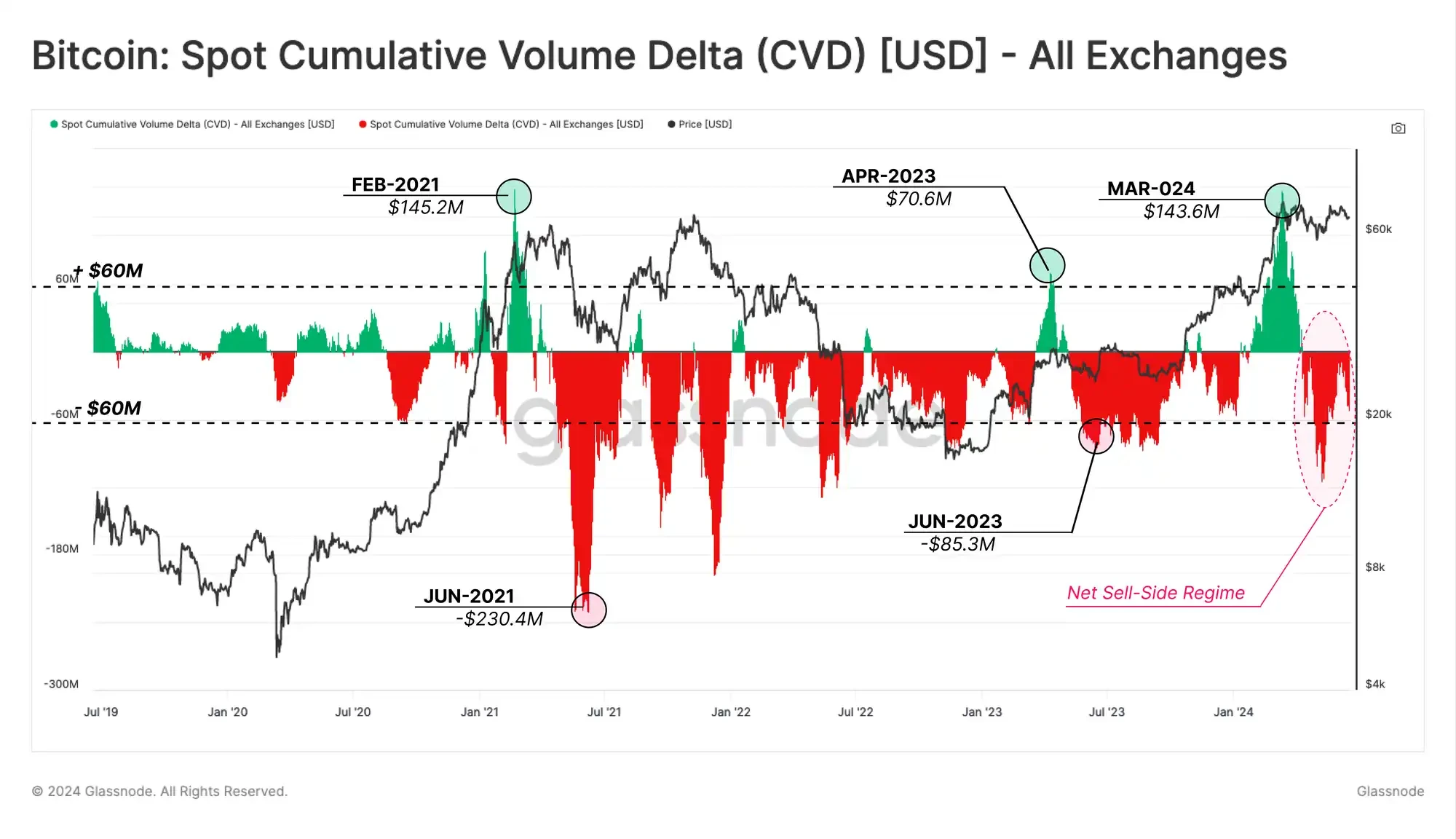

最近整个市场出现了一丝恐慌的情绪,很大原因上与 CME 的天量空头持仓有关,作为一个币圈老韭菜,依稀记得当年 CME 正式上线 BTC 期货交易时,刚好终结了 2017 年的史诗级大牛!

因此,研究 CME 的这些天量空单意义非凡!

首先,介绍一下背景:

CME 指的是芝加哥期货交易所,它于 2017 年底上线了 BTC 的期货交易,商品代码为:【BTC1!】,随后大量华尔街机构资本与专业交易者进入 BTC 市场,给正在进行中的疯牛当头一棒,使得 BTC 进入了长达 4 年的熊市;

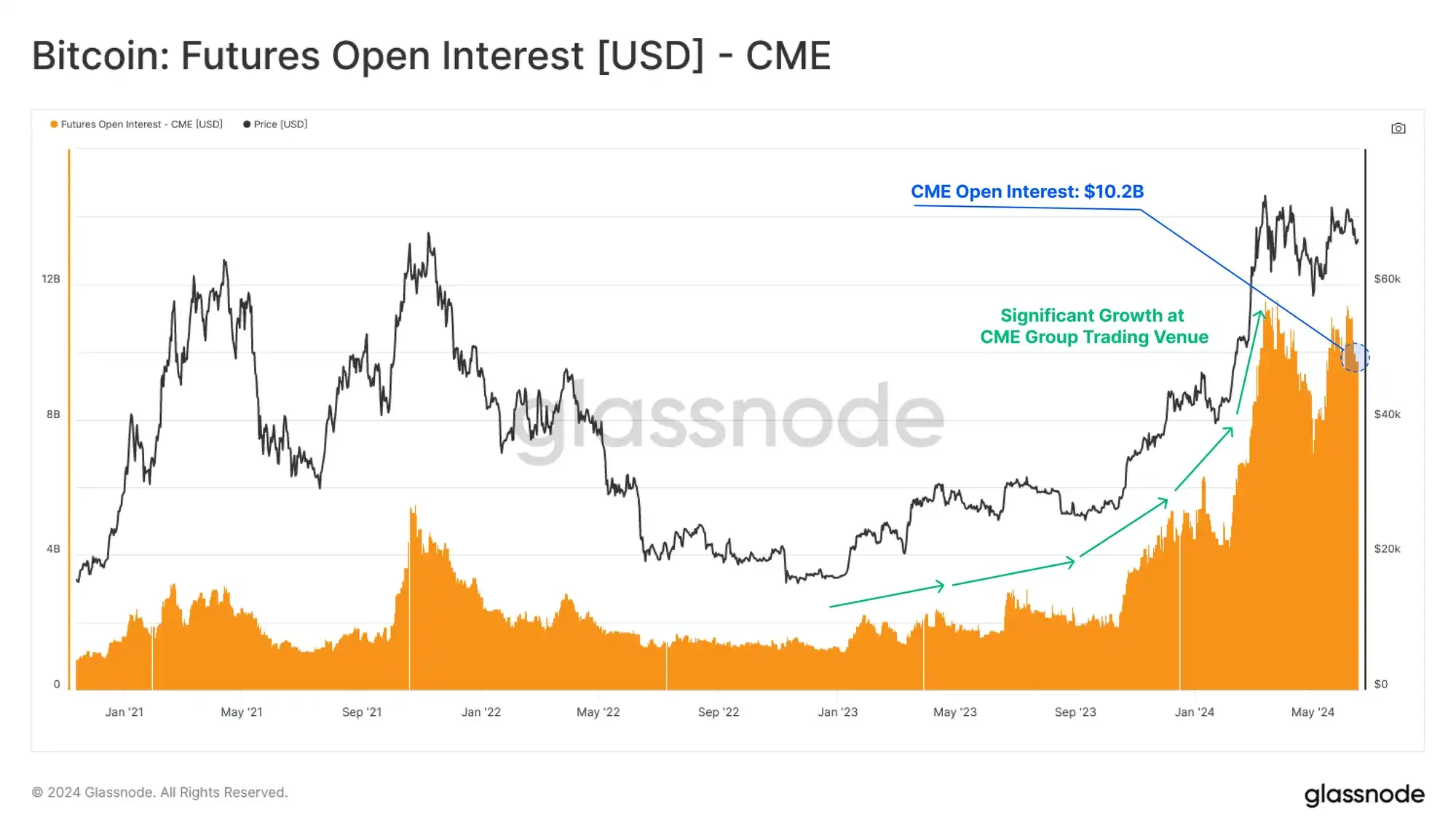

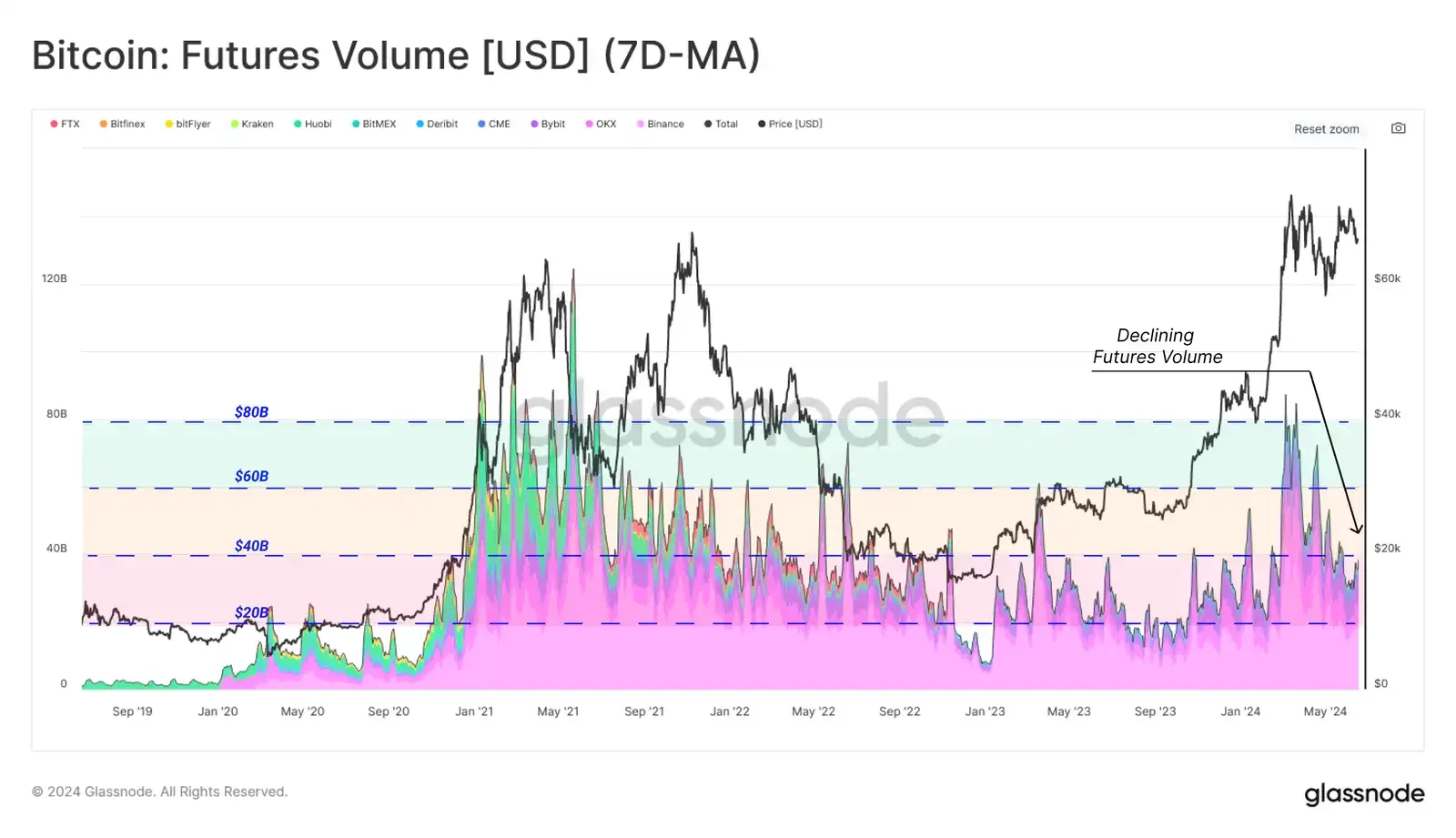

随着传统资金越来越多进入到 BTC 市场,CME 所主要服务的机构交易者(对冲基金)与专业交易员开始越来越多的参与到 BTC 的期货交易中;

在此期间,CME 的期货持仓量越来越大,并在去年成功的超越了币安,成为了 BTC 期货市场中的老大,截止目前,CME 的 BTC 期货总持仓量达到了 150800 枚 BTC,约合 100 亿美元,占据了 BTC 全部期货交易市场 28.75% 的份额;

因此,毫不夸张的说,当下的 BTC 的期货市场不是由传统币圈交易所及散户所控制的,而是已经落入美国专业机构交易者手中了。

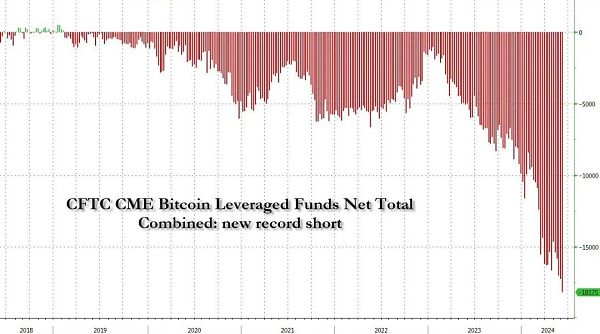

随着最近越来越多的人发现,CME 的空头持仓不仅大幅增加,而且近日已经突破历史新高,仍在不断上升中,截止当下我正在写这篇文章时,CME 的空头持仓量已达到 58 亿美元,看趋势仍未出现明显放缓;

这是否说明华尔街的精英资本们正在大举做空 BTC,并完全不看好 BTC 这轮牛市的未来表现呢?

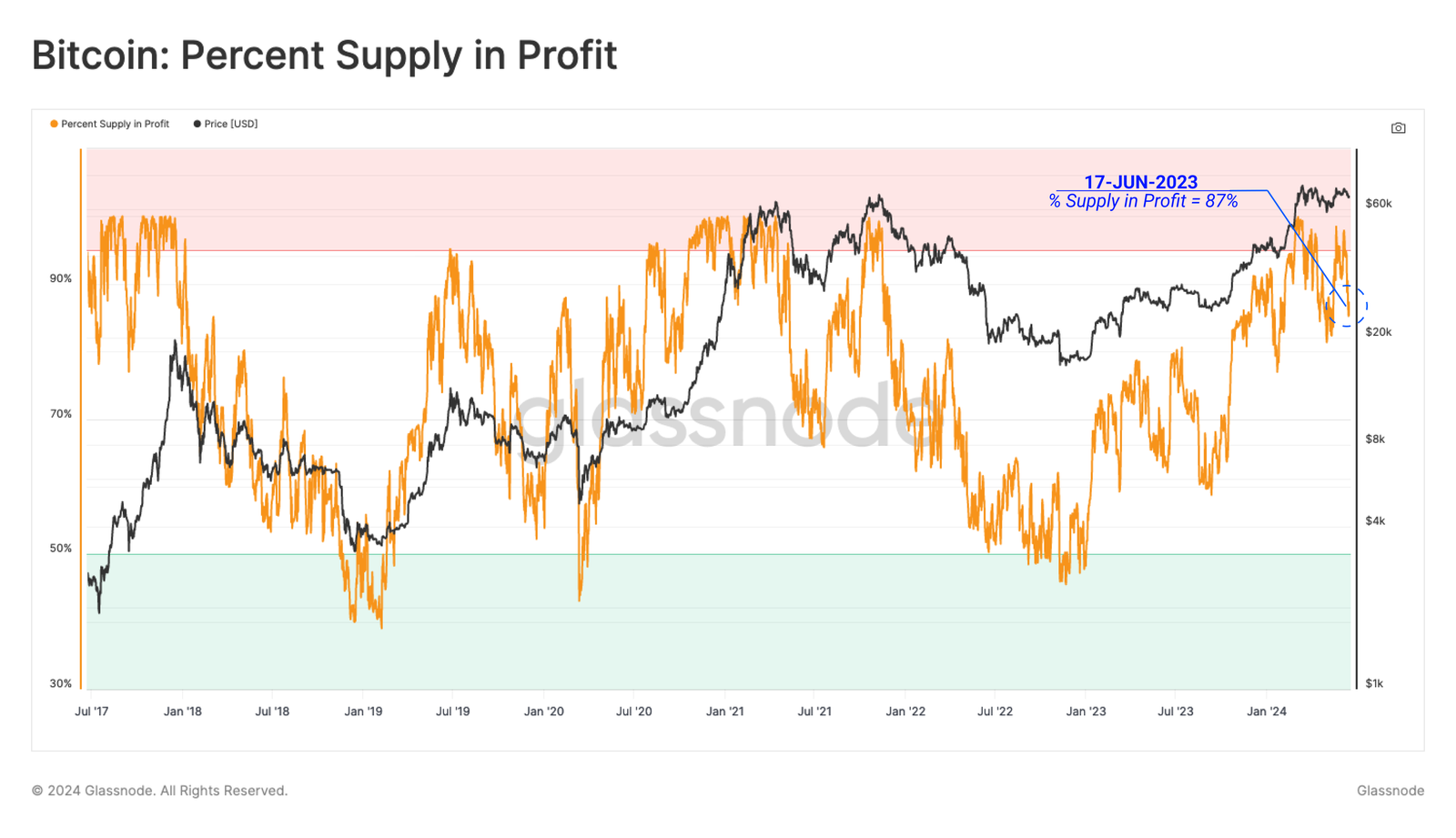

单纯看数据的话,确实如此,更何况 BTC 从未出现过在牛市中突破历史新高后还维持震荡超过 3 个月的情况,一切迹象都表明,这些大资金可能在赌这轮 BTC 的牛市远不及预期。

现实真的如此吗?

接下来我来为你解释这些天量空头持仓究竟从何而来,我们到底应不应该感到恐惧?以及这对于牛市究竟有何影响?

首先,如果你经常查看 CME 的价格,就会发现一个有趣的特点,BTC1! 这个期货交易对的价格,几乎永远高出 Coinbase 现货价格至少几百刀的区间,这很好理解,因为 CME 的 BTC 期货是按月到期交割,相当于传统币圈交易所里当月的掉期合约;

因此在当市场情绪看多的时候,我们就能看到掉期合约往往会出现不同程度的溢价,比如牛市中次季度合约的溢价往往非常高。

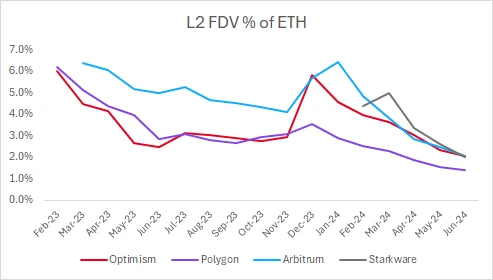

如果我们用 CME 的 BTC 期货价格减去 Coinbase 的现货价格(它们都是 USD 交易对),就能得到如下这张图表:

橙色的曲线为 BTC 价格在 4h 级别上的走势,而灰色的曲线为 CME 期货价格相对于 CB 现货价格的溢价;

能够清楚看到,CME 的期货溢价随着每个月的合约展期(自动移仓到下个月合约),其溢价水平呈现一个规律性的波动,这与币圈传统交易所的掉期合约溢价类似,它们会在合约生成时出现较高的溢价,而在合约即将到期时,溢价逐渐被磨平;

正是有了这种规律,我们才能够进行一定程度上的期现套利,举个简单的例子,当 CEX 交易所的季度合约生成后,如果市场刚好经过一段大牛行情后,其溢价已经达到了 2~3%,那么我们就可以拿出 200 万美元,分别买入 100 万美元现货,同时在季度合约上开出 100 万美元空单;

这期间价格不论如何波动,空单都几乎不会爆仓,只要等到季度合约到期前,溢价逐步被磨平,就可以无风险获得 100 万美元下的 2% 稳定收益了,也就是 2 万美元。

不要小看了这点收益,对于大资金来说,这是几乎无风险的高额回报!

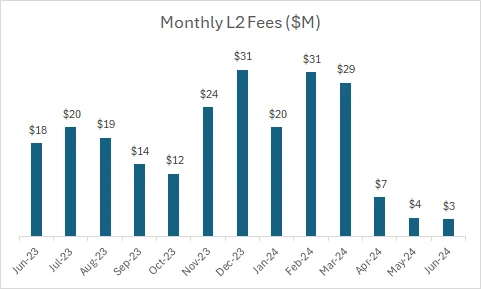

简单算一笔帐的话,CME 平均每月生成一次新的合约,自 2023 年起,其平均溢价在 1.2%,考虑到这种操作的手续费,就按 1% 算吧,那就是一年下来,每个月固定 1% 的无风险套利机会。

按照一年 12 次算,差不多是 12.7% 的无风险年化收益,这已经吊打美国大部分货币基金的收益率了,更别说把这些钱存到银行吃利息了。

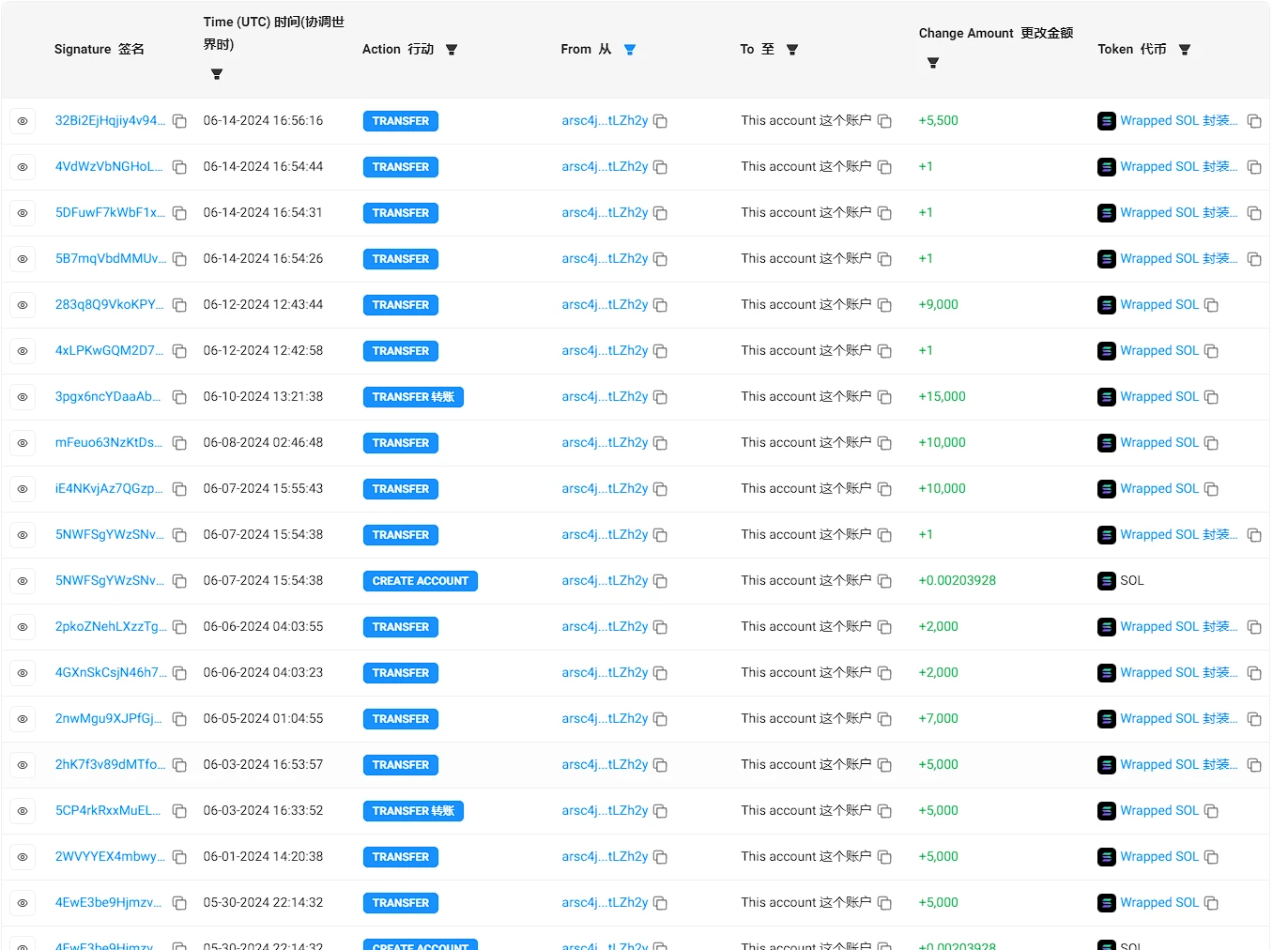

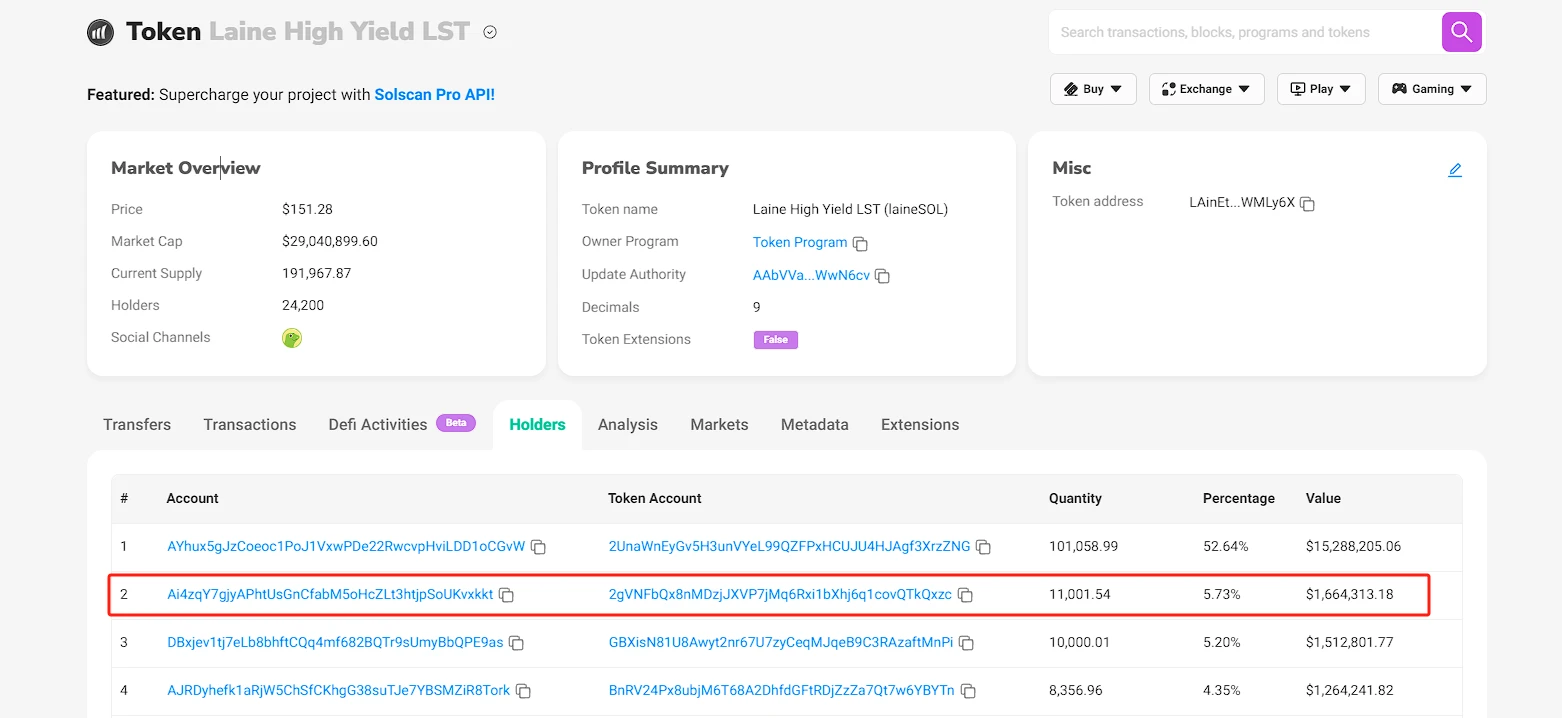

因此,目前来看,CME 的期货合约是一个天然的套利场所,但还有一个问题,期货可以在 CME 开,但现货从哪里买呢?

CME 服务的都是专业机构或大资金,这些客户没有办法像我们一样开个 CEX 交易所账户就能交易了,他们的钱大部分也是 LP 的,所以必须找到一个合规、合法购买 BTC 现货的渠道。

锵锵!你说巧不巧,BTC 的现货 ETF 通过咯!

至此,完成了闭环,对冲基金或机构在美股 ETF 上进行大量买入,同时在 CME 开出等量空单,每个月做一次无风险固定套利,实现最低年化 12.7% 的稳定收益。

这套论据听起来非常自然且合理,但我们不能光靠嘴说,还要用数据验证,美国的机构投资者们到底有没有通过 ETF 和 CME 进行套利?

如下图所示:

我在图表上标注出来了自 ETF 通过以来 CME 的期货溢价极低时段,而下面的副图指标为我自己写的 BTC 现货 ETF 净流入柱状图;

你可以明显地看到,每当 CME 期货溢价开始明显缩水,不到 200 刀时,ETF 的净流入也会随之减少,而当 CME 生成新的当月合约后,ETF 在新合约开始交易的第一个周一就会出现大量的净流入。

这可以从一定程度上说明,ETF 净流入资金中有相当比例的一部分资金不是单纯的购买 BTC,而是用于对冲接下来在 CME 要开的高溢价空单;

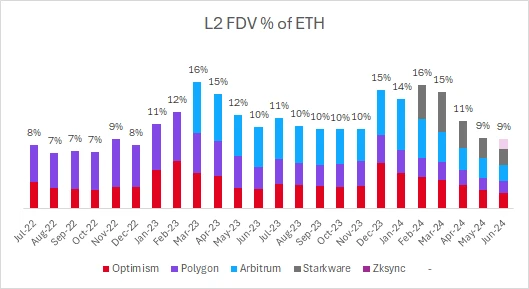

这个时候你可以翻到上面再看一下那张统计 CME 期货空头持仓量的数据图,你会发现,CME 的空头持仓量真正开始暴涨 50% 的时间刚好就是 2024 年的 1 月以后。

而 BTC 的现货 ETF,刚好也是在 2024 年 1 月以后开始正式交易!

因此,根据以上不太完整的数据论证,我们可以得出以下研究结论:

1. CME 的天量空头持仓,很可能有不少空单都是用于对冲现货 ETF 而出现的,因此其实际的净空头持仓应该远远不到当前 58 亿美元,我们也没必要因为这个数据而感到恐慌;

2. ETF 截至目前 151 亿美元的净流入,很可能有相当一部分资金是处于对冲状态下的,这刚好解释了为何 6 月初出现的历史第二高 ETF 单日净流入(8.86 亿美元)以及那一整周的 ETF 净流入都没有让 BTC 的价格出现明显的突破;

3. CME 的空头持仓虽然水分很大,但在 ETF 通过前,就已经出现了明显的涨幅,在经历后续牛市从 40000 美元涨至 70000 美元的行情中也没有出现大幅清算,这说明美国机构投资者中很可能还是有坚定看空 BTC 的资金存在的,我们也不能因此掉以轻心;

4. 对于 ETF 的每日净流入数据需要有一个新的认知了,净流入资金对市场价格的影响也许不一定就是正相关,还有可能出现负相关(ETF 大额买入,BTC 价格下跌);

5. 考虑一个特殊的情况,当未来某一天 CME 的期货溢价被这群套利系统吃干净后,没有潜在的套利空间时,我们就会看到 CME 的空单持仓量出现大幅减小,与之对应的就是 ETF 的大额净流出,如果这种情况出现,不要太过惊慌,这单纯属于流动资金撤离 BTC 市场,去寻找新的套利机会罢了。

6. 最后的思考,期货市场的溢价来自哪里?羊毛是否真的出在羊身上?之后我也许会再对此进行新的研究。

好了,以上就是本次的研究汇总,这期内容偏向市场研究,没有很明确的方向性指引,所以不能对交易起到太大帮助,但是对于理解市场逻辑还是很有帮助的,毕竟当我看到 CME 的天量空单时,也有点害怕,甚至回忆起了 2017 年~2018 年的长期熊市。。。

那段熊市可比今天的震荡行情要恶心多了,不过还好,目前来看,BTC 确实是受到了传统资本的青睐,说难听一点,对冲基金愿意来这个市场套利,本质上就是一种认可,虽然钱是我们散户们出的。