IOSG|深耕 Cryoto Game下沉市场——Ronin Thesis

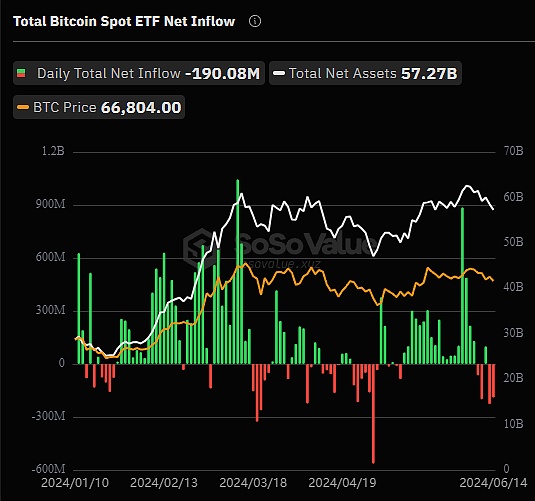

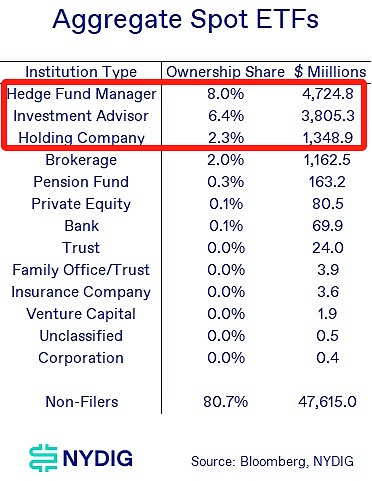

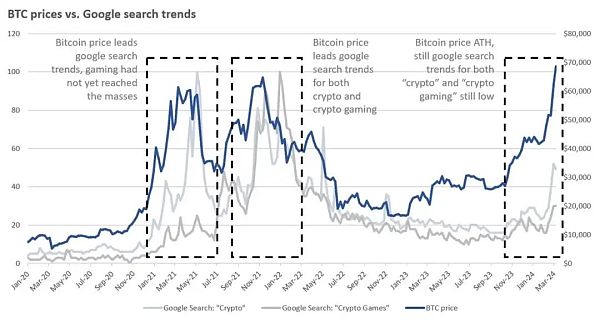

游戏作为直面 Retail 的产品一直被寄予这个周期 Mass Adoption的厚望,然而24年至今,整个游戏板块二级的表现乏善可陈。除了大盘整体不景气以外,更是因为我们仍处于牛市周期的中早期,Retail wil come later in the cycle,历史来看,指标领先顺序是,Btc 价格 > Crypto 兴趣 > 链游兴趣。

而当他们最终到来,无论是游戏内容还是 Infra,谁真的有 PMF (Product Maket Fit),都会一览无余。

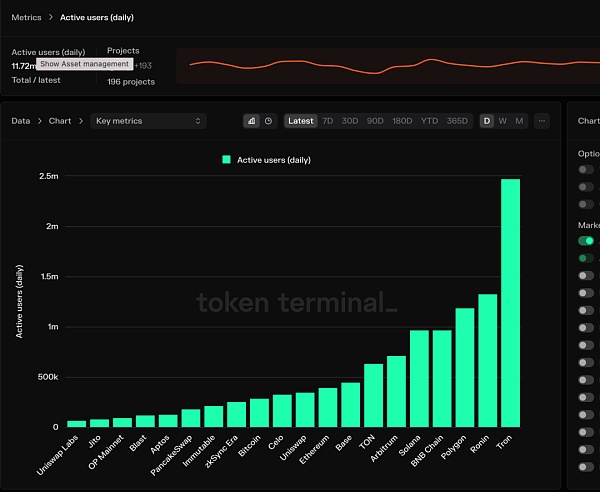

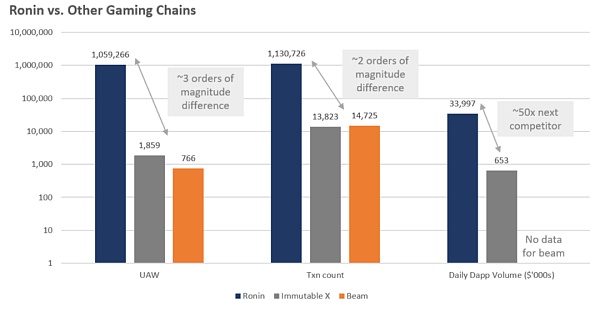

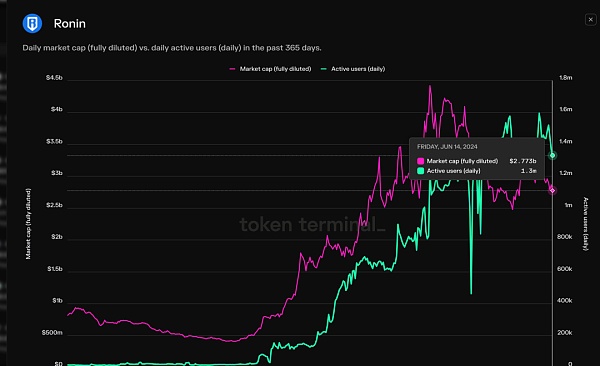

而在这个增量用户并不多的时间段,已经有一个 Ecosystem 一直保持着非常高的用户基数和增长,that’s Ronin(背后的Sky Mavis也是上个周期爆款 GameFi Axie的开发商,目前 Ronin 上最火的游戏是 Pixel )

Ronin本质上作为一条上世代的 Side-chain 技术侧其实乏善可陈。市场可能只在$RON和$PIXEL币安上币的时候才给了一会这俩 Spotlight。

本文会探究 Ronin 背后真正的竞争力——Sky Mavis的本地化发行运营能力。茫茫多的Ghost chain鬼城中,如果大家突然发现你的楼盘虽然没有大力宣传依山傍海,学区配套,但原来真的有不少住人哎,你猜市场会怎么重新定价?

1. 加密游戏浮沉

无论是在加密中还是现实世界,泡沫的演进一般都有着非常典型的周期。链游也如是。

1. 第一个周期 20-21:当一个新事物出现的时候,Narratives > Fundamentals, 一个天花板足够高的性感叙事会吸引无数炒作的资金和注意力。我们已经在改造传统金融,为什么不改造传统互联网?为什么不做 Web3 的游戏?简单易懂的叙事+整个赛道方兴未艾,炒作的标的可选不多,注意力加持下 GameFi 龙头项目市值被吹得很大。

2. 第二个周期 21-22:新事物的成功吸引了无数人的加入。狂热的资金和创业者不会去探寻新事物成功的深层原因,而只围绕着 Narrative 吹泡泡。在众多创业项目中,有部分人发现了新事物成功的深层原因,并打算加上各种杠杆,去 Overplay这个机会,各种原因之下,泡沫破灭。

人们对 Narrative 祛魅,市场的 Perception 滑向另一个极端。Play to earn is so dead.

3. 第三个周期 23-24:因为之前的泡沫里仍残留有大笔的融资和在研的项目,整个赛道又没有被完全证伪,人们对复兴一个泡沫总是抱有幻想。于是继续生产产品推向市场,却发现市场不再买账旧时代的 Narratives。

于是项目们又尝试去 Align 别的新 Narratives…. 无数的 Gaming layer2,无数的3A game,无数的AI Game.

然而,当一个赛道不再新鲜,且各种标的选项琳琅满目的时候,问题往往是,ok, good points, but what’s so special about it?

目前为crypto游戏的第三个周期,市场更加理性,注意力和资金都会集中到拥有真正护城河和的项目, 对于游戏项目来说如果不能找到自己的 Unique PMF,只靠叙事随大流,失败的是大概率的。

2. 那什么是 Crypto游戏的 Value pro?谁是真正游戏用户?

项目方,VC,玩家,散户的认知有着很大的 misalignment,VC 觉得是 FOCG (Fully On-Chain Gaming), 觉得是 Ground-breaking 的 gameplay 创新,项目方觉得是3A,交易所觉得是 web2 用户增量,玩家觉得是赚猪脚饭,散户觉得是超高的倍数。We are in it for very diff things, 也导致了23年至今游戏在一二级的表现一直缺乏合力。所有的 hype 都持续不长久。

那回顾21年的 P2E 热潮,Axie真正的 PMF 是什么,什么是Sky Mavis/YGG的护城河?

其实答案并不复杂,只不过是被更花哨性感的叙事给掩盖了。Crypto natives 们对这一个非常 Web2 的逻辑视而不见。

真正的核心竞争力是东南亚的地推渠道/本地化运营能力。

没有源源不断的低 ARPU (Average Revenue Per User) 新增用户就没有资产沉淀,没有资产沉淀任何正向的飞轮都难以持续运转。—-鲸鱼大R工作室们都是 smart money,回报率都给你算的明明白白的,都打算在你之前先撤退。

囚徒困境下,游戏经济体甚至没有机会成长为大r藏宝阁就已经要步入衰亡。

事实是: 小小的 Incentive+简简单单地无门槛上手+大量追求蝇头小利的赌性坚强的用户才是我们目之所及所有成功 Crypto game的秘密配方,只是听起来不高大上,因此各方都揣着明白装糊涂。

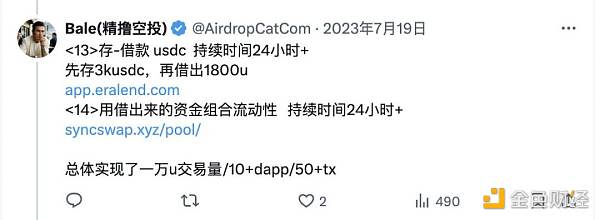

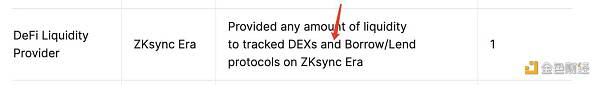

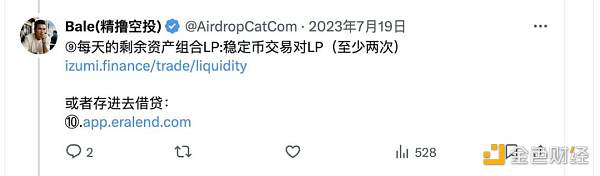

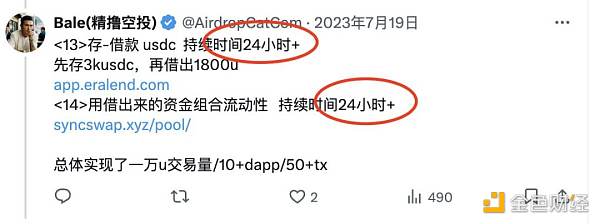

再抽象一点,这是一个博弈游戏,二级投资者 Speculate币价(speculate on这个旁氏的进展),项目方投放部分股权,借助强美元去中低收入国家去获客做 Retention,玩家通过简单操作休闲+领工资+一定的机会拿到公司期权发大财。

空投的经典模版,如果我们加一个游戏的外壳,省去各种链上操作,是不是能有更多的Normie e-begger,一切是不是更加赛博朋克,更有意思了。

当然,如果你的游戏足够好玩好看,做一个 Meme coin玩注意力经济也一直是行得通的。

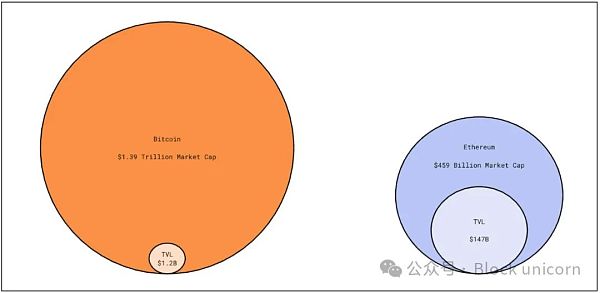

3. The market has been overlooked

明确了最有 PMF 的玩家群体其实 Normie e-begger之后,问题是去哪里找?东南亚是不能忽视的市场,在这个文化语言,经济发展水平都与欧美,中国特异的市场,当年有许多腾讯自研的游戏全靠 Garena 代发行才解决了在东南亚的水土不服问题。Garena做本地化的经验就是,你要做用户喜欢的东西,你要做他们买的起的东西,你要从他们中来到他们中去。

于是他们上架了许多不符合“游戏世界观” 的皮肤道具,极致轻度化游戏,牺牲画面表现,把低端机/差网络适配能力拉满。而那些离用户太远的产品,终将被市场惩罚。

现实中,许许多多的加密游戏因为不去理解市场,都面临着 GTM的困难,不知道用户是谁,不知道用户在哪,不知道如何UA如何做 Retention,忽视低 ARPU (Average Revenue Per User) 的市场,于是对着蛋糕就这么大的 Degen retail一遍遍地发 Layer2 和 3A。

但当你来到东南亚的菲律宾,这些都不是问题,在这里有着最真实的p2e游戏场景/受过教育的用户和“基础设施”。这里人均收入不足11美金,40%的人没有银行账户。21年Axie热潮的时候,人们甚至能用 SLP 在加油站/餐馆购买零食。PESO 贬值严重, 人民赌性坚强。

虽然 Axie 的泡沫崩塌让当地无数的玩家损失惨重,但是随着市场回暖,新一批的 P2E 游戏又重新在这个市场中生长了出来,这种泡沫后的重生其实说明了背后有着切实的用户需求。

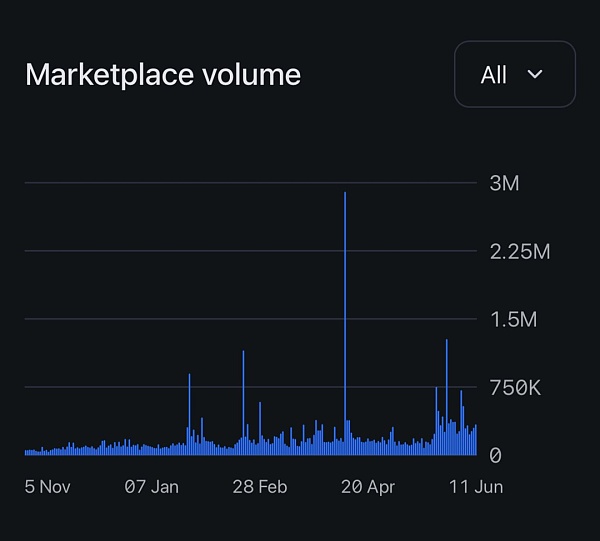

Ronin上排名第一的游戏 Pixel,在23年11月~今年3月,在菲律宾的用户数从8万增至83万,全世界30% 的 P2E gamer based in philippine。有趣的是,许多pixel的玩家其实是真马尼拉近郊的真正的农民,他们农忙时在田地里干活,农闲了就在加密世界中收菜添补而外收入。。Pixel的 founder luke说,菲律宾的农民玩家甚至在社群给他提了各种让游戏变得更加真实的建议。比如说作物的的肥料,播种收获周期等等。。。

人们看不懂为啥一个没有特别大财富效应的像素风牧场物语页游能一直吸引用户,币安上 FDV上1 billion?

其实是不懂

1)大部分玩家其实没指望赚大钱,收个南瓜能卖多少是多少,小富即安,看着满满的仓库拥有感满满。

2)这是他们能接触到的、能玩得动的、信赖的为数不多的选项,而这每一个细分条件背后都是 Sky mavis 3-4年耕耘积累的护城河。

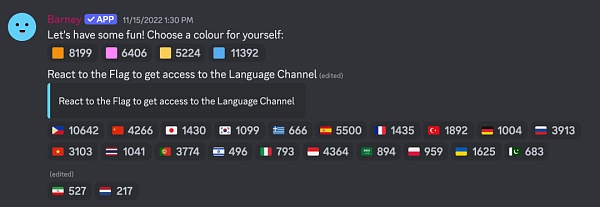

在 Pixel discord的国籍验证界面:

在菲律宾人们聚在 Internet cafe里,玩 Heroes of Mavia and Nifty Island。许多玩家都是全职。

而 Internet cafe/越南的 Mobile cafe 是对许多西方开发团队完全陌生的游玩场景。

许多人这辈子都没有试过窝在30度的网咖里,耳边都是主机的热气和杂音,顶着网友的汗臭和烟味代练赚钱,你让他们怎么做出真正有 PMF 的链游?

除了游戏玩家之外,围绕着p2e游戏,当地还有非常繁杂的商业生态,比如网咖,打金工会,链游教育媒体,软硬件开发商等等。玩家们通过这些非常本地化的渠道接触新游戏信息和已经成熟玩家community有着非常本地化/线下的组织连结,因为他们可能接触某款游戏就是因为朋友/邻居/老师/同事在玩。

如果没有本地化的触点和发行运营策略,游戏项目在这些市场就如同黑夜行舟。这远不是请几个本地kol发一发软文就能弥补的鸿沟。guess what?大部分菲律宾的玩家甚至都不用twitter….

传播渠道是一方面,对于需要真金白银投入的p2e游戏,发行商品牌/安全背书,更加重要。

与许多outsider设想的不同,Axie 的崩溃,包括22年整个加密世界的大溃败带来的社会舆论影响其实非常有限,背后的原因除了这个市场本就非常 degenerate 以外,更是因为YGG/Sky Mavis 等玩家常年在 PR 上的投入(比如拍纪录片,讲述改善当地低收入人群民生,社会底层 All-in Axie 翻身暴富等故事)让当地民众对 crypto 塑造了一个相对 positive 的 perception。

因此在玩家眼里里 P2E game = 我在 Ronin 平台上看到的游戏。换位思考一下,中国玩家如果重度氪金的话,是不是充到腾讯游戏里更有“安全感”?如果你已经把资产都放在Ronin的钱包里了,你有多容易迁移去别的游戏?又或者,你会知道还有别的游戏/钱包吗?

事实上整个Ronin生态跟其他注重互操作性,巴不得打通流动性的链不Ronin宛若一座孤岛,牢牢地讲用户的注意力和钱都沉淀在生态内。

因此对于那些想攻入菲律宾的项目,Ronin is the one & only go-to.

4. P2E never die, 他只在适合的土壤上生长

菲律宾也好,东欧也好,非洲也好。最近这些冒出来的零撸小游戏火爆的市场有以下这些相似性:

-

1)法币面临一定危机

-

2)人口结构年轻化,大量有闲时的年轻人口

-

3)经济欠发达,人均收入~10美金

虽然这些市场有着良好的 Crypto 适配性,但是 ARPU (Average Revenue Per User)低,且并不是传统的Degen retail 来源(北美,中国,韩国),资金也经常涉及灰产,因此也往往被项目方忽视。

下沉市场的蛋糕是房间里的大象。

在加密世界中有很多种方式makes things work,可以讲最性感的narratives,也可以做最接地气的产品。如果你选择后一条路,那请认真底深耕你的下沉市场,直面你的 Normie 用户。

下沉市场本地化和 Normie gtm,是很多 Crypto native项目非常欠缺的。毕竟许多项目认知里用户长年只有撸毛炒币党两种用户, 运营上对于一些小语种地区也是完全放养。

好好地把手里这块别人瞧不上的蛋糕吃完吧,你才会发现也许其他人都饿着肚子。