来源:Gryphsis Academy

引言

比特币因不可增发奠定了加密货币的价值基础,以太坊通过智能合约引发了 ICO 狂潮,铭文和 Memecoin 则因公平分配吸引了海量资金。新技术的更迭使得加密应用的受众范围在不断扩大;而新兴代币发行机制的差异进一步反映受众投资价值观念的转变。

不同于 $DOGE $SHIB $FLOKI 等老牌迷因币试图结合实际应用,今年年初以来 Memecoin 市场在 $BOME $SLERF 的带领下呈现出新的业态。从发行到交易,围绕着 Memecoin 生态的上中下游,赛道出现了许多值得关注的创新应用。

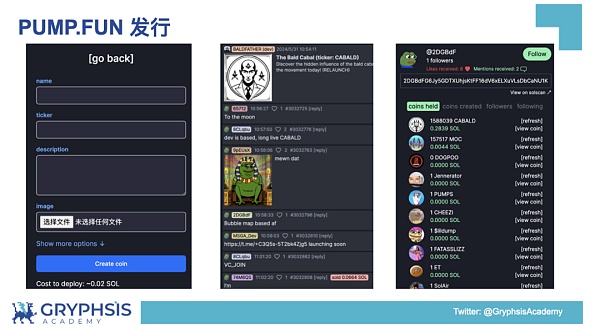

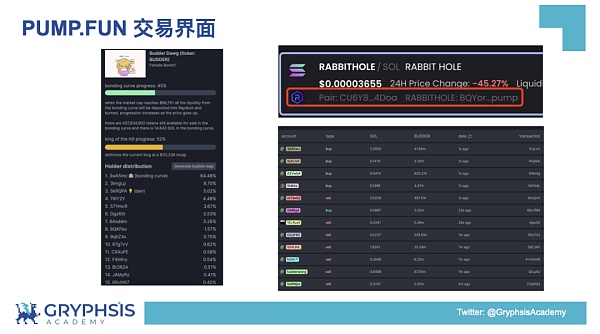

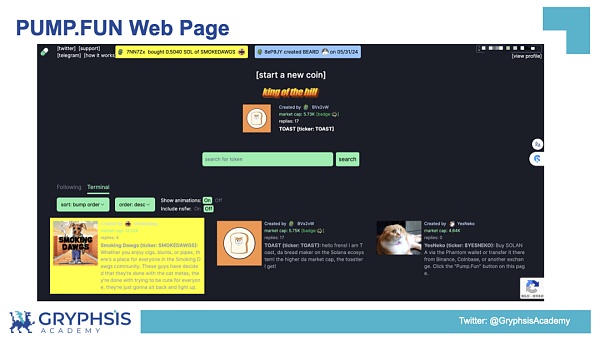

PUMP.FUN 是去中心化 Memecoin 发行平台,用户只需要提供创意,就可以在平台上以极低成本 (0.02 sol) 一键发布属于自己的 Memecoin;用户也可以参与他人发行的代币,见证一个 Memecoin 从无到有到大范围的出圈的过程。

PUMP.FUN 作为赛道现象级表现应用,具备研究价值,值得反复讨论。PUMP.FUN Dune 看板能够在从平台、用户、产品在行为、活跃度、增长趋势等方面对赛道新业态进行解释,值得长期追踪。

1.PUMP.FUN简介

1.1一个对比

我们先从一个对比入手,在作者看来,PUMP.FUN 和去年上线的 FRIEND.TECH 市场表现十分相似,先是小范围在链上 Degen 玩家圈引起注意,大范围出圈后赛道和平台数据均呈现螺旋上升趋势。两者很快就作为行业先驱占据极高的市场份额,真实用户和协议收入与日剧增,加密世界永不缺席的 Fud 对于两者的生态地位几乎没有任何影响。

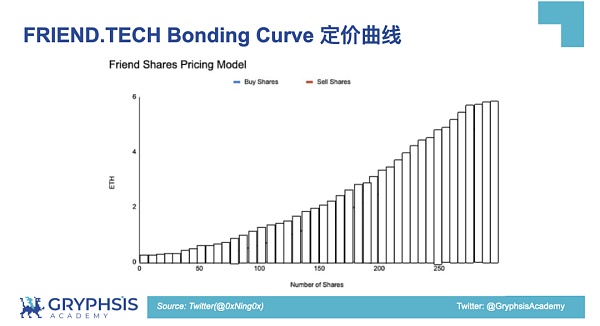

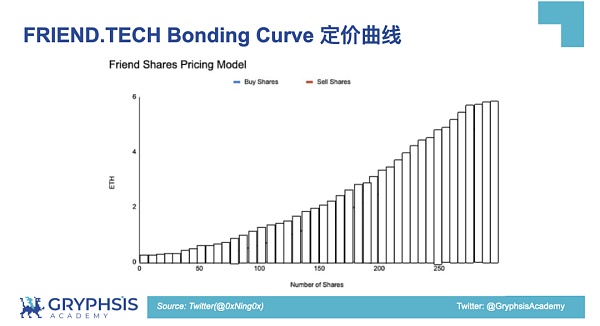

而从产品设计来看,两个平台相似却仍存在一定差异,资产发行均采用 PAMM (Primary Automated Market Makers 一级自动做市商) 机制以给用户提供便利,但其资产和具体定价曲线仍有所不同。

以 PUMP.FUN 为例(FRIEND.TECH 同理),PAMM 分为 Fund-to-Mint 和Burn-to-Withdraw 两个机制,前者可以将用户的 $SOL 存入 PAMM 智能合约储备池,智能合约储备池根据 Bonding Curve 当前报告的定价铸造适当数量的 Memecoin,并将其发送给用户;后者可以通过出售 Memecoin 给 PAMM 智能合约完成退出。

与 PUMP.FUN 上 Memecoin 不同的是,FRIEND.TECH 代币具有整数 Mint 和理论“无限增发”(社交关系建立)的特性。此外,FRIEND.TECH 资产是代表用户社交账号的代币,PUMP.FUN 则是用户发行的 Memecoin。

两个项目在进入市场以及后续打法十分不同,FRIEND.TECH 背后是顶级加密机构 Paradigm,其投资组合中 NFT 市场 Blur 和以太坊 Layer 2 网络 Blast 采用的 Pointsfi 用户激励措施,也被复制用来帮助 FRIEND.TECH 进行用户留存;FRIEND.TECH V2 上线空投代币和 Club Key 玩法引发市场新一轮炒作;而 PUMP.FUN 则贯彻 Memecoin 平民化公平发射的调性,投融资背景难以查询,即使日赚几十万美金也未发布任何代币计划,低调拓展平台功能。

更多对于 FRIEND.TECH 的深入研究可参考往期分享:Friend Tech — Gryphsis Academy 分享会(https://www.youtube.com/watch?v=J-aCleuL-HA)。

1.2PUMP.FUN Bonding Curve及产品

由于项目合约并未开源,PUMP.FUN 推出的产品仅仅公布了玩法和收费,官方对于采用的机制和产品细节只字未提。在研究过程需要构建产品模型,并且进行数据的比对和验证,对于 PUMP.FUN Bonding Curve 具体研究如下:

(1)产品模型搭建

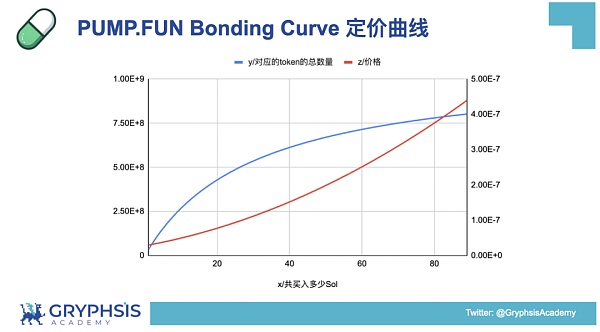

相对其他赛道代币,Memecoin 重点围绕社区共识和群体交易情绪进行设计,一般代币总量较大且全流通,可以配合不同宣发策略;初始价格不会设置太高,前期的价格曲线均较为陡峭,价格剧烈波动吸引资金进入。

PUMP.FUN 产品:

-

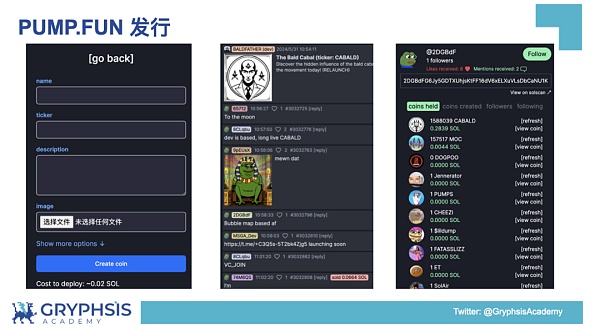

用户想到一个好的创意,首先在 PUMP.FUN 上选择想要发布的 Ticker,一键发布全新的 Memecoin。

-

平台其他用户在定价曲线上不断买进卖出 Memecoin 代币。

-

随后 PUMP.FUN 将新创建的 Memecoin 发送至 Raydium。

-

新的 Memecoin 进一步出圈,用户可以在 Raydium 交易一个由 PUMP.FUN 用户创立、 PUMP.FUN 其他用户募资、总量为 10 亿枚、初始市值为 $69k (410 $SOL) 的全新 Memecoin。

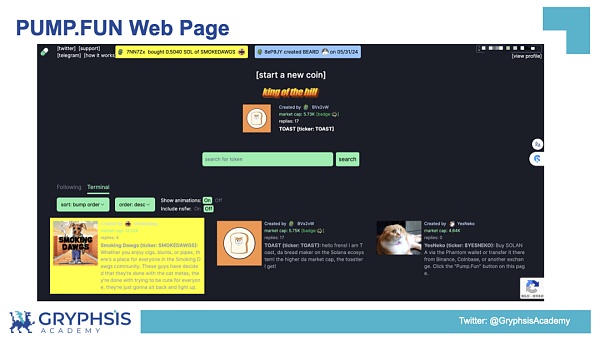

用户只需要想好 Ticker ,上传一张图片,写一句介绍,一点点费用就可以轻松创建 Memecoin;其他用户可以在下面评论,PUMP.FUN 设置的类似留言板功能也为 Memecoin 社区建立提供便利;点开用户地址,平台能够显示用户持有/创建的代币、关注的对象。

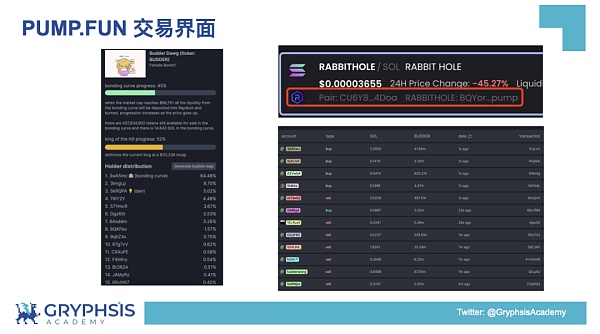

其他用户可以交易这个代币,交易过程达到募资上限代币会被发送至 Raydium。

(2)定价曲线

不同于 FRIEND.TECH 定价系统只接受整数的输入和输出,PUMP.FUN 上代币定价系统为光滑曲线;不同于 FRIEND.TECH 代币理论无限增发,PUMP.FUN 上所有 Memecoin 共享相同经济模型,代币总量恒定,用户在 Bonding Curve 上以合理价格 Mint 部分代币,剩下代币与募集资金组成 LP 池。

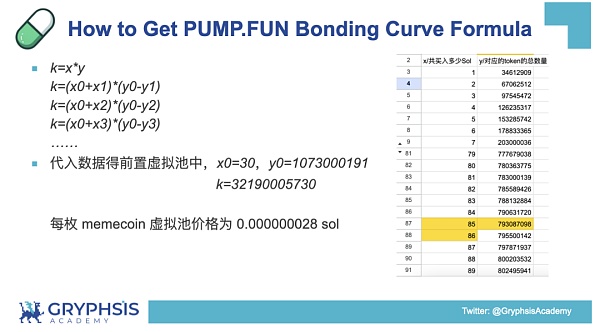

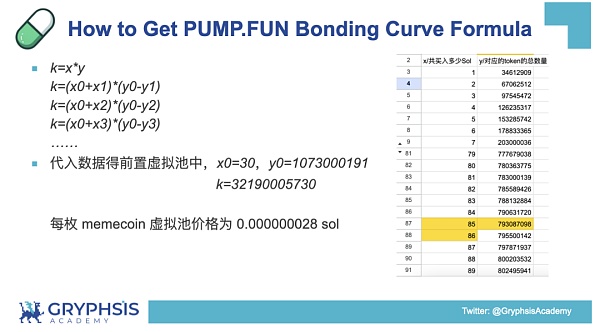

经过前端代码解析得到命名为 virtualSolReserves 的函数调用,PUMP.FUN 定价系统有前置虚拟池,虚拟池中 $Sol 数量为 x0,代币总量为 y0。通过对平台用户的买入 $SOL 数量和得到对应代币的数据收集,与 x*y=k 公式进行拟合,得到前置虚拟池为30枚 $SOL 和 1073000191 枚代币,初始 k 值为 32190005730,每枚代币的价格为 0.000000028 $SOL,

下图为计算过程:

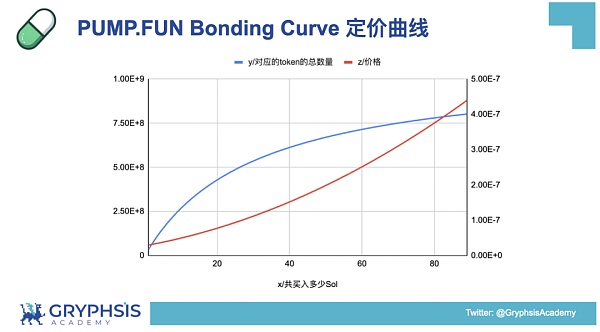

联合曲线定价函数为 y=1073000191 – 32190005730/(30+x) ,x 为买入 $SOL 数量,y 为对应得到代币数量,求导可得每枚代币的价格。

以下为函数曲线,蓝色为定价曲线,红色为价格曲线。根据曲线可得符合新发行 Memecoin 前期陡峭特点。

(3)案例比对分析

-

用户买进卖出最终募集资金 85 $SOL,经过置换得到 8 亿枚 Memecoin 代币,符合实际。

-

募集的资金 79 $SOL(6 $SOL 作为上币费) 和额外 2 亿枚代币被添加作为初始流动性的交易池,发送至 Raydium,最终代币总量为 10亿枚,符合实际。

-

上线 Raydium 每枚代币价格即募资完成瞬间价格为 0.00000041 $SOL,距初始虚拟池价格14.64倍,符合实际情况。

至此,PUMP.FUN 产品细节清晰,用户可以花费 0.02 $SOL,一键发布 Memecoin,这个 Memecoin 初始虚拟市值为 30 $SOL,其他用户募资 85 $SOL 获得 8 亿枚代币,PUMP.FUN 再铸造 2 亿枚代币,结合形成交易对被添加至 Raydium,最终上线可以得到一个市值为 410 $SOL,代币总量为 10 亿的去中心化发行的 Memecoin。

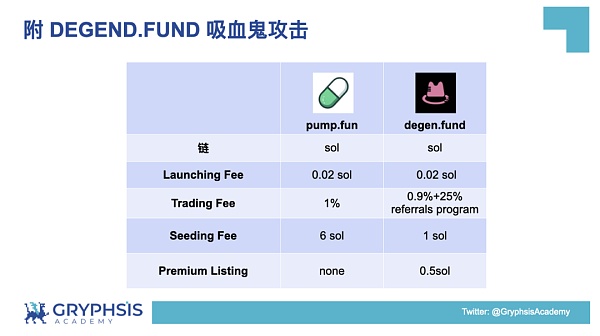

整个过程 PUMP.FUN 收取上线 Raydium 前平台交易费的 1%,以及打包上线 Raydium 过程中“上币费” 6 $SOL。

2.为什么需要关注PUMP.FUN

2.1为什么关注Meme

对于加密世界以外的人来说,比特币毫无实际用途只存在投机炒作,价格飞涨只代表具备 Meme 属性在传播上的成功;对于智能合约下的以太坊生态,$UNI 在投票机制前没有任何赋能,和狗狗币一样投资逻辑仅基于行业先行者认可和加密精神的传播共识。

而经过 Meme Season、铭文之夏与 Memecoin Pre-sale 链上打钱热潮的加密用户,对于没有任何 Utility 的 Memecoin 已经有了独特的理解。

主流叙事的缺乏、时间维度资金的错配,投资 Memecoin 的加密用户对于公平发射的不断追求,使得 Memecoin 市场反身性不断加强。更多关于 Meme 观点文章:

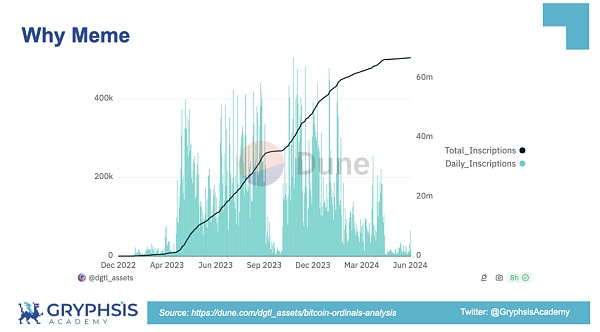

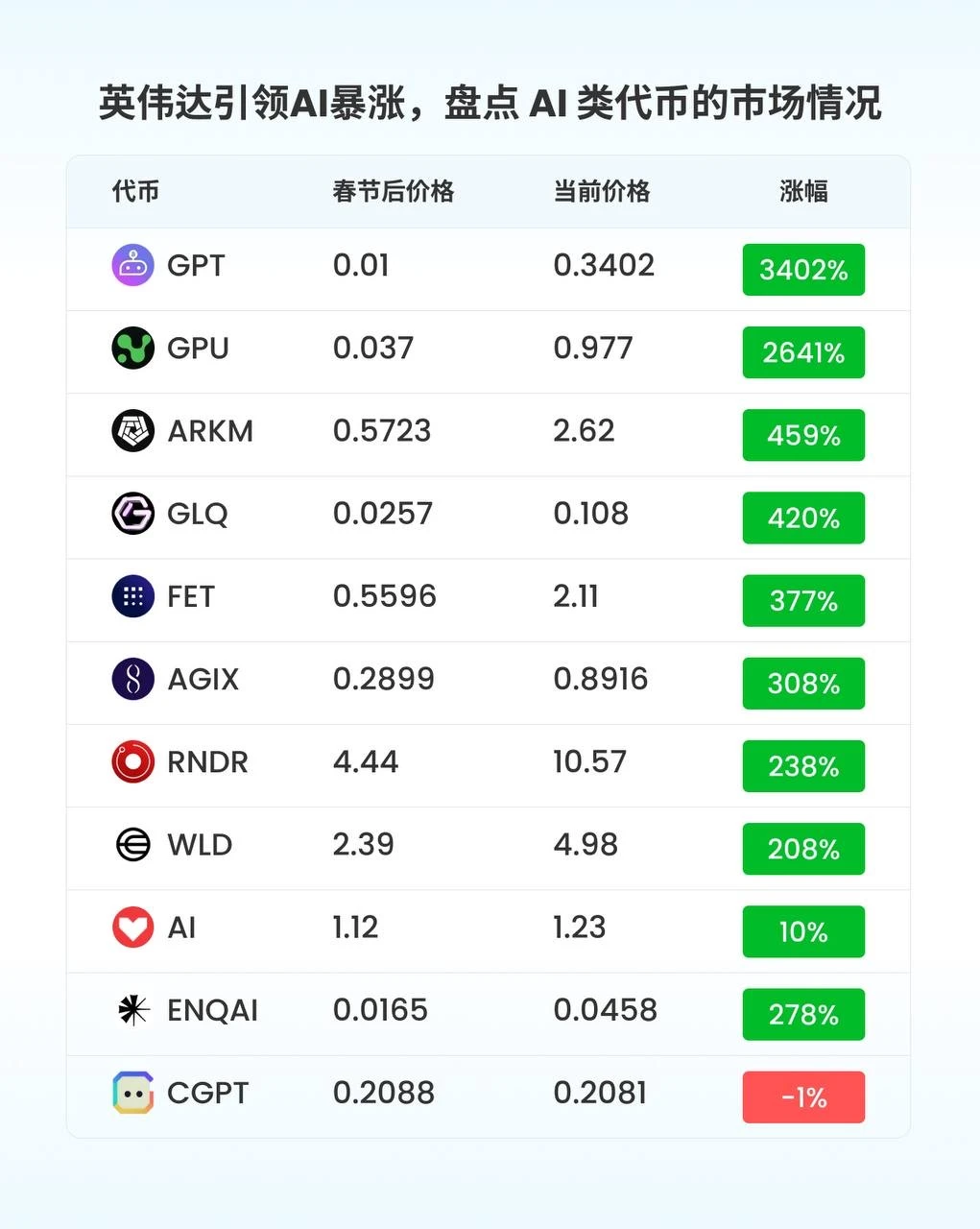

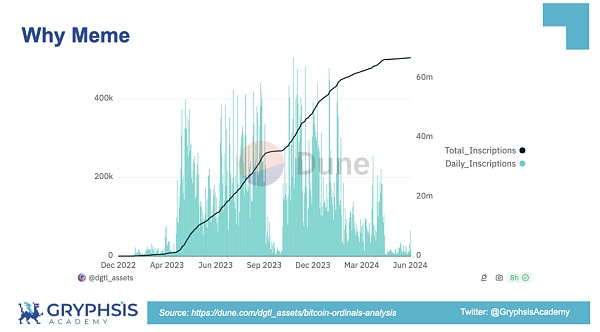

去年 11 月 $ORDI 上线头部交易所开启铭文之夏,加密周期变换中出现的新资产给市场注入了新叙事。目前 Bitcoin 铭文数已超过 6600 万,累计贡献了超过 4.7 亿美元费用。

迷因币 $GME 上次获得市场关注时间是在三个月以前,近期 GME 事件主人公在社交媒体的活跃情况使得股票和相关加密货币重新回到大众视野。

Solana 链上 $GME 涨幅高达30倍, PUMP.FUN 上相关概念仿盘井喷出现,热度也呈现爆发式增长。

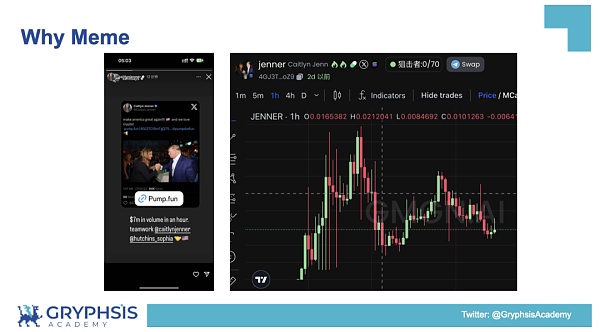

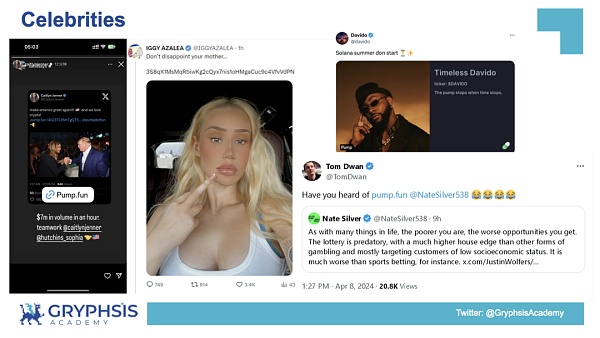

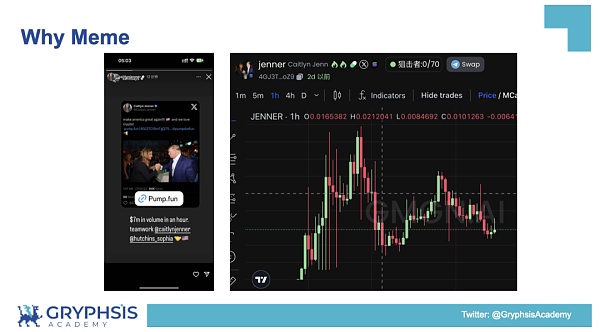

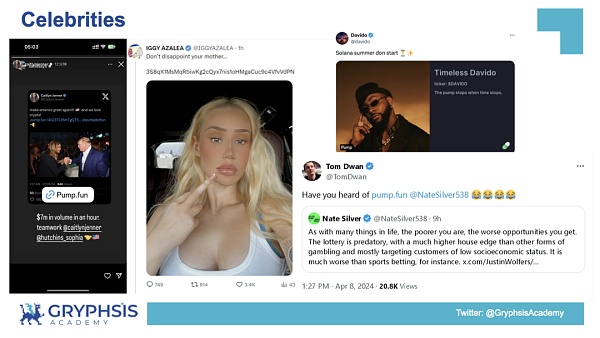

名人选择在 PUMP.FUN 发行代币,与加密圈业内人士联动进一步破圈,卡戴珊家族 Caitlyn Jenner 发布的的代币$jenner 也将 Drama 带到加密世界,完成一晚 160 倍的涨幅,最高市值来到 3000 万美元。

为什么关注 Meme,借用前面提到文章中的定义,“模因通过模仿而传播;任何一个信息,只要能够通过模仿而被复制,就可称为模因”。作为本质是复读机的人类,传播 Meme 是现象是结果,是不断演变的基因集合体在无序中寻找有序的过程。

关注 Memecoin,除了是因为 Memecoin 赛道的造富效应,许多加密资产本身也具备 Meme 属性,无论是构建了加密世界价值基础的比特币,还是结合智能合约发行的去中心化代币,或是基于简单逻辑推出的铭文迷因币名人币。

2.2PUMP.FUN经营数据

PUMP.FUN 用户和平台过手的 Memecoin,经过市场逻辑验证后会出现仿盘效应,不断放大交易量;代币所有信息会在 PUMP.FUN 上标注,热点事件被反复提及的过程中为平台带来了巨大的利润。

经过验证和构建的 Dune 看板比对,我们认为放大的数据结果能够解释由 PUMP.FUN 建立的 Memecoin 新业态的大部分现象。其中 Dune 数据看板包含平台用户、 平台营收、创建代币状况、高频交易活动,能够在数据上从平台、用户、产品在行为、活跃度、增长趋势等方面进行分析。Dune 看板网站: PUMP.FUN by Gryphsis Academy

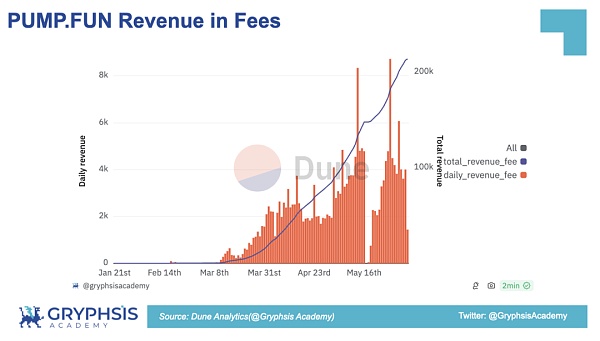

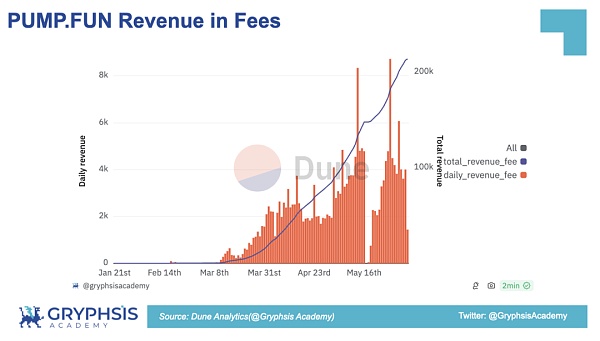

(1)平台收入

根据 Dune 数据看板显示,PUMP.FUN 平台在三月中旬迎来第一波增长,作为赛道不是最早占据生态位的玩家,用户在这段时间逐渐被接受,平台筛选出的几个 Memecoin 也创造了不少的造富故事,3 月 26 日上线的 $SC 几天便来到上亿市值。其他用户创建的 Memecoin 由于处于初期,也均有不同程度的造富效应。平台每日收入达到 1000 $SOL,且后续不断增长。

PUMP.FUN 在四月到五月初迎来爆发期,4 月 8 日上线的 $michi 突破 2 亿市值点燃了市场的情绪。Memecoin 叙事切换迅速,仿盘层出不穷,从夏季奥运会带来的国家币到宗教币,再到特朗普概念币,每天大概都有成千上万的 Memecoin 被创建交易。平台每日收入平均突破 2000 $SOL。

五月中旬到五月末,5 月 13 日 GME 股票大涨的同时,用户在 PUMP.FUN 创建的相关 Memecoin 也为平台创造了收入的纪录,达到 120 万美金。后在经历了前员工的攻击后,PUMP.FUN 在热度的短暂下降又迎来了进一步的破圈,名人创建的 Memecoin 带来的热度将平台收入重新提升至 100 万美金,破圈后的平均每日收入达 70 万美金,平台总收入来到将近 3700 万美元。

另 5 月 16 日由于 PUMP.FUN 平台创建交易对的钱包账户权限被前员工盗取,造成大量 Memecoin 完成募资后不能上线 Raydium,用户损失金额达 200 万美金,PUMP.FUN 为挽回用户采取平台收益减免措施。

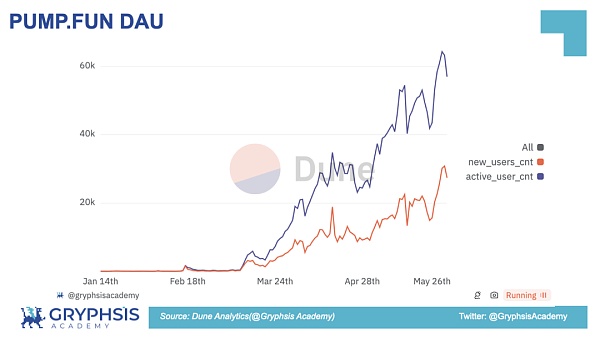

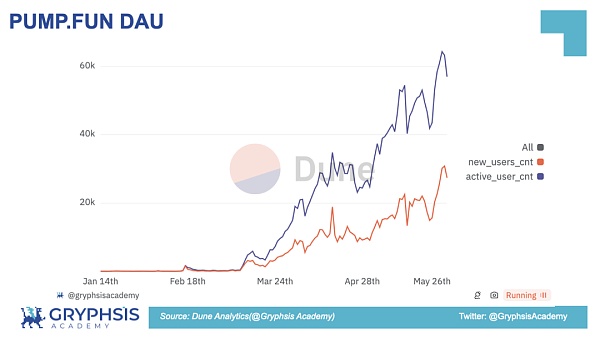

(2)用户增长

根据 Dune 数据,PUMP.FUN 用户数量至今属于上升期,偶有波折但用户为平台带来热度不曾减弱。4 月 16 日前,平台新用户每日剧增,一个月内聚集近三万五千名活跃用户,平台产品培养的用户习惯逐渐为后续留存打下基础。

四月下旬到五月,平台每日新增用户数量放缓,后经过名人效应破圈,平台活跃用户数在 5 月 30 日达到顶峰为 64378,后续每日新增用户数将继续放缓,平台大概率迎来第一个用户增长瓶颈。

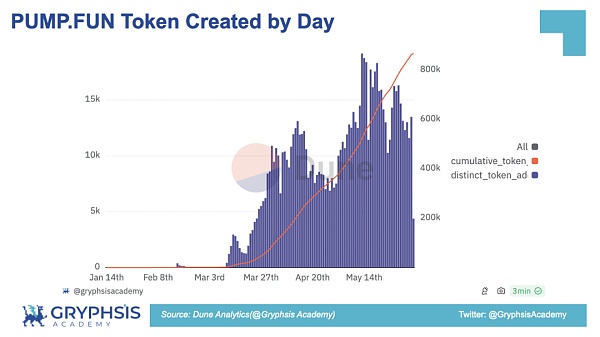

(3)Memecoin 产品

如果把每个用户在 PUMP.FUN 上参与发行交易的 Memecoin 视为平台产品,针对于平台产品的数据能够反应用户的行为,方便对应问题进行改进。

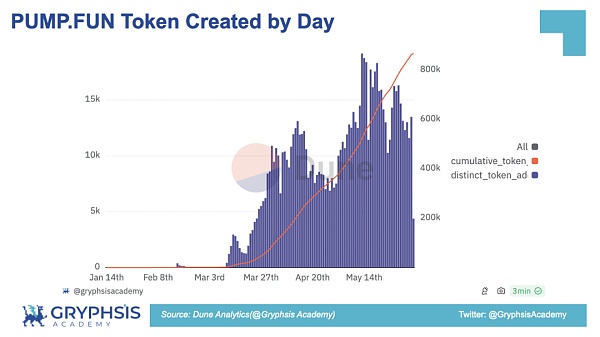

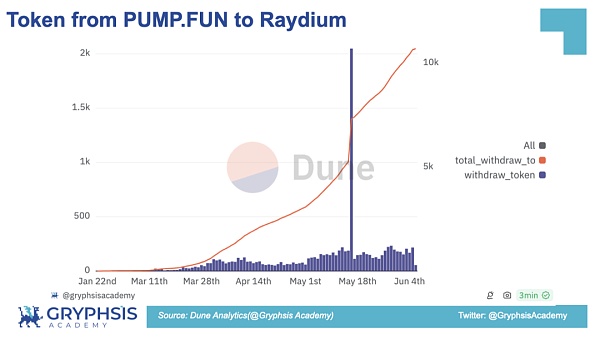

在 PUMP.FUN 上创建的 Memecoin 数量随活跃用户数量变化,从平台上线以来共创建 862988 个 Memecoin,五月以来平均每天新增 15000 个新 Memecoin。

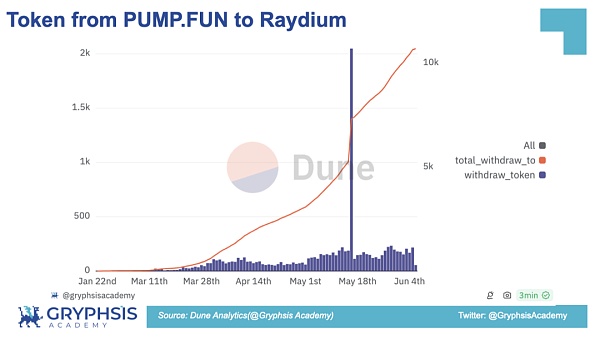

其中仅 10707 个能够被发射到 Raydium 供更大范围交易,综合表明平台收入大部分依靠交易手续费,创建代币和上币费所占较小。

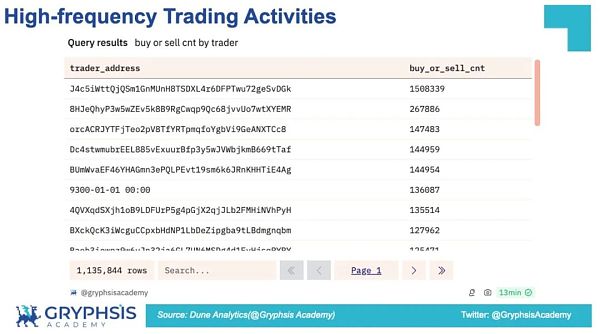

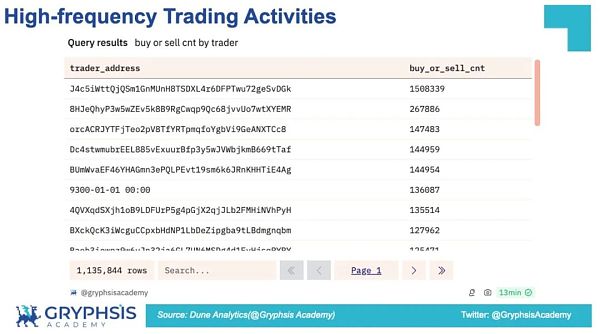

目前 PUMP.FUN 仍未披露融资信息,平台仍属于上升期,Dune 数据显示交易高频行为地址较多,不排除可能会存在刷量行为。

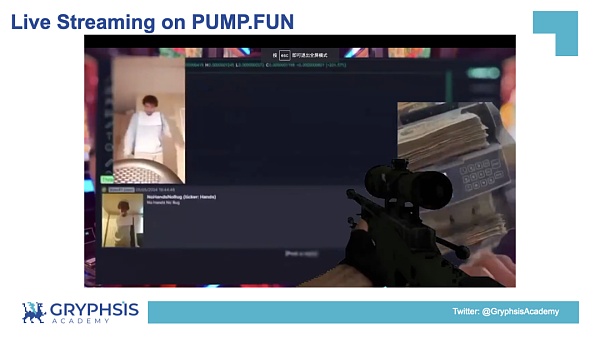

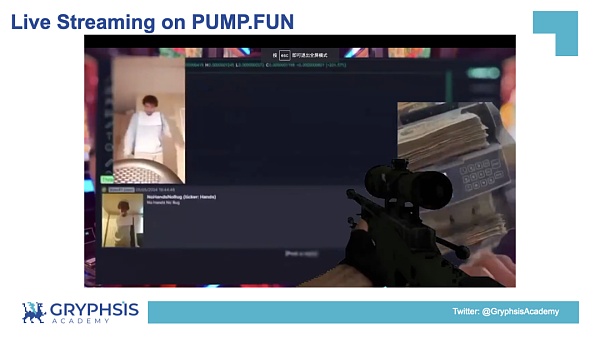

现平台还加入直播功能,将新兴 Memecoin 的发行和运营以直播和视频的形式展示,为流量和资金的破圈提供了适合的方式。

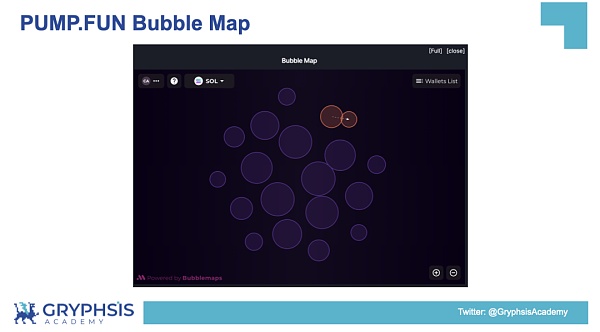

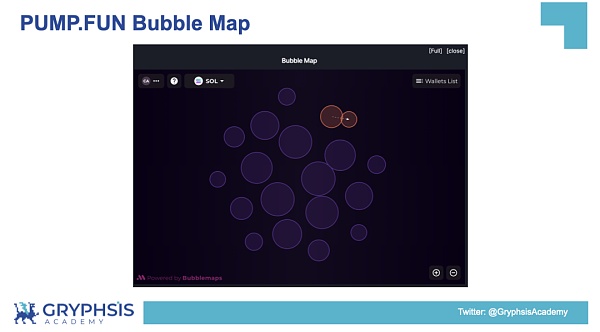

PUMP.FUN 还与 @bubblemaps 合作,通过生成交易者的关联气泡,可以查看代币持有钱包的关联情况,以及是否会被 Dev 的燃烧代币钱包狙击情况,起到减少 rug 的可能。平台新功能效果还需经过数据验证,而不断变换炒作的 Memecoin 叙事和新功能上线也反映了团队及时调整能力。

总体而言,PUMP.FUN 平台上线后就点燃市场,在没有机构背书的情况下,通过 Bonding Curve 机制满足了用户的需求,而平台也依靠用户发行 Memecoin 带来的财富效应完成引流、宣发。

后续 Meme 叙事切换迅速,用户 PVP 现象严重也没能从结构上影响数据增长,反而因为几个热点事件继续破圈。后续因外部竞争平台或将迎来增长瓶颈,但对于占据优势生态位应用来说,能够做出的选择只多不少。

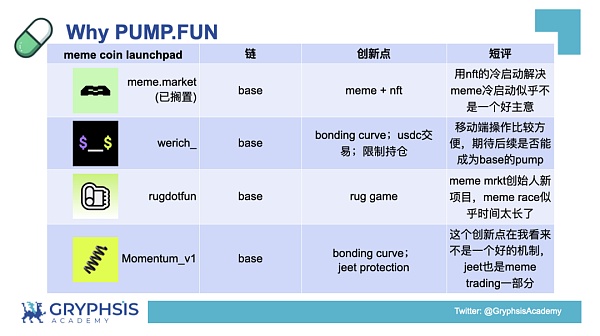

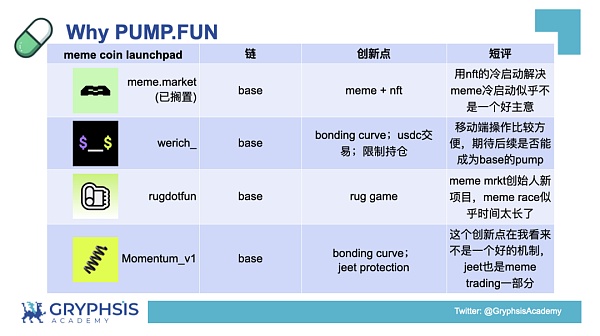

2.3竞品对比

相对于其他 Memecoin Launchpad 竞品,PUMP.FUN 更能构建 Memecoin 来源于社区共识和群体交易情绪的底层价值,平台发射的 Memecoin 在市场表现上占据绝对的优势,截止本文完稿日期 6 月 6 日,PUMP.FUN 上市值超过 300 万美金的代币有 16 个,$SC 代币市值最高 3 亿美元。

PUMP.FUN 表现优异而其他竞品疲软的除开市场原因,可以归结为产品和背靠生态。

(1)不同于其他竞品带给用户平和静态的感受,点开 PUMP.FUN 网站,最直观的感受是跳动的数字和动态的画面,高饱和度设计刺激用户感官,情绪被调动如同面对 Memecoin 交易般狂热、魔幻;介绍玩法也只有简单五句话,符合 Memecoin 交易用户短平快的特点,但其他页面介绍代币相关信息十分详细,方便新的购买者形成社区共识。平台的 Logo 是一颗绿色小药丸,似乎是想表达治愈的药丸却让人上瘾,平台的用户已经无法自拔。

(2)不同于 PUMP.FUN 背靠 Solana 生态,meme.market / werich_ / rugdotfun / Momentum_v1 均选择在 Base 链上开发,而 Base 链上资金和注意力被 FRIEND.TECH 和 Farcaster 转移,Memecoin 借助 Socialfi 平台,已经解决了冷启动的问题,且 $DEGEN 和 $Friend 代币市值很大,能够给予两个平台其他 Memecoin 想象空间。Base 链的 Memecoin Launchpad 赛道,用户已经习惯了 FRIEND.TECH 和 Farcaster 通过社交模式构建的回音壁,资金和流量已被瓜分殆尽。

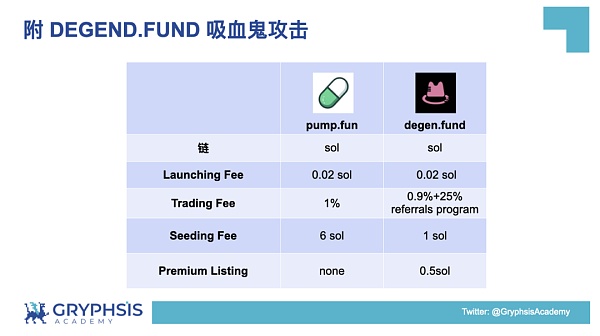

(3)PUMP.FUN 遭受攻击期间,DEGEN.FUND 上线 Solana,类似的 Bonding Curve 和试图用更便宜的平台费用并未持续吸引市场,形成足够的规模,作为龙头标的炒作的 $IYKYK 代币也经过链上玩家短期炒作后归于平淡。

3.如何参与PUMP.FUN

对于 Memecoin Launchpad 这个新的细分领域,PUMP.FUN 应当作为投研和深度参与的对象。我们将平台的用户划分为三个角色,分别是 Memecoin Creator、Memecoin Trader、Memecoin Opportunist。角色之间可以是流动的,用户在角色的切换中面对同样的 Memecoin 会产生不同的机会选择。

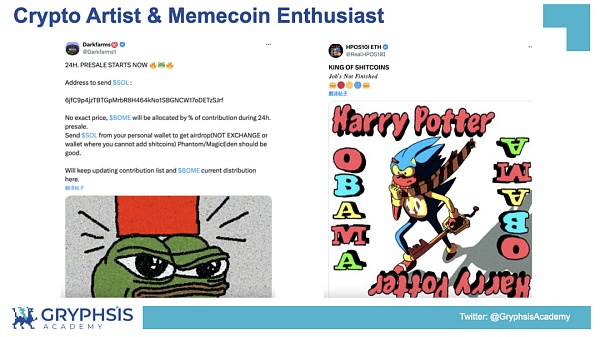

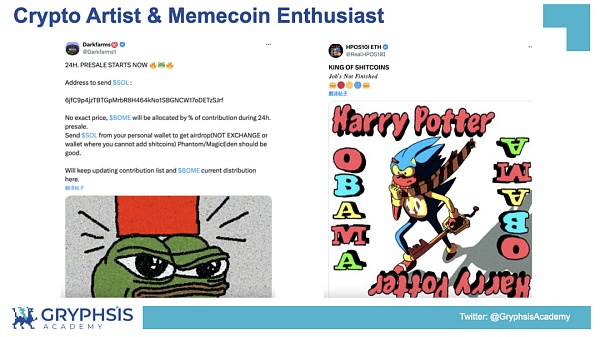

3.1Memecoin Creator

Memecoin Creator 可以是加密艺术家,可以是一个 Memecoin 叙事的早期布道者,也可以是某个利用平台进行宣发的项目方,现在破圈以后甚至可以是各界名人。他们作为需要发布/发现新的值得交易的 Memecoin 的角色,需要掌握一定的传播学知识,具有一定的影响力。

一个好的 Memecoin Dev,可以配合社交媒体为市场筛选出表现强势的 Ticker。一个对市场不太敏感的 Dev 在 PUMP.FUN 帮助下,也能降低试错成本。而如果你像 Caitlyn Jenner 和 Iggy Azalea 自带特殊身份,去中心化发行平台 PUMP.FUN 在帮助你省去中间环节的过程中,能够在极短时间内为你的代币带来足够的资金和流量支持。

Crypto Native 的加密艺术家和 Memecoin 爱好者在筛选出好的 Ticker 后,可以借助 PUMP.FUN 降低代币发行成本。

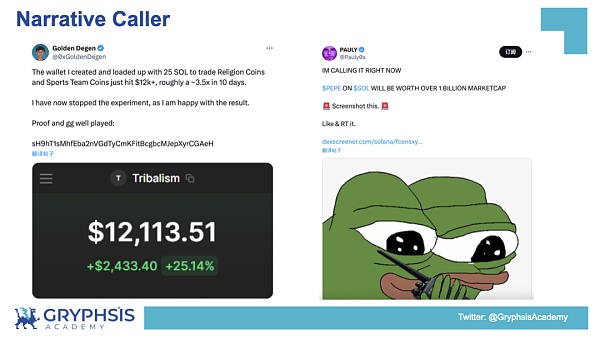

早期发现者利用认知和影响力,为特定的 Memecoin 站台形成新的 Meme coin 叙事,叙事下建立的社区有机会进一步破圈。

名人在 PUMP.FUN 发行代币,跨圈互动和加密用户一起参与 Memecoin 热潮,上一个破圈的加密概念还是 NFT 资产。而与 FRIEND.TECH 相比,名人代币和 NFT 资产可以作为名人 IP 的其中一项产品;社交关系代币化不会对有一定影响力的人产生吸引,因为他们公开的社交资源十分丰富,私密的社交关系满足自我的需求。

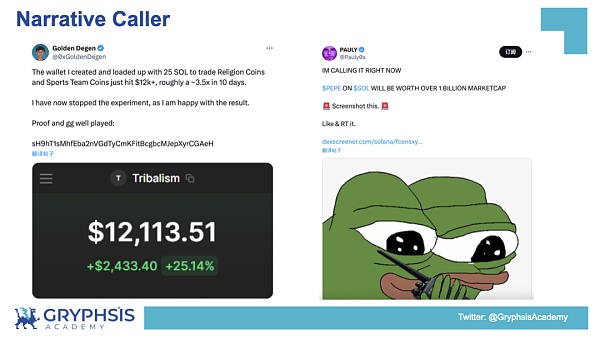

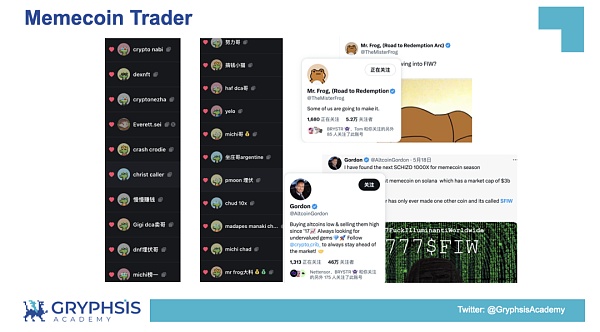

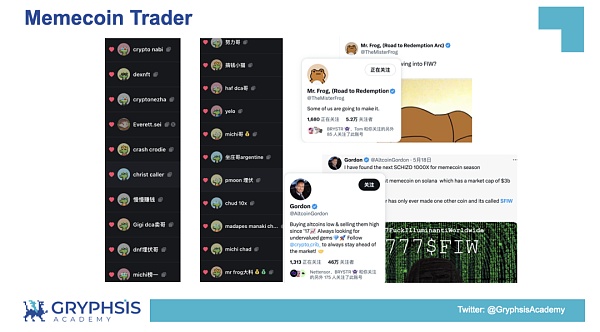

3.2Memecoin trader

Memecoin Trader 作为近期在链上最活跃的玩家,在追踪钱包、利用工具、关注社交媒体的同时,需要构建自己的交易策略,才能在高风险高收益的游戏中盈利。相比于其他风险资产而已,交易员在 Memecoin 上的盈利更不稳定,胜率普遍不高,且因为平台特性导致交易节奏变得越来越快,变向增加亏损的概率。

在 PUMP.FUN 上的 Memecoin Trader 经历让作者意识到除了需要不断完善的交易系统以外,来自团队的力量十分重要,链上玩家即使是面临着巨大的机会也需要社区成员的合作,而由交易形成的社区默契最终也能回归到交易标的的共识。以下是 @0xSunNFT 与社区成员复盘名人 Iggy Azalea 发行代币 $MOTHER 过程。

3.3Memecoin Opportunist

无论是链上科学家套利标的还是高频行为的机器人寻找 Alpha 机会,相对于前面两个平台角色,Memecoin Opportunist 是聪明钱包应当重点研究的对象。而如何在 PUMP.FUN 选择合适的策略成为 Memecoin Opportunist 是值得深思的。

用德州扑克类比的话,在牌桌火热的时候应该进入底池,可以选择市场行情好流动性充足的狙击机器人抢开盘策略,提高参与度放大收益;在牌桌没那么火热的时候或者是市场相对底部或者是平稳的时候,可以选择反向狙击的策略,在创收的同时保持对市场的敏感。

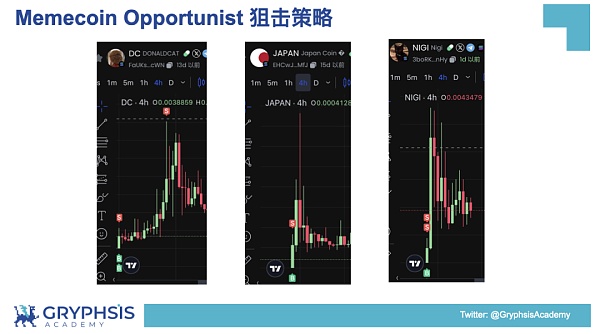

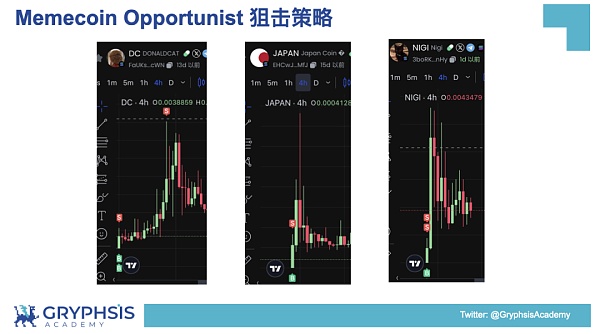

(1)Memecoin Opportunist 狙击策略

PUMP.FUN 每上线一个新的 Memecoin,snipe bot 在经过指标的筛选后,会在几秒钟内完成前几笔买入交易。因为进场位置足够低,前期定价曲线比较陡峭,Memecoin 整体市场热度持续,这个策略在过去几个月能够抓住几个涨幅巨大的标的。

从左到右分别为 $DONALDCAT 最高市值 1500 万美金、$Japan 最高市值 500 万美金 、$Nigi 最高 1200 万美金。

狙击机器人抢开盘策略需要对市场的情绪足够敏感,不同于普通用户可能会使用的 Solana Sniper Bot,在 PUMP.FUN 进行狙击没有可供狙击的合约,而是狙击发币的行为,需要对 Solana 链上用户与平台的交互行为有清晰的监控,并且能够隔离掉存在 Rug 行为的 Dev 发行的代币;在狙击完成后,设置能够及时调整止损或是止盈的参数,回测数据调整狙击占用资金。

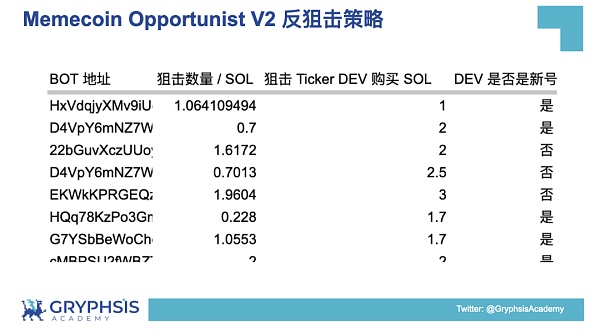

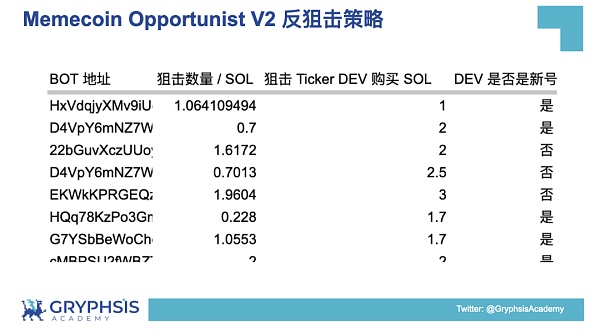

(2)Memecoin Opportunist 反狙击策略

狙击机器人抢开盘策略较为依赖整体的行情,广撒网的模式在机会变多的同时对资金也有要求,同样策略的竞争对手会不断涌现,进一步压缩利润空间,相互博弈的过程中能够跑出来的 Memecoin 也逐渐变少,而 Memecoin Opportunist 反狙击策略的出现正是为了应对市场这一变化。具体实现如下:

-

定期总结市场热点,建立发币素材库

-

snipe bot 的狙击行为测试,整理 bot 采取策略(ticker、金额、时间…)

-

自动化发币过程,构建反狙击流程

-

调整参数,提高资金利用率

反向狙击利用了 PUMP.FUN 低成本发币的特性,在实际过程中调整好参数的反向狙击策略能够在极短时间内带来 2%-20% 不等的单次收益。

参数的构建需要对狙击 Bot 地址行为进行分析,市场上短期热点的仿盘会持续不断的触发策略的信号,能够自动化整个反狙击策略的流程是提高资金使用效率,扩大收益的关键。反向狙击策略能够实现低风险套利的同时,既可以低成本筛选出好的 Memecoin 叙事,也可以博取未来潜在的空投。

BSC 链通过 Meme-Innovation-Program 活动吸引流量和资金完成 Meme 赛道的初始布局;Base 链目前也在创始人的带领下开启 Base Onchain Summer 活动,Base 的 Memecoin 必将获得流量倾斜。公链通过组织 Campaign 布局 Memecoin 及相关赛道,而 PUMP.FUN 作为新兴赛道的独角兽应用,目前却只在 Solana 上运行。在相信 PUMP.FUN 团队和产品的同时,赛道参与策略也应该考虑热点周期。

在作者看来,现在机构入场的方式几乎已经确定,不论是在低点强势收购,还是作为投资方参与建设,赛道龙头不管在一级还是二级市场都将回归应有价值,所以作者认为采取 Memecoin Opportunist 反狙击策略是通过 PUMP.FUN 提前布局整个赛道的最佳路径。

4.总结

从 Ethereum 到 Solana,从柴犬到青蛙,从加密爱好者到破圈名人效应,人们对于流量热点的追求永不停歇,从树懒烧掉池子到 PUMP.FUN 发行交易的创新,人们在Memecoin 对于去中心化和公平机制上不断探索。

PUMP.FUN 作为新兴赛道龙头,极低成本的发行模式彻底改变了 Memecoin 的生态,构建的应用生态满足了用户的需求,是加密领域的独角兽项目。而作为最 Crypto Native 的叙事应用甚至还没有发布自己平台的代币,最终能够形成什么样的经济飞轮需要赛道先行者不断探索。

根据 Defillama 显示,PUMP.FUN 协议作为 Solana 上的 Memecoin 发行平台月收入超过 Uniswap Labs,成为所有区块链网络中第四大协议。而面对这个没有额外信息披露的独角兽应用,我们需要弄清楚他究竟是什么,有人会觉得是一个大型的赌场,有人会认为是加密世界流动性枯竭 PVP 的又一个平台,作者认为除了以上的特性以外,他更应该是加密新资产的革命性产品,将去中心化精神以成本极低的方式体现到了极致,正如比特币奖励了早期矿工和布道者,构建在社区共识和交易情绪上的 Memecoin 为什么不能通过博弈过程奖励发现他价值的用户,只是因为比特币消耗的是电力,PUMP.FUN 消耗的是脑力和体力吗。

“在学会建构前,不要把解构出来的东西当做问题的最终答案”。面对加密 MATRIX 世界汹涌的 Memecoin 改革浪潮,作者将会以平和的心态服下 PUMP.FUN 这颗绿色药丸。

参考文献

[1]https://foresightnews.pro/article/detail/59863

[2]https://messari.io/report/analyst-discussion-pump-fun

[3]https://www.theblockbeats.info/news/53703

[4]https://x.com/lukema95/status/1788858814420382121?t=A2CvlJFGTTlxko7Ymtpojw&s=05

[5]https://mp.weixin.qq.com/s/JwqVcjY0ENUFFk9oI79VfQ

[6]https://www.youtube.com/watch?v=losZU4qcs-M&t=4s