导言

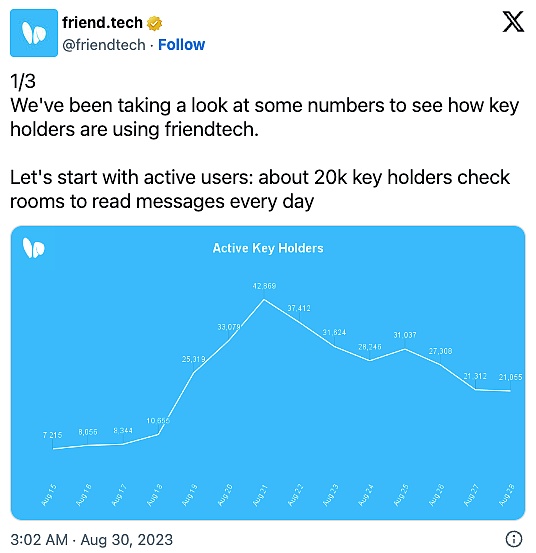

2024 年 6 月 18 日,标志着以太坊铭文(Ethscriptions)技术及其代币 ETHS 诞生一周年。这项技术旨在以更低的成本在以太坊主网上共享信息和执行计算,作为以太坊二层解决方案的替代方案,直接扩大主网的容量。过去一年中,Ethscriptions 在技术创新和应用方面取得了显著的进步。本文将回顾 Ethscriptions 过去一年的发展历程,并展望其未来的发展潜力。

技术进展

1 高效低成本的数据存储

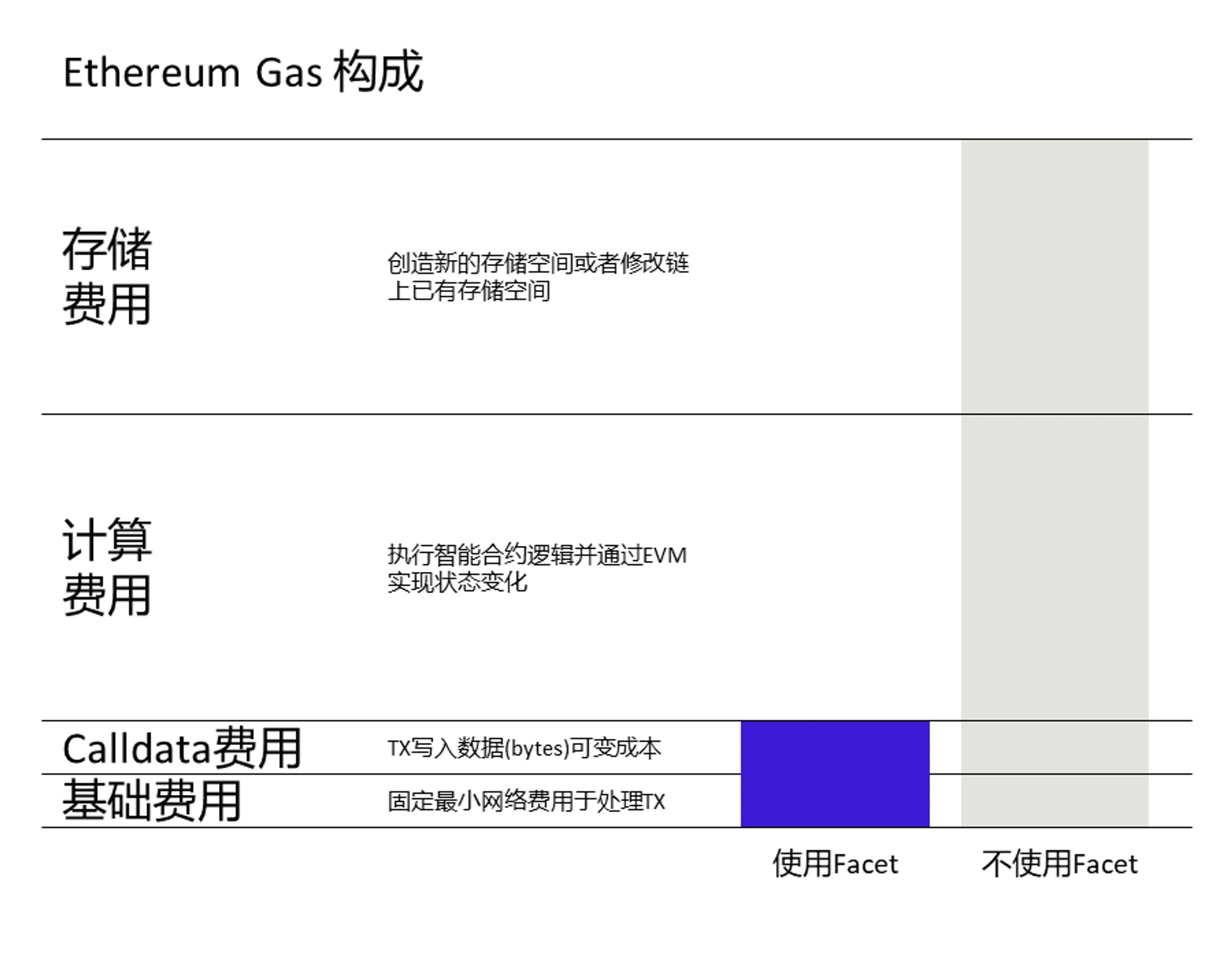

Ethscriptions 协议诞生之初,通过巧妙利用以太坊主网的 calldata 存储空间,使数据能够直接写入区块,从而满足了 NFT 数据永久保存的需求。这一创新不仅增强了数据的可靠性和持久性,还减少了相应存储的成本。而此前 NFT 数据均存储在链下服务器或者 Filecoin 等云服务中,一旦项目方停止服务或者修改 NFT 内容,用户将遭受巨大损失。同时通过创始人与以太铭文 ETHS 社区的思维碰撞,进一步衍生出了链下计算及相应索引开源的主网扩容技术解决方案,并在这一年中得以实施落地并开始进行迭代升级。

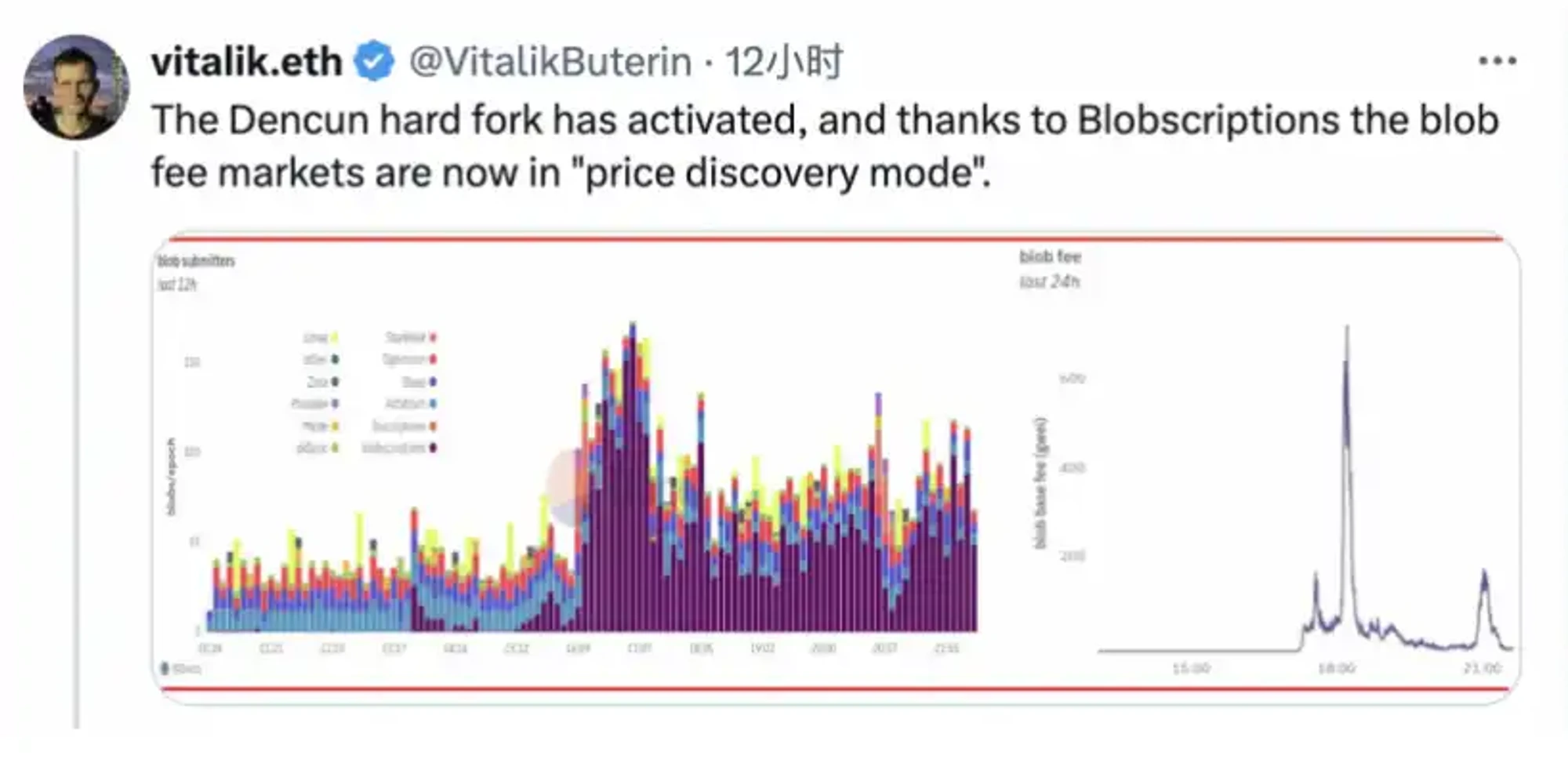

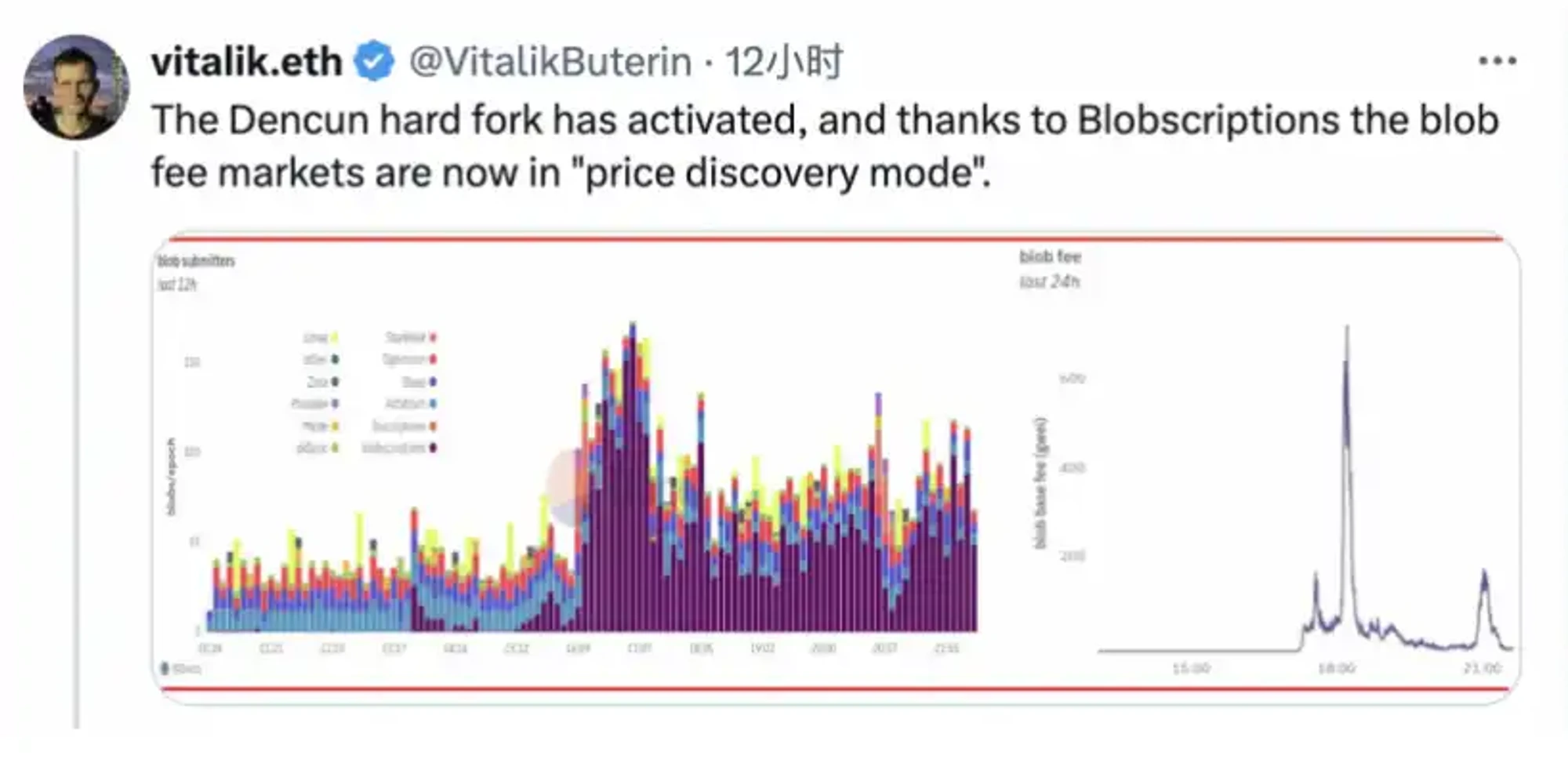

今年坎昆升级后,EIP-4844 中引入的 Blob 使任何人都能以比 calldata 便宜 10 到 100 倍的价格在以太坊上存储数据,对此,Ethscriptions 协议创始人 Tom Lehman @dumbnamenumbers 通过升级 ESIP-8 , 创建了 Blobscriptions,巧妙使用了以太坊新特性来进一步降低铭刻成本,同时扩展可存储数据容量,但以太坊本身不保证 Blob 数据的可用性超过 18 天,而以太铭文的索引器会无限期存储这些数据。这一创新得到了以太坊创始人 Vitalik 的专文感谢,Blobscriptions 即 ESIP-8 成功激活了坎昆升级后的 Blob 价格发现机制。

2 以太坊主网扩容技术解决方案

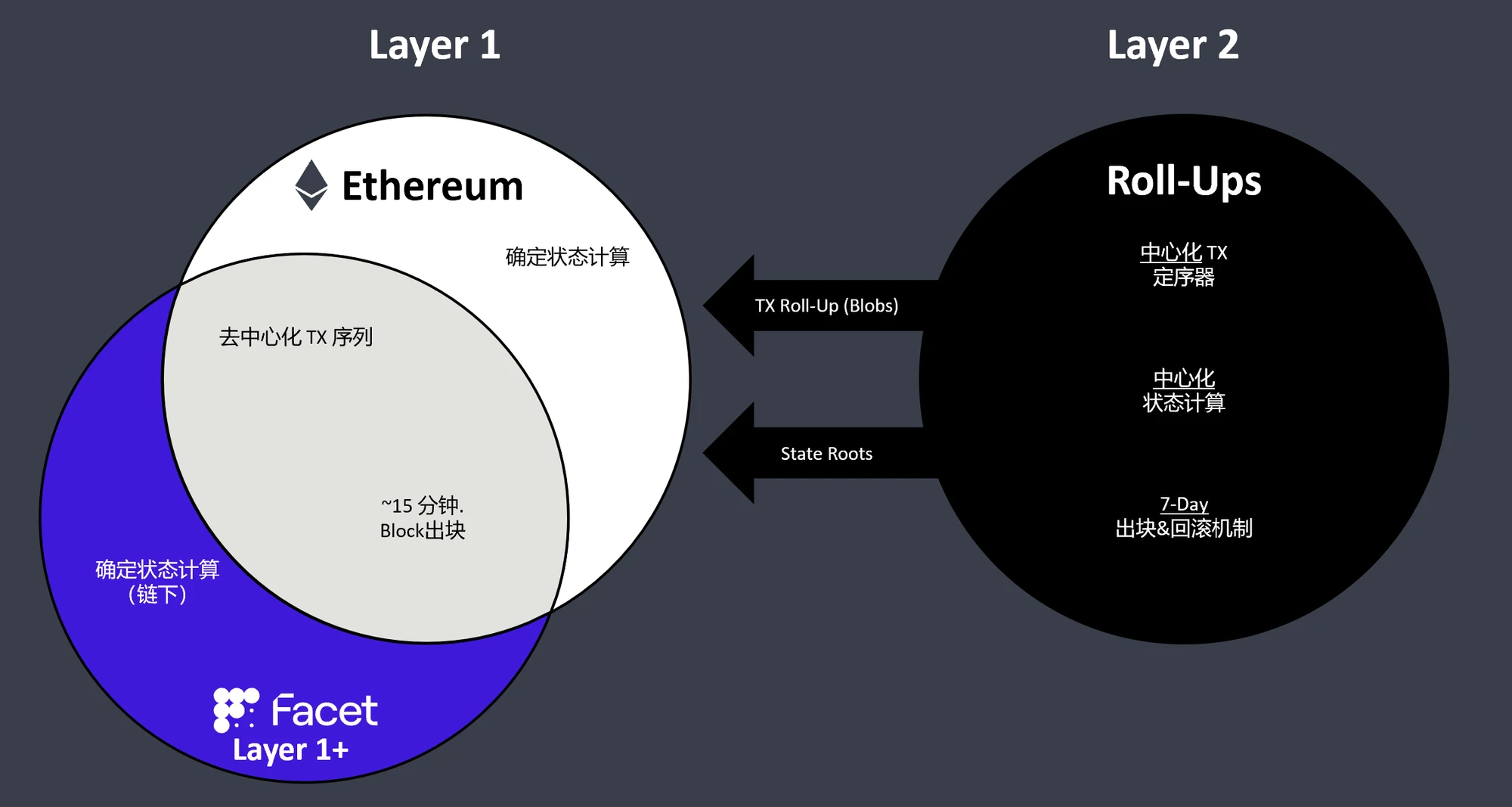

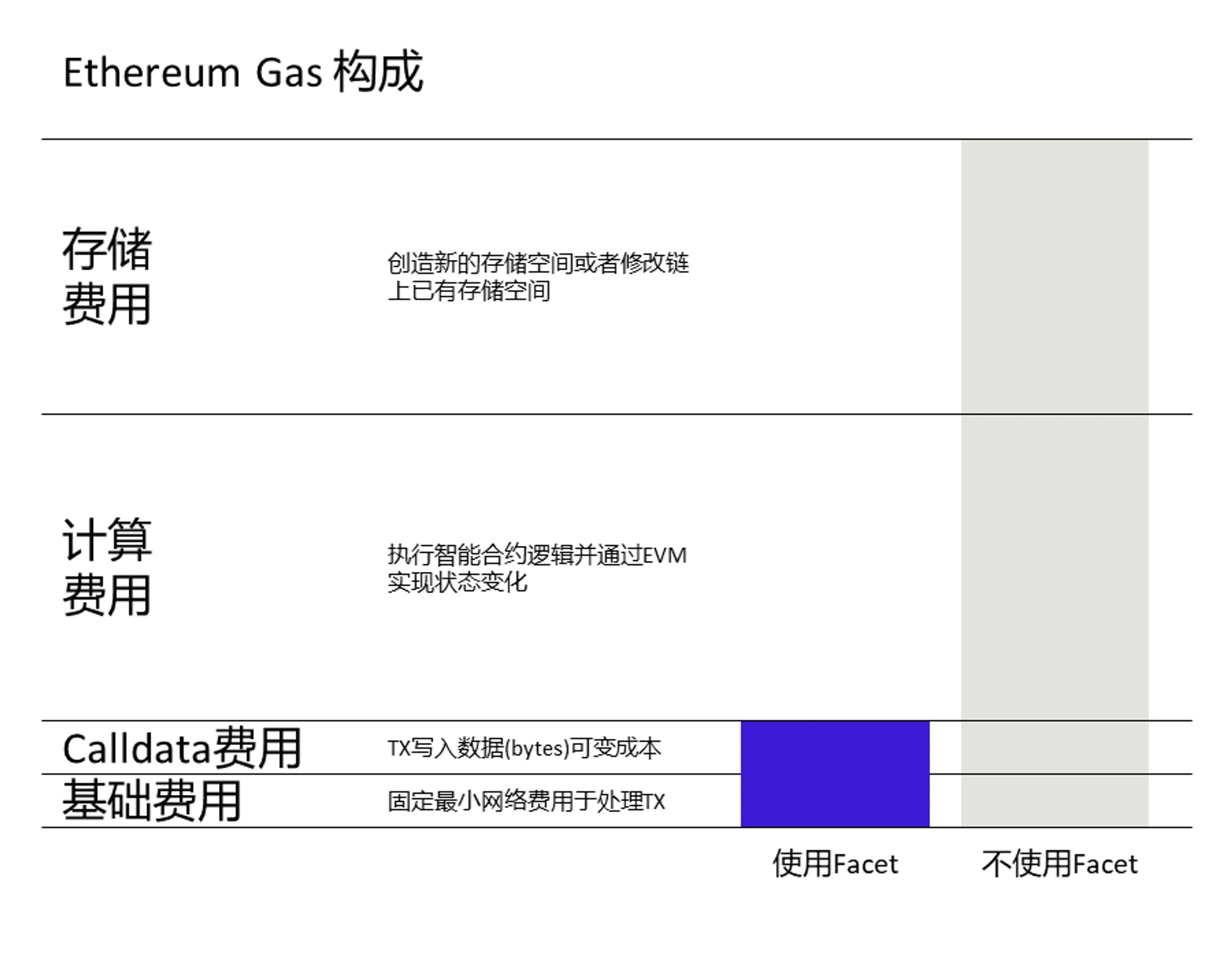

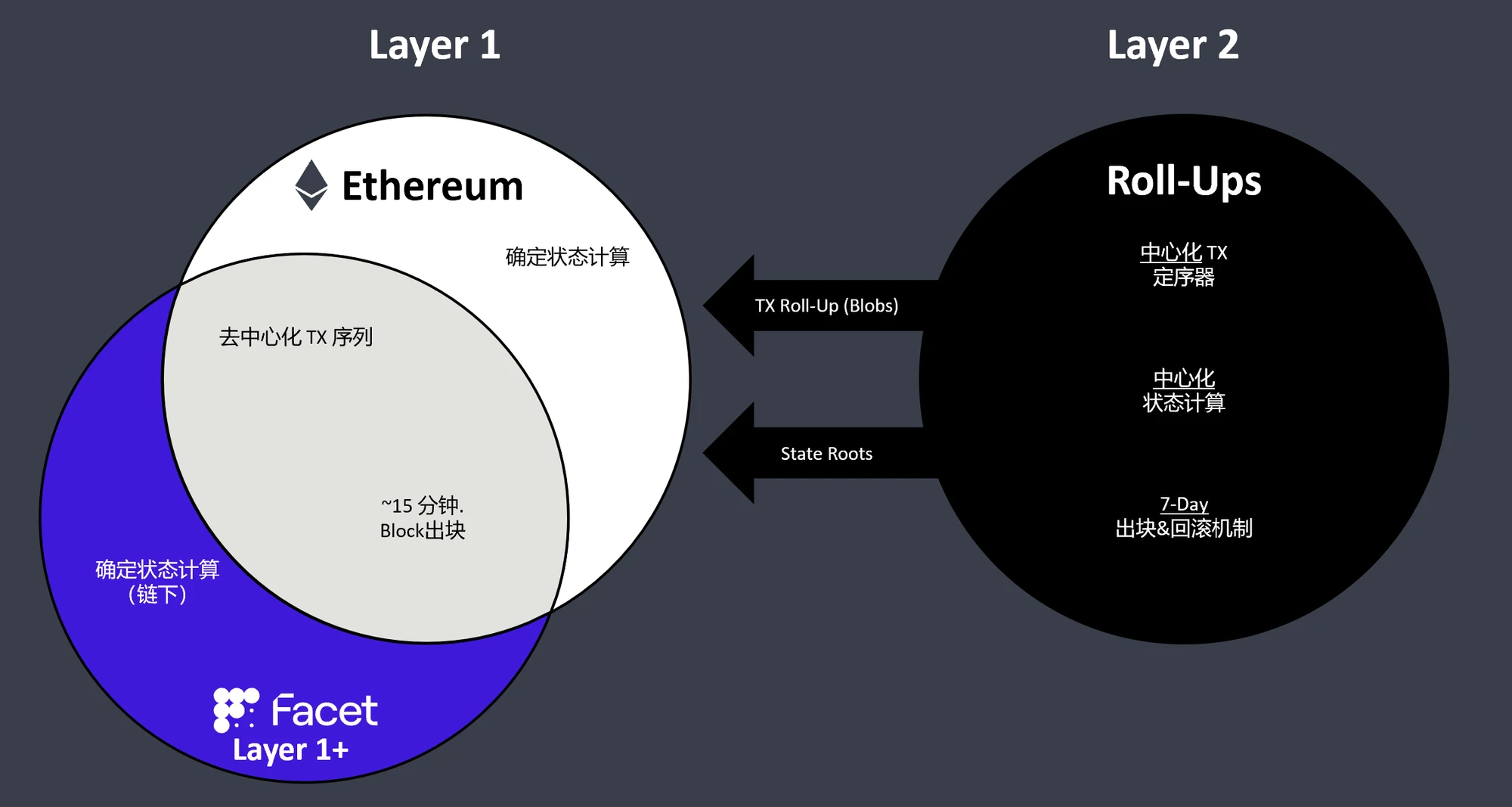

基于 Ethscriptions 协议开发的 Facet 计算平台已于 2023 年 11 月 30 日上线主网,平台将大量具备确定性的复杂计算任务移至链下进行处理,并将计算结果实时同步至链上,由于计算执行过程本身的确定性,用户无需额外承担主网的计算执行成本。这样做的好处在于大幅减少了链上计算所需的 Gas 费用,同时保证了以太坊主网的安全性和完整性。这也显著提高了链上资源的利用效率,并能支持更大规模和更复杂的应用。

来源:Facet 团队

来源:Facet 团队

以太坊L2一直存在过度中心化的问题。为了实现低 gas 和高 TPS,L2 选择牺牲了区块链的去中心化机制,通过中心化的定序器来实现与以太坊主网同步,一旦停机或者关闭L2,用户储存在L2上的资产将受到极大的影响,甚至可能造成巨大的损失。而上周末发生的 Linea 黑客攻击,停机 1 小时和地址审查事件,又再次提示了这一风险。同时,对于公司化运作机制的L2,一旦出现融资无法继续导致的停机或关闭事件,对于L2链上的用户资产,将存在极大风险。

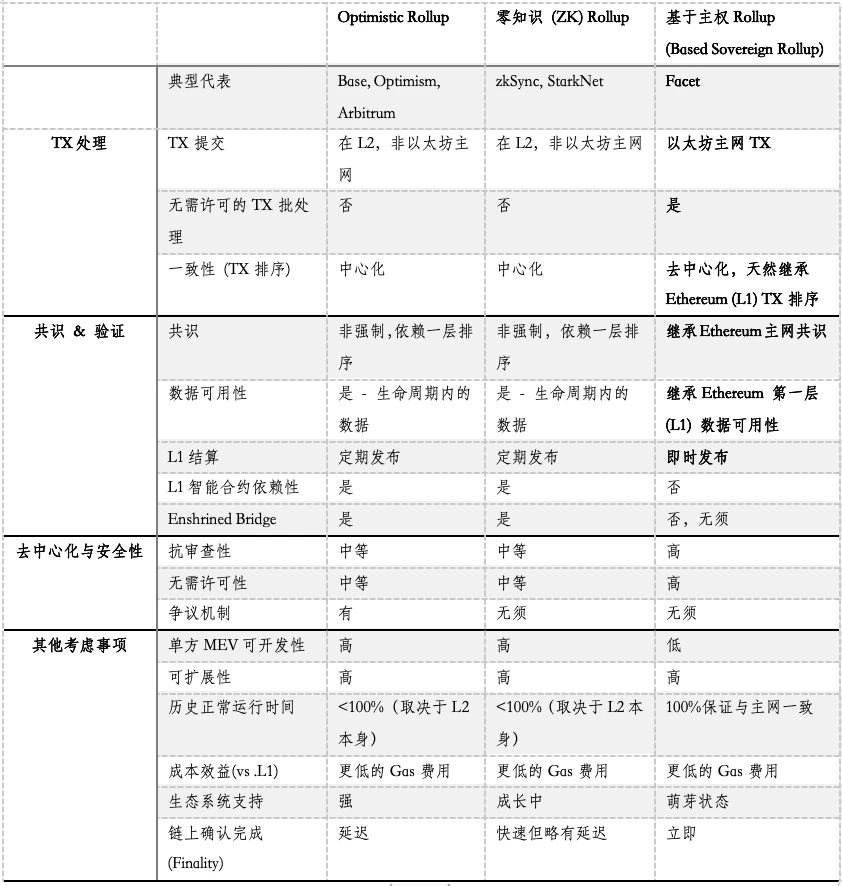

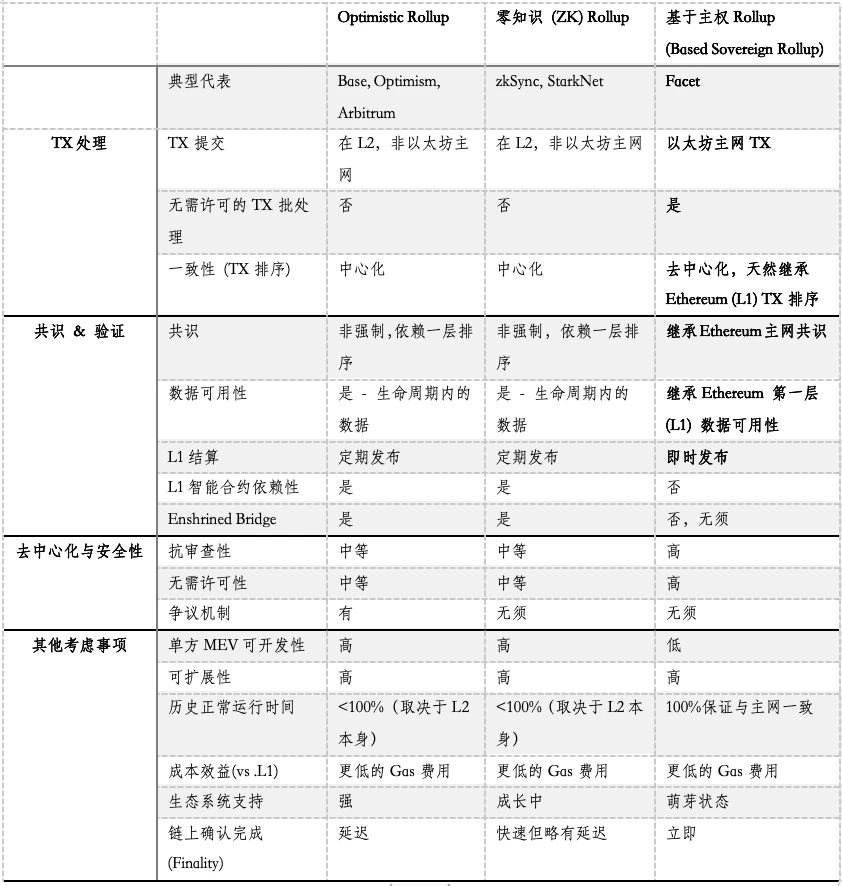

而 Facet 实际上已经成为主网的L1+扩容方案,其实质就是将以太坊主网作为一个承诺的锚定层,根据账户模型进行链下客户端验证(开源多节点),基于主权的 Rollup 与L2的对比如下表:

来源:

3 具备多链扩展潜力

虽然 Ethscriptions 及 Facet 计算平台是基于以太坊开发,但其可以通过 CSV 客户端验证模式扩展到所有 EVM 链以及 UTXO 网络(此前已有海外开发者与创始人初步探讨 RGB 与 Facet 结合的技术路线,希望将其扩展至比特币网络。RGB 是 2016 年就在研发的 BTC 图灵完备的智能合约扩容解决方案,技术开发因为缺乏统一的软件工程框架进展稍显缓慢,其主要思路是基于 UTXO 模型的链下客户端验证)。例如,通过哈希化原数据库中规模较大的结构化数据,然后将哈希值作为凭证上链,这不仅能够有效降低存储及计算成本,还扩展了区块链的应用场景,对web2数据业务有望实现低成本快速迁移上链,也适用于 Depin,AI(Agent)等创新领域与区块链的结合。

Dapps 应用与生态系统

Ethscriptions 伞形协议与 Facet 计算平台目前还在早期阶段,Dapps 应用与生态尚待丰富,在协议创始人及其团队,以及新加入开发者的不懈努力下,这一年中陆续推出了生态中基础设施类应用 FacetSwap, FacetScan 等,同时也出现了若干优秀的第三方应用与平台。

1 链上 DEX

FacetSwap 是基于 Ethscriptions 技术的一个去中心化交易 Dex,其 Gas 费用仅为 Uniswap 的 1/10 到 1/20 ,并计划进一步优化降至 1/100 。FacetSwap 不仅在主要钱包平台上成功上线,如 Binance Wallet、OK Wallet 和 Gate Wallet,而且其用户数量已激增到 26, 763 。以 Ethscriptions 先驱龙头代币$eths 为例, 2023.6.18-2024.5.21 期间在 Facetswap 上总交易量 80000+ETH(约 2.9 亿美金),当前流动池子 135 WU,最高当日成交量 2000 ETH。这一成就展示了 Ethscriptions 在降低交易成本和提高用户体验方面的巨大潜力,目前 Facet 计算平台上整体的 TVL 已达到 4000 万美元。

2 链上原生 Non-Fungible Tokens (NFT)

Ordex.io 是另一个基于 Ethscriptions 技术的交易市场,专注于 NFT 和以太坊铭文订单交易,隶属于 Facet 旗下。该平台不仅支持 NFT 的发行和销售,还列出和交易以太坊铭文代币,使得链上数据的永久保存得以实现。同时,Ordex.io 通过其高效的数据管理和存储机制,解决了 NFT 市场中普遍存在的高成本和低效率问题。

3 ERC-20 代币包装器与交易 Bot

2024 年 4 月 3 日,Facet 上线支持 ERC-20 代币包装器,用户可直接将所有 ERC-20 及 USDT、WBTC 在内的代币进行包装,在 Facet 平台上进行低成本的交易及代币发射。同时,生态中已有原 pepe 创始团队成员组建的开发团队基于 Telegram 开发了专属交易 bot sniper,能够为所有用户提供在 telegram 上进行以太铭文代币、包装后的 Erc-20 代币更为便捷的交易功能和服务。

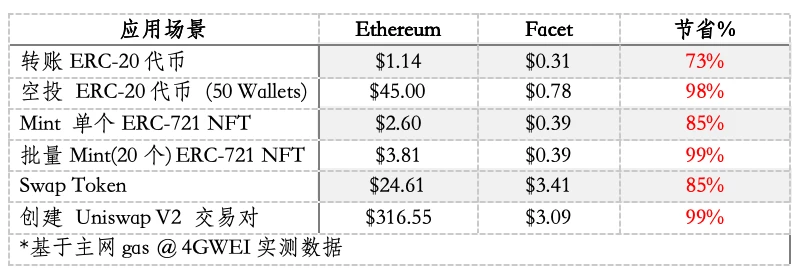

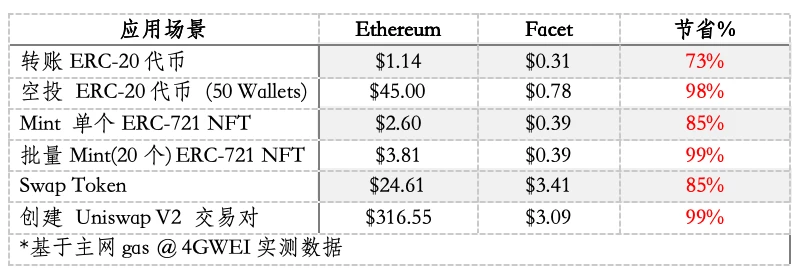

通过 Facet 去中心化计算平台能够实现的应用场景及对应成本对照表如下:

来源:Facet 团队, 注意比较常见智能合约场景中 gas 是为了证明智能合约同步执行并不意味着成本高昂

未来展望

在过去的一年里,Ethscriptions 伞协议及 Facet 计算平台成功在以太坊主网上运行,为用户提供了更低成本、更高效率的区块链解决方案。在创始人团队验证了其技术的可行性并开发出实际用例后,未来会着重以下几个方面的工作:

1. 持续的技术创新与实现

未来可以预期的技术创新将放在以下几个方面:

· 性能优化:进一步提高链上和链下计算的同步效率,进一步优化数据存储和传输成本。

· 资产可组合性:通过递归等方式实现铭文资产的可组合性。

· 安全性增强:通过更加严格和先进的安全措施,保障以太坊主网链上数据和用户资产的安全。

· 可扩展性:开发更多的跨链解决方案,使得 Ethscriptions 不仅适用于以太坊,还能在更广泛的区块链网络中应用。

2. Ethscriptions 伞协议及 Facet 生态应用与市场渗透

· 与更多区块链项目合作:通过与其他区块链项目的合作,推动技术和生态系统的共同发展。这不仅包括以太坊生态内部的项目,还将拓展至更广泛的区块链领域。

· 尝试推广企业应用:通过将复杂数据哈希化并上链,为传统企业提供一种高效、低成本的数据管理和存储解决方案。这将帮助企业实现数据。

· 开源社区建设:通过 Gitcoin 与即将推出的 Facet Grant,以及以太铭文社区持续的支持与捐赠,建立起与以太坊开发者社区的密切互动与技术交流,同时吸引更多开发者加入 Ethscriptions 及 Facet 计算平台的开源建设当中。

5 月 17 日,以太坊创始人 Vitalik 在其主页上发表了最新的文章《The near and mid-term future of improving the Ethereum networks permissionlessness and decentralization》,谈到了以太坊近期和中期的目标:持续提升以太坊的无需许可性和去中心化程度。这篇文章虽然谈到的新技术并不多,但再一次非常明确了以太坊最核心、最重要的特质:无需许可和去中心化。

人们喜欢使用的是无需许可和去中心化的以太坊主网,在确保 100% 的安全性的前提下,应该对以太坊实施创新的扩容方案予以更为宽容的态度和加大生态扶持力度,听取社区中普通用户的真实心声,特别是在 G G20中Web3基础设施投票中,总金额(5.1 w 美元)和总投票数(8881)均居首位、基于 Ethscriptions 伞协议开发出的去中心化计算平台 Facet。

我们有理由相信,Ethscriptios 将在 Vitalik 及以太坊基金会的关注和推广下,通过社区、创始人和交易所等行业各方的努力,进一步演化发展成为具有官方正统性、强大生态、统一社区和能够承载更大规模用户及数据量级业务的以太坊主网扩容方案。

附录一:Ethscriptions 发展简史

2023/06/18 ,Ethscription 协议诞生,$ETHS 铭文公平发射

2023/08/15 ,Ethscription 协议被以太坊基金会认定为以太坊基础设施

2023/10/09 ,Bitget Wallet 正式支持 Ethscriptions 协议

2023/10/12 ,Gate Wallet 正式支持 Ethscriptions 协议

2023/11/09 ,OKX Web3 Wallet 正式支持 Ethscriptions 协议

2023/11/30 ,基于 Ethscriptions 开发的去中心化计算平台 Facet 正式上线 FacetSwap,成功实现 gas 交互降至 Uniswap 的 1/10-1/15

2023/12/23 ,BIT、BitKan、BitMart 交易所正式上线 $ETHS 代币

2023/12/25 ,OKX Web3 Wallet 接入 FacetSwap,支持闪兑交易

2024/01/04 ,Ethscription 索引正式开源

2024/02/01 ,Binance Wallet 正式支持 Ethscriptions 协议

2024/02/25 ,Coinbase/Forbes 将 Ethscriptions 列为新型数字资产代币,上线专属网页

2024/03/27 ,ESIP-8 Blobscriptions 发布

2024/03/28 ,以太坊创始人 Vitalik 发推感谢 Blobscriptions(ESIP-8) 成功激活坎昆升级后的 Blob 价格发现机制

2024/05/08 ,基于 Ethscriptions 开发的去中心化计算平台 Facet 项目以 5.1 w 美元的捐赠夺得 G G20 基础设施板块总金额第一,独立捐赠地址数达到 8881

2024/06/01 ,先驱龙头代币$ETHS 链上交易量突破 10.6 W ETH,约 4 亿美元,其中 FacetSwap 链上交易量达 80000+ETH(约 2.9 亿美金),最高当日成交量 2000 ETH;拥有 Ethscriptions 资产的以太坊地址数超过 180, 000 。