TL;DR

1. 应用链的发展是多方面因素共同作用的结果,包括基础设施的成熟、区块空间的竞争加剧、以及定制化的代币经济模型需求增加等。

2. dApps 与应用链在业务形态上虽有相似之处,但各有其优势和局限。若强调与生态系统的协同效应,dApps 可能更为合适,而若追求自主权和独立性,应用链则是更佳选择。

3. Cosmos 和 Polkadot 的发展受到限制,既有技术层面的挑战,但更多是由于经济机制设计、应用链的门槛偏高所导致的结果。

4. 应用链发展的核心在于构建自身的应用壁垒,充分利用低成本交易促进高频链上交易,进而获取流量和积累用户。技术的支持和增强虽然重要,但它们只是辅助性的因素,而非核心要素。

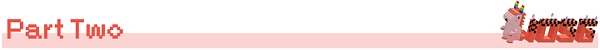

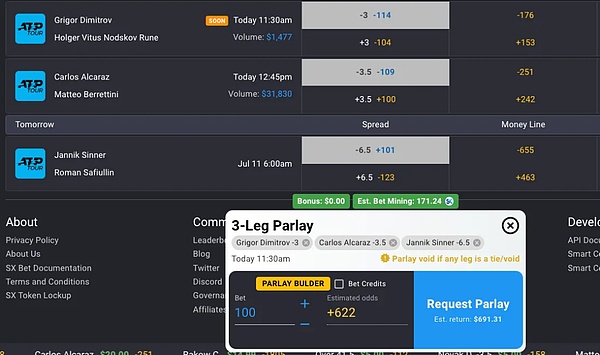

5. 未来的应用链能够通过聚合层、超级链或链抽象等技术来解决现有的流动性割裂和互操作问题。

6. 虽然应用链的市值或完全稀释估值有获得一定的加成,但真正关键的还是应用本身的产品质量和用户体验。

应用链发展趋势的必然

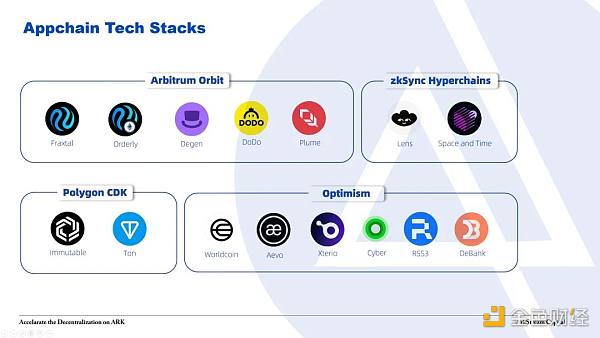

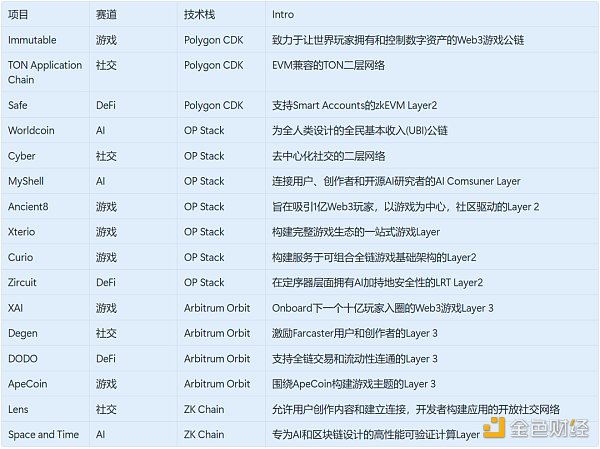

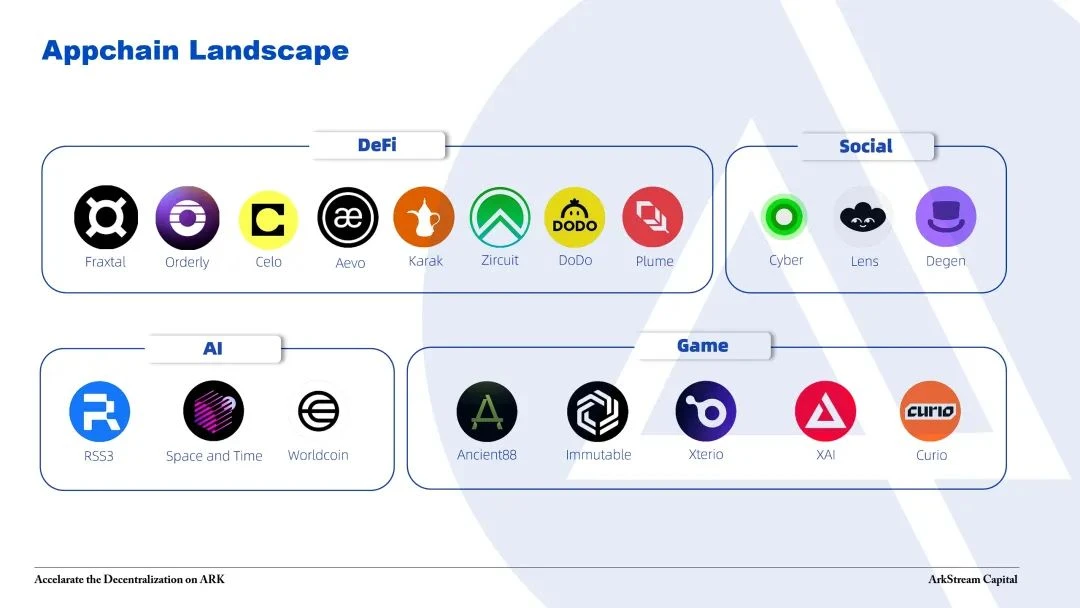

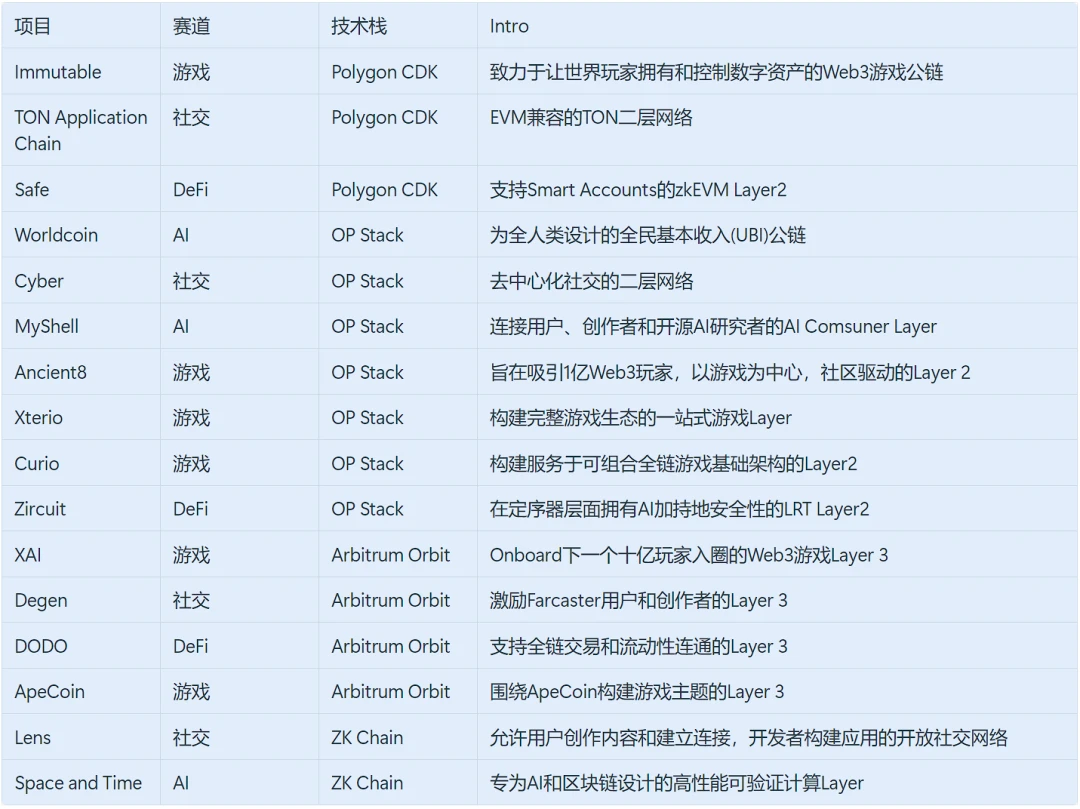

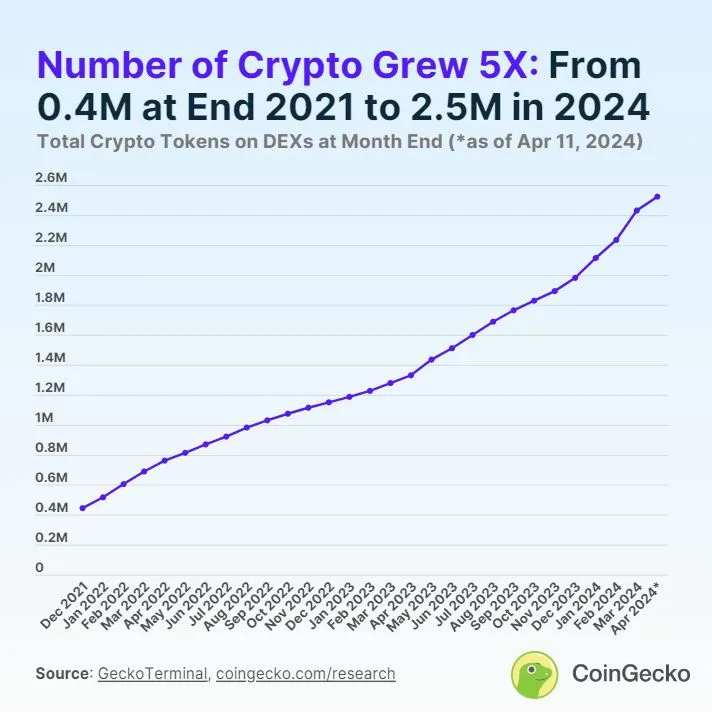

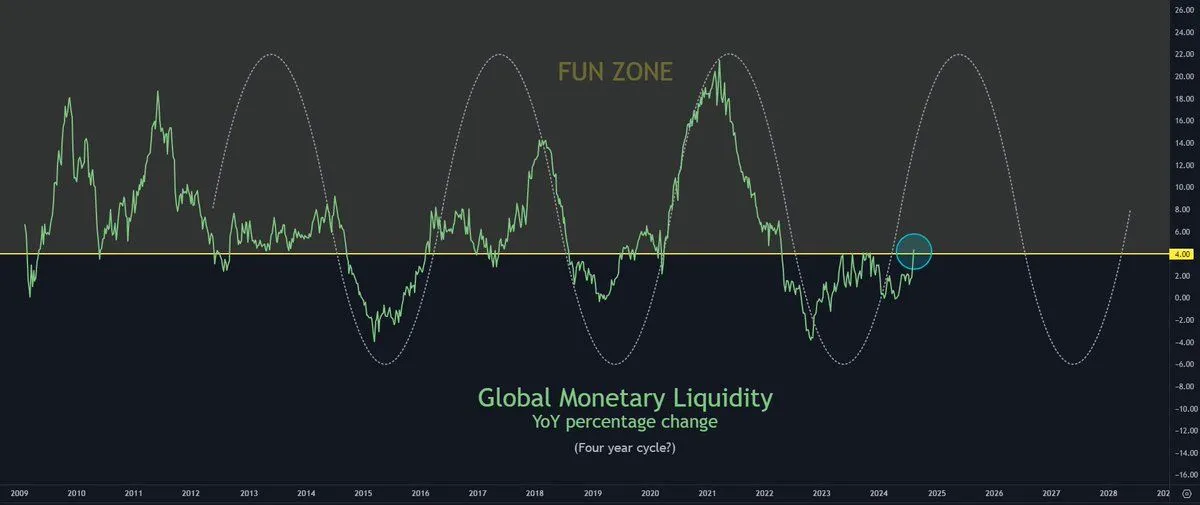

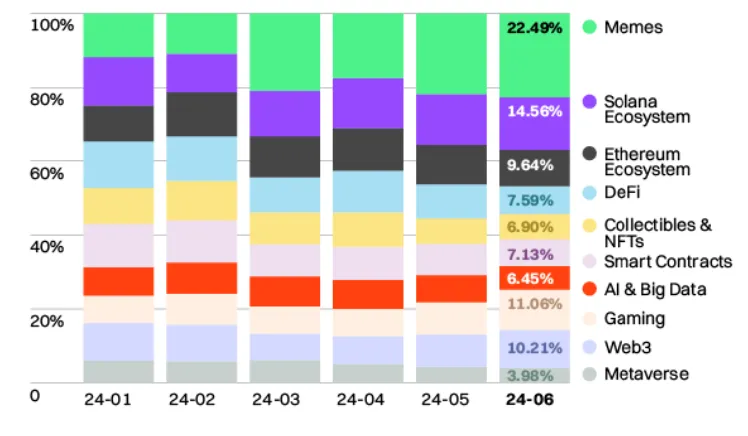

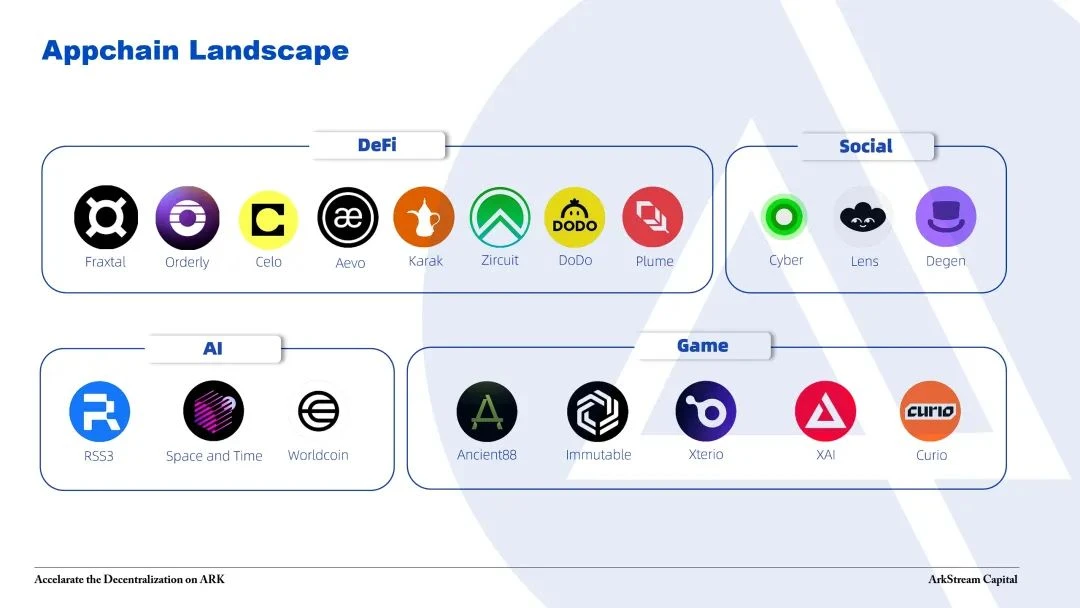

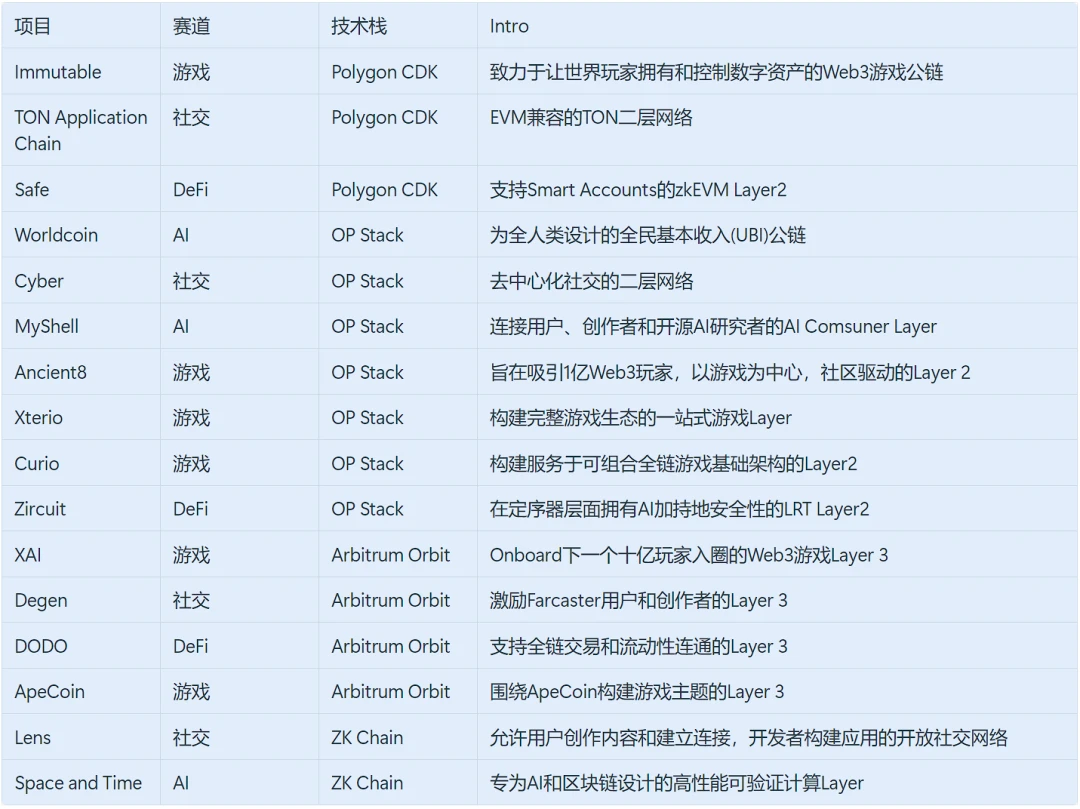

在 2023 年和 2024 年,越来越多的 dApps 宣布转型为应用链。针对这一现象,我们统计了整个应用链赛道,发现这些应用链主要集中在 DeFi、游戏、社交和 AI 等领域。我们认为,应用链的发展已成为必然趋势,这是由于模块化技术的成熟、通用 Rollup 二层网络的广泛验证、RaaS 平台的增多和服务的完善,以及 dApps 对公链区块空间资源竞争、终端用户交易成本优化和代币经济定制化需求的推动。

对于这一趋势,我们认为 dApps 升级为应用链,并不会立即转变为高估值的基础设施层,因为 dApps 和应用链更多是一种技术选型,而非成功的决定性因素。应用链的优势在于通过低成本交易,促进更多高频链上交易,利用数据积累提升用户产品体验,形成用户粘性,从而实现网络效应。因此,应用链发展的核心依然在于其独特的应用壁垒和流量。

探究应用链的起源

谈到应用链的起源,我们必须提到一个开创性项目 Cosmos。Cosmos 以其模块化和可插拔的设计理念而闻名,将虚拟机和共识引擎分离,允许开发者自由选择构建虚拟机的框架,并能够自定义共识引擎的关键参数,如验证者数量和 TPS 等。这种设计使各种应用能够以独立链的形式存在,并在灵活性和主权性方面展现出独特优势。这些创新理念使得 Cosmos 在应用链的探索和实践方面做出了重要贡献,为这一领域奠定了坚实的基础。

翻阅 Mintscan 的 Cosmos 应用链生态发展情况,我们发现许多知名和成熟的应用链是基于 Cosmos 框架搭建的,例如 dYdX、Osmosis、Fetch AI、Band 和 Stride。然而,Cosmos 整体应用链的增长趋势并未持续,新应用链的数量也没有显著增加。我们认为,这主要是因为 Cosmos 赋予应用链的主权性过强,而在 Atom 2.0 的 ICS 方案推出之前,应用链的安全性以及启动和维护成本较高是主要原因。

通常情况下,构建 Cosmos 应用链需要项目方配备熟悉 Cosmos SDK 和 Tendermint 共识引擎的开发团队,这对于以应用开发为主的技术团队来说是一种额外的技术负担。此外,即使 Cosmos 应用链能够配备足够的技术人员,大多数应用链的启动逻辑是通过向 Cosmos 的验证者空投代币来吸引初期的验证者参与和保障网络安全,同时通过高通胀率来激励验证者持续维护网络安全。然而,这种做法的副作用是加速了代币的贬值,导致网络价值迅速下跌。这种情况使得应用链在市场上的立足变得更加困难。

在 Atom 2.0 倡导的 ICS 方案下,应用链的概念将升级为 Permissionless Consumer Chains 模式,尽管它允许无许可地加入消费者链,降低消费者链获取安全性的成本。但这种基于 DAO 的投票治理形式,在某种程度上类似于同期推出的 Polkadot 插槽拍卖机制,可能会面临类似插槽拍卖机制的低效发展问题。

此外,我们发现 Cosmos 在链的 Liveness 特性、开发者文档资源以及社区文化等方面对应用链的吸引力有所不足。例如,今年 Cosmos Hub 发生的停止出块事件、 2023 年年底铭文火爆时期的开发文档资源不完善,以及 Delphi 联创 José Maria Macedo 指出的 Interchain Foundation 小圈子问题,都对新应用链的加入产生了负面影响。

新型应用链的催化剂

如果我们将 Cosmos 早期的应用链视为链导向的应用,强调链的主权设计,那么新型应用链则更多是应用导向的,注重自身的应用发展。这种新型应用链的兴起主要得益于模块化区块链理念的普及、通用型 Rollup Layer 2 的成熟与广泛验证,互操作性和流动性聚合层的发展,以及 RaaS 平台的崛起和完善。

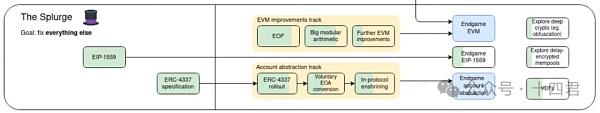

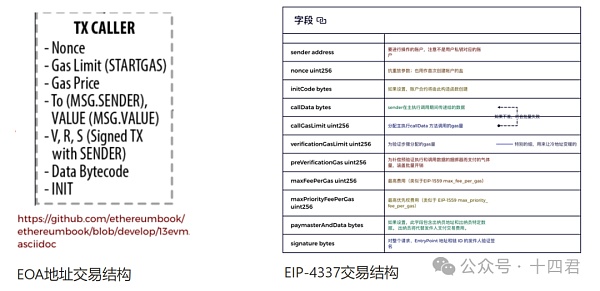

作为最早上线主网的 Rollup Layer 2 ,Optimism 在 2022 年的成功上线标志着模块化区块链理论的实际落地。Optimism 不仅继承了以太坊的安全性,还全面支持以太坊生态的开发技术栈。Optimism 向业内展示了 Rollup 如何高效扩展以太坊,同时,也推动了对业内对于 Layer 2 解决方案的深入探索。在自身发展的基础上,Optimism 借鉴了 Cosmos 的理念和框架,创新性地提出了 OP Stack 概念。这一概念在 Worldcoin、Base 等知名项目中得到了广泛应用,进一步引发了业内的广泛关注。随后,其他 Rollup 解决方案也纷纷推出了类似的概念,如 Arbitrum Orbits、Polygon CDK、StarkWare Appchain 和 zkSync Hyperchains 等。这样一来,对于 dApps 而言,应用链成为实现业务逻辑的新途径,原有 dApps 的升级实现不再是难题,主要挑战转向了技术选型、业务设计和运营维护。

在实施 Rollup 解决方案时,通常需要选择一个合适的执行层框架,如 OP Stack 或 Arbitrum Orbits。以 OP Stack 为例,它是一个不断演进的 Rollup 框架,必须随以太坊的更新(例如坎昆的 Blob 特性)进行升级,同时也会支持新兴的功能(如 Alternative Data Availability)。为了便于理解,我们简化应用链的研发过程,大致遵循以下步骤:

1. 技术选型:评估不同框架的功能和特点,选择最适合的框架。

2. 需求设计:根据对应框架的自定义能力,设计符合需求的应用链。

3. 运营维护:完成部署、测试、上线及后续维护。

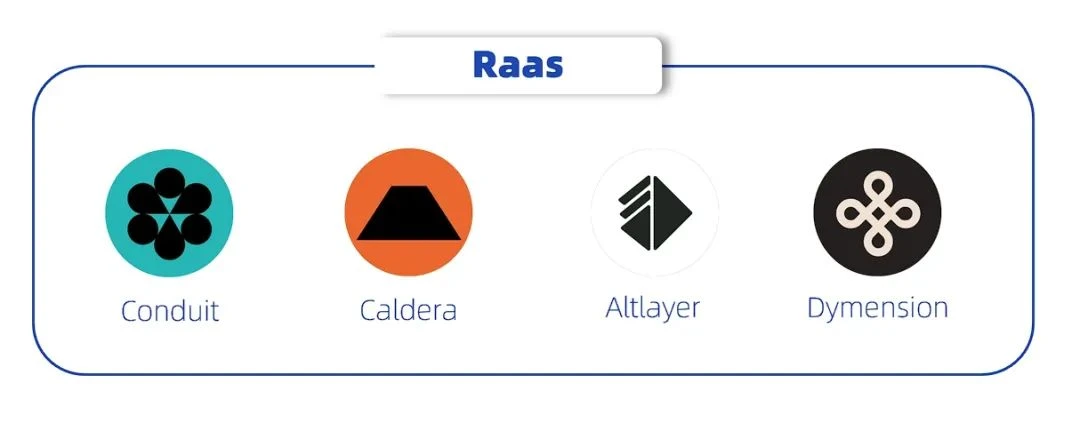

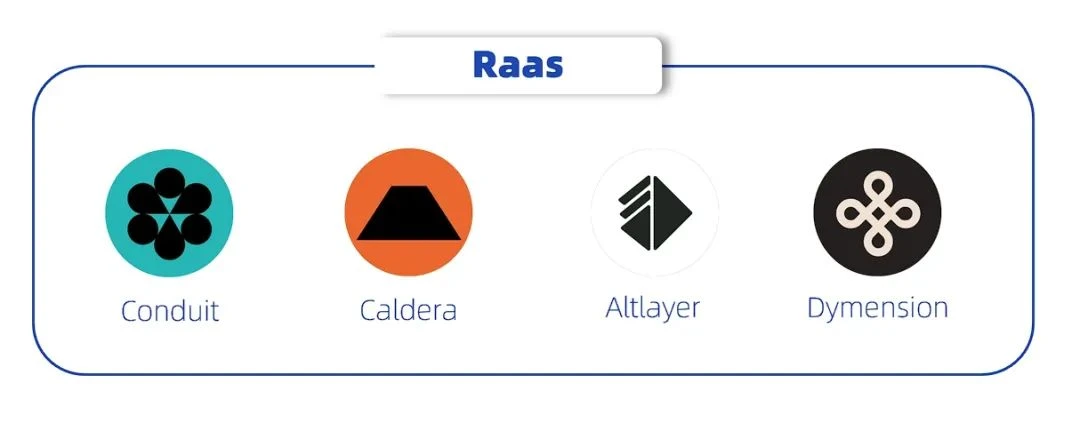

虽然 Rollup 框架为应用提供了强大的扩展能力,但选择和实施合适的框架并不容易,特别是在应用链上线后进行更改会更加复杂。因此,像 Altlayer、Caldera 和 Conduit 等 RaaS(Rollup As A Service)平台的出现显得尤为重要。这些平台类似于 SaaS,但专注于 Rollup 解决方案,能够帮助 dApps 快速选择不同的 Rollup 框架,简化应用链开发过程中的复杂步骤,提供定制化的核心特性,并支持应用上线后的维护和优化。

与此同时,围绕应用链的基础设施和相关功能也在迅速推进,业内不断推出极具吸引力的协议和功能。例如,Celestia、EigenDA 和 NearDA 等项目引入了降低成本和提升吞吐量的 Alternative Data Availability,RaaS 平台则相继推出了自定义 Gas 代币和原生账户抽象等功能的集成支持。随着 Rollup 应用链的广泛应用,流动性割裂和互操作性问题逐渐显现,促使了聚合和统一层的解决方案,如 Optimism 的 Superchain、Polygon 的 AggLayer、Caldera 的 Metalayer 和 zkSync 的 Elastic Chain,这些方案旨在改善应用链间的互操作性和流动性聚合。

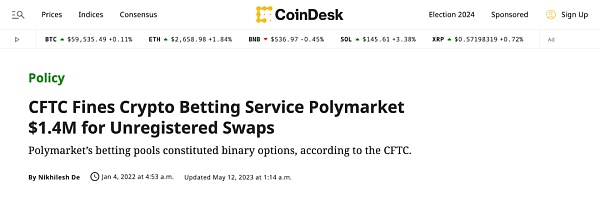

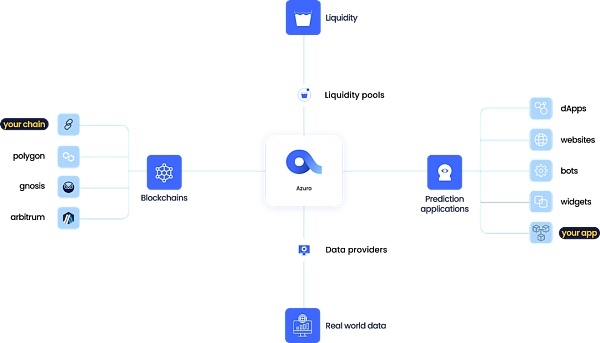

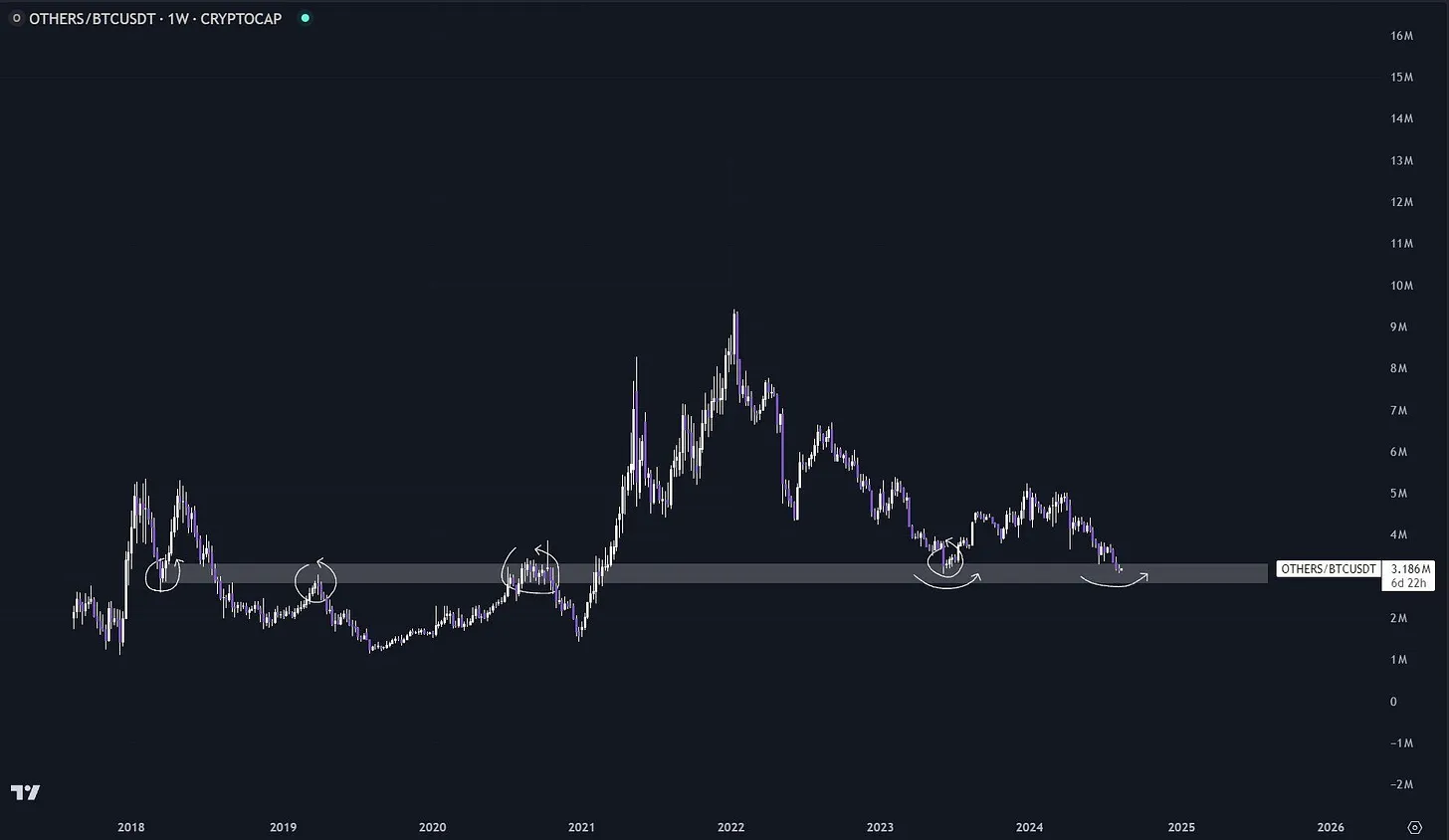

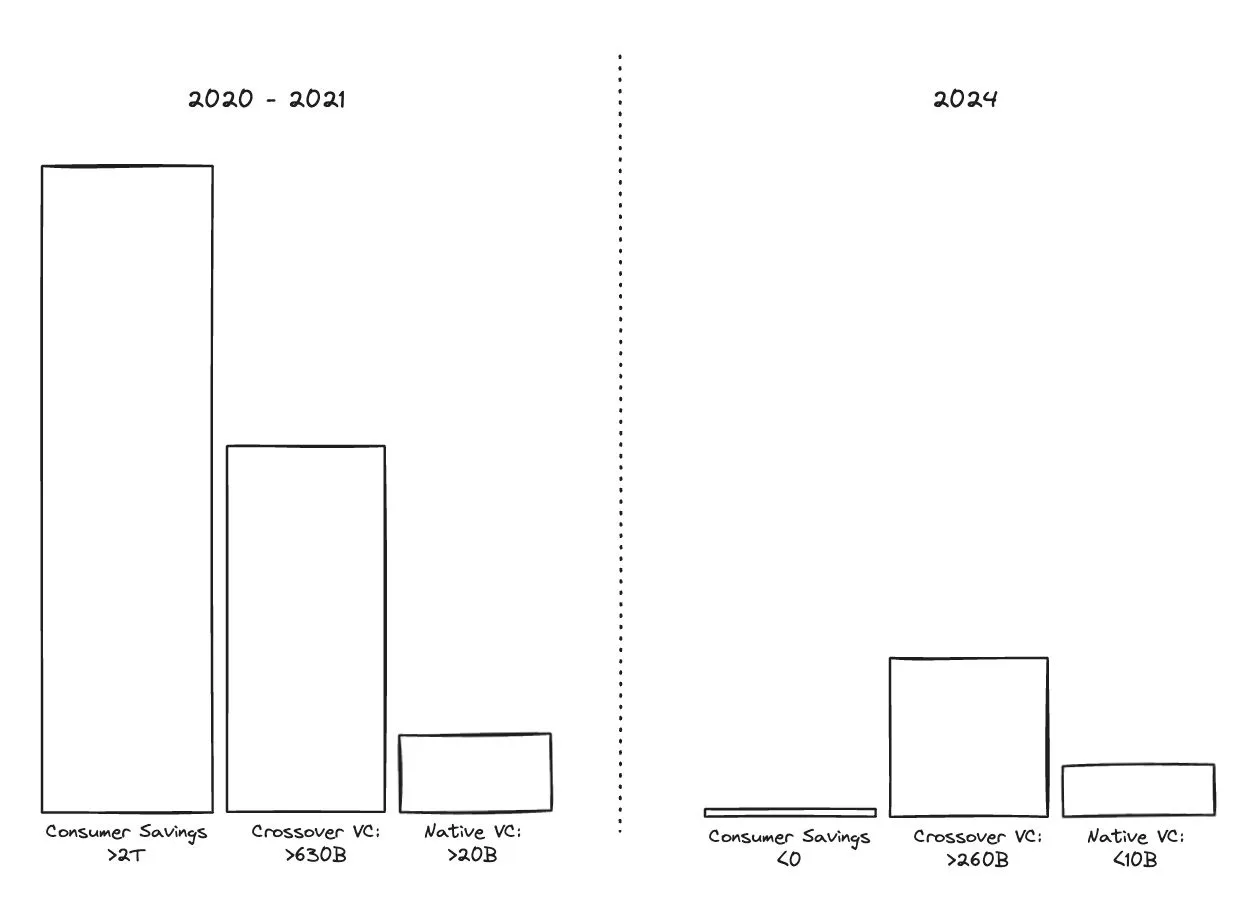

如果说上述这些催化剂降低了应用链的加入门槛,那么当前一二级市场的应用困境正在加剧 dApps 对破局之路的探索。通过 CMC 和 Rootdata 的数据可以看到,二级市场前 100 名的项目中,除去社区驱动和文化支撑的 Meme 类,只有 Uniswap、LDO、Aave、Ondo、Jupiter、Ethena 等少数纯应用项目,其他大部分属于基础设施。这无形中印证了基础设施在整个 Crypto 行业中地位高于应用。对应到一级市场,应用类的融资额也远远低于基础设施类。我们认为,这种现象的部分原因在于Web3应用的 UI/UX 相对复杂,远不如Web2的成熟和易用,同时,相关的应用范式创新也没有真正突破。尽管如此,我们相信应用链的潜力尚未完全释放,未来可能会成为推动Web3发展的重要突破口。目前,有一些知名的应用链项目,如 IMX、Cyberconnect、Project Galaxy、Worldcoin 等,它们正在展现应用链的巨大潜力。

新型应用链的优劣

在技术和创新领域,”银弹“常常被用来形容一种能够解决所有问题的完美解决方案。然而,现实中几乎没有任何技术能够一蹴而就地解决所有问题。同样,新型应用链也并非万能且没有缺陷的解决方案。下面,我们针对其优劣进行分析:

优势

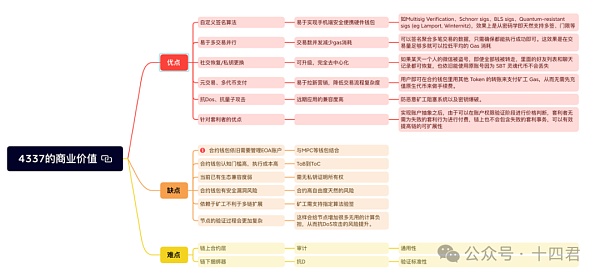

模块化设计:应用链通常采用模块化设计,允许开发者定制结算机制、数据可用性等基础设施组件,以满足特定需求。

优化性能:许多新应用链通过引入其他数据可用层方案,可以实现成本的降低,同时,提升吞吐量。

增强的价值捕获:如自定义 Gas 代币、账户抽象等,这些特性可以支持更灵活的应用开发,并且做更加复杂的商业模型和代币模型。

劣势

流动性割裂:新应用链可能会面临流动性割裂的问题。

互操作性和可组合性问题:应用链没有办法再像过去公链的 dApps 那样轻松简易的做组合和互操作。

复杂性增加:与传统 dApps 相比,新应用链的复杂性增加,尤其是在设计和实施时,可能需要更多的技术资源和支持。

决定应用链的核心考虑

站在项目方的角度,在决定是否进行应用链的升级迭代或选择时,建议遵循以下原则:

1. 依赖于现有公链的特性:如果你的应用高度依赖于公链上的其他 dApps 时,例如流动性或产品功能,建议继续使用现有 dApps 方案。

2. 需要自定义功能:如果当前应用在协议层面难以支持诸如账户抽象、特定的 Onboarding 机制(Revenue 分享)等业务需求,并且这些功能对于业务开展至关重要,那么,建议选择或迁移到应用链。

3. 成本敏感:如果终端用户对区块空间资源敏感,或者希望降低如 MEV 等损失,应用链可能是一个更好的选择。另外,如果应用属于高频交互场景。应用链能够提供更高的资源效率和更低的交易成本。

应用链的护城河构建和发展路线

我们认为,应用链的护城河永远是其自身的应用业务。成功的关键在于深入挖掘市场痛点,构建 PMF(Product Market Fit)的产品应用。单纯地依赖应用链的链基础设施叙事,是一种拿着锤子找钉子的固化思维,并不是构建护城河的有效途径。

在当前的新型应用链浪潮中,如何构建公开透明的链上低成本应用,把握市场需求和解决产品痛点,打磨出完善且安全的产品,并建立庞大和丰富的用户数据积累和分析,搭配具有现金流模型的业务模式,形成强大的用户粘性和规模效应,才是关键。

高举高打的路线并不一定适合应用链。至少在核心产品尚未完善、用户数据和用户增长数据尚未完全建立之前,应用链应以发展为主,宣传为辅。用户数据的积累、用户习惯的培养、产品功能的迭代更新,这些都不是一蹴而就的,所以,稳扎稳打的发展思路更为适合。应用首先尽快形成自身的核心功能,甚至是不可替代的功能。基于此再研发新功能和产品线,这样,即使在新功能和新产品线时遇到冷淡反应时,也可以采取防守性的放弃策略。对应的是,在应用链的升级迭代方面,也可以多次深入地和原有应用功能做集成。

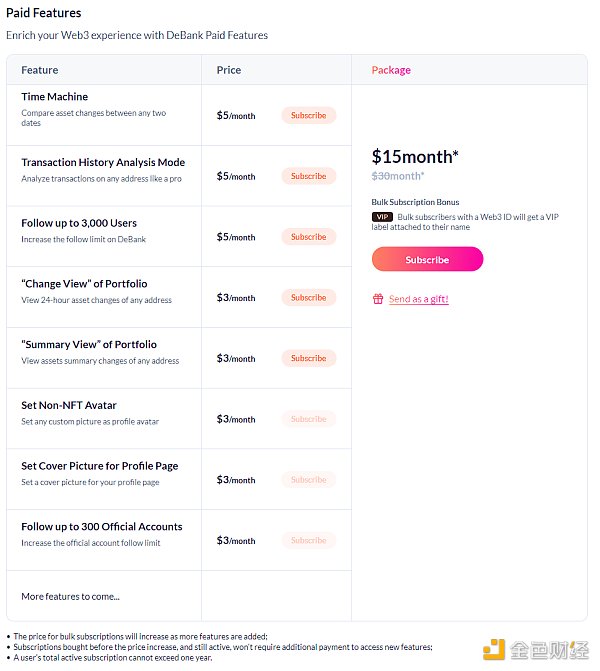

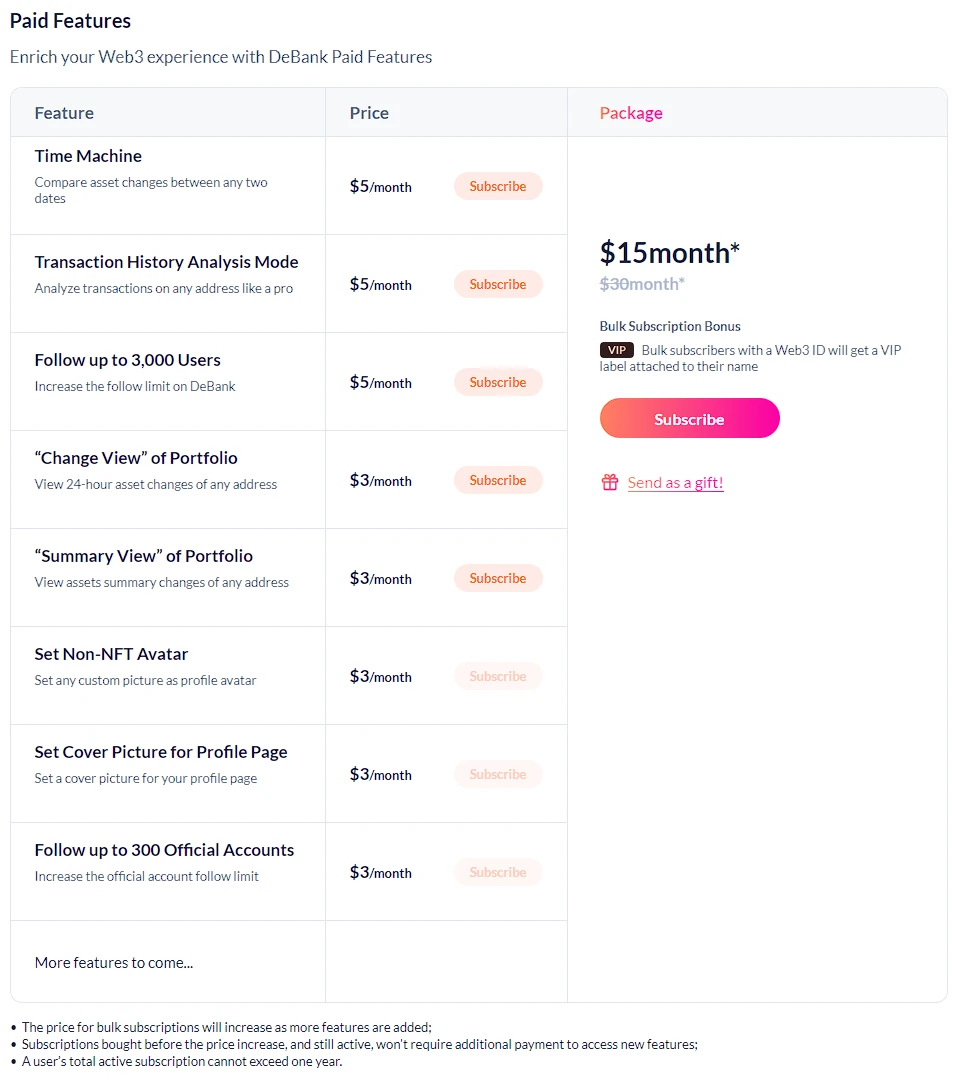

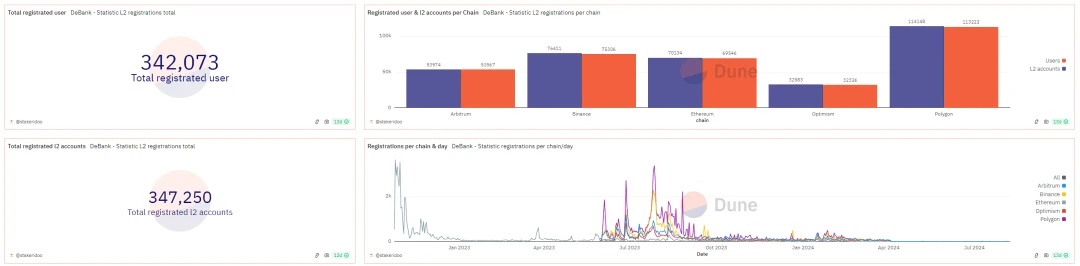

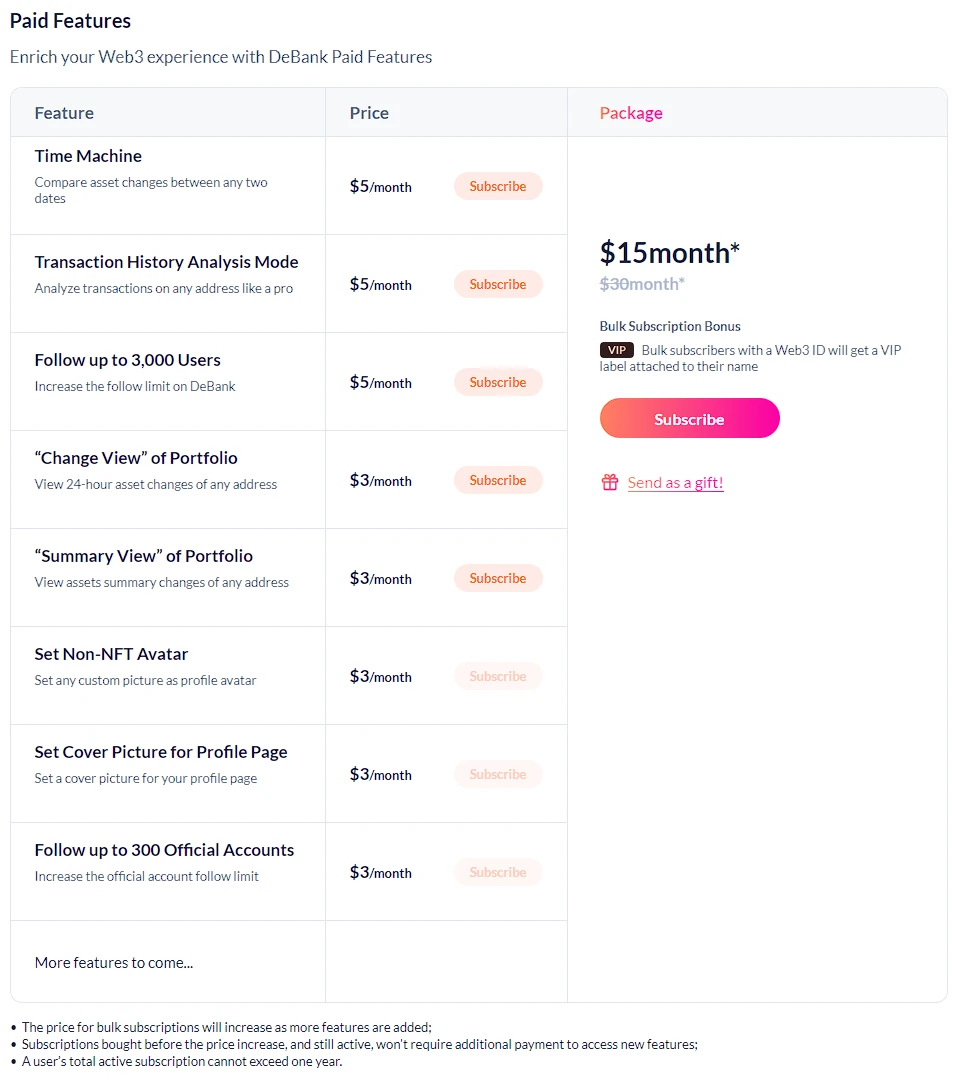

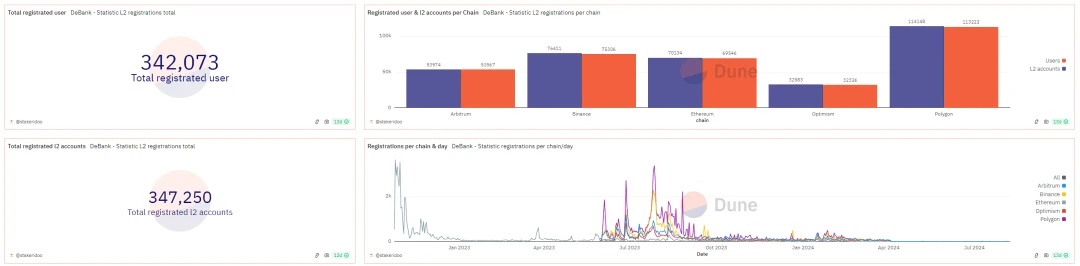

以知名的 Portfolio 可视化资管平台 Debank 为例,早在很久以前就建立了对 ETH 及 EVM 系钱包地址资产、交易流水、dApps 等仓位的跟踪和观察,并据此迭代了众多功能。尽管 Debank 拥有许多相对不为人知的功能,例如通知、书签和打招呼等,但这并不影响我们对其核心资管功能的喜爱。对于 Debank 的付费功能,我们可以看到他们在这一方面的用心,多样化和细颗粒度的付费特性以及整合优化的 Package 功能,都为用户提供了贴心的选择。这些功能的总体数据表现良好,并且与 Debank 的另一条产品线 Rabby Wallet 形成了良好的协同作用。即使 Debank 宣传基于 OP Stack 开发了 Debank Chain,用户也没有明显的感知。这说明,Debank 的应用链很好地展示了如何为应用搭建核心护城河,并为其他应用链的发展路线选择提供了有价值的参考。

代币的玩法设计思路

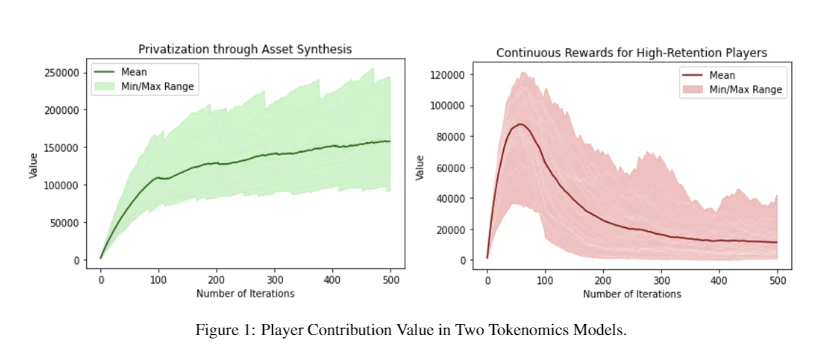

在构建应用链的代币经济模型时,我们主张采取一种自然发展(Organic)的策略。这种策略的核心在于减少人为干预,避免依赖于短期的激励措施。我们的希望是让代币的流通和价值增长与应用本身的扩展和用户基础的增加相协调。通过这种方式,代币经济能够与应用的长期发展和用户的实际需求同步,从而实现可持续的增长。

代币在应用的早期阶段可以作为一种强有力的工具来吸引用户,实现所谓的“冷启动”。然而,为了确保这些初期用户不仅被吸引,而且能够被转化为长期用户,关键在于设计一个高效且具有吸引力的机制。这一机制需要基于对应用产品的清晰定位,深入洞察用户的需求和偏好,以及对业务场景的全面理解。此外,代币的核心价值也必须被树立,以确保用户认识到其长远的潜力和利益。通过这样的策略,代币不仅能够吸引用户,还能够促进他们的持续参与和产品的深入使用。

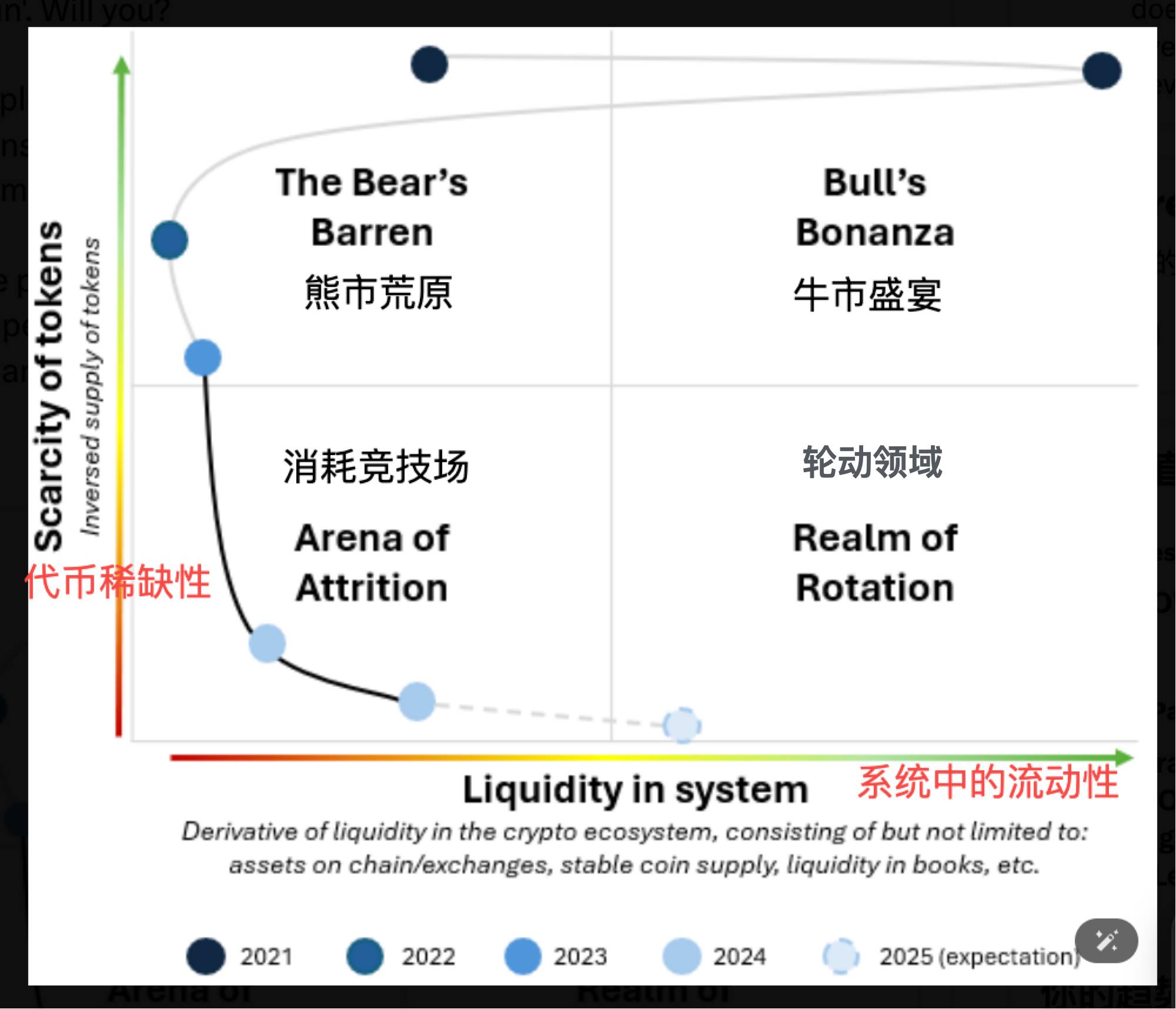

代币持有者的数量增长应该和用户基础的扩张保持一致,以确保代币经济的健康发展。我们应避免采取过于激进的代币分配策略,而是致力于实现一种持续增长的模式。这不仅要求我们充分考虑当前的市场流动性和潜在的市场变化,而且还要确保代币经济模型和应用的愿景紧密相连。此外,NFT 作为一种蓄水池式新型资产,创新和恰当的结合能够为用户提供多样化的使用场景,也有助于提升代币的吸引力和市场竞争力。

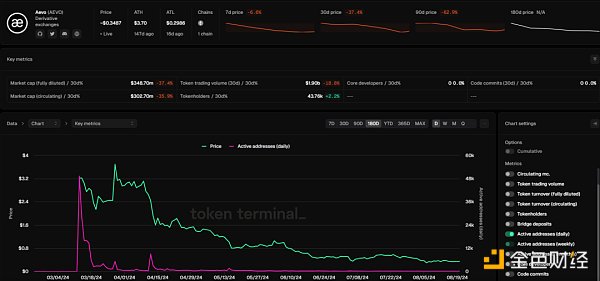

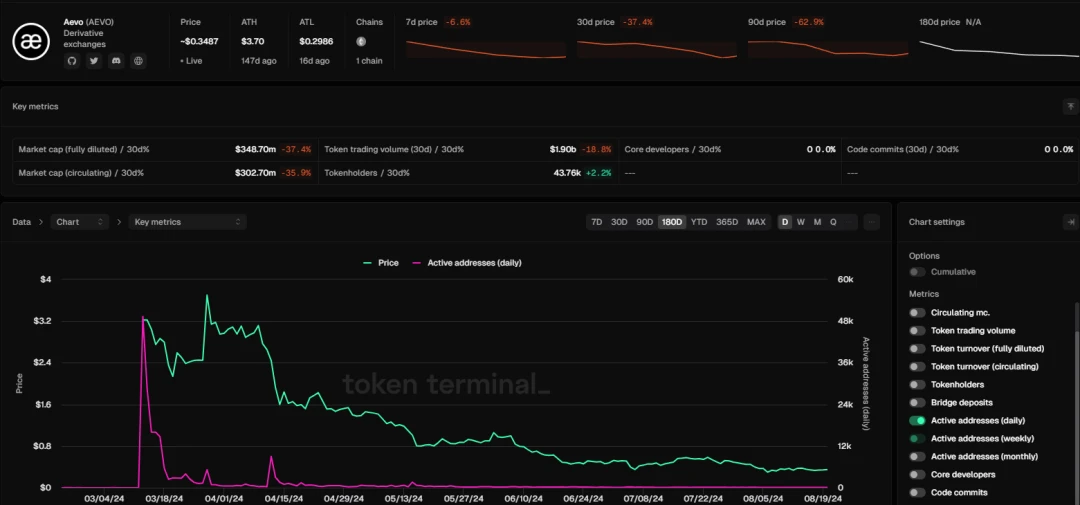

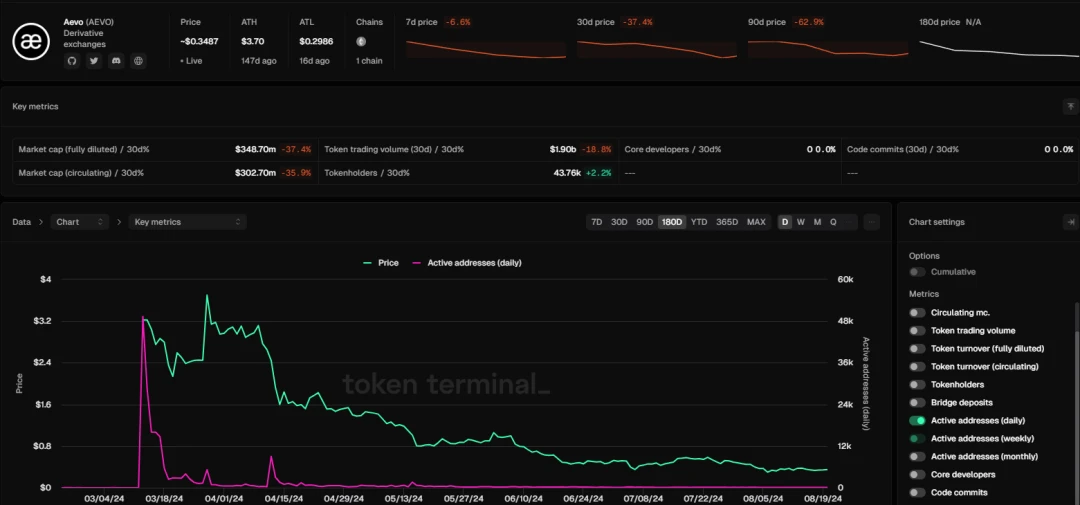

从失败的案例中汲取教训,是应用链设计代币时避免错误的关键。以 Aevo 为例,作为最近半年内登陆币安交易所的新币,它不会受到流动性不足影响。通过代币空投预期吸引了大量早期用户后,Aevo 在盘前交易市场板块站稳了脚跟。但不幸的是,Aevo 过于激进且缺乏节制的代币设计模型,最终损害了产品的核心数据增长。目前,Aevo 在代币持有者增长、日交易活跃度以及产品盘前交易的基本盘口等关键指标上都显示了停滞的现象。正因如此,为了构建一个既能吸引用户又具有长期可持续性的代币经济模型,我们提倡自然发展(Organic)的思路,核心是以内在价值和用户需求来推动代币的自然增长和应用的扩展。

应用链知名项目概览

让我们深入探讨一些当前市场上备受瞩目的应用链项目,并对它们展开分析。

Cyber

Cyber 是主打社交场景的 Restaked 以太坊二层网络,针对 Mas Adoption 做了优化。核心特性包括原生账户抽象,CyberGraph 和 CyberAccount 支持的 Enshrined Social Graph Protocol、低成本高效去中心化存储 CyberDB 和去中心化定序器等。核心应用产品是 Link 3 ,允许经过验证的Web3公司和专业人士在链上创建可重用数据,并且这些数据可以被其他应用组合使用。

XAI

XAI 是由 Offchain Labs 开发的兼容 EVM 兼容的游戏三层网络,利用 Arbitrum 技术,XAI 允许玩家在不使用加密货币钱包的情况下,拥有和交易他们在游戏中的物品,同时 XAI 网络的节点运营者参与网络治理和获得相应的奖励,由此为传统游戏玩家构建一个具有开放和真实经济体验的游戏生态。

MyShell

MyShell AI 是创新的 AI Agent 创作者平台,也是链接用户、创作者和开源 AI 研究者的 Consumer AI Layer。用户可以利用 MyShell 独家集成的文本转语音技术和 AutoPrompt 工具,快速定制具有个性化语音风格和功能的 Agent。对于 Agent 创作者而言,他们可以高效地创建和发布 AI Agent,并且从中集成变现渠道,获得相应 Agent 的收益。

GM Network

GM Network 致力于成为消费者 AIoT 领域的创新者,它采用了先进的 AltLayer 技术,并结合了 EigenDA 与 OP Stack,打造了一个去中心化 DePIN,旨在为用户定制个性化的 AI 代理。GM Network 的目标是构建一个庞大的激励与通信平台,通过将 DePIN/IoT 技术与 AI 的融合,推动 AI 技术在消费者端的广泛应用,从而在虚拟世界与现实世界之间架起一座桥梁。

其他一些项目

投资分析框架

在进行投资分析时,我们采用以下框架来确保对应用的评估全面而深入:

行业理解与市场定位:深入了解币圈的玩法和操作模式,懂得如何选择市场痛点和提出新颖的应用解决方案。

目标客户群体:应用是针对一个庞大且具有潜力的用户基础,因为直接影响到其市值的天花板。

产品交付与迭代速度:与基础设施相比,应用需要有强大的产品交付能力和快速迭代速度,确保产品功能的持续优化和创新。

用户留存与商业模式:应用要能够构建强大的用户留存能力,并通过 GMV 增长和匹配的商业模型来实现可持续增长。

通过这个框架,我们可以系统地评估项目的综合实力和市场前景,为投资决策提供坚实的依据。

展望

对于应用链的发展前景,我们持有乐观的预期。这种乐观基于应用链作为承载用户活动的核心平台,它们可以在社交、游戏等多元化领域中发挥着至关重要的作用。未来,这些应用链不仅为用户提供了丰富的交互体验,而且可以通过其独特的技术优势,推动了相关行业的创新和发展!

题外话

1. To B 端和 To C 端的应用业务形态各有特点,但它们与应用链结合的思路是相似的。本文将不对这两者进行严格区分,而是聚焦于它们如何利用应用链技术来实现业务目标和增长。

2. Layer 3 和 Layer 2 的应用链,主要的差异点是 Layer 3 采用特定的 Layer 2 作为结算层和数据可用层,也就是结构上面和 Layer 2 并没有太多不一样。

3. Solana 的官方并没有明确表态支持 Layer 2 的发展,其重心依然是围绕 Solana 高性能公链而构建,对于一些 Solana 之上的 Layer 2 或者应用链,思路和以太坊系列的应用链类似,不同地方是执行框架和数据可用层。

4. Layer 2 的现状看似鬼城,实际原因是部分 Layer 2 过于依赖代币空投预期营造的链上繁荣,没有充分运营和维护生态。通过 Defillama 的https://defillama.com/chains,Arbitrum和 Base 等 Layer 2 数据同样是非常活跃。

5. 应用链和 RaaS 之间的收益分成一般有多种模式,例如固定付费,根据定序器收入分配等,对于不同体量的应用链,可以根据自身业务情况选择。

参考资料

Cosmos Hub

Cosmos Hub ForumCHIPs Discussion phase: Permissionless ICS

PANewsDelphi Digital:分析了所有L1区块链后,我们为何最终决定在 Cosmos 上研发?

极客Web3 (Geek Web3)极客Web3 (Geek Web3) on Twitter / X

Cosmos Hub 区块链凌晨开始经历近 4 小时中断,目前已恢复出块

Juno Network 遭攻击、主网停止出块!JUNO 币价下挫逾 5% _Btcfans

Application-Specific Blockchains | Explore the SDK

Mintscan

José Maria Macedo

RPC Node Providers | Optimism Docs

DuneAnalyticsOptimism Overview

StarkWareWhat are Appchains?

Superchain Ecosystem | Chains

Orbit Ecosystem

Build ZK powered blockchains

L2 BEAT – The state of the layer two ecosystem

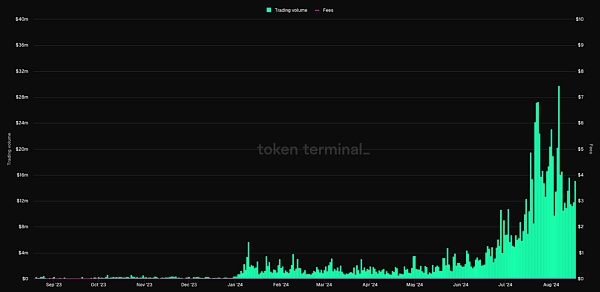

DuneAnalyticsDeBank Layer 2 Dashboard

SimilarWeb

DeBank | The Real User Based Web3 Community

TokenTerminal

Haotian | CryptoInsight on Twitter

Delphi | What is Appchain?

The Benefits and Tradeoffs of Application-Specific Blockchains