原创|Odaily星球日报()

作者|Wenser()

在的结尾,经历以太坊引领的IC0浪潮、公链投资热、DeFi、GameFi 等热潮后,加密创投即将进入以 NFT 完成“最后一舞”并快速落幕的“行业阵痛期”:一方面,是 LUNA 暴雷、3AC崩盘、FTX 遽然倒下、Genesis 破产等众人始料未及的行业黑天鹅事件频发;另外一方面,则是美国 SEC、CFTC 等政府部门对加密行业的“联合围剿”与穷追不舍。

熊市期间,流动性的减少使得行业发展只能寄希望于“板块轮动”的交替炒作,比特币生态以及L2生态成为这一阶段的为数不多的“叙事级别利好”,尽管后续市场表现参差不一,但在一定程度上也为后续比特币现货 ETF、以太坊现货 ETF 等“合规里程碑事件”的达成奠定了基础。

而站在比特币创世区块诞生后的第十五个年头、比特币成功完成第四次减半的 2024 年,随着包括比特币在内的加密货币市场与美国股市、美国经济以及世界政治经济局势联系日益紧密,中本聪设想中的“点对点支付的电子货币系统”的愿景越发可望而不可及。以此观之,或许加密货币正在走向一个失落的未来——曾经的主权个人主义、网络国家构想、去中心化使命逐渐被抛之脑后,等待着我们的,是进度未知而又业已注定的“中心化主义收编”。

继本系列《》对加密创投周期中的 2016-2021 年进行简要回顾之后,Odaily星球日报将于本文对 2022-2024 年,即本轮周期中具有代表性的行业事件与加密创投趋势进行梳理与总结性分析,供读者朋友交流参考。

本文篇幅较长,为方便读者理解查阅,TL,DR(太长不看)版本如下:

-

NFT 成以太坊最后加密荣光, 2022 年 5 月猴地发售成“落幕一刻”;

-

UST、LUNA、3AC、FTX 纷纷爆雷,加密行业成“连环炸弹库”;

-

至暗时刻之后,比特币生态与 Meme 币成加密行业新增量热点;

-

比特币、以太坊 ETF 接连通过,行业合规里程碑或成“行业墓碑”;

-

创投路径依赖 3 大破除方法:异常值监测、内部妖怪联盟、外部顾问机制;

-

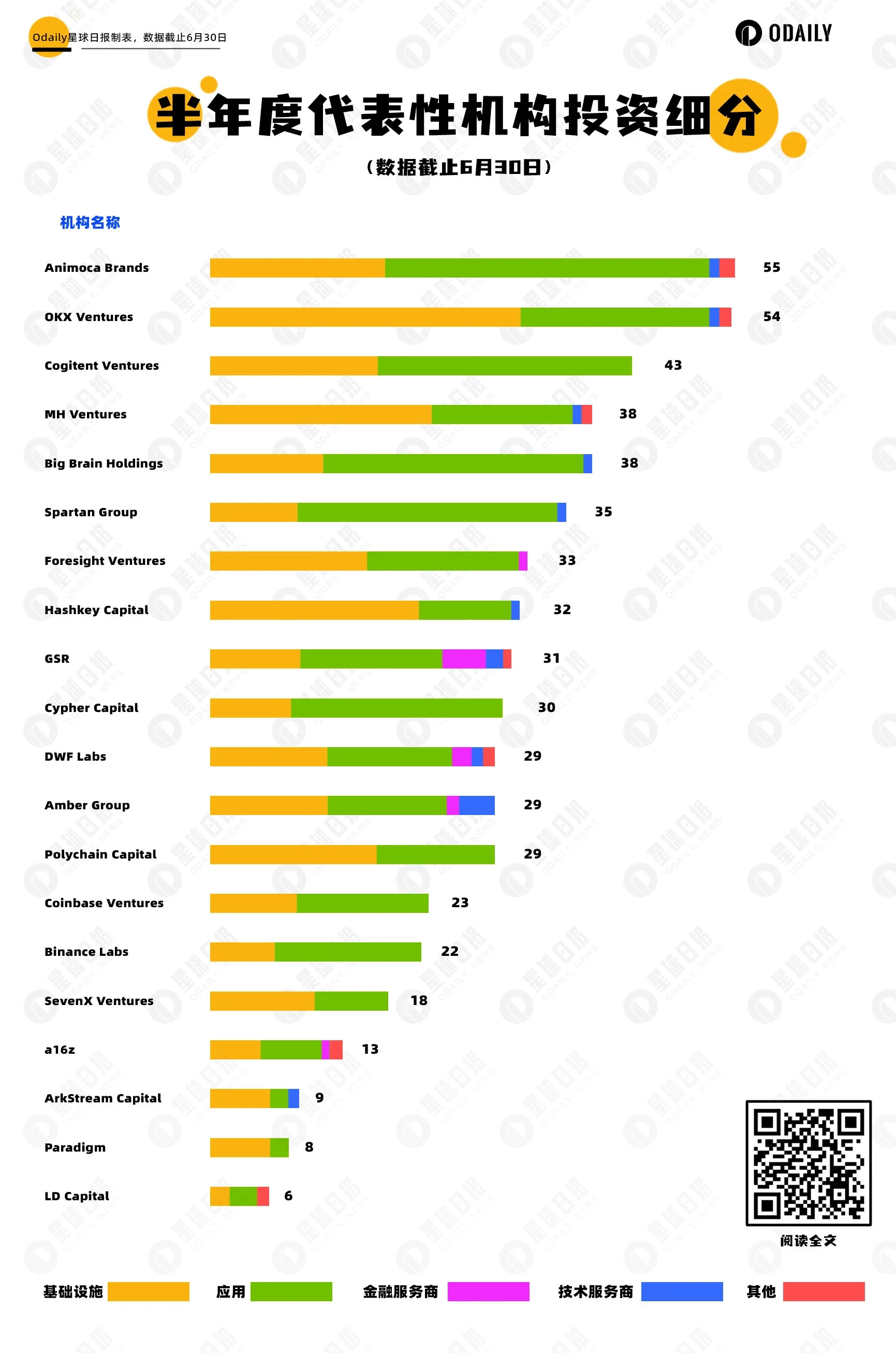

细数 2022-2024 年活跃投资机构名单:交易所风投部门、游戏赛道居前列;

-

加密大趋势:公链从一到多,行业格局西升东落,唯“流动性”永恒。

最后的加密荣光:非同质化代币(NFT)热潮

时间进入 2022 年,NFT 仍然是彼时绝对的“热门赛道”——华人明星及 IP 公司争相涌入,周杰伦、余文乐、陈冠希、潘玮柏等相关的 NFT 项目轮番登场又迅速被市场淘汰;Azuki 以其极具辨识度的“漫画风”成为继 BAYC 之后另一个现象级 NFT 项目;包括 Paco Rabanne、Dolce Gabanna、Etro、Tommy Hilfiger、Dundas、Cavalli、Nicholas Kirkwood 和 Elie Saab 等在内的数十个品牌出席 Decentraland 内举办的“首届元宇宙时装周”;Moonbirds 因项目创始人 Kevin Rose “知名投资人”的身份及此前的 Proofs 系列 NFT 一度高达 100 ETH 的地板价而大获成功;主打“Move To Earn”概念的 GameFi 游戏 STEPN 相关的运动鞋 NFT 道具也成为破圈的“炒作标的”。

而作为彼时最大的 NFT 交易平台,OpenSea 也迎来了自己的“巅峰一刻”—— 2022 年 1 月 5 日,Opensea 完成 3 亿美元 C 轮融资,估值为 133 亿美元,Paradigm 和 Coatue 领投。

与此相对应的,则是 BAYC 的“一时无两”—— Yuga Labs(BAYC 背后母公司)于 3 月以 40 亿美元估值完成新一轮 4.5 亿美元融资,a16z领投,Adidas Ventures、Animoca Brands、Samsung、Google Ventures、Tiger Global、FTX Ventures、 Coinbase Ventures、Moonpay 等参投,该轮融资系当时 NFT 行业最大一笔融资。彼时 Yuga Labs 已完成 ApeCoin 代币的空投及上线,新一轮的 FOMO 在 OtherSide 元宇宙游戏项目的消息下蓄势待发,拥有一枚 BAYC NFT 成为无数加密玩家“炫耀的资本”,但在日后地板价从巅峰时期的 120 枚 ETH 下跌至不足 30 ETH 时,同样也成为了无数持有者“难以忘却的痛苦回忆”。

值得一提的是,金沙江的朱啸虎、美团的蔡文胜等国内互联网创投圈老炮亦身在此列。

金沙江创投管理合伙人朱啸虎购入 BAYC#9279 被视为“见顶信号”

另外一边,则是在吸收借鉴 Axie Infinity 模式和优点的基础上迭代更新的 STEPN 的“突飞猛进”: 2021 年 12 月上线公测版;2022 年 1 月完成 500 万美元种子轮融资,红杉资本印度与 Folius Ventures 领投;4 月 6 日,币安宣布战略投资 StepN。成立半年, 其全球月活跃用户数量就已超过 300 万,在疯狂的造富效应的带动下,“运动鞋 NFT ”成为无数运动爱好者茶余饭后的谈资和“每天运动的唯一目标”。而 Folius Ventures 也因此赚了个盆满钵满,自此确定了后续“聚焦加密 C 端应用、致力于投资以行业 Mass Adoption(大规模采用)为己任的项目”的投资路线。

身处牛市末尾的 2022 年上半年,无数人以为 Mass Adoption 在众多 NFT 与 GameFi 项目的发展推动下已经初见曙光,殊不知已经是“周期余晖”。, 2022 年全年共有 1660 起投融资事件,资金总量超 348 亿美元。与 2021 年公布的 1351 起不同轮次的投融资事件及披露的共计 305 亿美元总量相比,获得融资的项目数量同比增长 22.87% ,资金总规模同比增长 14.08% 。

-

DeFi 赛道当年投融资事件共 426 起,融资总规模为 16 亿美元,其中 Uniswap Labs 完成的由 Polychain Capital 领投、a16z 等机构参投的 1.65 亿美元 B 轮融资为仅有的超亿元规模融资;

-

NFT 与元宇宙赛道投融资事件共 334 起,融资总规模为 44 亿美元,规模在 1 亿美元及以上的有 10 起,规模最大的是前文提到的 Yuga Labs 完成由 a16z 领投的 4.5 亿美元种子轮融资;

-

GameFi 赛道投融资事件共 334 起,融资总规模为 44 亿美元,规模在 1 亿美元及以上的有 7 起;游戏开发商和风险投资公司 Animoca Brands 成赛道大赢家,先后 3 次完成 3.58 亿美元、 7500 万美元以及 1.1 亿美元等不同轮次融资,总融资额超 5.4 亿美元;

-

CeFi 赛道投融资事件共 208 起,融资总规模为 96 亿美元,规模在 1 亿美元及以上的有 27 起,占比 13% ,大规模融资在各赛道中占比最高。值得一提的是,FTX US 于当年 1 月便宣告完成由软银、淡马锡、Paradigm、Multicoin Capital、Lightspeed Venture Partners 等参投的 4 亿美元 A 轮融资,估值达到 80 亿美元;

-

Infra 赛道投融资事件共 426 起,融资总规模为 125 亿美元,规模在 1 亿美元及以上的有 35 起,规模最大的是 Luna Foundation Guard(LFG)通过场外销售 LUNA 完成的 10 亿美元融资,由 Jump Crypto 和三箭资本(简称3AC)领投。

而 LUNA、UST、3AC、FTX 等字眼,将自 2022 年 5 月开始,成为整个加密创投行业挥之不去的阴影。

至暗年度:接踵而至的暴雷事件

2022 年 5 月 1 日,BAYC 母公司 Yuga Labs 新推出的元宇宙项目 Otherside NFT 铸造活动在狂烧价值 1.7 亿美元的 ETH Gas 费后成功落下帷幕,而另一场行业风暴已经在酝酿之中——加密货币行业在短短几天后将迎来属于自己的“雷曼时刻”,而这,仅仅是本年度的第一次。

-

5 月 7 日至 5 月 13 日,算法稳定币龙头 UST 先后经历两次脱钩,Terra Labs 及韩国加密货币领袖级人物 Do Kwon 此前费尽心思维护的“左脚踩右脚”模式最终还是无奈陷入死亡螺旋,LUNA 和 UST 双双崩溃,币价短时间内跌幅超百倍。

-

6 月 13 日,加密借贷平台 Celsius 宣布暂停提款,后续发现由于其使用链上杠杆和衍生品 stETH 导致资不抵债,陷入恶性循环。7 月 14 日,Celsius 申请破产保护。

-

6 月 14 日,有传言称三箭资本(简称3AC)资不抵债、深陷流动性危机。6 月 15 日,3AC 联合创始人 Zhu Su 回应称“正在与有关方面进行沟通,并致力解决问题。”但最后,受 Luna 暴雷事件影响,因3AC 此前重仓 GBTC 与 stETH, 7 月 2 日,其无奈申请破产保护,根据随后的显示,其欠 27 家公司共计 35 亿美元。

-

7 月 6 日,3AC 债权人 Voyager Digital 宣布申请破产保护,主要原因系3AC拖欠其 6.7 亿美元贷款而遭受巨额损失。

-

8 月 8 日,加密借贷平台 Hodlnaut 宣布停止交易,于 8 月 16 日在新加坡寻求债权人保护。

-

11 月 2 日,DCG 旗下加密货币行业媒体 CoinDesk 披露加密做市商 Alameda 资产负债表存在极大隐患,引发市场恐慌,彼时世界第二大加密货币交易所 FTX 陷入流动性危机。11 月 8 日,FTX 宣布停止提款。11 月 9 日晚,原计划收购 FTX 的币安宣布放弃交易,FTX 全面崩盘。11 月 11 日,FTX 提交破产申请。

-

11 月 10 日,BlockFi 因其债权人 FTX 的危机暂停取款,于 11 月 28 日申请破产保护。此前 6 月 17 日,加密货币分析师 Otteroooo 称 BlockFi 很有可能也将陷入流动性危机,因美 SEC 罚款、Luna 崩盘、向三箭资本的借款等事件损失大量资金。

-

11 月 14 日,因 FTX 崩溃遭遇流动性紧缩,加密经纪商 Genesis 寻求 10 亿美元紧急贷款,并于 11 月 16 日暂停提款。11 月 21 日,Genesis 称其“没有立即申请破产的计划”,后于 12 月 8 日表示恢复取款仍需数周时间。最终, 2023 年 1 月,Genesis 正式提交破产申请文件。

如果说当年 2 月份的俄乌战争掀起了一场世界范围内的“地区热战”,那么这些接二连三的机构暴雷事件对于加密货币及创投行业而言,不啻于一枚枚带来毁灭与伤痛的“核弹”。

很多人因 FTX 暴雷而对加密货币再无信任可言,FTT 代币价格同样在短短几天时间内暴跌数百倍,如同之前的 LUNA 一样,彻底沦为另类的“破产概念 Meme 币”;而成立仅 3 年估值曾高达 320 亿美元的 FTX 就这样一夜归零,被扫进了历史的尘埃之中,往日受到 Paradigm、软银集团、红杉资本、淡马锡等一众知名投资机构青睐的“明星交易所”自此成为昨日黄花。

加密货币行业创投风口的个中凶险,由此可见一斑。

再结合彼时层出不穷的安全事件,加密行业一时间称得上是雪上加霜。据, 2022 年加密货币行业相关安全事件约为 427 起,造成的直接经济损失超 35 亿美元,。

2022 年主要安全事件一览

据 显示, 2022 年 11 月,受 FTX 暴雷等事件影响,比特币价格一度跌破 16000 美元,低至 15800 美元左右;以太坊价格一度跌破 1100 美元,低至 1090 美元左右;加密货币市值一度跌破 1 万亿美元,低至 8200 亿美元左右。

加密货币市值低点

尽管如此,据相关数据, 2022 年第一季度的投融资市场仍以超 100 亿美元的融资总额问鼎“自比特币诞生以来的单季投融资记录”,同时创下“连续 7 个月正向增长”的行业记录,期间资本增量高达 260 多亿美元,称得上是“前所未有的加密创投黄金时代”

,Near、Polygon、Aptos、Sui、zkSync(现已更名为 ZKSync)等公链项目相继获得超 1 亿美元的融资,NFT 知名项目 NBA Top Shot 及 Flow 公链背后开发商 Dapper Labs 获 3.05 亿美元融资的消息也继续激励着 L1、L2 网络相关项目的发展,为后续的大规模空投及“L2 热潮”奠定了基础。

曾经的“加密新王”——以太坊也在当年 9 月 15 日成功产出首个 PoS 区块,共识机制正式从 PoW 转为 PoS,也为之后埋下了伏笔。

加密王者回归:比特币生态与 Meme 币生态

经历了 2022 年“冰火两重天”的“至暗年度”之后,加密创投在 2023 年重新进入阵痛后的“恢复期”。

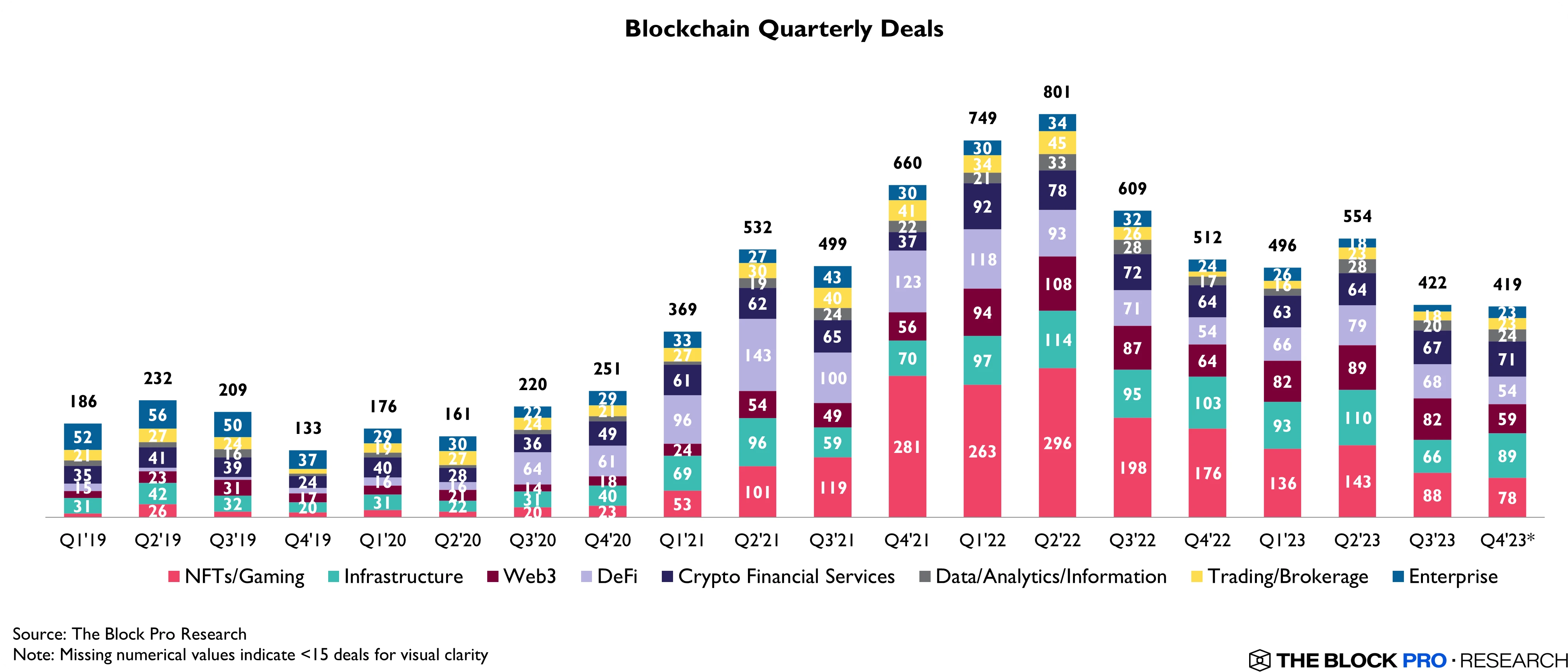

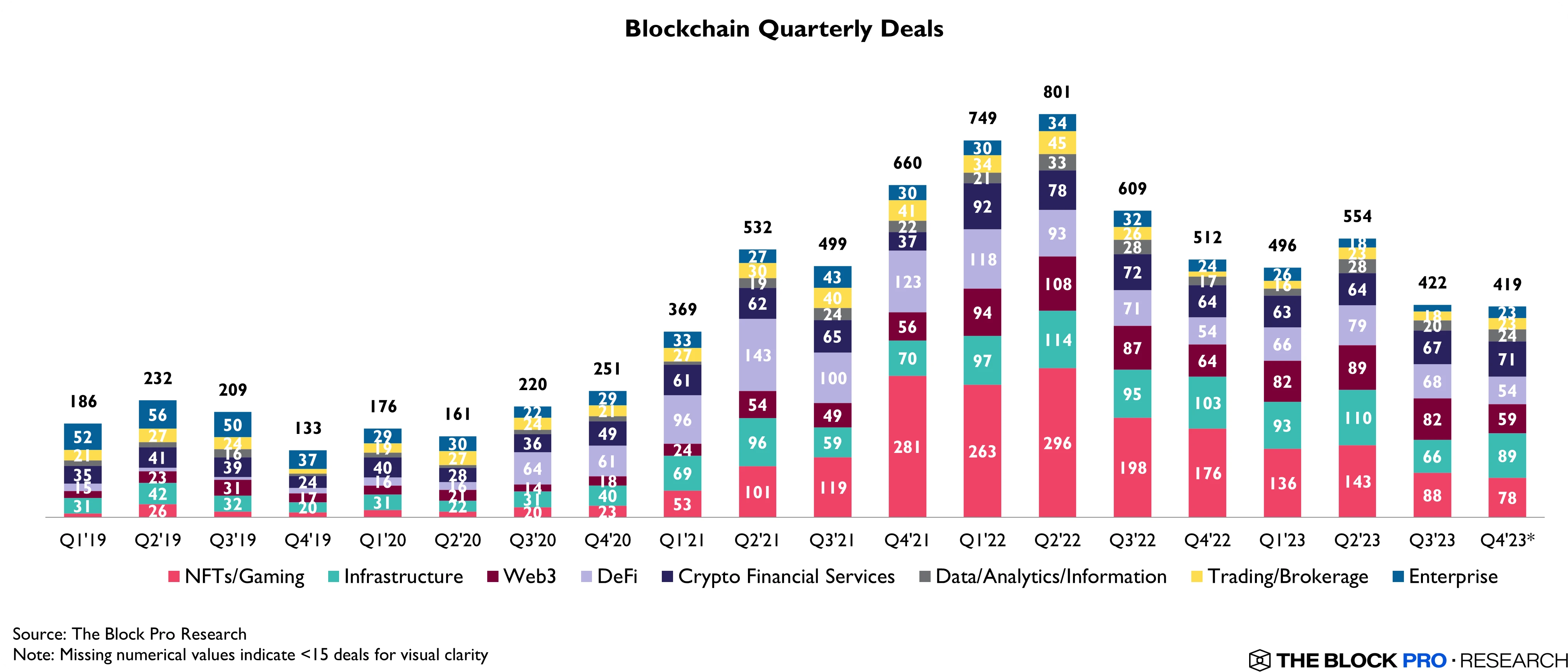

关于这一点最明显的表现在于,行业融资规模大幅下降:据 , 2023 年加密行业总融资金额 90.43 亿美元,远低于此前几年的数据,甚至据称,当年度 1957 名投资者为 617 个项目进行了约 641 轮融资,累计融资额仅为 55.8 亿美元,而最受欢迎的一轮融资类型是种子轮的事实也再一次证明了,彼时的加密创投并不是十分活跃,甚至单从数据层面上来看,可以说极为惨淡。另据 , 2023 年风投机构投资规模仅为 107 亿美元,相较于 2022 年(333 亿美元)减少了 68% 。

2019-2023 年各季度子领域融资数量统计

这一市场表现的主要影响因素,或许要归功于加密货币行业迎来了“老树新花时刻”——讲求“公平发射”的比特币生态与 Meme 币生态重新焕发了生机——Ordinals 协议和 BRC20 的产生以及著名互联网 Meme PEPE 同名 Meme 币项目及 Meme 币热潮的出现为比特币、以太坊价格行情的回归提供了一定动力,毕竟,Gas 费是链上操作无法回避的一环,使用量相对增多,价格也会有不同程度的上涨。尽管这对创投领域的助益较为有限,但仍带动了相关项目的融资及发展。

后续,“铭文热”也逐步扩展至不同的区块链网络生态之中,甚至到了“言必称铭文”的阶段,包括 AAVX、Injective 等在内的诸多老牌公链因“首个铭文项目”的上线而短时间内汇聚了超高的市场关注度。“尽管项目不一定靠谱,但我不能不参与”是彼时无数市场用户最真实的想法。而在这一波“铭文潮”中,既有一波流的 Rug 项目,也有包括 Merlin 在内的诸多“正经项目”。

而细数这些项目,其中的“龙头”非 Babylon 莫属—— 2023 年 12 月 7 日,Babylon 完成由 Polychain Capital 和 Hack VC 领投,Framework Ventures、Polygon Ventures 和 OKX Ventures、IOSG Ventures 等参投的 1800 万美元融资。2024 年 2 月,Binance Labs 宣布投资 Babylon;2024 年 5 月,Babylon 完成由 Paradigm 领投的高达 7000 万美元的新一轮融资。Paradigm 投资的另一比特币生态项目为老牌 NFT 交易平台 Magic Eden,在其集成比特币钱包入口之后,也成了比特币生态 NFT 板块的重磅玩家之一,交易量直追 OKX 比特币 NFT 交易市场。

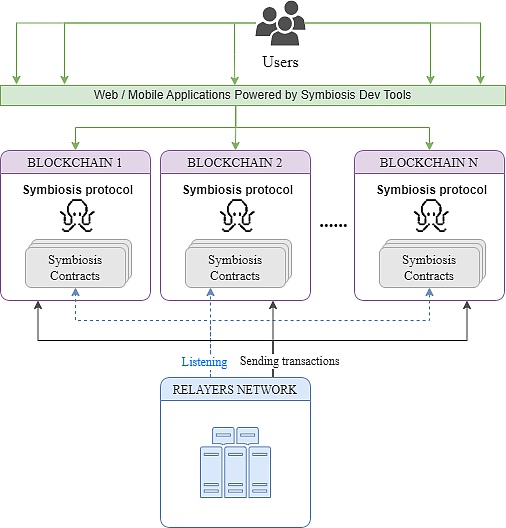

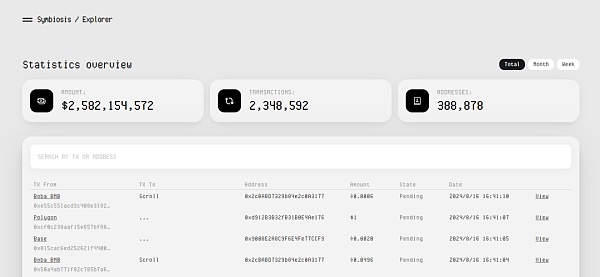

此外,L1、L2乃至 L3 概念相关协议及应用的落地也为跨链桥的高额融资创造了条件。

以太坊扩容项目 于 3 月完成 5000 万美元的新一轮融资,Polychain Capital、Sequoia China(红杉中国)、Bain Capital Crypto、Moore Capital Management、Variant Fund、Newman Capital、IOSG Ventures、Qiming Venture Partners、OKX Ventures 参投,其融资总额达到 8300 万美元,据消息人士称估值高达 18 亿美元。

基于 Optimistic Rollup 的L2 网络 于 11 月完成 2000 万美元融资,Paradigm、Standard Crypto、eGirl Capital、Mechanism Capital 联创 Andrew Kang、Lido 战略顾问 Hasu、The Block CEO Larry Cermak 等参投。

跨链协议 于 2023 年 11 月完成 2.25 亿美元融资,估值 25 亿美元,一跃成为年度融资最高的项目。该赛道另一“明星选手”是与包括 Starknet、ZKSync 在内的“四大L2天王级项目”一时瑜亮的 ,彼时其于 3 月、 4 月先后完成 1.35 亿美元的 A1 轮融资(估值 10 亿美元)与高达 1.2 亿美元的 B 轮融资(估值 30 亿美元,a16z Crypto、Sequoia Capital 红杉资本、OKX Ventures、Circle Ventures、Samsung Next、OpenSea 和佳士得等参投),因此被市场寄予厚望,推测其或将超越 Wormhole “扛起跨链赛道大旗”。但后来的结局大家都知道了——经历了近 2 个月轰轰烈烈的“反女巫运动”,ZRO 空投最终以少至个位数乃至不足一枚代币的“可怜数量”遗憾收场,引来一片骂声。

值得一提的是,自 2022 年 11 月 ChatGPT 面世以来,一系列 AI 应用如雨后春笋般涌现,其后一大批加密 AI 项目也应运而生,并在 2024 年成为加密创投行业的重要一环,代表性项目如 Web3 人工智能平台 于 2024 年 4 月完成由 Dragonfly 领投,Delphi Ventures、Bankless Ventures、Maven 11 Capital、Nascent、Nomad Capital 和 OKX Ventures 等参投的 1100 万美元 Pre-A 轮融资,参投天使投资人还包括前 Coinbase CTO Balaji Srinivasan、NEAR Protocol 联合创始人 Illia Polosukhin、前 Paradigm 投资合伙人 Casey Caruso 和前 Parafi 合伙人 Santiago Santos 等人。UBI 项目 也因 OpenAI 创始人 Sam Altman 的参与成为另类“AI 概念币”,其背后开发公司 Tools for Humanity 于 2023 年 5 月完成 1.15 亿美元 C 轮融资,由 Blockchain Capital 领投,a16z、Bain Capital Crypto 和 Distributed Global 参投。

最后的最后,包括 Starknet、ZKSync 在内的众多 “VC 币”也即将步入“完成历史任务的最后一步”——TGE 及对应的代币空投。

在 2023 年年底,一众投资机构相关代表人物对 2024 年进行了诸多展望,彼时多数人对于 2024 年的投融资赛道都抱有高度的期待及看好的态度。

11 月,美国银行全球基金经理月度调查,投资者对宏观经济前景仍持谨慎态度,但预计 2024 年将实现软着陆,同时利率下降,美元走软;

12 月,DWF Labs 启动 2024 年天使投资计划,将专注于 GameFi、SocialFi、Meme、RWA、衍生品和创新的 DeFi 解决方案;Coinbase Ventures 某发言人:“我们的观点是:提高监管透明度(主要是在美国以外),协议基础设施的成熟,机构参与,以及用户与链上产品互动方式的创新,这些因素的融合为 2024 年的光明前景奠定了基础。我们的承诺是全球性的,并且坚定不移,我们预计投资活动将在 2024 年增长。”

Animoca Brands 联合创始人 Yat Siu ,对未来“非常乐观”,预计到 2024 年,加密货币融资环境将“健康得多”。随着加密市场的反弹,“势头发生了变化,这可能代表着加密市场新牛市周期的开始,带有Web3组件的游戏和人工智能可能会在 2024 年吸引更多投资”。

早期投资机构 Shima Capital 对 2024 年的加密行业融资持“谨慎乐观”态度,其游戏主管 Alex Wettermann,“预计基础设施、游戏和代币化垂直领域将在未来一年获得更多投资”。

Polygon Ventures CEO Abhishek Saxena:“Web3 融资可能已经触底,新的一年将吸引更多的投资。一个积极的指标是,即使在熊市中,我们也看到了有弹性的开发者活动,这突显出基础建设仍在继续。”此外,他预计面向消费者的用例(包括社交、金融服务和娱乐)的投融资将回升,这些领域可能会出现新的领军企业。

虽然彼时的发言仍然是充斥着“路径依赖气息”的老生常谈,但后续 Meme 币热、AI 概念币热、Solana DePIN 热、Base 生态热以及包括估值 10 亿美元的 Farcaster 在内的诸多社交产品的成功,确实佐证了这一批行业资深人士的先见之明。

但很明显,市场的主旋律已经悄然发生了改变。

行业合规新进展:里程碑还是墓碑?

当地时间 1 月 10 日,美国证券交易委员会(SEC)宣布正式批准了首个比特币现货交易所交易基金(ETF),并于第二天开始对应交易。在经历长达数年的恩怨纠葛之后,加密货币领域终于迈出这历史性的一步。详情可见Odaily星球日报作者 jk 撰写的一文。

就在前一天晚上,还发生了一件令人啼笑皆非的事情,SEC 的 X 平台官方账号被黑且发布了一条“比特币现货 ETF 已获通过”的推文,随后遭 SEC 主席 Gary Gensler 澄清,称 SEC 官方账户被盗,发布了“未经授权的消息”,SEC 实际上并未批准现货比特币 ETF,一度引发比特币半小时内价格波动超 3000 美元,合约市场多空双爆。

或许受此影响,利好消息被提前消化,比特币价格在 ETF 通过后反应并不强烈,甚至一度下跌;反而以太坊因市场焦点转移至“以太坊现货 ETF 预期”而涨势凶猛。

而随着这一“合规里程碑”的达成,包括比特币在内的加密货币市场与美股、美国经济及世界经济体系的关联程度日益加深,也在一定程度上昭示着加密货币行业不再能够如以往那般“独善其身”,成为避险资金的首选标的。

2 月,Starknet 基金会 STRK 空投已开启申领,截止时间为 6 月 20 日。至此,曾经融资 2.61 亿美元、估值高达 80 亿美元的“L2四大天王”之一的 Starknet 阶段性地落下帷幕,市场用户开始期待 ZKSync、LayerZero、Blast 等项目的表演——没有人会预料到,这竟是“VC 币”最后的荣光。

ZKSync ,或许也是后续市场走势的暗示

3 月,比特币现货 ETF 在经历了初期的“砸盘”和高额交易之后,市场情绪逐渐回暖,并于 14 日成功创下 73000 美元左右的历史新高,大量资金首选投资标的成为比特币现货 ETF、比特币,新增流动性日益紧缩。与此同时,包括币安、OKX、Coinbase 在内的一众主流交易所在疯狂的市场行情助推下也开启了新一轮的上币潮。实现“三天上币安”成就的 BOME 引领的 Solana Meme 热潮也逐渐席卷开来,Solana 生态一键发币平台 pump.fun 也走过了初期低谷,逐渐步入正轨,并在随后的几个月逐渐成为“Meme 币周期最大主角”,协议收入在 5 个月后快速突破 9000 万美元。

据 显示,Web3一级市场 2024 年第一季度共计产生 459 宗融资事件,同比增长 28.7% ,融资总额达 25.45 亿美元, 同比增长 4.7% 。其中,基础设施、DeFi 和 CeFi 为投融资金额最多的三个赛道;早期融资项目数量相较 2023 年增长 10.5% ,市场仍有较多未被验证的技术与解决方案。值得一提的是,CeFi 和 DAO 赛道在 Q1 几乎没有获得活跃投资机构 Top 10 的青睐,或许是因为市场已经阶段性饱和,亦或者是由于合规问题、商业化难题等原因。

EigenLayer(B 轮融资 1 亿美元)、HashKey Group(A 轮融资 1 亿美元)、Optimism(场外交易 8900 万美元)、Zama(A 轮融资 7300 万美元)、Figure Markets(A 轮融资 6000 万美元)等项目名列 Q1 融资额前五名。得益于再质押赛道的火热,DeFi 成为此时的热门选择之一,但在之后的几个月,很多人会“后悔选择加入了质押大军的行列”。

4 月,市场的炒作预期开始转移到“比特币减半事件”,包括市场散户和投资机构在内的无数比特币生态参与者对此寄予厚望,期待比特币在区块高度 840000 完成第四次区块奖励减半之后能实现价格暴涨。

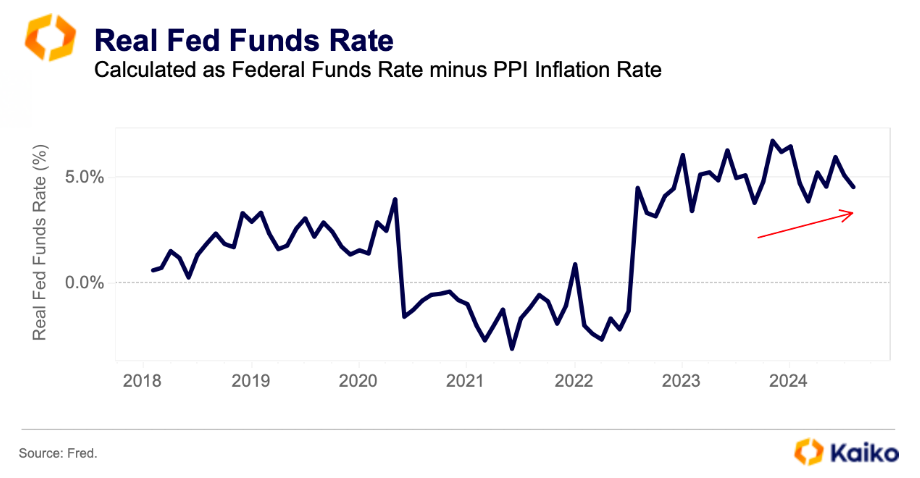

但彼时市场也有一些不同观点,如币安创始人 CZ 表示,比特币减半不同于股票分割,有人询问这样的问题,说明我们还处于早期阶段。基于以往 3 次减半事件的经验,他判断:减半后价格并不会一夜翻倍;减半后一年内,比特币价格将多次创下历史新高。Coinbase 分析师 David Han , “加密货币可能在很大程度上受到外生因素影响,包括地缘政治紧张局势加剧、长期利率上升、通货再膨胀和国债上升。”站在几个月后的今天来看,经历了伊以冲突、哈马斯运动等中东局势以及美股、日经、韩国股市等方面对比特币价格的影响之后,这些观点都已应验。

此外,根据 BlocksBridge Consulting 对 12 家上市比特币矿企财务收益的,其中 10 家矿企通过股权融资活动筹集了总计 20 亿美元,预计减半后盈利能力将出现下滑。这些公司在 2023 年 Q4 融资 12.5 亿美元。Marathon Digital、CleanSpark 和 Riot Platforms 是今年第一季度融资最多的公司,占比达 73% 。截至 3 月底,Marathon、CleanSpark 和 Riot 共持有 13.3 亿美元现金和超过 32, 200 枚比特币。

时间进入第二季度后,社交赛道成为“明星赛道”,比特币 ETF 成为市场的重要一环,投资机构出手次数也有大幅增长。

据统计, 2024 年第二季度融资总额达 27.5 亿美元,同比增长 38.9% 。社交赛道融资总额环比暴增 650% ,主要得益于 以 10 亿美元估值完成 1.5 亿美元融资,由 Paradigm 领投,a16z crypto, Haun, USV, Variant, Standard Crypto 等参投。

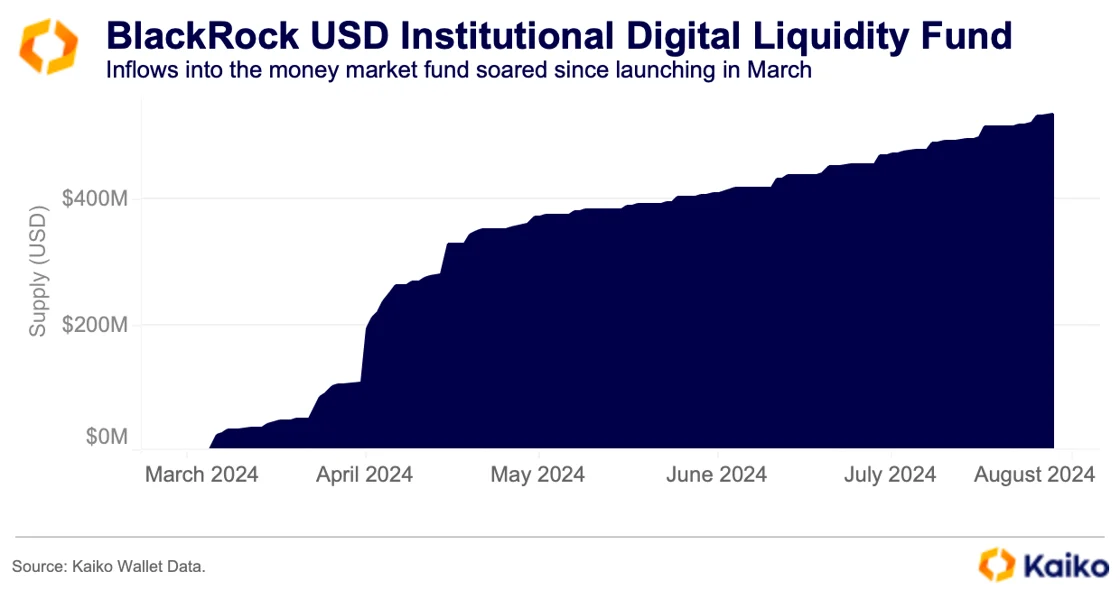

比特币现货 ETF 总净流入额达 23.94 亿美元,环比下降 80% ,资管总额环比下降 12.4% 。

融资数据显示,中后期项目融资总数环比增长 20.7% ,在市场环境日益稳定的现在,多数投资机构或许更倾向于提前进行战略性大额投资。Animoca Brands 以 36 次投资成为该季度最活跃机构,前十大机构在 GameFi 赛道的投资环比增长 71% 。

第二季度的明星项目还包括两大 L1 公链: 宣布完成 2.25 亿美元融资,Paradigm 领投,Electric Capital、SevenX Ventures、IOSG Ventures 和 Greenoaks 等参投,以“挑战 Solana 和 Sui 等公链”为主打概念,Monad 的本次融资成为 2024 年规模最大的一笔加密货币领域融资; 则以“社区驱动的 L1 公链”为主打概念,在 4 月的 B 轮融资中融资金额增加至 1 亿美金,估值高达 15 亿美元,由 Brevan Howard Digital 的阿布扎比分公司和 Framework Ventures 共同领投, Polychain Capital、Hack VC 和 Tribe Capital 等机构参投。

至于很多人关心的“ VC 币”,则以“高 FDV 低流通项目”的名头再次成为市场热议的焦点。Bankless DAO 创始人 、Dragonfly 管理合伙人 、加密货币交易员、KOL 纷纷对此发表了各自的看法,Hack VC 合伙人 于 7 月也从 VC 视角探讨了这一问题的可能性解法,认为基于“流动性”和“里程碑”的锁仓机制或许可以缓解这一问题,但深陷 FOMO 与 Meme 热潮中的市场对这一答案显然并不满意,因此项目方也很难严格执行这一策略。

从过往经历来看,一个项目在即将 TGE 时各平台的搜索量会达到高峰值,之后则呈断崖式下降趋势。对于很多人,包括项目方来说,“发币即巅峰”并不是一句玩笑话,而是残酷而又无奈的现实。

第二季度也是币安上币的“高峰期”, 各类待上币项目的竞争进入白热化阶段:Launchpool 项目平均估值达 2.17 亿美元,但机构投中率不足 2% 。彼时的市场,预计第三季度还有超 30 个大型项目进行 TGE,而面对现在宽幅震荡的“猴市”,很多跃跃欲试、等待上币的项目已经偃旗息鼓。

此外, 7 月份以太坊现货 ETF 的通过在世界经济局势下挫、部分地区政治局势动荡的大背景下也难掩以太坊价格颓势,在近期才。

最后,从投资机构募资角度来看,自 2015 年以来的公开数据显示,加密货币领域共发生 177 笔基金募资事件,募资总金额超 396 亿美元,此前 2021 至 2022 年的牛市就受益于此,诸如 Starknet 和 ZKSync 等高估值项目也是那时的手尾。

2024 年上半年,加密货币相关的 Web3 基金共完成 13.8 亿美元募资,Paradigm 于 6 月宣布完成 8.5 亿美元募资一事,成为第二季度乃至今年上半年最大的基金募资事件,可惜的是,越来越多的投资人意识到的一件事情是——目之所及,能投的项目越来越少,同质化的项目越来越多,新叙事和新技术越发成为稀缺资源。

连同市场散户在内的加密货币投资人们如同一只被关在“笼子”里的小鼠,只能沿着既定的滚轮快步奔跑,而未来等待着他们的,不知道是下一个里程碑,还是写着“行业理想业已死亡”墓志铭的墓碑。

创投周期启示录:路径依赖是唯一阻碍

纵览过往的几个代表性成功案例,“以太坊的关键先生”——肖风及万向实验室、“成败皆因盈亏同源”的 Solana 早期投资机构—— Multicoin Capital 以及投中 STEPN 而获得超额回报、相信“消费者应用引领 Mass Adoption”的聚焦亚太地区的投资机构—— Folius Ventures,一个很明显的特点是——路径依赖。

正如我们在此前多篇文章中提到的那句话一样:“成就你的东西,也会成为你前进的阻碍。”

当一个投资机构在一个赛道领域或者某个项目上获得超额回报时,囿于视角局限以及时代红利,很多时候都会将这种“回报”视为对自己投资策略、看人眼光、赛道模型、人脉资源等优势的奖励,进而陷入“复制思维”当中,期待“投中下一个 XXX ”的执念当中。

公链、DeFi、GameFi、NFT、SocialFi、Infra、DApps、Bridge、DID 等等子赛道,概莫能外。究其原因,除了对商业模式和盈利模型的稳定性的要求之外,一定程度上,也反映了人类的“思维惰性”和“知识的诅咒”——当你知道一条路可以成功到达彼岸之后,就很难去尝试寻找第二条路,以及回到不曾知道这条路的那种“无知状态”并且想象那些不曾到达彼岸的人们会如何寻找新的路径。

在 Web2 等传统创投领域中,这种现象被很多投资人称之为“禀赋效应”的体现,也有人将其与各大互联网公司的“基因决定论”相关联——正如“腾讯做不好电商”、“阿里做不了社交”、“百度做不好运营”种种说法一样。

要想突破“路径依赖”的封锁,个人认为创投机构可以从以下角度尝试做出改变:

-

设立“异常值”监测机制。正如本轮周期 TON 生态的异军突起,就有赖于 NotCoin 等兼具 Meme 币属性的游戏项目在以往 GameFi 领域的基础上,结合 Telegram 生态发展出了 Ta p2E arn 模式,这一点从 NotCoin 项目此前的数据就能管窥一二,而这往往代表着新的机会;

-

成立“内部妖怪联盟”。正如西游记中“为自己的生命负责”的各类妖怪一样,每个投资机构内部或许也可以考虑设立少量自负盈亏的“妖怪部门”,用少量可承担的资金作为杠杆去撬动更大范围内的创新项目及创新技术,并建立对应的人员晋升淘汰体系与项目激励评估体系,以此增加“内部创新”的概率,避免“一条路走到黑”;

-

引入“外部顾问机制”。加密货币市场发展到现在,细分市场越发庞杂,投资机构中的投资人也并不是全知全能的“万事通”,而微创新往往需要跨界思维与外部视角的引入,投资策略、赛道研判、项目分析等事情也可以通过与外部顾问交换视角得到新的信息差,以获取更大的视野红利。

总而言之,破除路径依赖的第一要义是认识到路径依赖的局限性,在巩固已有优势的前提下寻找新的机遇与可能。

那些加密创投周期中的“造雨人”

在商界,那些能为公司带来新商机并赢得新客户的人物被称之为造雨人(英文名为 RainMaker),他们往往通过创新的商业活动为一家公司带来新的经济突破,就如同能够借助魔法带来雨季一般出人意料,而那些为加密货币领域带来新的资金与关注度的投资机构们,也可以被视为创造奇迹的“造雨人”。

回首本轮周期,Odaily星球日报将对主要活跃的投资机构名单进行简要整理,展示如下:

2022 年,以投资笔数评估的机构活跃度来看,排名前十的投资机构分别是 Coinbase Ventures、Animoca Brands、Shima Capital、GSR、Spartan Group、Dragonfly、Solana Ventures、Alameda Research、a16z、Jump Crypto。

来源:

2023 年,称得上是风险投资的低谷期,尽管如此,包括a16z Crypto、Paradigm、红杉资本、Polychain Capital、Shima Capital 在内的老牌资本以及 Coinbase Ventures 等交易所风投部门仍频频出手;已经成长起来的 Solana Ventures、Circle Ventures、Polygon Ventures 也不甘人后,开启了自己的创投之旅;DWF Labs 等做市商也已经成为加密货币风险投资的重要组成部分。

从来看,a16z、Polychain、Bitkraft Ventures、Dragonfly、1kx、Hack VC、Shima Capital、Jump Crypto、ABCDE Capital 位居投资机构 Top10,至少领投 8 次。

此外,积极参与比特币生态投资的主要机构包括币安、OKX、KuCoin 等主流交易所的风险投资部门,以及 ABCDE、水滴资本、LK Ventures 等机构。

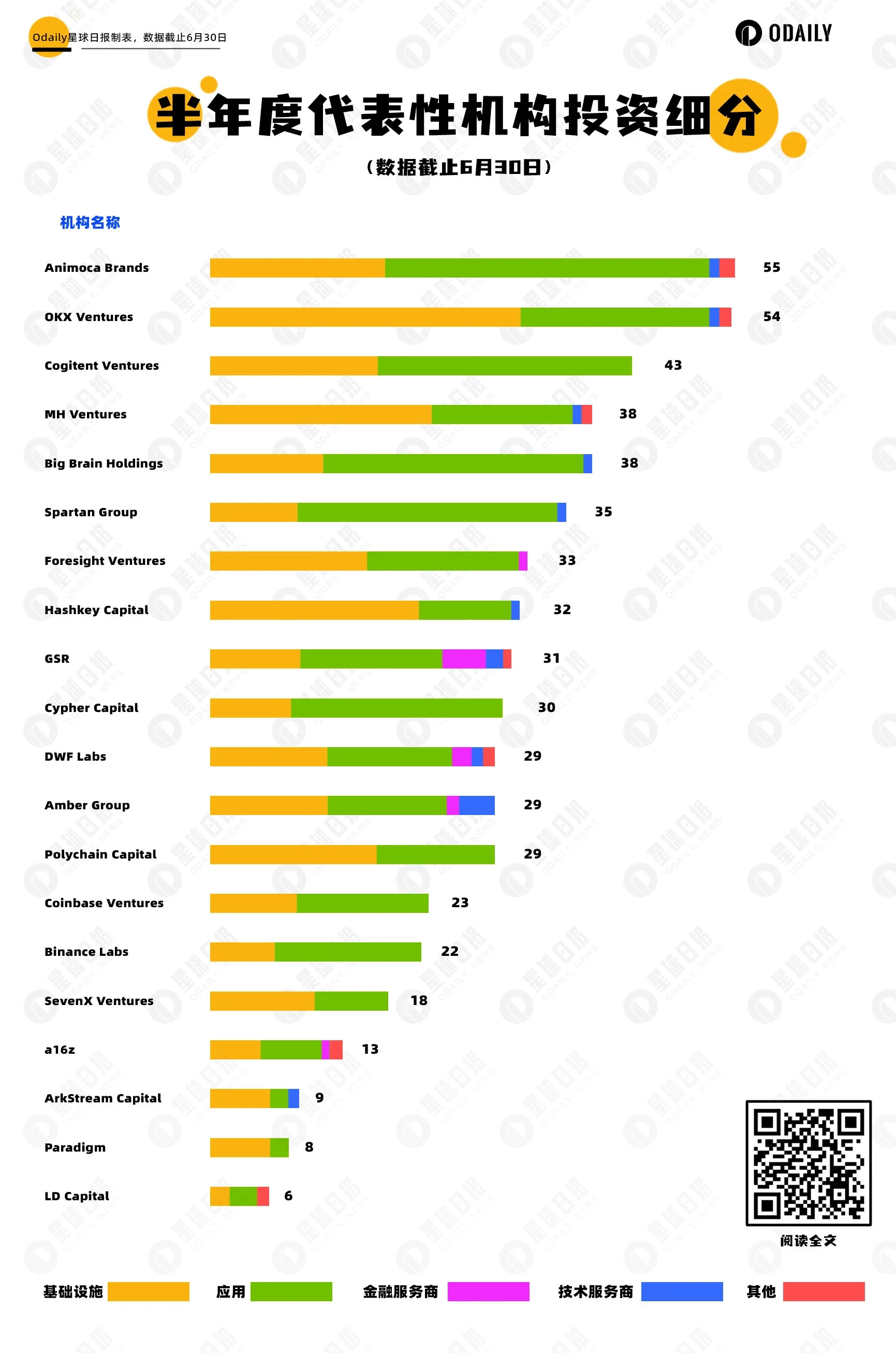

2024 年上半年,代表性投资机构包括 Animoca Brands、OKX Ventures、Cogitent Ventures、MH Ventures、Big Brain Holdings、Spartan Group、Foresight Ventures、Hashkey Capital、GSR、Cypher Capital 等组织,游戏、社交以及基础设施建设成机构热门投资标的。

加密趋势谈:从一到多,从东到西

最后,再简单聊一聊过往创投周期中的“进化论”趋势,我们从公链格局和话语权演变来看,总结为八个字:从一到多,从东到西。

公链格局:从一到多

在基于 Solidity 语言构建的以太坊成为加密货币行业公链的“标杆式生态”之后,以 ZK Rollup 和 Optimism Rollup 构建的 L2 网络随着以太坊的扩展,版图日益扩张。据 统计,目前 L2 网络数量已突破 70 个,达 71 个,总 TVL 超 374.6 亿美元。

随后,以 Rust 语言构建的 Solana 主打“以太坊杀手”概念,在经历一系列波折沉浮之后,终于实现了阶段性的“反超”—— 7 月, 交易量首次超越以太坊,达到 558.76 亿美元(以太坊为 538.68 亿美元);达到 5433 万,创历史新高,较 2024 年初的 2160 万大幅增长 151% ,非投票交易笔数达到 13 亿的峰值,链上活动十分活跃;此外,据 Alliance DAO 创始人兼核心贡献者 Qiao Wang ,在过去 6 到 12 个月,大量应用开发者从以太坊转向 Solana,而几乎没有看到相反方向的迁移情况。

与此同时,在 Rust 语言的基础上,基于 Move 语言构建的 Aptos、Sui、Linera 以及此前融资超 4000 万美元的 Movement Labs 等区块链网络也已走上正轨,并获得了 a16z、 Polychain 等明星机构的持续加码支持。

可以说,尽管我们离“万链齐发”的那一天仍有一定距离,但多链生态已成定局。

话语权演变:从东到西

至于话语权演变,涉及到的主体及层面则更为复杂一些。

加密货币行业早期,事关行业话语权的比特币挖矿资源主要掌握在东方行业人士手中,包括嘉楠科技、小蚁矿机、比特大陆在内的一众业内人士耳熟能详的公司是当时行业公认的“中坚力量”,毕竟,当时的情况是“谁掌握了矿机(算力资源),谁就掌握了比特币”。

但随着行业发展,尤其是以太坊的崛起以及基于以太坊生态发展的各类子赛道,越来越重视能带来投资机构的资金、资源以及站台背书等方面的支持,而东方行业人士尽管凭借强大的技术实力、先发优势以及运营手段等在交易所领域占据行业领先地位,但受到监管层面的影响和压力,项目发展与投资活动都大不如前,由此,造成了目前话语权主要由西方资本把控的局面。

在美国矿企成为比特币算力的主力之后,头部稳定币发行商 Tether、Circle 以及 Coinbase 成为首个美股上市交易所等事件也进一步加强了西方资本对于行业发展的影响。包括 2021 ~ 2022 年的“Web3 大潮”,也离不开 a16z 等美国资本的鼓吹与传播。

最终,掌握更多资本力量的西方资本掌握了行业上游的项目投资话语权,进而在市场格局中占据主动地位;东方社区虽然以交易所发展见长,但行业角色最终下移到市场用户等下游生态位之上。比特币 ETF 和以太坊 ETF 在美国的接连通过又再次助涨了这一局面。

正如茨威格的那句话说的一样,所有命运的馈赠,早已在暗中标好了价格。今天的创投格局,正是昨日种种埋下的伏笔的集中体现。

某种程度而言,亚洲资本更多聚焦于 Mass Adoption 赛道相关的项目,也是无奈之选,毕竟,相比较于善于鼓吹叙事、引领“创新”的西方市场,东方力量更擅长做应用、做运营,这也是部分东方资本选择押注重运营的 TON 生态的原因之一。

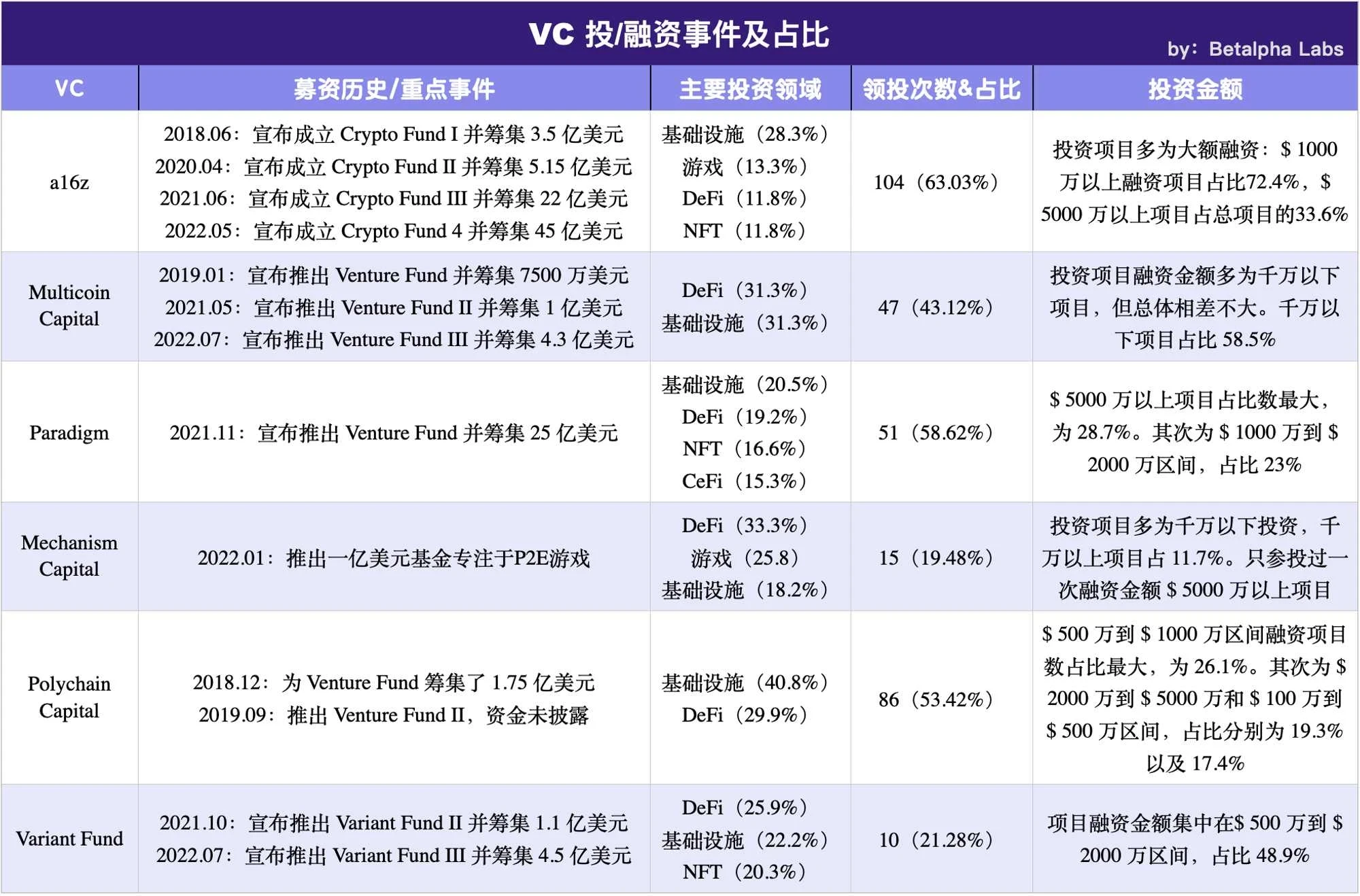

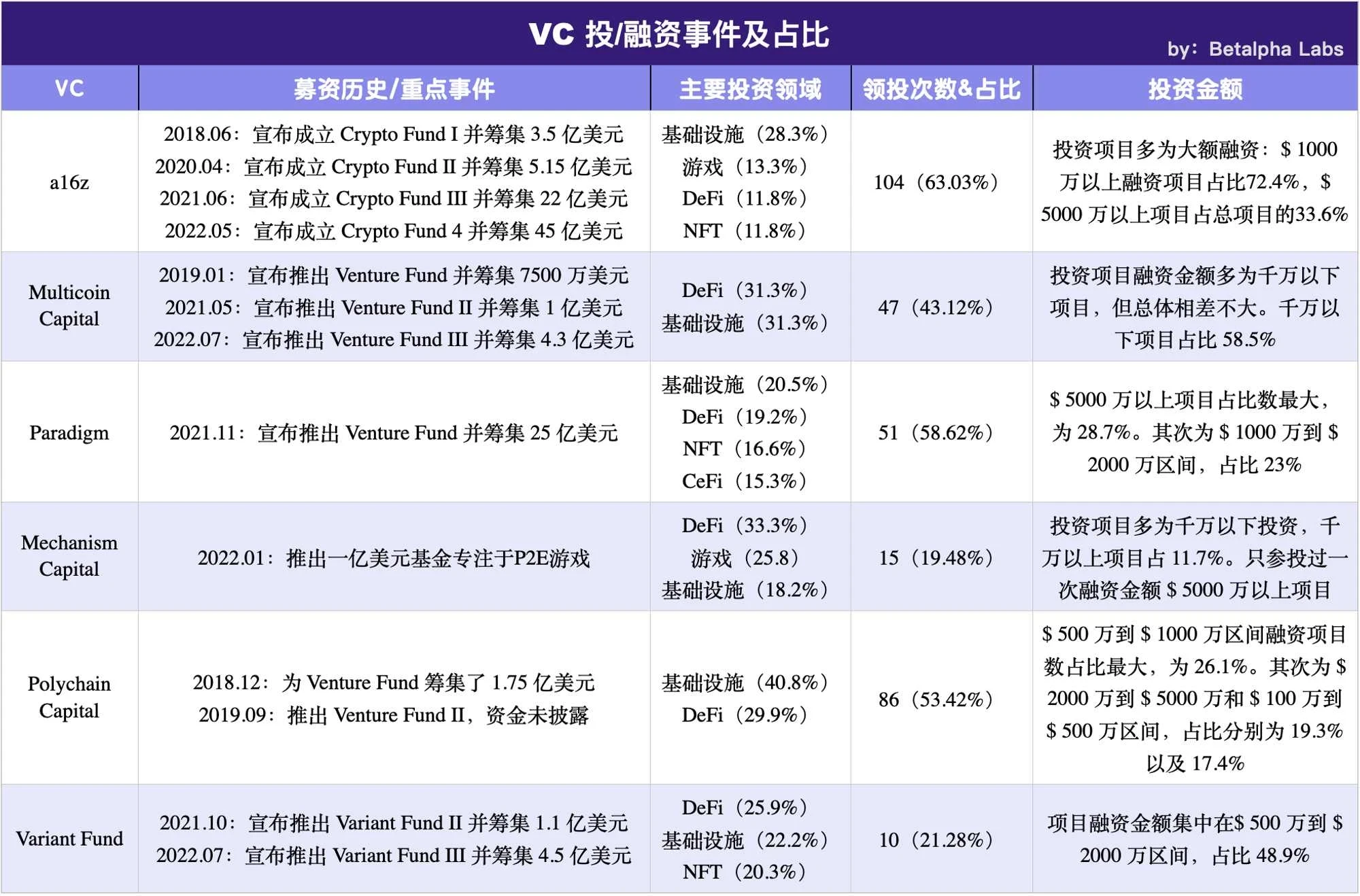

六家顶级 VC 投资偏好总结

结论:一切为了流动性,为了一切流动性,为了流动性的一切

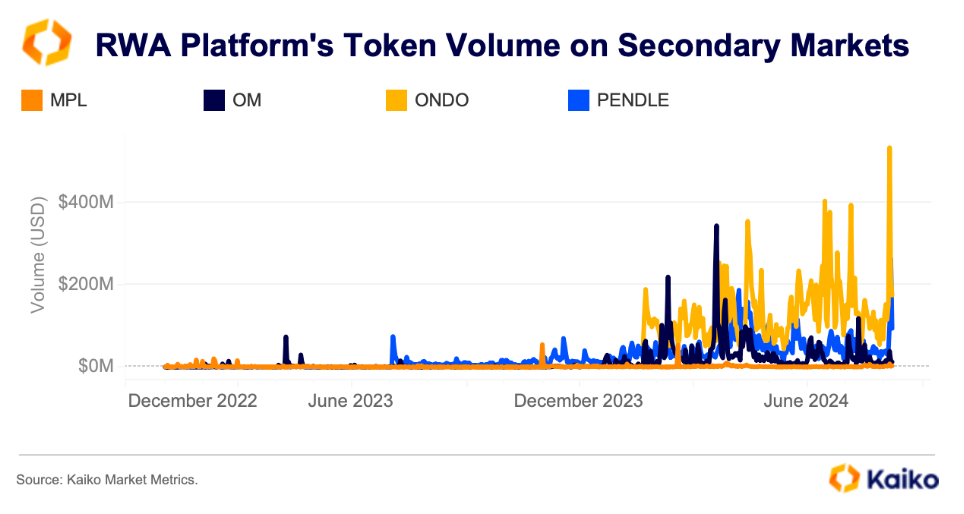

最后,请允许我以经典的三段论句势结束本篇文章:回看加密货币行业创投周期,能够洞悉进化论的个人、机构与项目,无不是聚焦于“流动性”三个字,所谓的资产分发、技术创新、赛道演变以及资源分配,本质上都是为了开发流动性、承接流动性、引导流动性、留住流动性,借此,DeFi 的生机活力才得以保全,才能成为加密货币市场领域中的“常青树”。

而诸如 NFTFi、SocialFi、GameFi、DAO 组织等领域,则因流动性的缺失、低效以及缺乏正外部性等原因,只能成为汹涌而至的市场浪潮中数之不尽的细细沙砾,逐渐被证伪。包括 Meme 币这样高度 PVP 的市场,如果不是流动性缺失到难以忍受的地步,参与玩家的数量和范围也会远远少于现在。

在市场对美联储降息报以极高期待、希望其能够再次带来“狂暴大牛市”的现在,加密货币行业未来的下一步发展路在何方,或许只有时间能够告诉我们答案了。无论如何,比特币引领的加密货币浪潮远未结束,也必将继续。

感谢 Odaily星球日报创始人 Mandy 的观点参考,感谢Odaily星球日报主编方舟老师的编辑修正,感谢 YBB Capital 商务负责人 Erin 的信息补充,本文撰写耗时在一个月以上,奈何本人笔力有限,仅能挂一漏万地对过往历史予以片面总结,如有错漏,敬请海涵。

参考文章: