原文来源:Uweb 中文

ETF、美联储降息以及大选事件能否助推加密市场迎来牛市?前高盛亚洲 FICC 业务 Executive Director Herman 解析 Web3 市场行情与大事件,重点如下:

1. 市场需重视宏观因素,美联储未给出明确降息承诺

早在一个半月到两个月前,降息已经被完全定价。市场普遍预期今年会降息两次,尽管 7 月没有降息,市场对 9 月降息的预期超过了 100%,即可能降息超过 0.25 个百分点。因此,联储的降息与否对市场的影响已经非常小。

美联储主席 Jerome Powell 发言后,可以思考宏观回归,即重新重视通胀和经济增长等宏观因素,以重新评估美联储在 9 月的降息可能性。因为 J.Pow 的发言强调了数据跟踪,要求 data set dependent 即一系列数据表现良好才能考虑降息。这次他将通胀和增长并重,这是一个正面的信号,以前则是通胀优先,增长其次。

美联储转向关注经济增长,需要很大的门槛:非农就业如果低于 12.5 万人,才可能促使联储改变关注点。这个目标很难达到,所以美联储的关注点仍在通胀。J.Pow 的发言中提到两者并重,意味着通胀已经得到一定控制,对未来的信心也比过去更强,但没有给出明确的降息承诺。

与欧洲中央银行(ECB)在 3 月份的降息态度相比,联储的态度并没有给市场 100% 的信心,但市场的定价超过 100%。整个利率市场可能在过度解读美联储的行动,尽管 7 月有可能降息,但在此过程中市场会经历反复的迷惘和确信,这也是宏观不确定周期的一部分。

从年初到现在,市场经历了从关注通胀到关注微观公司业绩的转变,但现在需要回归宏观因素。美联储的状态比预期差,但美股包括美国债券和黄金都在涨。比特币市场对此反映出的定价是正确的。

2. 美股上涨受 Gamma 对冲和 CTA 影响;长端利率上升打击 BTC 流动性资产,今年牛市难以实现

美股和比特币的逻辑不同:美股上涨主要是由 Gamma 对冲和 CTA 推动,不太受联储降息与否的影响。一旦不确定性被解决,美股往往会直线拉升。降息对比特币流动性资产受影响更大,但不仅限于此。降息影响的是短期利率,而长端利率对风险资产影响更大。例如,一次 0.25 个百分点的升息,若 10 年期利率上升 25 个基点,其影响力远大于单次升息。七大公司股票不依靠流动性支撑,而是由引力支撑。例如,英伟达的 PE 长期保持稳定,主要依靠每股收益(EPS)和 AI 业务的增长推动。

市场上承担风险的资产分为活期资产和长期风险资产。活期资金投向银行存款、短期债券等,长期资金投向比特币、股票、长期国债等。当 10 年期国债收益率高于股票收益率时,投资者更倾向于购买国债而非股票。如果这种情况发生,表明市场处于晚期阶段,风险资产特别是比特币将受重创。长端利率上升对所有风险资产都有较大影响,尤其是比特币等流动性风险资产。

美国从去年开始大规模发债,但经济依然强劲,利率在 5.25-5.5%。通常情况下,升息会导致经济衰退,但美国经济的增长本质已改变。经济增长依赖于私营部门和政府债务的加权平均。

美国政府通过持续发债来支撑经济,但这也导致市场供需矛盾加剧。2023 年美国债券市场的 DV01 约为 7 亿美元,今年预计将增加到 10 亿美元。财政部被迫发行长期债券,而市场上长期债券的买方主要是高盛那些对冲基金,这些基金通过短期低利率资金购买长期高利率债券来赚取利差。然而,当前长短期利率倒挂,缺乏买家,导致长期债券需求不足。预计 10 年期长端利率接近 5%,这对比特币和黄金等无收益的流动性资产是巨大打击。比特币目前依靠套利维持,但在流动性减少的情况下,山寨币可能归零。总体来看,流动性资产难以进入牛市,只有当长端利率下降,市场才可能迎来转机,但今年难以看到这种改变。

3. 共和党政策倾向通胀,对流动性资产比特币构成重大利空

共和党执政对流动性资产极为不利。例如,特朗普上台后,比特币将面临重大利空。特朗普的政策导致通胀上升,其中一项主要措施是对中国加征 60% 关税,对其他国家则加 10%,导致 CPI 和 PCE 上升 1.1 个百分点,直接引发通胀上升。通胀上升时,不仅不会降息,反而可能加息。

另外,特朗普的政策对移民的控制也影响了通胀和就业市场。美国的就业数据有两个来源:Nonfarm Payroll 即非农就业(反映真实就业情况)和 Household Survey 即家庭就业调查(包括非法移民)。非农就业与失业率之间失衡,但经济仍强劲,原因是每年约 250 万的移民带来的需求和降低基本工资成本,特朗普的政策至少减少约 50 万移民的进入,这将导致通胀率上升。特朗普的政策倾向于维持较高的通胀水平,以期望制造业回归美国,这种回归不太可能实现。高通胀对流动性资产,如比特币,具有极大的杀伤力,也就是说特朗普上台后,流动性资产的牛市不可能实现。

4. 持续发行长债会导致长端利率上升,市场会做出反应惩罚;当前美元地位稳固,如若受到影响将导致资产破灭

美国会被迫大量发行长债,而不是选择性发行。美国有严格的指导原则,不能完全依靠短债,因为这相当于印钱。指导原则允许的短债比例仅为 25% 左右,尽管可以略微超出,但大幅超越是不可能的。日本央行持有 58% 的本国债券,维持巨大债务而不影响金融体系,但美国每年必须增加 10% 的债券来维持经济增长。如果减少债券增加,经济将立即硬着陆。美国债券的持续增加必然导致长端利率上升,市场会对其进行惩罚。特朗普的政策试图保持美元弱势,推动通胀,但市场将通过拉高长端利率来回应。如果长端利率升至 7%、8%、甚至 9%,所有资产都将受到冲击。与中国不同,美国无法控制长端利率,其由市场决定。2023 年初比特币上涨是因为当时主要发行的是短债,而不是长债,未超出指导原则,但现在财政部支撑不住,必须发行长债。

如果美元地位受影响,全球资产将面临剧烈去杠杆,所有资产将一文不值:美元是全球结算货币,任何经济危机最终都会导致美元暴涨,所有资产无论是黄金、比特币还是股票都会破灭。

5. 比特币作储备资产难度大;如果特朗普执政,比特币市场可能面临大行情,投资需谨慎

Crypto 作为储备资产,需要经过国会批准,而这个过程极其复杂。黄金作为货币有历史作用,石油是战略资源,但比特币没有类似的明确用途。使用纳税人的钱购买波动性大的比特币,需要充分理由,这在议会通过的难度极大,比特币作为国家储备资产的提议几乎不可能实现。比特币应被视为宏观资产,而不是储备资产。特朗普的政策偏向通胀,这对比特币不利。市场交易中存在情绪化因素,短期内可能受到利好消息的推动,但长期来看,特朗普上台后,比特币市场可能面临大行情,投资者不要过度依赖短期利好。

6. 比特币当前的价格主要是由于现货 etf 和期货合约间的套利形成。一旦价差消失,短期比特币有暴跌风险

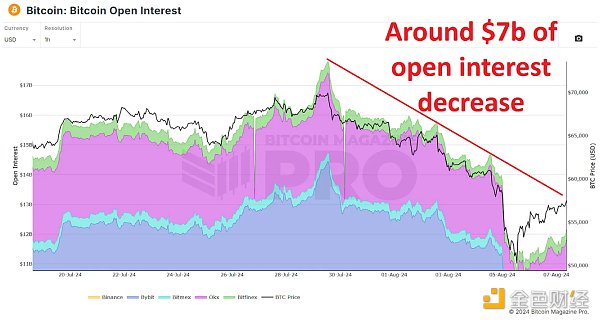

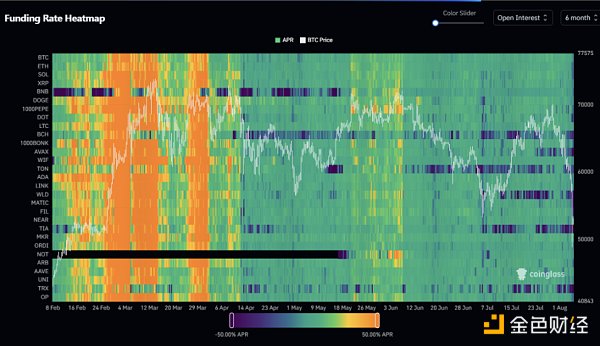

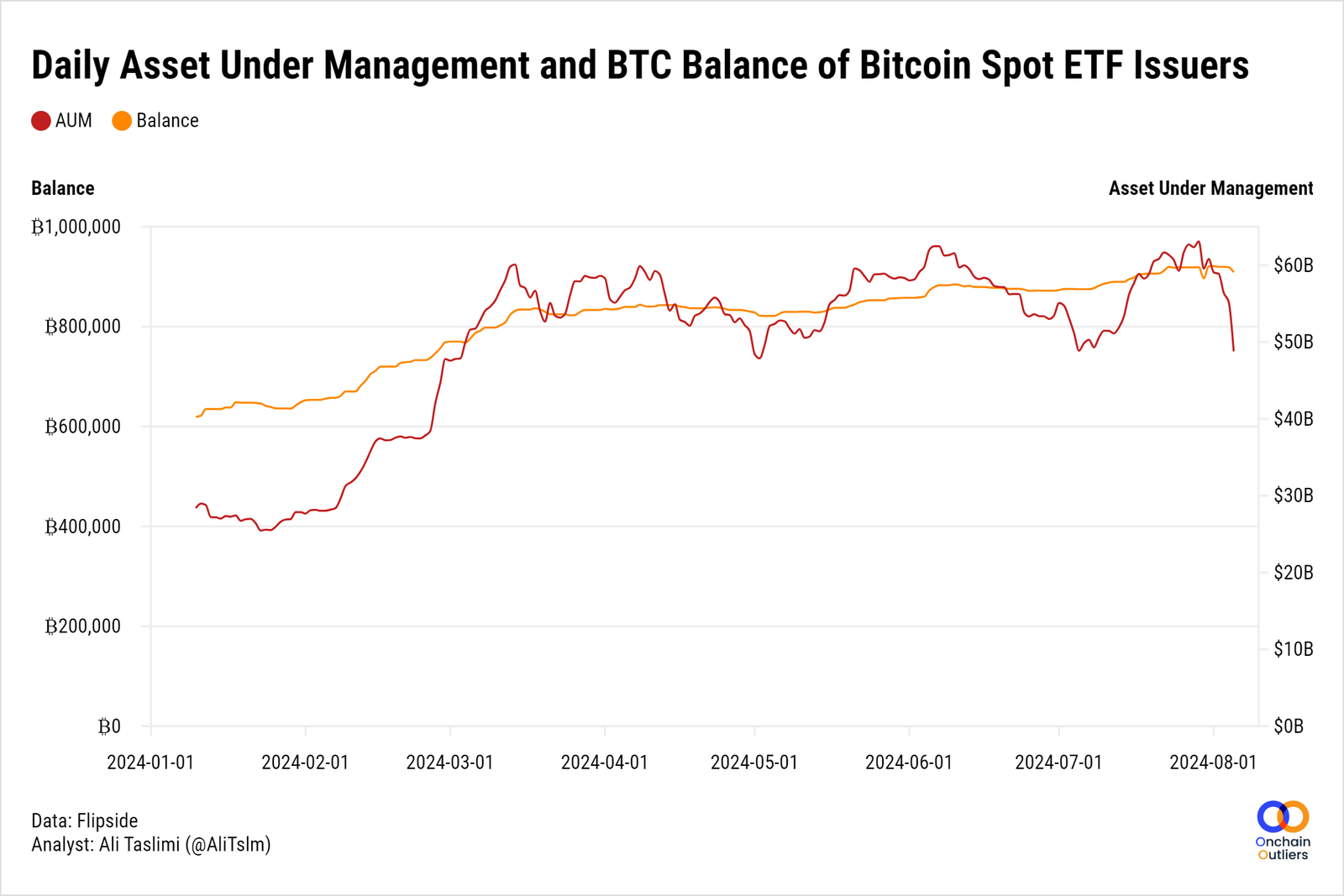

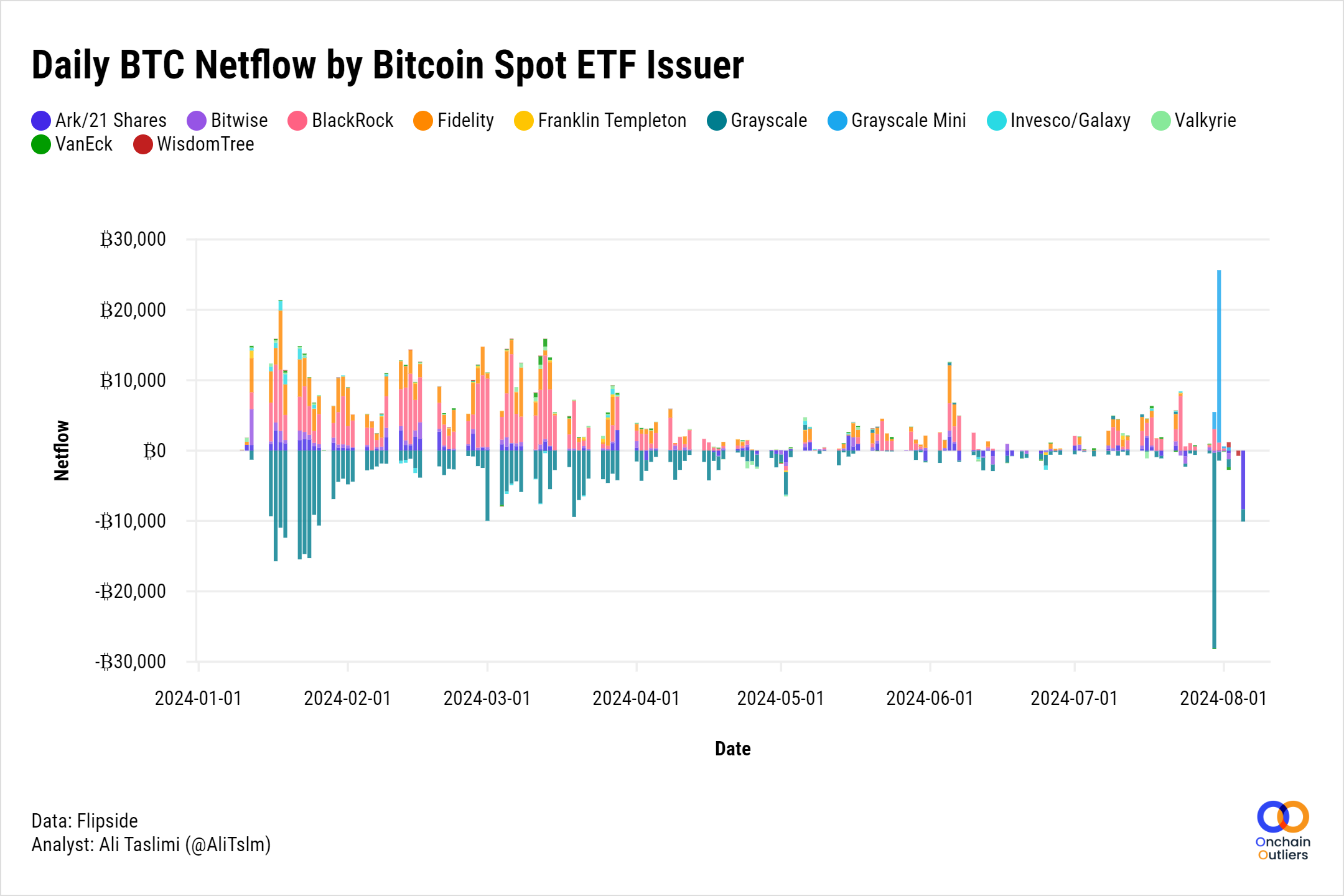

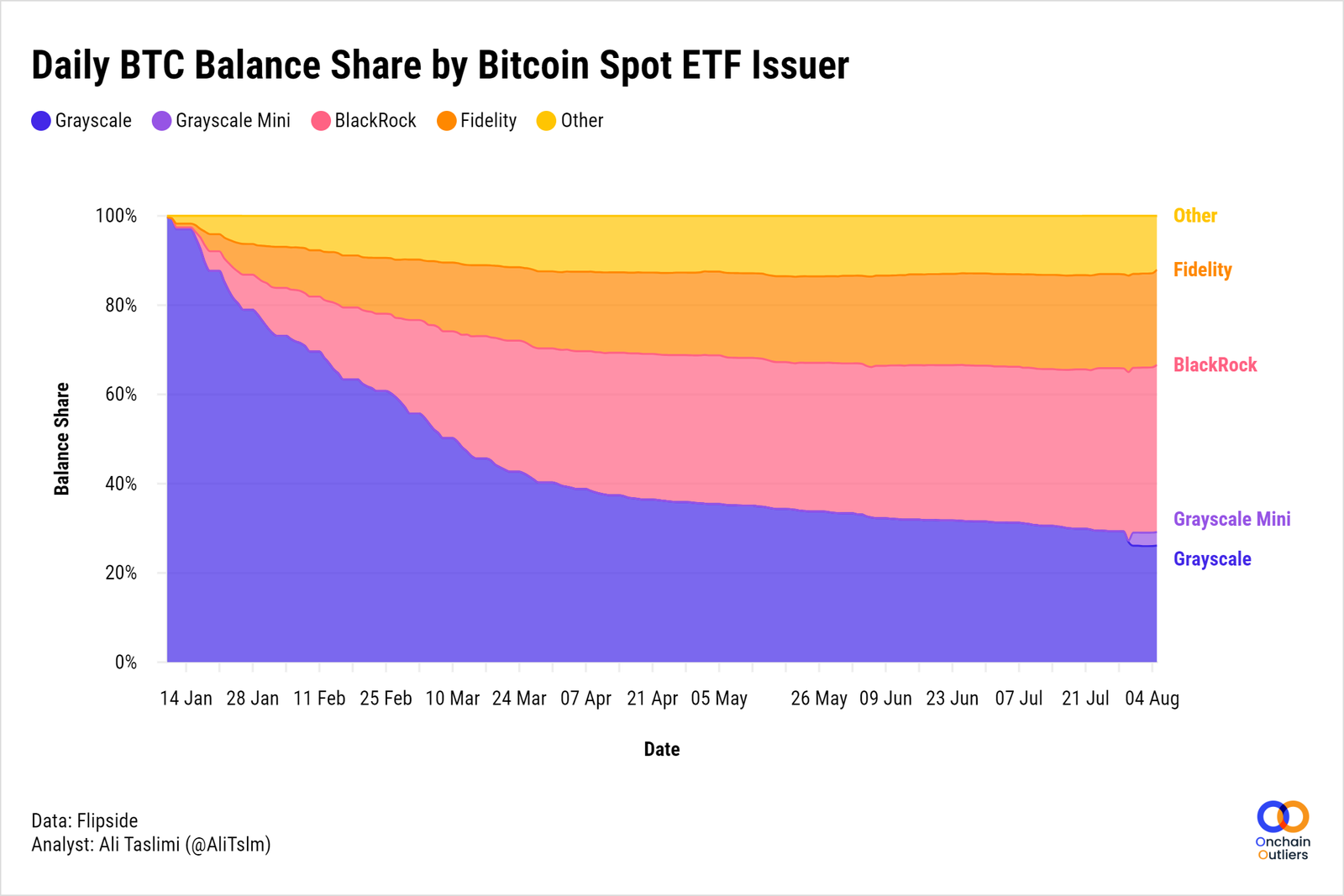

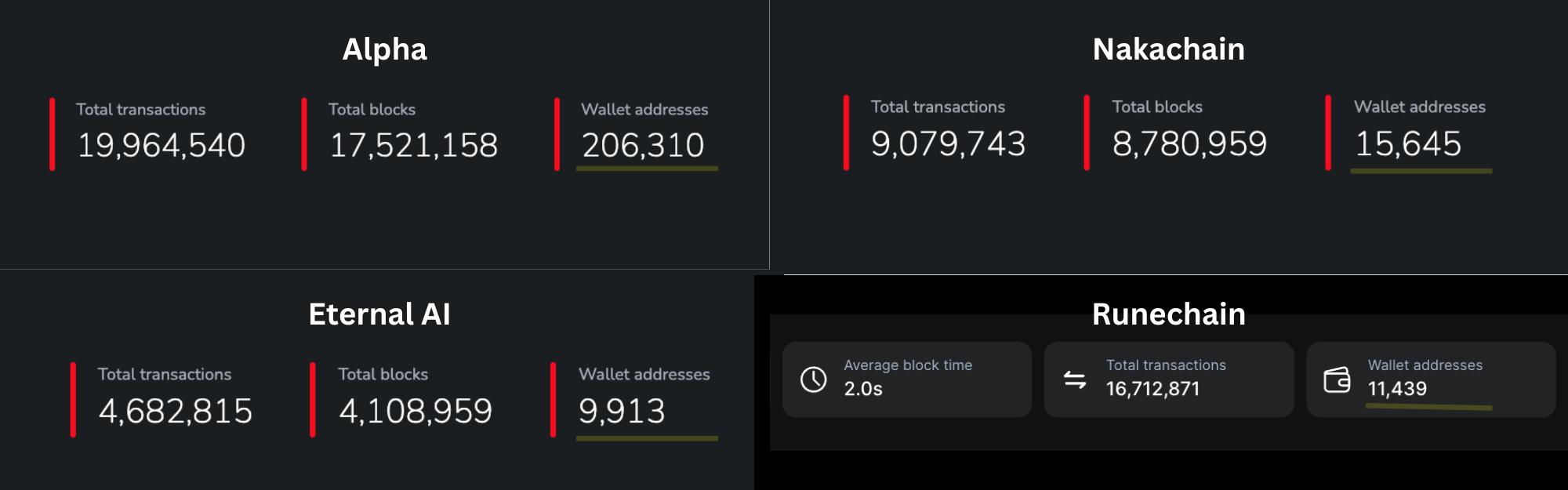

当前比特币市场的上涨主要由 ETF 预期推动,这轮上涨过程中,共计约 150-180 亿美元进入市场。

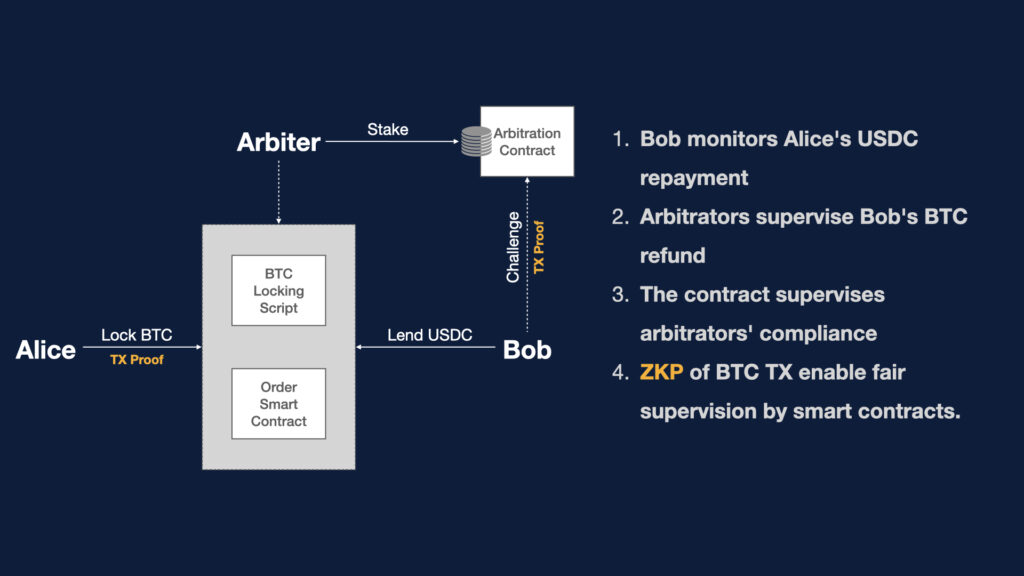

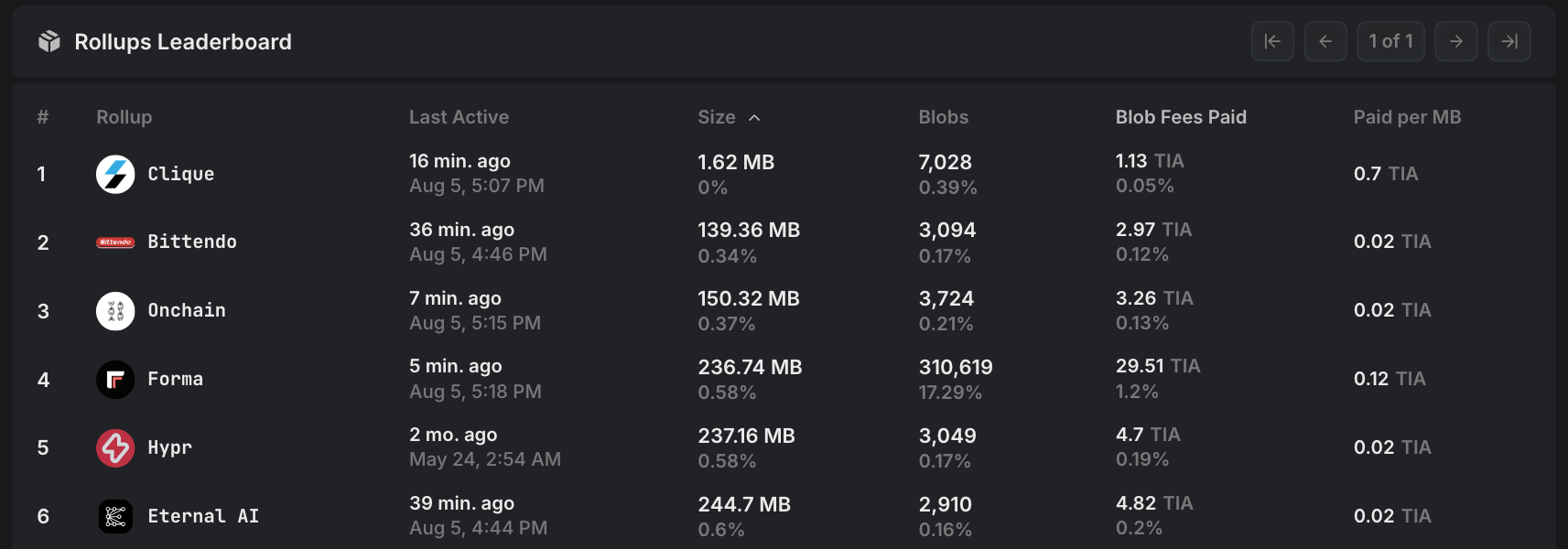

ETF 买盘来源包括 60-80 亿美元的套利资金,50 亿美元左右的比特币持有者将比特币转入 ETF,长期持有部分大约 50-60 亿,剩下 30 亿左右是主动买盘。ETF 集中在 Coinbase 里专门被托管,相当于将比特币从流通市场中取出,导致供应减少。ETF 套利利用了比特币和期货之间的价差,当期货价格高于现货时,投资者可以在现货市场购买比特币并在期货市场做空,从中获利。

CME 和 Binance 的交易数据显示,CME 持仓量较高,反映出大量持仓并未进行日常交易,而是用于套利。高溢价引发更多套利行为,套利者通过购买 ETF 同时做空期货来锁定无风险收益。

比特币市场中的套利行为通过 CEX 和期货合约的溢价来推动价格上涨。套利者购买比特币期货合约,推高期货溢价,再通过套利行为买入比特币,形成循环。然而,这些套利者在比特币价格下跌时获利更多,因为期货价格跌幅通常大于现货价格,他们可以同时抛售期货和现货,从而实现利润。目前,比特币 ETF 的溢价仍在 10% 左右,这吸引了更多套利资金进入市场,维持了比特币的价格。然而,这也带来了风险。一旦溢价消失,套利者可能会迅速撤出市场,抛售 ETF 和期货,导致价格暴跌。

7. 香港私营银行比特币 ETF 待普及,套利潜力大,ETF 买盘和套利资金支撑 BTC 价格稳定

比特币 ETF 在香港的大多数私营银行尚未被接受,只有少数几家顶级券商能进行套利交易。若投资者自行操作,比特币 ETF 的套利效率很低,因为涉及 T+2 的交易结算,且需要频繁卖出 ETF 补仓。有效的套利操作需要投行的 Prime Broker 操作。新产品审批流程较长,ETH 等新产品刚推出时,套利机会有限。随着银行的审核、准入等程序完成,未来的套利机会会增多,包括比特币 ETF。一旦私营银行,如汇丰银行、摩根大通和高盛等允许交易,比特币 ETF 将获得更多的买盘支撑。

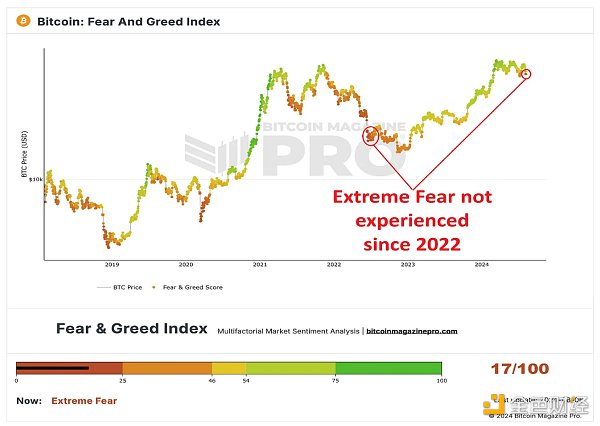

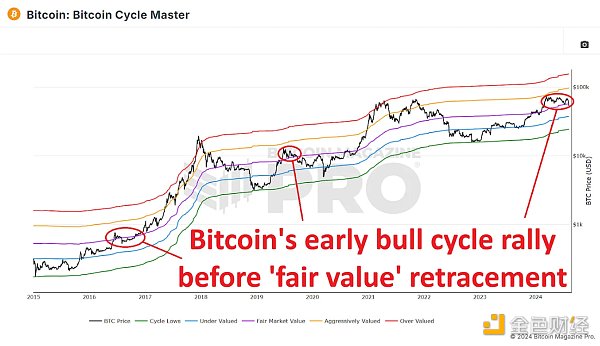

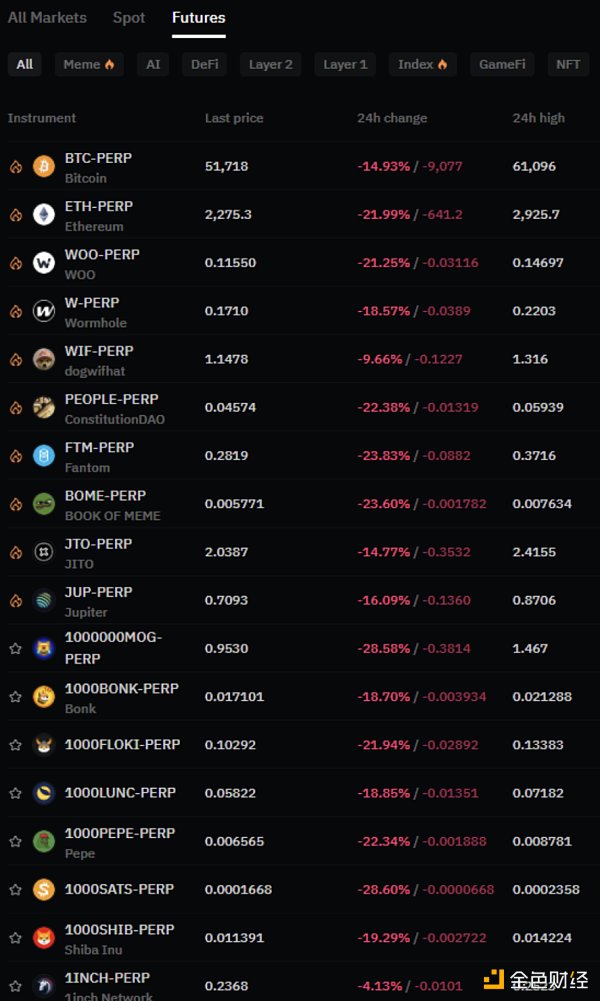

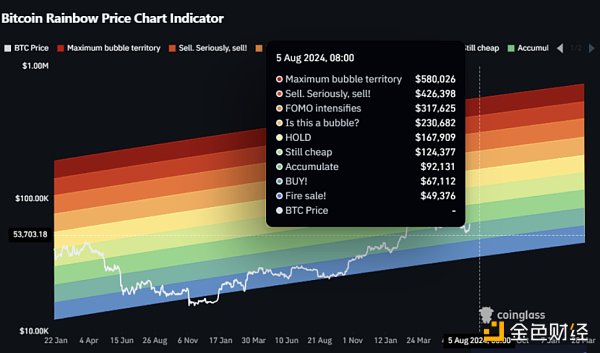

当前没有看见 BTC 有牛市,比特币的价格预期分为两种情况。一种是比特币价格飙升至 10 万或 15 万美元,带动其他加密货币一起暴涨的牛市。另一种是比特币价格在 5 万至 7 万美元区间内波动。前者难以预见,但 ETF 买盘和套利资金能支撑比特币维持在后者的区间内。

8.BTC 与美股市场高度相关,流动性不足和高利率抑制山寨市场牛市

BTC 和美股市场具有高度相关性,特别是与美债的关系:不能仅看当天的价格波动来判断其相关性,应该从资产本质和交易行为中分析。BTC 与风险资产的相关性很强,特别是流动性风险资产,受美联储政策和美元流动性影响显著。

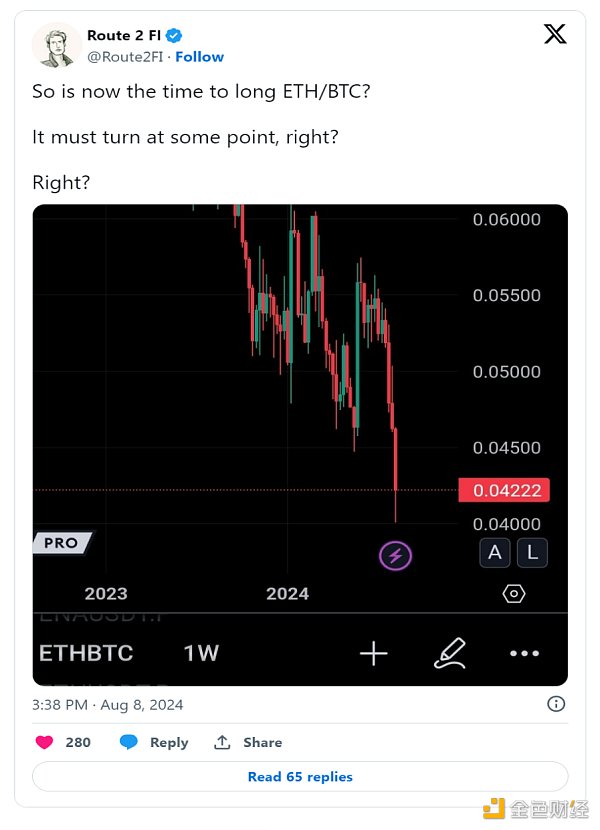

自 2021 年起,币圈发生巨大变化,USDT 的引入,使得资金更加容易在币圈和外部市场之间流动。之前,币圈内的资金循环在内部,但现在美元稳定币的普及改变了这一状况,ETH 等主流币的增长推动了山寨币的上涨。

比特币作为流动性资产,因美元代币的介入, 将比特币等加密资产与美国股票市场放在了同一水平线上进行比较。今年比特币市场中,缺乏赚钱效应,原因在于缺乏流动性,美元长端利率不好破坏了之前的资金循环模式。山寨币难以形成牛市,主要原因是流动性不足和高利率环境抑制了市场活动。比特币作为流动性资产,其行为类似于滞后的黄金或无盈利的美股。剔除七大科技巨头的影响,S&P 500,S&P493 的表现与比特币类似。

9. 美元利率长周期内维持高位,压制币圈;经济硬着陆或令联储放松政策,利好币圈

币圈短期很难有牛市。美元利率会对风险资产定价、市场风险偏好起决定性作用。长债发行规模如此增加,利率会在较长周期内一直维持高位。对如 BTC 的流动性资产产生压力。

当然,如果美国经济硬着陆风险的话,可能会很快改变这一预期。虽然硬着落会在短期里冲击美股与币圈资产,但随后让联储有更多理由介入,反而有利币圈资产。目前联储有大量工具应对衰退:从 QT 减少、降息、特别借贷、QE 等等。

10. 特朗普政策或市场预期调整可能触发美股大调整,美联储降息或启动 QE 比特币等资产或迎牛市

美股可能出现大调整,有两种主要原因:第一,美国经济硬着陆。如果特朗普上台,推行通胀和减赤字政策,国债发行减少,经济增长依赖的国债发行一旦减少,必然导致硬着陆,企业盈利下降。目前,AI 公司的盈利依赖于四大云公司,而这些公司的收入主要来自广告。如果经济硬着陆,广告收入减少,Meta 和 Google 的收益将大幅下降。

第二,市场预期调整。以英伟达为例,市场对其业绩有极高的预期,如果业绩未能超出预期,股价将暴跌。类似的,微软的业绩虽符合预期,但收益略有减少,导致股价大跌。这种预期调整可能在今年年底或明年年初发生,引发大幅度的市场调整。

尽管美股可能经历 20%-30% 的调整,但通常会在短期内反弹。美股如果暴跌对比特币的影响将是毁灭性打击。之后,美联储可能会降息或启动 QE,这可能推动比特币、以太坊、BNB 和 Solana 等资产迎来牛市。

11. 新项目估值关键看是否吸引投资人以及项目上币后是否解锁;大资金通常会流向 BTC、ETH、BNB 和 Solana

对新项目的估值看法主要看能否吸引下一轮投资人。Web 3 项目的数据大多不真实,所以评估时关注两个关键点:是否能吸引新投资人,项目上币后是否解锁。对 Web 3 技术改变市场的希望不大,目前看不到有跑出来的项目。核心是能否上币安,只要能上币安,就有交易机会。

Altcoins 大多会归零,或至少下跌 90%。这主要是因为流动性问题和山寨币缺乏活跃度。少数山寨币如 Solana 还能继续套娃游戏,完成自循环。

整个加密市场的估值模式类似于赌场,主流币 BTC、ETH、BNB 和 Solana 被视为赌场的股票,信仰是支撑其价值的关键,大资金通常会流向主流币种。如果要配置资产,Solana 是不错的选择。

12. 比特币减半对市场影响减小,价格更多受交易量和宏观因素影响

比特币四年减半周期对市场影响不大。虽然减半会导致供应量减少,提高通缩成本,但矿工作为价格接受者,其议价权很小,对比特币价格影响有限。市场价格更多受交易量、宏观因素和其他买卖方的影响。减半周期的影响逐渐减小,减半周期必然带来牛市是不现实的。