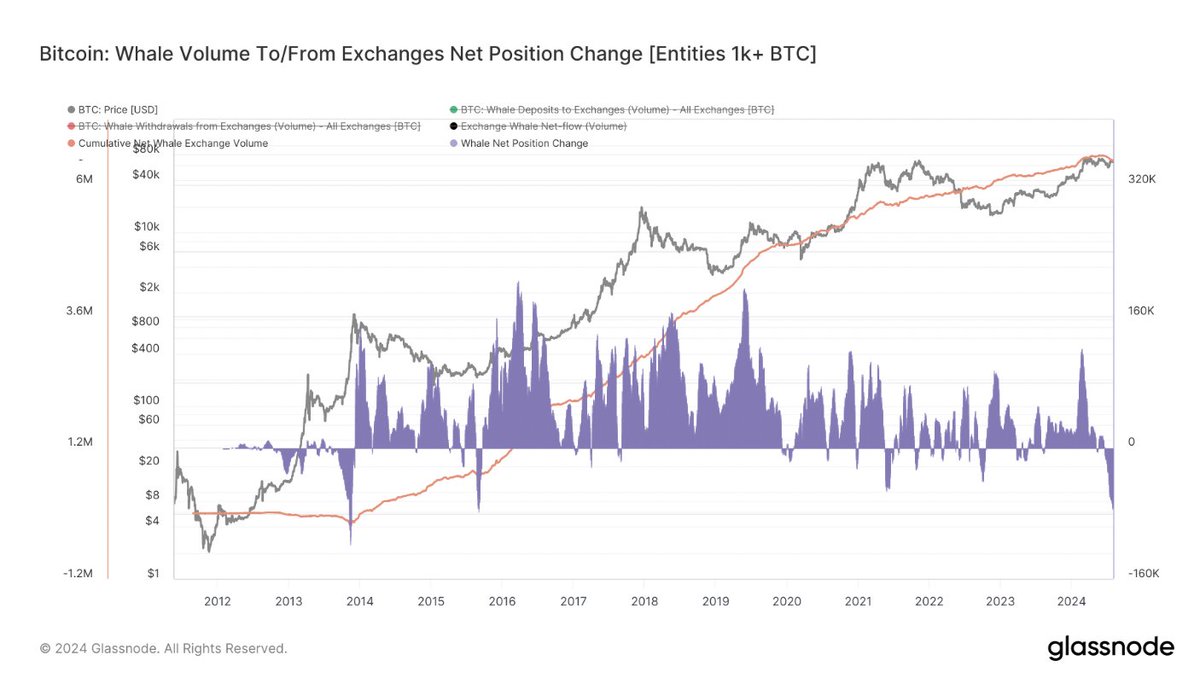

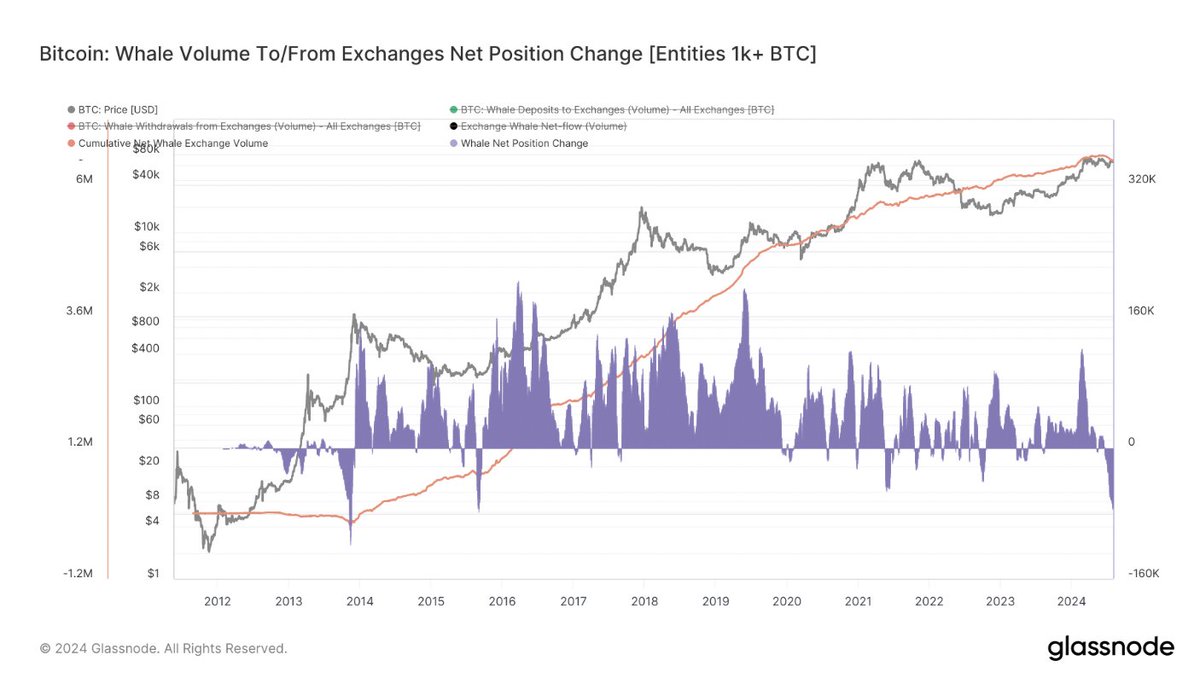

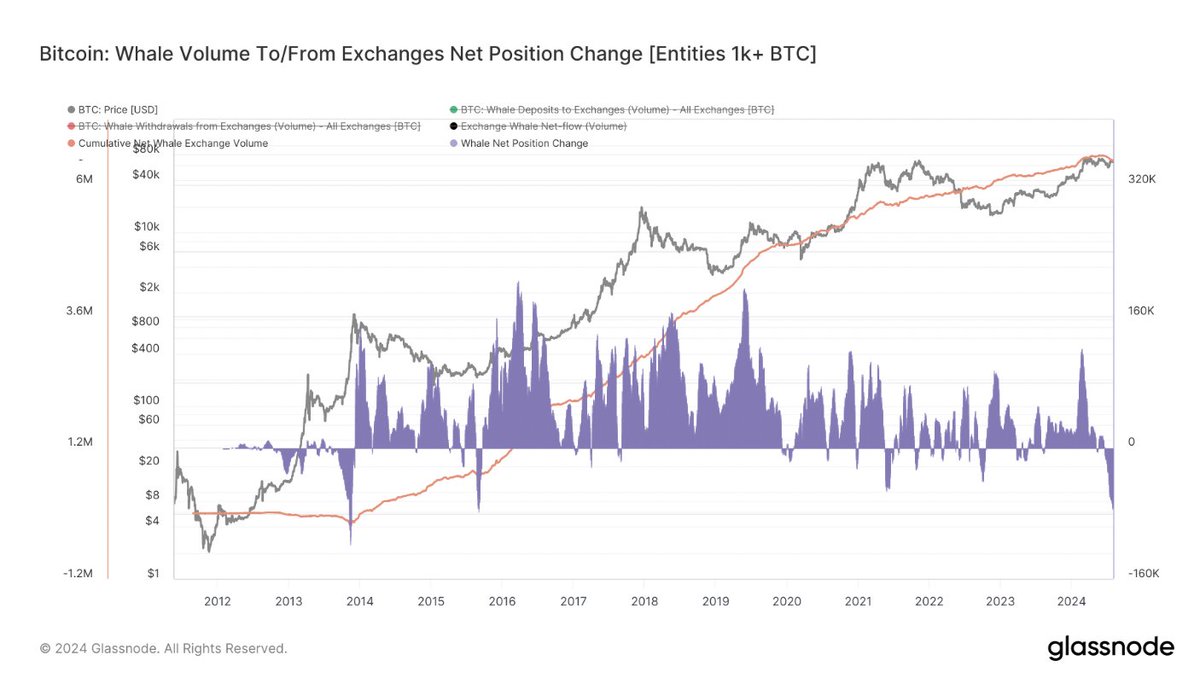

博链财经BroadChain获悉,8月4日,据Cointelegraph,尽管市场持续波动,鲸鱼从交易所提出的比特币数量已达9年来的最高水平。

仅在7月,巨鲸持有者就增持了8.4万枚比特币,是自2015年以来比特币被从交易所提出的最快速度,与比特币 价格触底220美元左右的时期相似。

博链财经BroadChain获悉,8月4日,据Cointelegraph,尽管市场持续波动,鲸鱼从交易所提出的比特币数量已达9年来的最高水平。

仅在7月,巨鲸持有者就增持了8.4万枚比特币,是自2015年以来比特币被从交易所提出的最快速度,与比特币 价格触底220美元左右的时期相似。

比特币价格在与全球股市同步飙升至 60,000 美元后出现小幅回调。

比特币

$60,980

随着市场在新一轮清算之后小幅走高,该公司试图在 8 月 3 日收回 62,000 美元。

Cointelegraph Markets Pro和TradingView的数据显示,Bitstamp 上的 BTC 价格在触及 60,435 美元的多周新低后,出现了 3% 的反弹。

全球股市经历了严峻的一天,日经指数下跌 6%,为华尔街带来更多损失。远低于预期的美国就业数据加剧了恐慌情绪。

比特币本身损失了近 5,000 美元,放弃了几条关键支撑线,包括短期持有者成本基础。

结果,清算量增加,监控资源CoinGlass的数据显示,8 月 1 日和 8 月 2 日,加密货币多头的总损失额达到 2.3 亿美元。

贸易公司 MNTrading 的创始人兼首席执行官 Michaël van de Poppe 在X 上的评论中写道:“由于就业报告出奇糟糕,美国市场的收益率正在断崖式下跌。”

“市场普遍出现轻微恐慌,因为市场正在消化美国将陷入严重衰退的预期”

Van de Poppe 认为,最近发生的事件可能增强了美联储在 9 月份的下一次会议上降息的可能性,这是加密货币和风险资产的关键看涨催化剂。

“有一件事是肯定的:9 月份降息已得到确认,”他总结道。

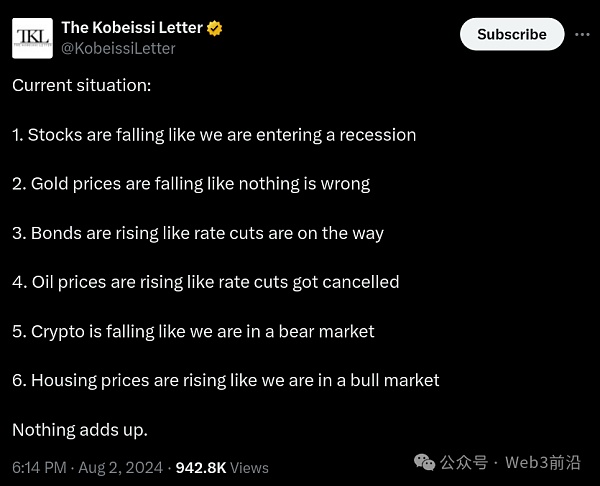

交易资源 《Kobeissi Letter》同时将宏观经济形势总结为充满了复杂的信号。

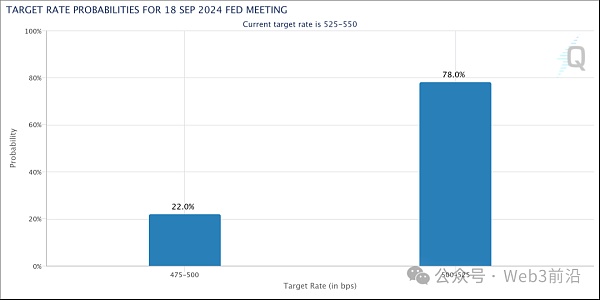

“昨天,讨论的是 9 月份是否会降息。今天的讨论是降息是否会是25个基点或50个基点,”其最新X报道的部分内容解释道。

芝商所 (CME Group)联邦观察工具 (FedWatch Tool)的数据显示,当日降息 0.25% 的市场可能性为 78%。

尽管市场受到冲击,但对比特币的看涨观点仍然存在。

对冲基金 Vailshire Partners 的创始人兼董事总经理杰夫·罗斯 (Jeff Ross) 表示,全球流动性的增加将提振比特币未来的价格走势。

Ross 向 X 上传了一张图表,比较了全球 M2 货币供应量与 BTC/USD 以及后者的 50 周和 200 周简单移动平均线 (SMA)。

“在全球 M2 货币供应量增加的背景下,比特币(在周线图上)形成了反向头肩形?从技术援助和流动性的角度来看,这将是超级看涨的,”随附评论的一部分写道。

甚至在大幅下跌之前, 我们就报道称,交易员越来越期望比特币将重新测试其长期交易区间的底部。

著名交易员 Daan Crypto Trades指出:“比特币在这个区间内交易已经超过 5 个月了。”

“随着区间的持续,我们看到更低的低点和更低的高点。低点和高点的关键水平仍然是 59,000 美元和 74,000 美元。”

本文不包含投资建议或建议。每一项投资和交易行为都涉及风险,读者在做出决定时应自行研究。

北京商报讯(记者 刘四红)比特币跌破6万美元、以太坊跌破3000美元,近几日虚拟币种再度陷入暴跌之中。究竟发生了什么?

北京时间8月4日,北京商报记者注意到,比特币近两日再次出现暴跌,接连跌破6.3万美元、6.2万美元、6.1万美元,直至在当日凌晨再次跌破6万美元,这也是自7月中以来出现的最低点,截至当日发稿时间11时10分,比特币最新价格报60850美元,日内跌幅0.94%,周内跌幅10.23%,月内涨幅5.95%。

其余虚拟货币也出现全线的下跌。以太坊、SOL、狗狗币等其他主流虚拟币种也未能幸免,纷纷出现大幅下跌。其中以太坊最新价格跌破3000美元,报2918美元,24小时跌幅1.54%,周内跌幅10.46%,一月内跌幅1.91%。SOL最新价格报145.8美元,24小时跌幅3.49%,周内跌幅19.78%,月内涨幅4.4%。狗狗币最新价格报0.1美元,24小时跌幅2.82%,周内跌幅16.98%。

此外,随着这一次虚拟货币价格的持续暴跌,币圈爆仓也在持续加剧中,据币圈行情网站CoinGlass的数据,截至8月4日11时,最近24小时共有75152人爆仓,爆仓金额高达1.91 亿美元。从爆仓情况来看,亏损人群中更多为对行情看多的投资者。

业内人士提醒,未来监管机构还可能会加大对市场违规交易行为的打击力度,虚拟资产是风险较高的资产,任何投资者都应该清醒认识,注意风险。

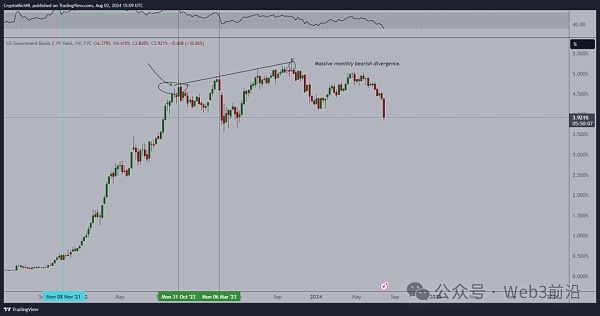

自从周五美国失业率数据触发萨姆法则,引发衰退担忧,一切皆跌,BTC也趁势回撤至6万刀一线防守。

日前,特朗普接受Fox Business采访的一段视频片段被发到网上。在采访中,他对采访记者说到,将来我们也许可以开一张小小的比特币支票,把美国如今35万亿美元的债务给偿还掉!

不得不说,特朗普真是敢想敢说啊!有网友帮他做了一道小学算术:以美国目前持有的约21万枚BTC来偿还35万亿美元的国债,意味着每枚BTC的价格将达到1.67亿美元!

1.67亿美元,这是今天现价6万刀的2700多倍,近3000倍!

不过,话说回来,过去15年BTC涨了上万倍(仅从2011年6刀到2024年6万刀就有1万倍),未来15年再涨它个3000倍,不过分吧?同样时间,涨幅只有过去同样时间的30%,很合理吧?哈哈哈~

教链刚一写下“哈哈哈”几个字,就想起了哈里斯。哈里斯,就是接替拜登迎战特朗普的那位女副总统。她因在公开场合那些突然的暴笑,而被网友津津乐道。

说起暴笑,让教链想起曾经的一位同事,一个可爱的欧洲老头。在静谧的童话北欧,二层办公小楼里,他在一楼办公室发出的爽朗大笑,便是在二楼的远处,闻之亦声如洪钟。

好玩的是,定睛看一下是谁把特朗普的这段采访片段发上网的?账号名叫做Kamala HQ。嘿,真是无巧不成书。这正是Kamala Harris(哈里斯)竞选团队的官方账号(之一)。账号置顶赫然写着自我介绍:This is the official rapid response page of Vice President Harris’ presidential campaign.(这是哈里斯副总统竞选活动的官方快速响应页面。)点开一看,十有八九都是关于特朗普的小视频。不消说,都是团队剪辑出来的,他们觉得可以给特朗普减分的所谓“黑材料”。

这么看来,哈里斯竞选团队这是把特朗普大谈用BTC偿还美债给当作证明特朗普“不靠谱”的材料了。

在对待新事物上,本应属于保守派右翼的特朗普大开脑洞,以一己之力把BTC直接送上G20国家战略储备的舞台,而本应属于进步派左翼的哈里斯,却对BTC这个看起来有些“危险性”和“颠覆性”的新玩意儿极尽嘲讽和不屑。BTC真的成了试金石,试出了两党的成色。而两党,也真的越来越活成了自己最讨厌的对手的模样。

可是纵观人类短短几千年的文明发展史,哪一次,真正大幅改善人类生产力水平,推动人类文明跨越式进步的新东西,在一开始的时候不是被各种不理解、看不起的呢?

当汽车刚刚诞生的时候,人们嘲笑这玩意儿跑得比马车慢多了。

当移动电话诞生的时候,人们嘲笑说谁脑子进水才会拎着这么大一个机器到处走来走去,只为了和远处的人说上两句话?

当互联网刚出现的时候,我们还能看到90年代比尔盖茨接受采访的那段视频。当比尔盖茨尝试解释互联网能看新闻、听音乐、聊天的时候,主持人大惑不解,说我们早就已经有收音机、电视机、唱片机和电话了呀?

现在,当人类历史上首个真正去中心化的电子货币——比特币(BTC)出现的时候,人们又再次重复着一成不变的认知模式——看不见、看不懂、看不起。

BTC既是电子化的黄金,又是消除了美联储的美元。

如果说,黄金像粒子,美元像波,那么,BTC就是光,因为它既是粒子又是波,具有波粒二象性。

人类追求的货币,本来就应该像光一样,具有波粒二象性:当作为价值存储(SoV)的时候,它体现出“粒子性” —— 价值衡量尺度,此时它叫做money(货币,金钱);当作为交换媒介(MoE)的时候,它体现出“波动性” —— 流动性,此时它叫做currency(货币,流行)。

光既是粒子又是波,既不是粒子也不是波。BTC既像黄金也像美元,既不像黄金也不像美元。

光是人类所在宇宙的时空基准。所以,光速c在任何参照系下都是恒定不变的。这听起来有些违反普通人的直觉:你在时速300公里(约83米/秒)的高铁上以5米/秒的初速度向前抛出一个小球,小球相对地球的速度就是83 + 5 = 88米/秒。但是,如果你把小球换成光子,举起手机打开闪光灯向前发射光子,光子相对地球的速度还是那个光速c,而不会叠加高铁的速度。就算高铁跑到了光速的一半0.5c,你手机闪光灯发出的光向前的速度,无论在高铁上的你看来,还是地球上的旁观者看来,都是同样的光速c,而不是1 + 0.5 = 1.5c。

如果光速不变,那么变的是什么呢?爱因斯坦认为,随着高铁速度加快,是长度变短了、时间变慢了,是时空变化了,而不是光速变化了。这就是狭义相对论。

也就是说,对于光的速度,恒有 1 c = 1 c。

BTC是人类所在文明社会的价值基准。所以,BTC作为价值单位在任何法币参照系下都是恒定不变的。发生变化的,是法币,是参照系,而不是BTC。这个理论,还没有人仔细研究,形成体系。但是教链认为,因BTC和加密时代的出现,未来的新货币经济学,将会把这一理论作为堪比狭义相对论之于物理学一样伟大的基石理论。

其中最重要的一条就是,对于BTC的价值,恒有 1 BTC = 1 BTC。

BTC,价值之光。

原文作者:

原文编译:深潮 TechFlow

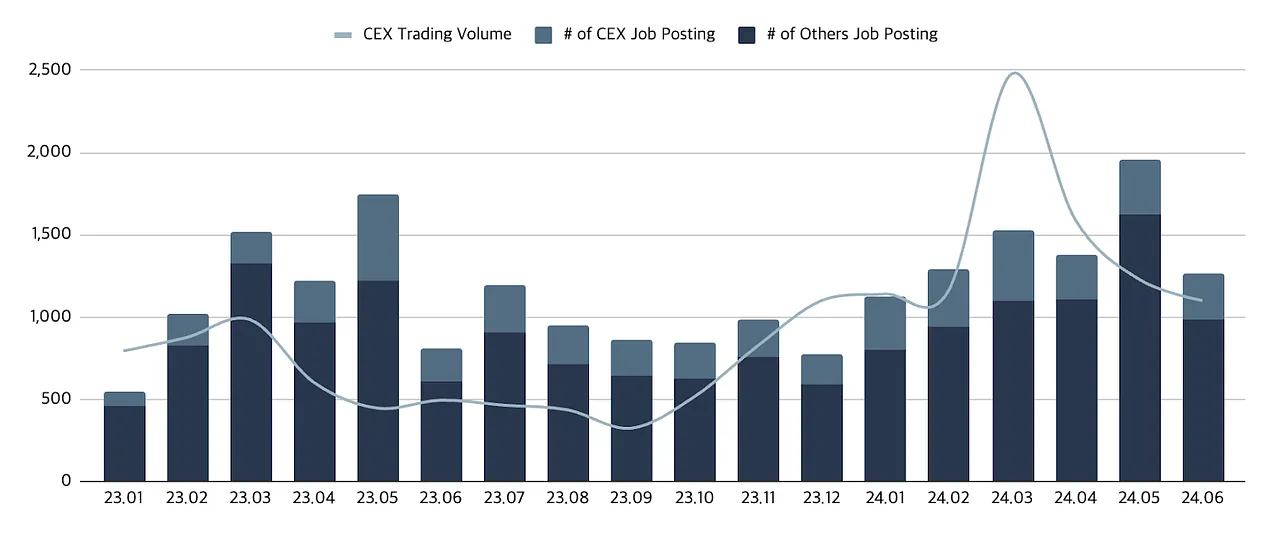

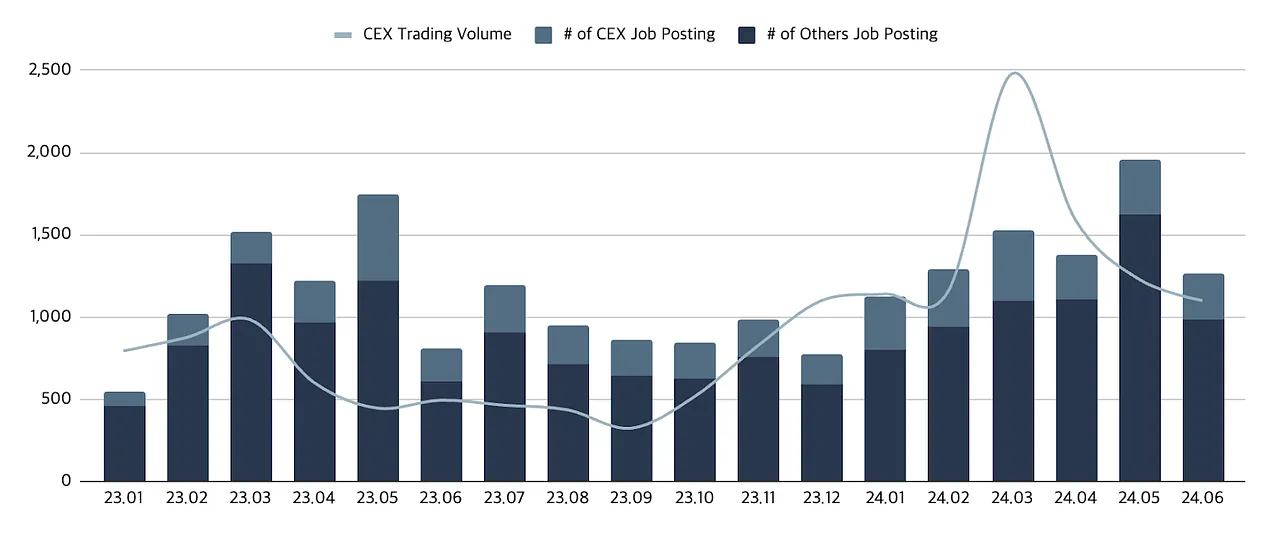

比特币 ETF 批准后招聘职位激增:在美国证券交易委员会(SEC)于 2024 年 1 月批准比特币 ETF 后,全球 Web3 招聘职位数量大幅上升, 2024 年上半年同比增长约 20% 。

亚洲招聘职位增加:亚洲的招聘职位有所上升,进一步缩小了与欧洲的差距。新加坡、印度和香港在招聘活动中表现尤为活跃。

亚洲主网招聘职位:尽管自 2023 年以来,亚洲的主网招聘职位有所减少,但越来越多的全球主网正在扩大在该地区的招聘,凸显了亚洲在 Web3 领域日益重要的地位。

公司的招聘职位反映了 1)公司战略的执行情况和 2)特定行业的需求,可用来预测未来市场的活跃程度。在本报告中,我们分析全球 Web3 招聘职位的趋势,以提供对 Web3 市场的整体洞察。本报告的这一部分重点关注 2024 年上半年 Web3 招聘职位的状况。数据主要来源于 ,这是一个提供 Web3 领域职位列表的网站。

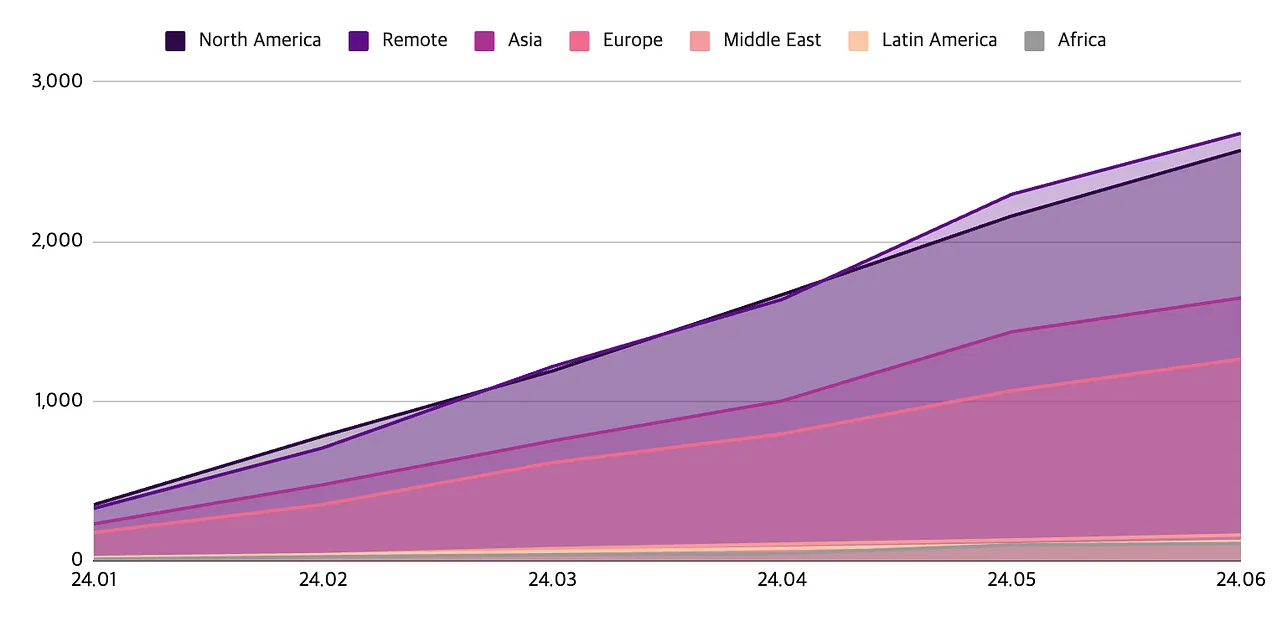

2024 年上半年全球 Web3 招聘职位,来源:Web3 Jobs,Tiger Research

在美国证券交易委员会(SEC)于 2024 年 1 月批准比特币现货 ETF 后,全球 Web3 市场的招聘职位开始显著增加。随着市场复苏预期的上升,招聘活动变得相对活跃。在 2024 年上半年,招聘职位数量同比增长约 20% ,反映出行业整体预期较去年有显著上升。

然而,目前的招聘职位水平仍低于 2021/2022 年的高峰。这主要是由于市场环境、技术创新等多个因素。首先,比特币 ETF 的批准对加密交易和投资领域的影响大于对更广泛的 Web3 生态系统的影响。招聘职位的增加主要来自加密 ETF 管理公司和交易所,而非 Web3 项目。

例如,加密 ETF 管理公司如 Grayscale 的招聘职位在 2024 年上半年增加到 28 个,较上半年的 7 个翻了四倍。虽然加密交易所的招聘职位也有所增加,但变化不大,因为这些公司维持了稳定的需求。

其次,最近的市场回升是由投机驱动的,而非技术创新。目前市场更倾向于像 meme 币这样的投机交易,而不是新的技术趋势。,多个市值超 10 亿美元的 meme 币项目已出现,吸引了市场关注。这一趋势表明,推动行业发展的创新性进展缺乏。鉴于这种短期的投机交易文化,Web3 行业的实际采用需求相对有限。

自 2024 年 6 月起,我们观察到 Web3 行业的招聘职位数量急剧下降。这可以从两个角度来解读。

首先,市场环境可能恶化。由于 Mt. Gox 和德国政府对比特币的出售施加了压力,加密货币价格下降,加上随之而来的交易量减少,可能抑制了市场情绪。

其次,这也可能是季节性因素。许多公司在 6 月暑假季节时通常会暂时暂停招聘活动。

因此,招聘职位的下降可能是行业整体下滑与季节性因素共同造成的。我们需要密切关注未来的招聘职位趋势,以更准确地分析这一情况。

2024 年上半年按大洲累计的 Web3 招聘职位,来源:Web3 Jobs,Tiger Research

分析 2024 年上半年 Web3 行业按地区的招聘职位趋势,招聘职位的排名如下: 1)远程工作, 2)北美, 3)亚洲, 4)欧洲, 5)中东。值得注意的是,远程招聘职位开始超过北美的招聘职位。这一变化表明,远程工作在 Web3 行业中迅速普及,反映出其地域无关的特性,并表明工作安排变得越来越灵活。

另一个显著变化是亚洲和欧洲市场之间招聘职位数量的差距在扩大。自 2023 年上半年起,亚洲开始超过欧洲,而在 2024 年上半年这一差距继续扩大。截至 2024 年上半年,亚洲的招聘职位约占总数的 20% ,而欧洲约占 15% 。这一趋势清晰地表明,Web3 行业的兴趣和活动正在向亚洲转移。

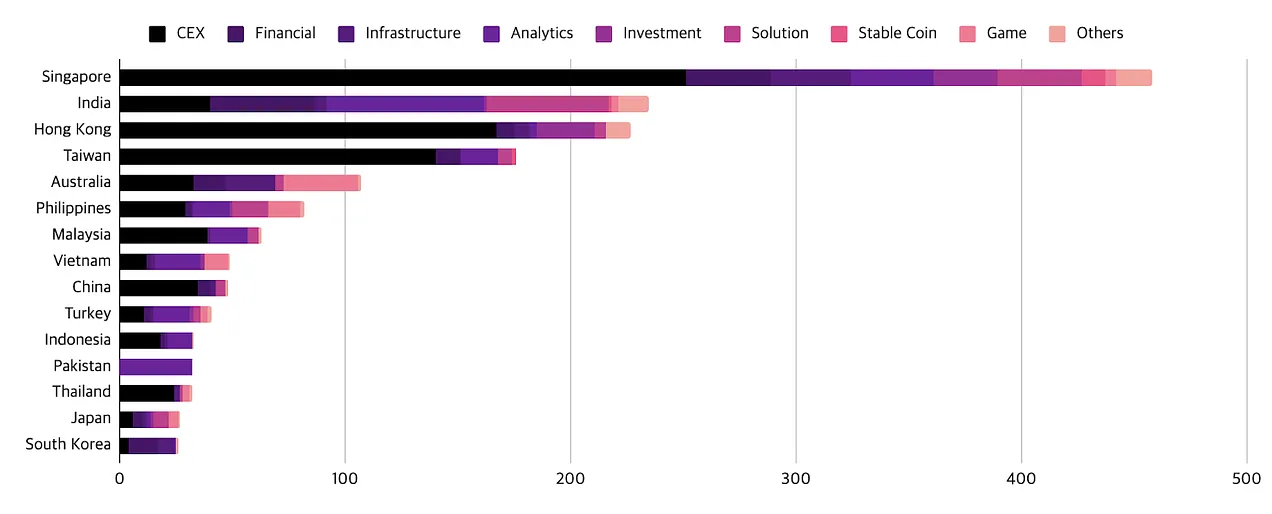

2024 年上半年亚洲 Web3 招聘职位按行业,来源:Web3 Jobs,Tiger Research

截至 2024 年上半年,亚洲市场的 Web3 招聘职位在以下地区最为活跃: 1)新加坡, 2)印度, 3)香港。

新加坡依然是招聘人数最多的地区,与 2023 年下半年相比增长约 23% 。这一增长得益于新加坡清晰的监管框架和对加密货币友好的商业环境,使其成为一个有吸引力的市场。

香港在 2023 年 6 月开放了 Web3 市场,最初随着更多 Web3 公司进入市场,招聘人数有所增加。许多公司通过获得加密许可证来准备在香港开展业务。然而,当香港证券及期货事务监察委员会(SFC)对许可证申请者的大陆服务实施禁令时,情况开始逆转。作为回应,全球交易所如 Binance、OKX 和 HTX 撤回了他们的许可证申请,导致整体招聘人数下降。因此,香港市场的招聘人数较上半年下降近 40% ,滑落至印度之后,位列第三。

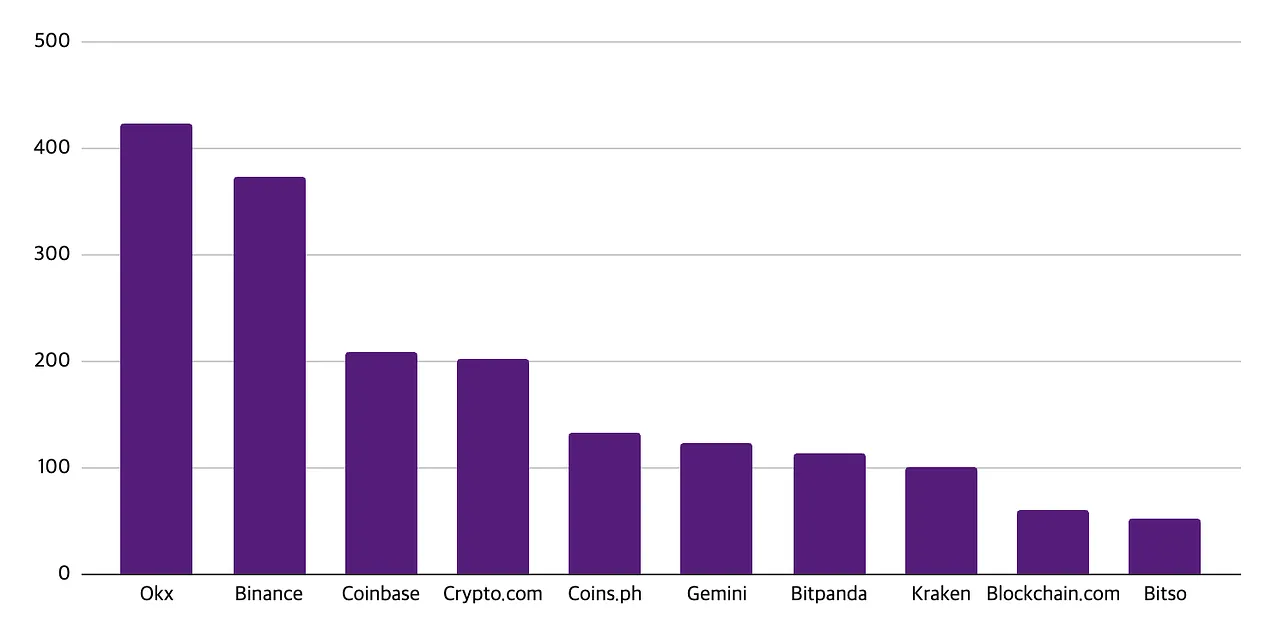

在 2024 年上半年,加密货币交易所的招聘职位数量较 2023 年下半年增加了约 45.6% 。这一增长可能是由于比特币价格的上涨和加密货币交易量的显著增加,这增强了行业的盈利能力。

2023 年大多数加密交易所的招聘趋势保持一致,主要交易所为 1)OKX 和 2)Binance。此前,Binance 的招聘活动更为活跃,但这一趋势在 2023 年 6 月美国检察官办公室对其提出指控后发生了变化。此外,Binance 在阿布扎比和荷兰等多个国家未能获得许可证的尝试,也可能导致其全球招聘活动的轻微下降。

有趣的是,尽管 OKX 的招聘水平与去年下半年相似,但 Coinbase 的招聘人数却大幅增加,从去年下半年的 39 人增至今年上半年的 209 人。这一激增可能与美国证券交易委员会(SEC)批准比特币 ETF 有关。根据之前 ,比特币 ETF 的批准导致美国受监管交易所的交易量和流动性增加。Coinbase 似乎从中受益,导致招聘职位显著增加。

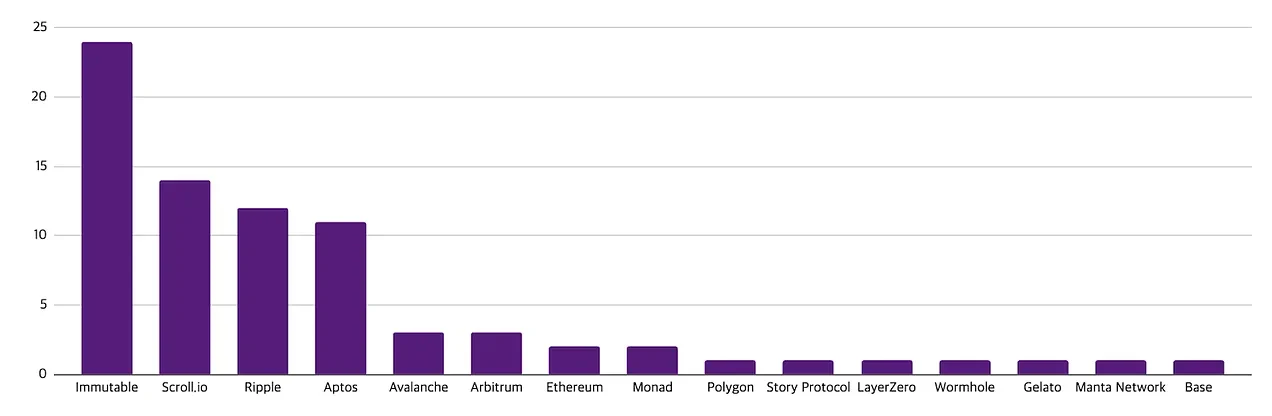

2024 年上半年亚洲 Web3 招聘职位按主网,来源:Web3 Jobs,Tiger Research

在 2024 年上半年,亚洲的主网招聘人数相比于去年下半年略有下降。然而,值得注意的是,更多的主网在亚洲的招聘活动较去年有所增加,其中 Scroll.io 在 2024 年上半年 20 个招聘职位中有 14 个针对该地区。

总部位于澳大利亚的 Web3 游戏主网 Immutable 在亚洲的招聘人数绝对值最高。其他主要非亚洲主网如 Ripple、Aptos 和 Avalanche 也在亚洲持续显示出招聘需求。尽管招聘人数绝对值不高,但显然主网参与者认识到亚洲市场的商业机会和潜力。

来源:Story Protocol

在 2024 年上半年,出现了几项显著的招聘趋势。Story Protocol 宣布计划推出一条用于知识产权代币化的 Layer 1 区块链,吸引了大量关注。他们在年初开始积极招聘,总共进行了 16 次招聘。

虽然 Story Protocol 总部位于美国,但最近的消息表明,他们也在招聘韩国业务负责人。这表明 Story Protocol 计划扩展至韩国市场。

来源:Mocaverse

Animoca Brands 也在疯狂招聘。在 2023 年下半年仅招聘了四人的情况下,他们在 2024 年上半年增加到了近 40 人。Animoca Brands 正在为多个项目招聘,包括 NFT 项目 Mocaverse 和 Web3 国际象棋游戏 Anichess,同时也在积极招聘其投资业务的人才。

在 2024 年上半年,Web3 市场的招聘职位数量相比于去年同期有所增加,但仍低于 2021 年和 2022 年的招聘水平。随着行业的发展和市场的增长,招聘职位的增加是一个自然趋势。然而,尽管 Web3 行业的增长规模很大,招聘职位的数量仍未能达到行业预期。

这种差异部分是由于 Web3 行业偏向于短期消费趋势,例如 meme 币交易和空投活动,而不是培养一个可持续的生态系统。为了实现可持续增长,行业需要在讨论上进行根本性的转变,并出现新的技术趋势。如果这种变化在 2024 年下半年未能发生,行业增长停滞的风险将会增加。

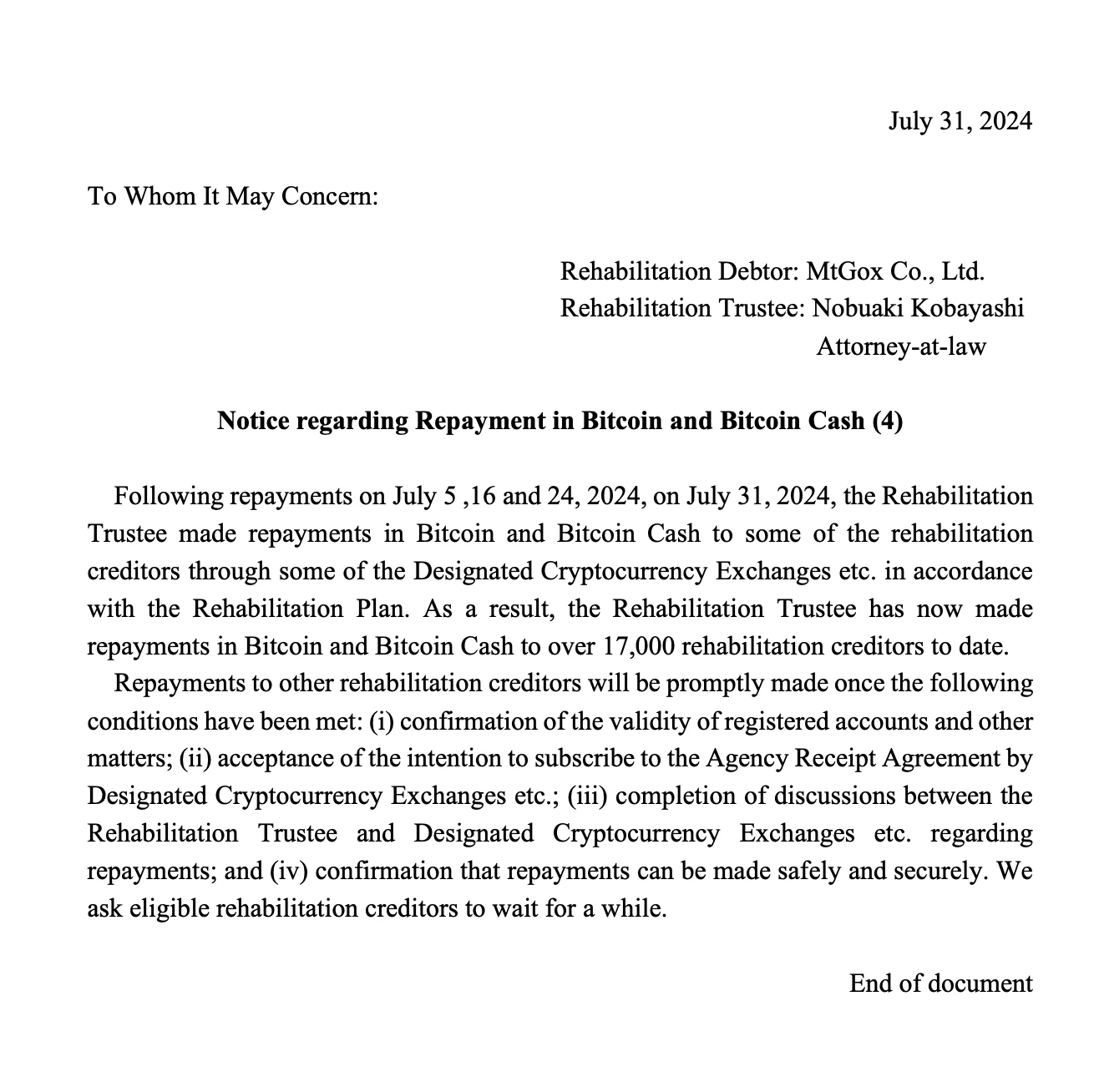

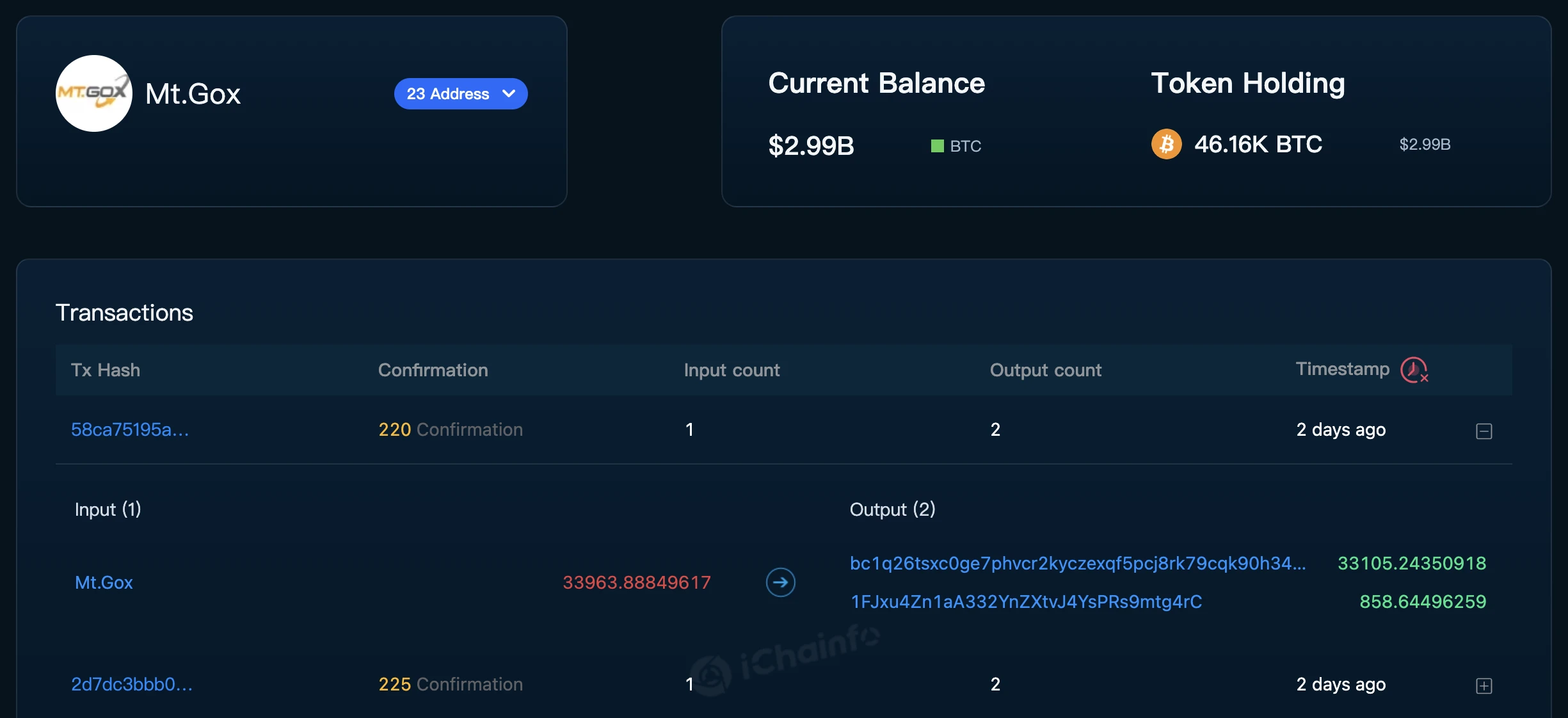

2024 年 7 月 31 日,Mt.Gox 交易所发布公告称,受托人在 7 月 5 日、 16 日、 24 日和 31 日根据赔付计划通过部分指定加密货币交易所以比特币和比特币现金形式向部分债权人进行了偿还,迄今已经向超过 17, 000 名债权人进行偿还。

图片:Mt.Gox 交易所发布的公告

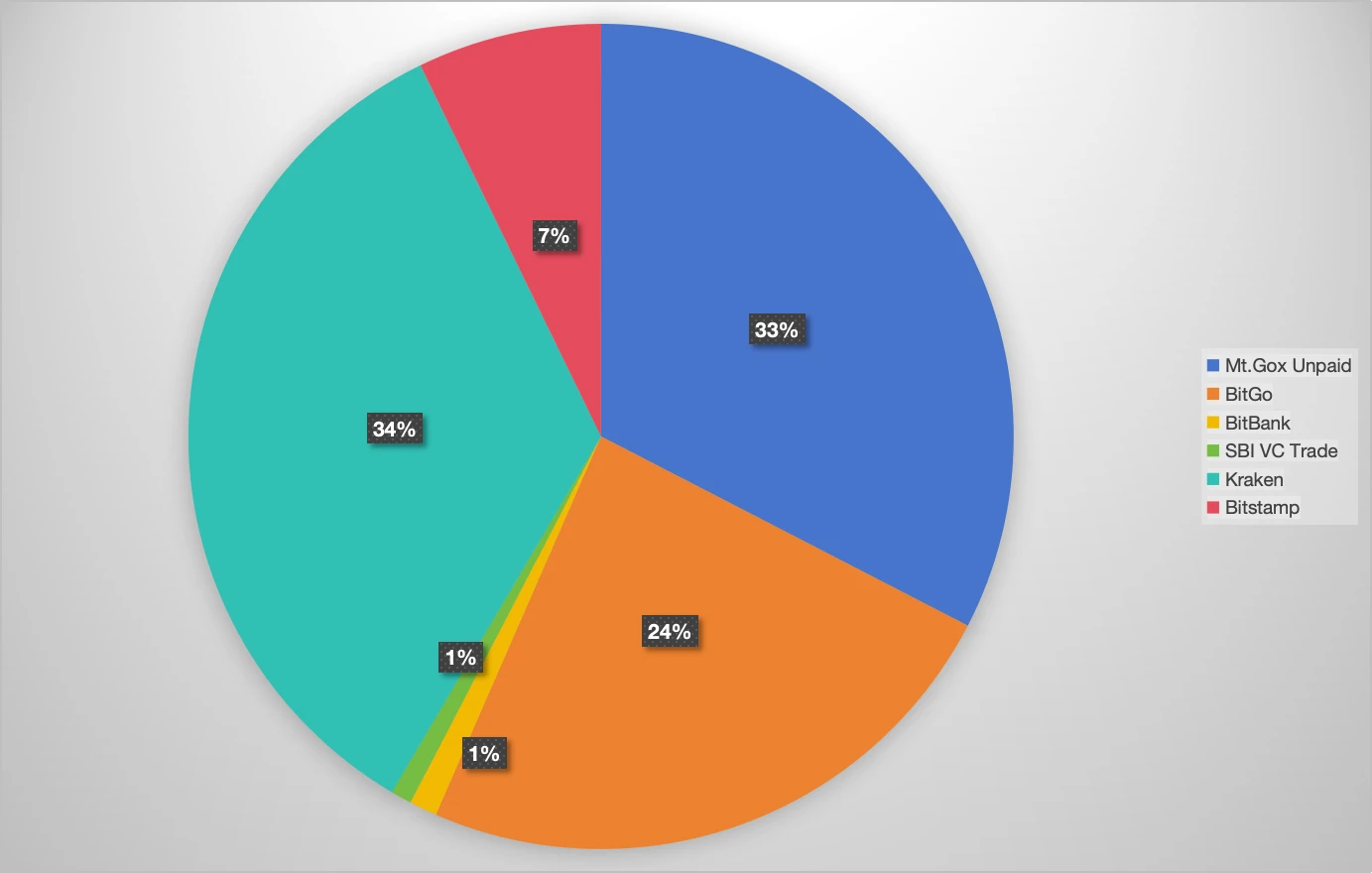

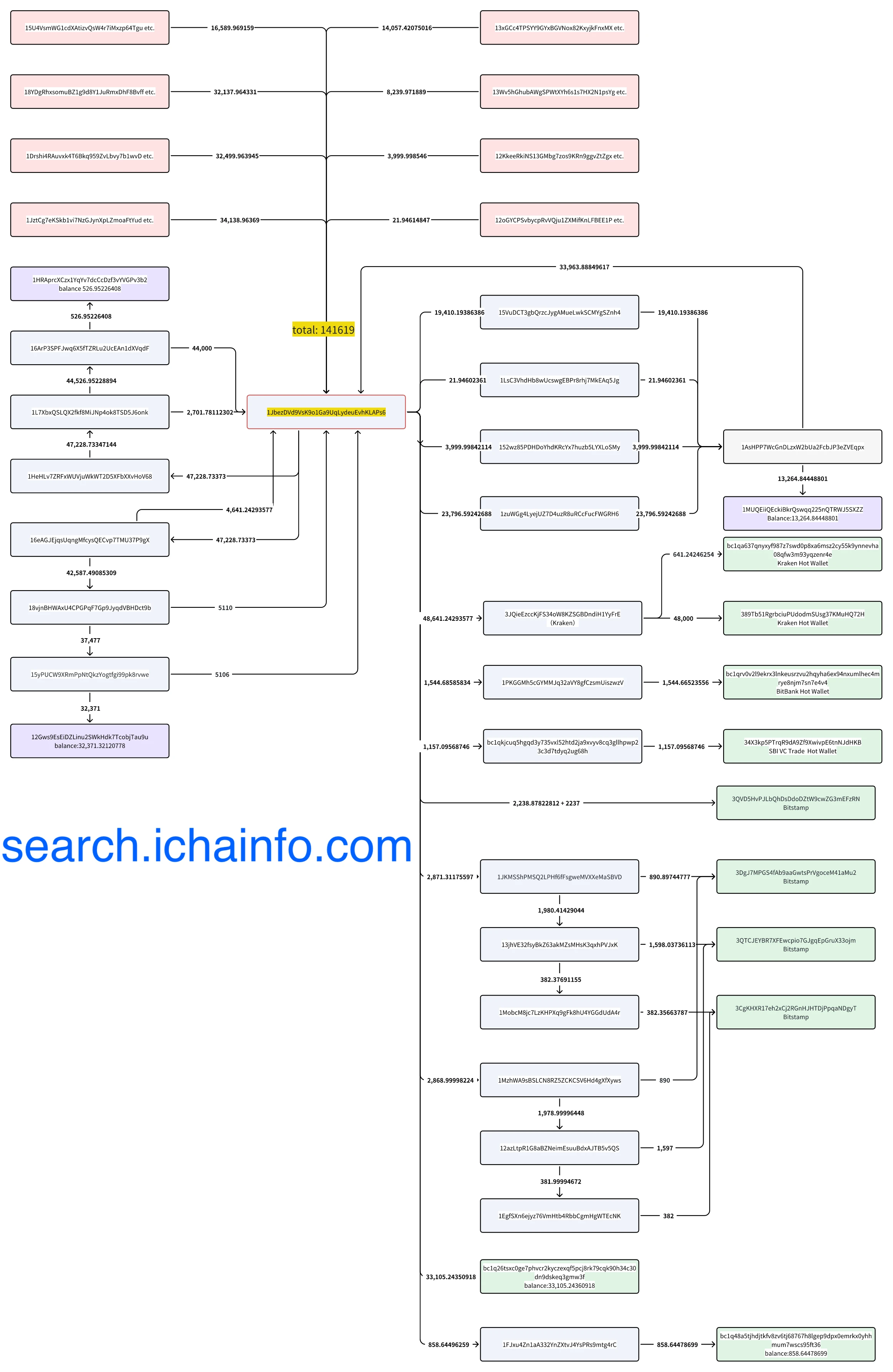

根据 search.ichainfo.com 的数据,目前 Mt.Gox 已经偿还了总计 141619 枚比特币中的 95457 枚,总价值高达 61.6 亿美元,占总量的 67% 。

Mt.Gox 一共通过 5 家交易所执行赔付,分别是 Bitbank、SBI VC Trade、Kraken、Bitstamp、BitGo,由于在 7 月 31 日之前前四家交易所都已经收到来自 Mt.Gox 的比特币,所以在当日收到 33963 枚比特币的地址极有可能属于 BitGo。

图片:Mt.Gox 偿付资金分布情况

1HRAprcXCzx1YqYv7dcCcDzf3vYVGPv3b2

12Gws9EsEiDZLinu2SWkHdk7TcobjTau9u

1MUQEiiQEckiBkrQswqq225nQTRWJ5SXZZ

在 Mt.Gox 交易所 7 月进行的赔付中,虚拟货币市场均收到较大影响,根据 search.ichainfo.com 在赔付当日及次日,比特币的价格均有不同程度的下跌,跌幅在 4% -8% 之间。

为了监测 Mt.Gox 交易所剩余地址的资金变化情况,iChainfo Search 推出了 Mt.Gox 专题页面(https://search.ichainfo.com/entity/mtgox),展示 Mt.Gox 相关地址的资金余额和最新交易情况。

原文作者:Weilin,PANews

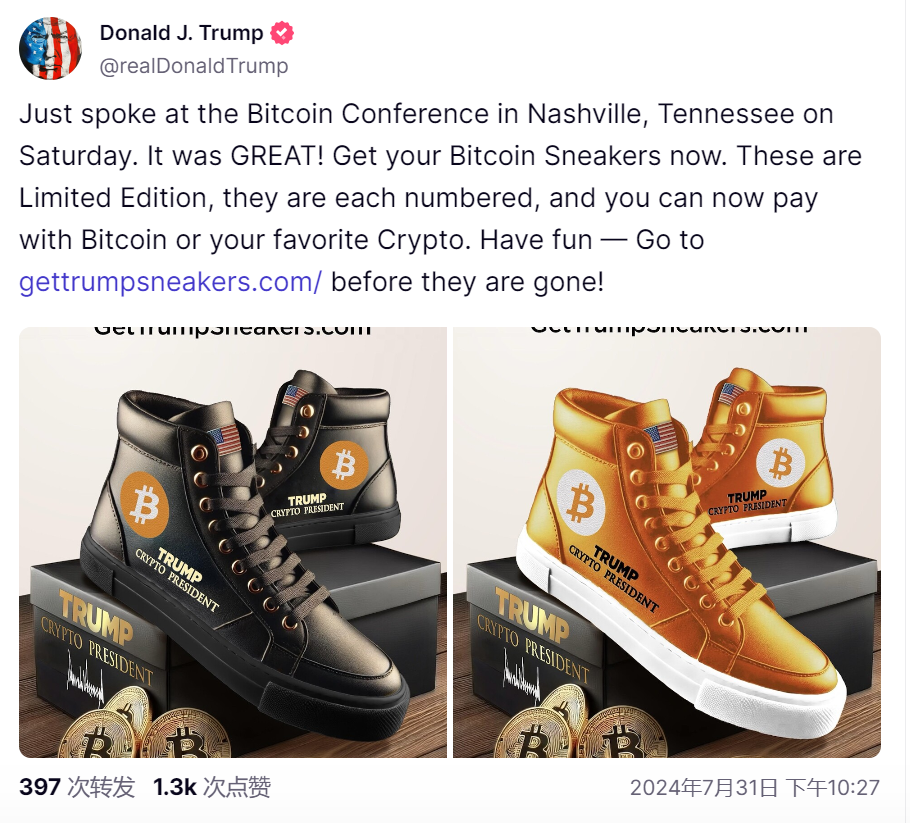

北京时间 7 月 31 日晚间,美国共和党总统候选人特朗普在自己的社交网站 Truth Social 上公布了多个比特币主题的运动鞋系列。

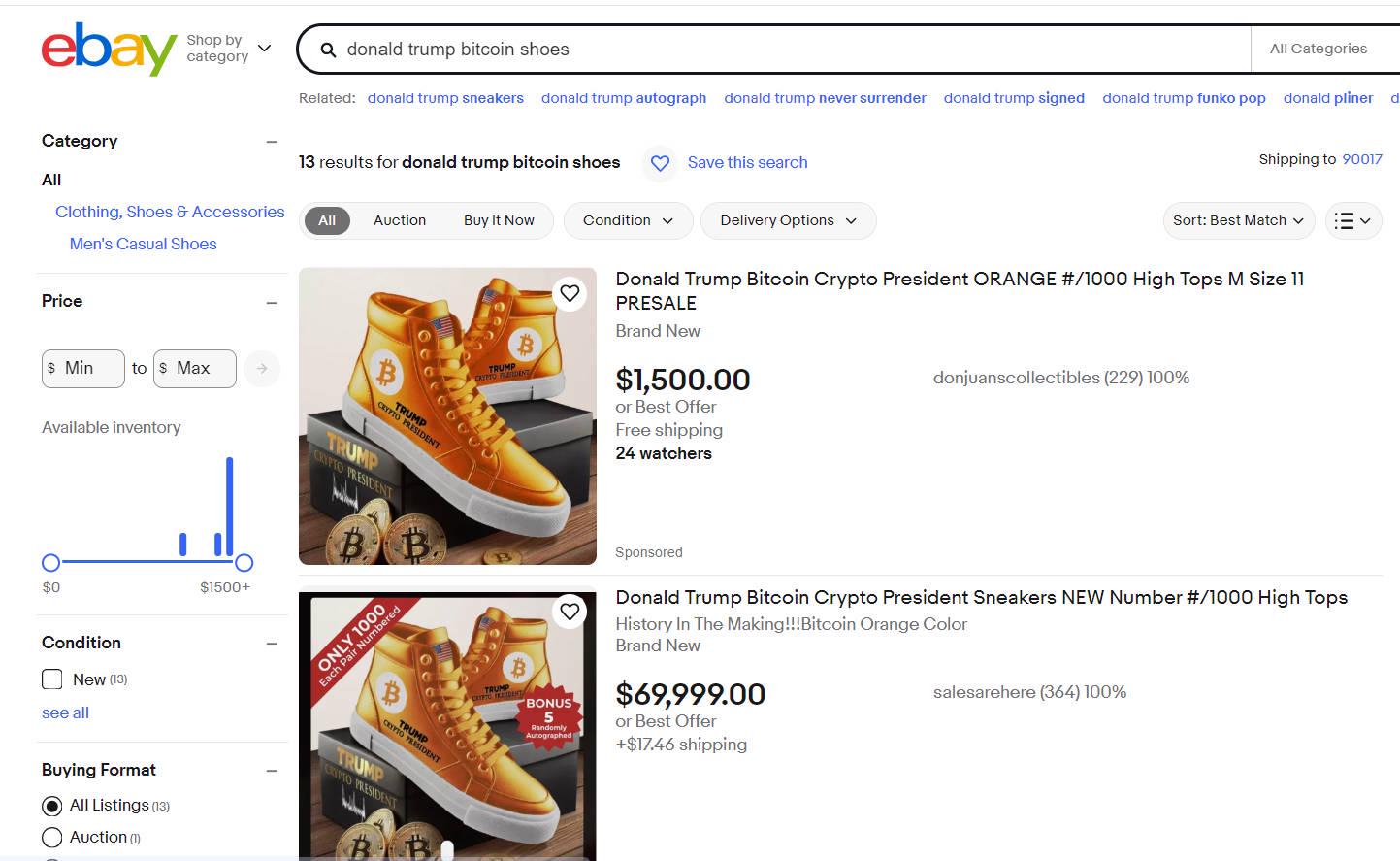

消息一出,最受欢迎的高帮比特币橙色主题运动鞋原价 499 美元,在 3 小时内售罄。随后,购物网站 eBay 上出现黄牛,有十多个挂单,最高炒上 2500 美元。

这不是特朗普第一次“带货”卖鞋,但在比特币 2024 大会发言之后,特朗普眼中,加密货币和加密用户已经成为他拉选票的重心之一。

7 月 31 日晚间,在 Truth Social 上,特朗普称运动鞋为限量版,每一双都有标号,现在可以用比特币或者用户最喜欢的加密货币进行支付。网站(https://gettrumpsneakers.com/)显示,单个系列的运动鞋有 1000 双,橙色高帮系列单价为 499 美元,橙色低帮和黑色高帮运动鞋单价均为 299 美元。

消息一出,很快吸引了许多买家, 1000 双比特币橙色主题的高帮运动鞋在 3 小时内售罄。目前,购物网站 eBay 上,黄牛已经炒这双鞋到 2500 美元,最低 700 美元,共有 13 个挂单,还有人将售价设为 69999 美元以进行调侃。

值得关注的是,虽然 eBay 上的大多数挂单都承诺一旦卖家收到鞋,就会将鞋运送给买家,预计在 9 月至 11 月之间进行。大多数卖家似乎都有很高的买家评价,但不止一个卖家在买家反馈部分被指控为“骗局”。目前尚不清楚这些潜在的交易是否符合法律。

目前,橙色低帮和黑色高帮版本仍在官方网站上预售,每双售价 299 美元。

现在,比特币主题的运动鞋成为特朗普的一种特殊营销手段。值得注意的是,这些运动鞋上印有标语,“Trump, Crypto President(特朗普,加密总统)”,这与特朗普在大会上的发言吻合。此外,官方网站表示,橙色高帮的 5 双限量版运动鞋将由特朗普随机签名,这意味着特朗普运动鞋爱好者将有 1/200 的机会收到签名鞋,这样做旨在进一步吸引用户,展示这些鞋的收藏价值。

这并不是特朗普第一次“带货”。早在今年 2 月 17 日 , 特朗普在费城会议中心举行的运动鞋展会上发表演讲,并在讲台上手持一双金色的“特朗普”牌运动鞋进行展示,特朗普将其命名为“永不投降高帮运动鞋”(NEVER SURRENDER HIGH-TOP SNEAKER)。“这是我已经谈论了 12 年、 13 年的事情,我认为这将取得巨大成功。”特朗普在演讲时说道。

金色高帮运动鞋印有美国星条旗元素图案和代表特朗普的大写英文字母“T”,在网上以 399 美元的价格出售。限量发行 1000 双。当时,在费城鞋展现场,一男子通过拍卖花了 9000 美元拿下一双“特氏金靴”。

目前,特朗普的网站上还列出了其他十几种款式的鞋类产品,包括高尔夫球鞋、低帮运动鞋、拖鞋,以及两款香水和一款冷却器,均支持比特币和信用卡支付。根据网站介绍,这些鞋的销售收入将不会被作为政治捐款。

7 月 28 日,在比特币 2024 大会上,比特币市值会超过黄金;当选后,会让美国证券交易委员会(SEC)主席 Gary Gensler 下台;会将保留政府质押的比特币作为战略储备,等。通过发言,特朗普有望在加密社区中吸引进一步的支持。

比如, 7 月 31 日,知名投资人兼连续创业者 Gary Cardone 宣布,已经向特朗普政府捐赠 12.8 枚 BTC,价值约 85.2 万美元。根据特朗普竞选助手 David Bailey 的披露,特朗普竞选团队在 2024 年比特币大会期间筹集了 2100 万美元,

除了发布比特币主题的运动鞋,特朗普也会在未来发布第四系列的 NFT。截至 8 月 1 日下午 1 时,特朗普数字交易卡第一系列地板价 24 小时下跌 4.46% ,但 24 小时交易量上涨 145.59% 。第二系列,地板价下降 3.74% ,交易量上涨 136.71% 。第三系列(MugShot Edition)地板价下降 2.95% 。

7 月 17 日,根据彭博商业周刊周发表的特朗普访谈录,特朗普计划推出第四个 NFT 系列。在采访中,特朗普表示他之前推出的 NFT 收藏品“非常成功”,一天之内就销售一空:“全部售罄: 45, 000 张卡片。我推出了三次,并且我会再推出一次,因为人们希望我再推出一次。”

比特币网络凭借其卓越的稳定性和安全性,不仅为BTC赋予了持久的价值,还积累了令人瞩目的资本。

随着BTC现货ETF的获批,传统资金的大规模涌入推动其市值突破1.3万亿美元。

然而,人们经常忽视比特币作为网络和 BTC 作为数字资产之间的区别,要发挥比特币的全部潜力,关键在于利用网络功能,将比特币从单纯的价值存储转变为比特币经济的核心基础设施。

2022年12月,Ordinals协议的横空出世为比特币生态系统带来了一场意想不到的革新。

“铭文”的爆火不仅将大众和开发者的目光聚焦到比特币生态,更让人们看到了释放比特币巨大潜能的可能性。

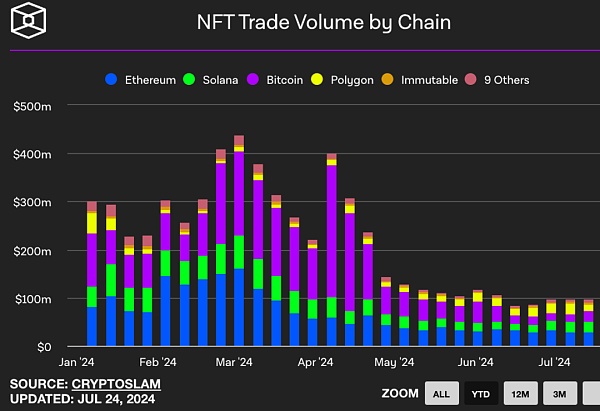

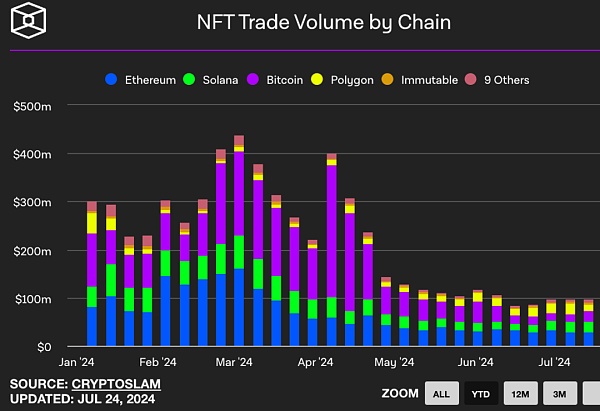

短短12个月内,基于Ordinals的比特币铭文代币总市值就突破35亿美元,展现了惊人的增长速度。即使在今天,比特币网络上每日NFT的交易额都要大于Solana。

然而,市场对比特币生态的过高期待也带来了随之而来的挫折。

铭文热潮的迅速退温,备受期待的Runes”符文”上线后表现不及预期,以及梅林项目从TVL巅峰到发币后币价暴跌的戏剧性转折,都让市场陷入了对比特币生态未来的迷茫。

随着Memecoin的兴起,市场注意力也被大大转移。

这波比特币生态的大起大落,恰如半导体工艺中的”高温退火”过程。这个过程旨在释放材料内部应力,增加其延展性和韧性。

我们认为这一原理同样适用于比特币生态系统的发展,在退去FOMO情绪后,哪些项目依然在积极构建?比特币生态的发展方向和趋势是什么?

本文将按赛道分类,深入探讨比特币生态的发展趋势和代表性项目,分析它们如何应对挑战,以及它们在比特币生态系统中扮演的角色。

比特币作为首个成功的加密货币,其网络设计初衷主要侧重于安全性和去中心化,这种设计也带来了可编程性和交易速度方面的固有限制。

尽管SegWit和Taproot等升级在一定程度上改善了这些问题,但Ordinals资产发行热潮清晰地暴露了网络的局限性:严重的网络拥堵、不断攀升的gas费用,以及对更强大智能合约功能的迫切需求。

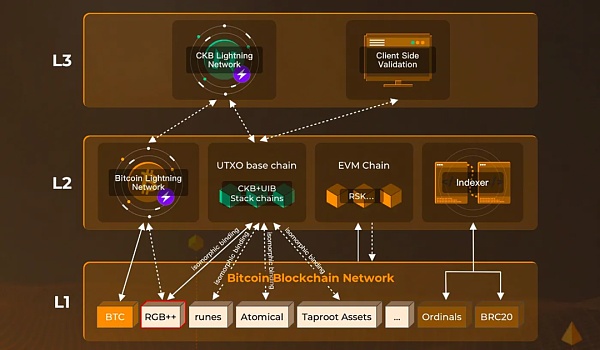

随着用户对比特币原有功能之外的可扩展性和额外功能的需求日益增长,比特币生态系统开始探索各种扩容解决方案。这些方案大多借鉴了以太坊生态的扩容经验,采用模块化的分层架构,由此诞生了”比特币层”的概念。

这一架构包括L2层(如闪电网络、侧链和Rollup等解决方案),旨在通过将交易转移到链下处理,提高交易吞吐量,同时保持与主链的安全连接;

结算层,进一步优化特定应用场景的性能和功能;数据层,提供数据可用性和存储解决方案;以及应用层,基于底层基础设施开发各种去中心化应用。

这种多层架构提高了可编程性,使得更复杂的智能合约成为可能;显著提升了交易处理速度;改善了数据可用性;同时还扩展了生态的可能性。

目前竞争最激烈的比特币Layer2赛道中,绝大多数采用了EVM技术栈并配合跨链桥来解决比特币的扩容问题,这种方法虽然能在短期内快速搭建生态,但这些解决方案与比特币主链缺乏强绑定关系,且高度依赖跨链桥,增加了潜在的安全风险;

同时,使用以太坊的账户模型和EVM来扩展基于UTXO的比特币,在某种程度上与”Bitcoin Native”的理念不符。L2从技术路线来看大致有三种:

Rollup系:这类方案高度重视Layer1的可验证性,致力于将Layer1的安全性延伸到Layer2。

侧链系:这类方案的优势在于其相对成熟的技术和生态系统。

客户端验证:这类方案强调利用Layer1原生的数据可用性(DA)。

Rollup系解决方案在追求Layer1可验证性的同时,通过多种模块化设计来控制用户的信任成本。这种方法既保证了安全性,又在一定程度上降低了用户的信任负担。

相比之下,侧链系虽然在技术成熟度上有优势,但在继承Layer1安全性方面可能面临更多挑战。

客户端验证方案虽然能在很大程度上确保所有账本记录都在Layer1上进行,但它要求用户对客户端保持高度信任,这种信任成本是内生的,难以完全消除。

Ordinals的出现使比特币网络成为了一个高度安全的数据库,能够存储各种数据,包括Rollup的证明数据。

然而,仅仅将Rollup的证明数据上传到BTC网络并不足以确保Rollup内部交易的有效性和正确性,BTC Rollup面临的核心问题在于验证。

目前,大多数BTC Rollup可能会选择主权rollup(客户端验证)的方式,即由验证者在链下同步Rollup的全部数据并自行检查。

这种方法的局限性在于无法充分利用比特币网络最强大的特性——数十万个节点的POW共识来保障rollup的安全。

理想的状态是让BTC网络能够主动验证Rollup的证明,类似于以太坊的方式,并有能力拒绝无效的区块数据。

同时,还需要确保Rollup中的资产在极端情况下(如Rollup的节点或排序器长期宕机或拒绝接受交易)仍能通过安全逃生通道去信任地提取到BTC网络中。

Bitlayer

Bitlayer是首个基于BitVM方案的比特币Layer 2网络,旨在提供与比特币等同的安全性,同时支持图灵完备的计算能力。

项目的核心技术创新在于采用最新的BitVM计算范式和OP-DLC桥,解决了Layer 2面临的三个主要挑战:

无需信任的双向锚定:结合OP-DLC与BitVM桥,实现资产在比特币主链和Bitlayer之间的无信任双向流动

第一层验证:通过BitVM继承比特币的安全性

图灵完备性:支持多种虚拟机,实现100%与以太坊虚拟机(EVM)兼容的环境

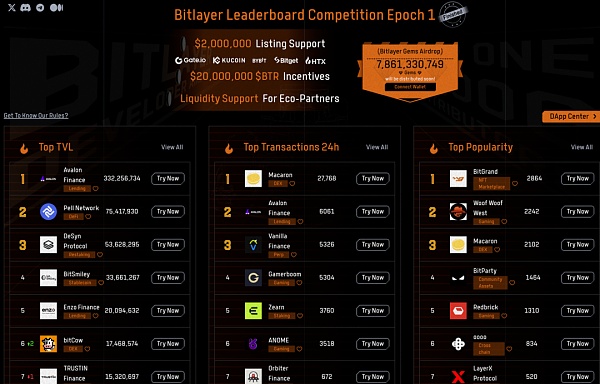

Bitlayer于今年3月29日启动了5000万美元的生态激励计划,吸引早期建设者和贡献者。目前已有多个原生项目加入生态建设,包括DEX、无权限借贷协议和MEME等。

近期,Bitlayer宣布完成1100万美元的A轮融资,由Franklin Templeton等机构领投,成为首个获得ETF许可机构投资的比特币基础设施项目。

目前项目已上线用户中心,包含新手任务、进阶任务和每日任务三个模块。用户可通过完成任务赚取Bitlayer积分,并以赛车手身份获得专属竞速器。未来,Bitlayer计划根据用户积分和竞速器等级分配$BTR空投。

Bitlayer的创新技术方案和积极的生态建设策略使其成为值得关注的比特币Layer 2项目之一。

https://www.bitlayer.org/ready-player-one/dapps-center

B² Network

B² Network是BTC上的EVM兼容Layer2,它提供支持图灵完备智能合约的链下交易平台,提高交易效率并降低成本。

通过将零知识证明(ZKP)技术与比特币的Taproot集成,B² Network确保了交易的增强隐私性和安全性。该网络旨在将比特币发展成为一个动态平台,为DeFi、NFT等创新应用搭建舞台,适用于传统比特币资产和新兴的比特币衍生资产。

B² Network的技术架构包括两层结构:

1. Rollup层:采用ZK-Rollup和zkEVM解决方案,负责执行用户交易和输出相关证明。

2. 数据可用(DA)层:包括分布式存储、B²节点和比特币网络,负责永久存储Rollup数据,验证零知识证明,并在比特币上执行最终确认。

分布式存储作为B² Network的关键组件,作为ZK-Rollup用户交易及证明的存储库,提高了网络安全性,减少单点故障,确保数据不可变性。

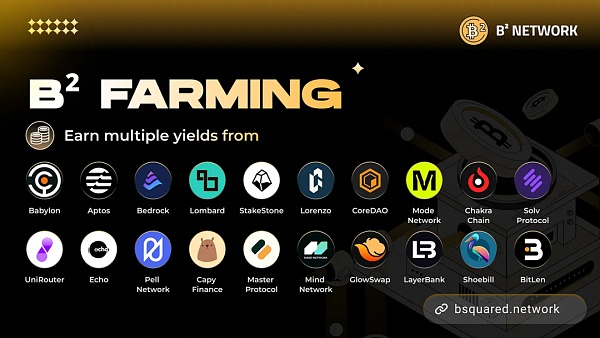

目前B² Buzz进入第三阶段,推出Buzz Farming,与Babylon、Unirouter、Lombard、Bedrock等知名BTCFi项目合作,提供多样化的收益策略。

Buzz Farming收益包括:

每天从B²网络获取14,580个B²代币。

来自BTCFi合作链和重要合作伙伴的奖励,包括Babylon、Aptos、Bedrock、Lombard等多个项目。

Buzz Farming作为B² Network原生收益聚合器,将不断为用户带来更多收益和路径,体现了项目在DeFi领域的创新性。

https://buzz.bsquared.network/farming

QED

QED Protocol 是 BTC 上的 ZK rollup,基于 zkevm 运行。与其他 zk rollup 不同,QED 没有选择为整个 Rollup 的交易生成 zk proof,而只为从 rollup 到 BTC L1 的提款交易创建 ZK proof,并通过将脚本组成逻辑电路在BTC L1上验证这些proof。

每个用户的公钥充当自定义ZK电路,具有类似智能合约的”智能签名”功能。

与 BitVM 的思路类似,QED Protocol 将脚本组成逻辑电路,从而在 BTC L1 上对提款交易的 ZK proof 进行了验证,这类逻辑电路将包含 1000 个 UTXO,虽然实现了直接验证,但成本耗费巨大。

基于 QED 构建的去中心化应用程序可以在本地证明交易,为用户提供固定 Gas 费用的无限计算。

创始人 Carter Feldman 表示,QED每秒可处理超过15万笔交易,计划在未来3-4个月内推出测试网,主网将在社区达成共识后上线,并推出原生代币激励高性能基础设施运行。

QED完成了600万美元种子轮融资,由Blockchain Capital作为唯一投资者,估值达到至少1亿美元。此前还获得了325万美元Pre-seed轮和135万美元天使轮融资。

QED使用的ZK技术是STARK技术,是Starkware<>BTC的先锋项目,得到了Starkware的早期投资和支持。

GOAT Network

GOAT Network是由MetisDAO孵化的项目ZKM推出的BTC Rollup Layer2,是首个共享网络所有权的去中心化比特币 L2。

技术上引入了乐观挑战协议(GOAT-OCP),提供的BTC脚本锁定原生安全机制以确保安全性,采用ZKM Entangled Rollup作为通用结算层,提高交易包含性和最终性。

GOAT Network可以支持直接存入资产,无需引入额外的跨链桥,并在去中心化的Sequencer网络中保护资产。

开发团队来自于MetisDAO,Metis是目前唯一一个实现去中心化排序器的以太坊二层项目,他们把这一技术优势也带到了BTC Layer2上,去中心化的Sequencer网络允许任何比特币持有者锁定成为节点或委托给现有节点

目前GOAT已从五家机构节点运营商获得5,000 BTC的承诺,计划以七家节点运营商启动,未来扩展到数十家

参与GOAT Network的潜在收益包括:

BTC形式的gas费

GOAT代币的挖矿奖励

yBTC(在GOAT网络上锁定BTC后的收据代币)产生的回报

yBTC可在GOAT网络生态系统中解锁更多收益机会

目前已经开启去中心化排序器活动的第一阶段,用户可以绑定钱包(需持有0.001 BTC)、社交信息,完成社交任务

https://club.goat.network/goatlist

Mezo

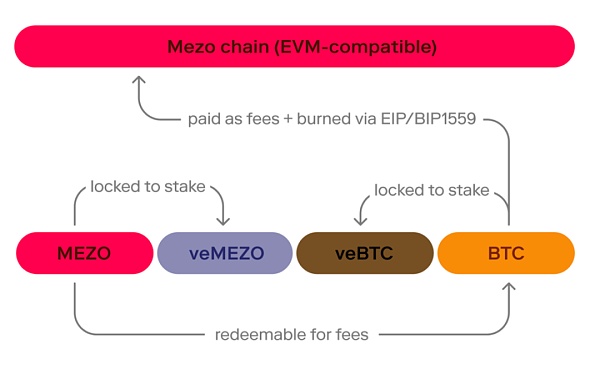

Mezo是一个比特币Layer2网络,旨在推动比特币从”储蓄技术”向循环经济转变。

项目采用独特的持有证明(Proof of HODL)机制,用户通过锁定BTC和MEZO代币并验证交易来保护网络。

Mezo使用CometBFT共识机制,结合了持有证明的创新概念。用户可在Mezo上锁定BTC,锁定时间越长,HODL分数就越高,从而在主网启动时可以为网络安全做出贡献并赚取收益。

项目由创业工作室Thesis推出,该团队在BTC生态开发方面拥有丰富经验,曾开发了tBTC项目。

根据Mezo官网数据,目前用户数接近1万2千,总质押BTC数已达2333枚。

Mezo最近宣布完成750万美元的新一轮融资,使总融资额达到3000万美元。新资金将用于扩大网络采用,包括集成更多产品,如比特币质押平台Acre。

https://mezo.org/hodl

Bitfinity Network

Bitfinity Network EVM是基于互联网计算机(Internet Computer,IC)创建的与以太坊兼容的区块链,使用Solidity语言开发。开发者可以通过Bitfinity部署用Solidity编写的比特币、Ordinals和BRC-20智能合约,有望增强比特币的实用性。

得益于IC的独特架构和Chain Key技术,Bitfinity Network EVM比传统EVM实现更高效,在链上的存储能力和处理速度与传统的网络服务相当,且无需支付gas费。

Bitfinity计划通过在IC上运行轻型客户端来整合以太坊和其他EVM兼容链,这需要调整网络协议以与其他链的全节点接口并同步整个区块链。

项目支持连接ICRC-1代币和ERC777/ERC20代币,以及作为ICRC-1代币的比特币。

今年年初以1.3亿美元估值完成700万美元融资。

代币经济:BITFINITY是Bitfinity DAO批准创建的官方项目治理代币,也是Bitfinity EVM的原生代币,总供应量为10亿枚,属于ERC-20代币。

Arch Network

Arch Network是一个创新的比特币原生可编程性解决方案,不同于传统的L2,它旨在直接将可编程功能引入比特币网络。

Arch是一个并行化的PoS网络,使用ZK证明来增强比特币原生可编程性。该网络由基于Rust的zkVM(ArchVM)和去中心化的验证器网络组成。

项目从Solana和SVM(Solana虚拟机)中汲取灵感,不依赖任何桥接或L2。Arch具备可编程性、并行化执行速度以及无需信任的互操作性和可组合性三个特点。

在Arch网络中,比特币链上的资产转移和状态变化都发生在比特币L1上。Arch通过状态链利用序数,在单笔交易中提交状态更改,从而降低费用并确保原子执行。

Arch的收费模型包括基础设施处理费和动态定价机制。基础设施处理费针对每笔BTC交易,包括部署智能合约、交易、Mint NFT等操作。动态定价机制类似快速通道小费,根据网络拥堵情况和交易复杂度调整。

Arch Network完成700万美元种子轮融资,由Multicoin Capital领投,OKX Ventures、CMS Holdings等参投。

目前,Arch的产品和路线图仍在开发中,尚未公布具体上线时间表。

侧链概念源于2014年Adam Back等人发表的《Enabling Blockchain Innovations with Pegged Sidechains》论文。该概念旨在通过允许资产在多个区块链间转移,来提升比特币的服务能力。

侧链本质上是与主链并行运行的独立区块链网络,具有以下特点:

自定义性强:可设计特定规则和功能,提高扩展性和灵活性。

独立安全机制:维护自身的安全机制和共识协议,安全性取决于侧链设计。

高度自主:相比主链具有更大的设计自由度。

互操作性:与主链的互操作性可能较低,但支持资产跨链转移。

侧链的核心功能在于实现资产从主链到侧链的转移和使用,通常涉及跨链转账和资产锁定等操作。这种设计为比特币生态带来了新的可能性,优势是能够快速将以太坊网络的一套搬来与比特币挂钩落地,但同时也带来了安全性和互操作性方面的挑战。

Merlin

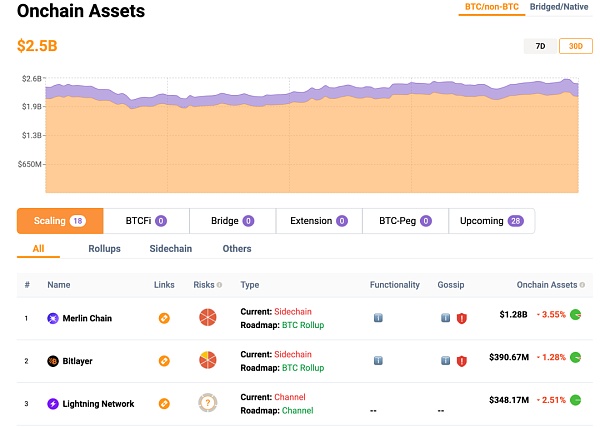

Merlin Chain是由Brc420发布的比特币侧链,作为最早落地的Bitcoin Layer2之一,Merlin长期占据庞大的TVL。即使在发币后币价不及预期的情况下,根据BTCEden的数据,Merlin依然以12.8亿美金的TVL远远领先其他BTC L2项目。

Merlin Chain基于比特币第1层的原生资产、协议和产品,目标是通过在二层实现对一层资产、协议和用户生态的赋能,例如基于Bitmap构建用户友好的元宇宙,以及利用BRC-420构建DeFi协议。

Merlin使用cobo钱包的MPC方案来实现BTC的跨链,在安全性上与Taproot升级后的BTC多签相比还有一些差距,但MPC已经经过长期验证。采用ParticleNtwrk的账户抽象技术,允许用户继续使用比特币钱包和地址与侧链交互,保持用户习惯。这种设计相比要求比特币用户使用Metamask进行交互更加用户友好。

https://www.btceden.org/?type=all

Stacks

Stacks是一个与比特币紧密结合的侧链,具有独特的共识机制和智能合约功能。项目采用了创新的转移证明(PoX)共识机制,在PoX中,参与共识的矿工不再销毁比特币,而是将其分配给一组维护网络安全的参与者。

Stacks计划在今年推出Nakamoto升级,这将使其成为真正的Layer2解决方案,目前升级代码已经全部完成,即将部署到主网。该升级旨在大幅提高交易吞吐量,实现100%的比特币交易确认最终性,并将交易确认时间从10分钟缩短到约10秒。

Nakamoto升级还将增强Stacks的安全性,使其与比特币网络保持一致。即使在比特币网络发生重组的情况下,大多数Stacks交易也将保持有效,提高了整体网络可靠性。

除了Nakamoto升级,Stacks还将推出sBTC,这是一种去中心化的、可编程的1:1比特币支持资产,可以在比特币和 Stacks(L2)之间部署和转移 BTC。

sBTC 使智能合约能够向比特币区块链写入交易,同时在安全性方面,转账由整个比特币哈希算力保证安全。

Stacks目前已经拥有较为丰富的生态项目,目前链上TVL达到2亿美金。

比如Alex是 Stacks 生态的 DEX,同时也包含 Launchpad 的功能,目前有3千万美金的TVL;流动性质押项目StackingDAO锁定了1亿美金的流动性。

代币STX也是目前比特币侧链生态中市值最高,唯一进Coinmarketcap市值前一百的代币。

https://defillama.com/chain/Stacks?pool2=false&staking=false

Citrea

Citrea是一个创新的比特币扩展解决方案,通过零知识证明技术在比特币网络内实现扩展,保证了链上可验证性和数据可用性,项目的核心优势在于能够在不损害比特币的安全性或改变其共识规则的同时支持更复杂的应用。

Citrea的技术特点包括:

批量处理大量交易并在zkVM中生成简洁的有效性证明

在比特币区块链中首次实现有效性证明的刻录和本地验证

在BitVM中内置了比特币L1上的原生ZK证明验证器智能合约

与传统侧链不同,Citrea通过执行分片为比特币创建了一个模块化生态系统,保持结算和数据可用性在比特币主链上。

项目于今年2月宣布完成由Galaxy领投的270万美元种子轮融资。

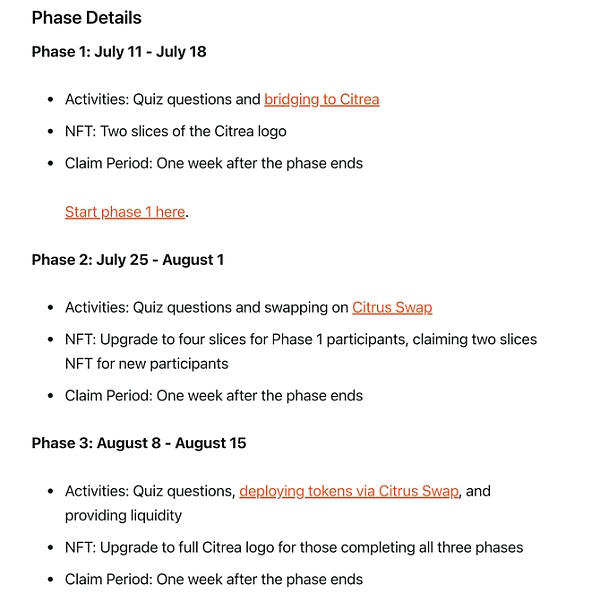

目前,Citrea的公共开发者网络已上线,七月到八月有三个分别为期一周的测试任务,用户可参与测试并在银河获取NFT奖励。

Fractal Bitcoin

Fractal BTC是由Unisats团队开发的比特币Layer 2解决方案,是唯一使用比特币核心代码在比特币区块链之上递归扩展无限层的解决方案,使用BRC20代币Sats作为Gas费用。

Fractal对比特币核心代码进行了fork,并进行了一些关键调整。主要特点包括将区块确认时间缩短到30秒,项目计划比比特币主网更快地实施OP_CAT、ZK原生验证OPCode等具有”争议性”的操作码提案,未来可以通过脚本实现智能合约。

共识机制采用与比特币一致的工作量证明(PoW),矿工可使用现有的ASIC、GPU等硬件设备进行挖矿。

Fractal引入了创新的Cadence Mining方法,每三个区块中有两个由无需许可的方式开采,一个通过合并挖矿开采,平衡了去中心化和安全性。

作为原生扩展解决方案,Fractal支持从比特币主链开始的跨层安全资产转移,包括BRC-20和Ordinals等资产的非中心化桥接。

主要应用包括Fractal swap(灵活的BRC20交换机制)、Asset bridge(主网和Fractal网络间的资产桥)和UniWorlds(引入真实世界交易的应用)。

Unisats于今年5月完成Pre-A轮融资,由币安领投,具体融资金额未披露。

Unisats在本轮Ordinals浪潮中是最可靠的基础设施之一,钱包和交易平台也很大程度上占领了用户心智,有了很好的用户群体和交易基础,由Unisat来开发这样一条影子链就不会显得突兀,新一轮的融资也展示出更强的资源能力,期待有更多的先锋应用。

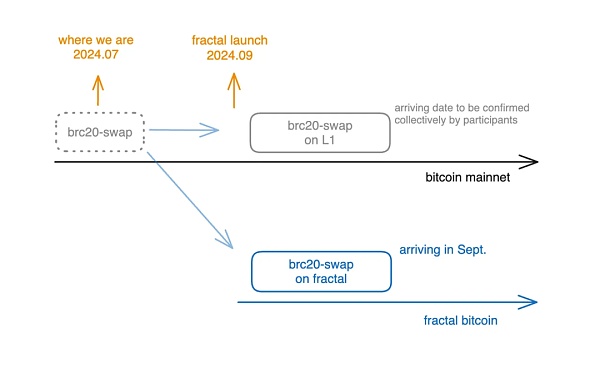

https://unisat-wallet.medium.com/2024-07-unisat-swap-product-important-update-e974084074a1

Botanix

Botanix Labs正在比特币上构建第一个完全去中心化的EVM等效的L2,结合了EVM的易用性和多功能性,以及比特币的去中心化和安全性。

项目利用比特币的工作量证明(PoW)作为基础结算和去中心化第1层,同时采用权益证明共识模型。权益(以比特币表示)安全存储在分布式网络Spiderchain上,由随机选择的参与者子集通过去中心化多重签名保护。

Botanix允许用户直接在比特币网络上质押比特币。用户连接MetaMask后,会生成一个特殊的比特币存款地址,该地址在Taproot中编码了用户的EVM地址。

这种创新机制使用户可以直接从各大交易所将比特币发送到这个存款地址,然后在MetaMask中使用比特币。用户体验类似于以太坊,但实际上是在使用比特币进行所有操作。这种将比特币与EVM兼容性结合的创新方法有望为比特币生态系统带来更多应用场景和用户友好的体验。

Botanix在今年5月宣布完成了850万美元的种子轮融资。

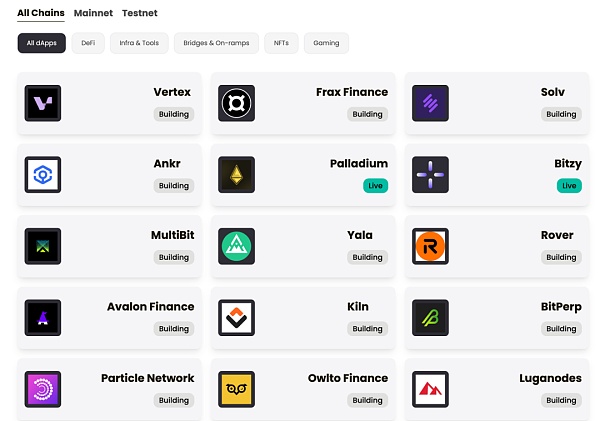

Botanix测试网于2023年11月30日上线,截至6月,测试网已连接超过30万个钱包地址,推出了两个应用 AvocadoSwap 和 Bitzy可供交互。

https://botanixlabs.xyz/en/ecosystem

Nervos

Nervos Network是比特币可扩展性解决方案之一,采用了更原生的方式,修改了支撑比特币的UTXO模型。它采用分层架构,包括一个可通过支付通道和RGB++进行扩展的L1区块链(Common Knowledge Base,CKB)。

CKB利用与BTC同为POW+UTXO的天然结构性优势,结合创新型的”同构映射”技术,将RGB的客户端验证范式”无缝搬迁”到了CKB之上,命名为RGB++。这种方式在牺牲了少许隐私的前提下,换来了极大的功能与灵活性拓展,且安全性与BTC L1形成了强绑定。

RGB++协议是对原始RGB协议的改进和扩展。原始RGB协议是一个L2解决方案,旨在不改变比特币主网的情况下实现智能合约和资产发行。它通过将资产绑定到特定的比特币UTXO来实现资产转移,主要依赖客户端验证,交易在链下处理和验证。

Nervos Network通过RGB++协议解决了原始RGB的限制。RGB++使用CKB作为比特币的数据可用性和执行层,通过同构绑定技术将比特币UTXO映射到CKB的Cell上,实现了与CKB图灵完备智能合约的无缝集成。

RGB++引入了关键交易元素的链上验证,提高了安全性和数据可用性。它还能实现交易折叠、共享状态的无主合约以及非交互式转账,且无需跨链桥即可实现比特币的跨链转移。

RGB++作为资产发行协议,让BTC L1拥有了发行RGB新资产的能力,在CKB上面的RGB++资产交易是完全图灵完备,具备可编程性的。不光是RGB++资产可以被映射到CKB,Atomical,Rune等具备UTXO特性的资产一样可以映射到CKB上来做图灵完备的交易

UTXO Stack

UTXO Stack是一个模块化比特币二层链发行平台,可以理解为”一键发链”平台。它专注于发行基于UTXO同构模式的比特币二层链。

该项目由CELL Studio团队开发,CELL Studio是Nervos生态基金孵化的区块链软件公司。公司创始人Cipher也是RGB++协议的提出者,其成立目的是推动Nervos生态的发展和繁荣。

UTXO Stack实际上是Nervos项目在比特币生态中的战略布局。它的定位是为想在比特币上开发UTXO模型二层链的项目提供技术支持和模块化服务。

可以将UTXO Stack类比为以太坊生态中的Op stack。就像Base是基于OP Stack工具包搭建的以太坊Layer 2,UTXO Stack为比特币生态提供了类似的功能。

通过UTXO Stack搭建的比特币Layer2可以原生集成RGB++协议的能力,并可以利用CKB作为数据可用性层。这使得UTXO Stack相当于成为了比特币生态的OP Stack + EigenLaye。

这些基于UTXO Stack的Layer2可以采用POS共识机制,通过质押BTC、CKB以及BTC L1资产来保障二层链的安全。

许多新兴PoS链的安全性受限于链上经济体规模,存在被控制风险。比特币质押和再质押协议通过引入共识性最强的比特币资产,为PoS网络提供安全保障。

尤其是在EigenLayer和一众再质押项目的教育下,再质押概念已经深入人心,将此概念衍生及比特币生态也更为自然。

比特币再质押的优势包括:

比特币是现存最具安全性的区块链,拥有无与伦比的信任基础。

激活约1.3万亿美元市值的比特币,为持有者创造可持续收益机会。

弥合PoW和PoS区块链系统之间的鸿沟,充分利用比特币的安全性优势。

比特币质押衍生资产拥有巨大的市场前景,包括构建抵押铸造稳定币、借贷及衍生的循环贷和结构化产品等多样化生态应用。

Babylon

Babylon是一个比特币质押协议,允许比特币持有者在PoS链上抵押BTC并获得收益,同时保护PoS链、应用和应用链的安全。

与传统方法不同,Babylon采用远程权益质押,无需将比特币桥接、包装或托管到PoS链上。这种方法既让比特币持有者从闲置BTC中获得收益,又增强了PoS链和应用链的安全性。

Babylon的核心功能扩展了比特币的应用场景,使其不仅限于价值存储和交换,还能将比特币的安全性能力扩展到更多区块链上。

项目引入了比特币时间戳协议,将其他区块链的事件时间戳放置到比特币上,使这些事件享有与比特币交易相同的时间戳安全性。这实现了快速质押解绑、降低安全成本和跨链安全等功能。

从技术角度看,Babylon包括两个主要协议:

比特币时间戳:将任何数据(如PoS区块链)的简洁可验证时间戳发送到比特币。

比特币质押:允许比特币资产通过去信任和自我托管的方式为任何去中心化系统提供经济安全。

今年5月,Babylon宣布完成由Paradigm领投的7000万美元融资轮。

项目发展阶段:已结束Bitcoin Staking Testnet-4。后续测试网开放时,建议积极参与质押测试并完成相应的银河任务。

https://babylonchain.io/

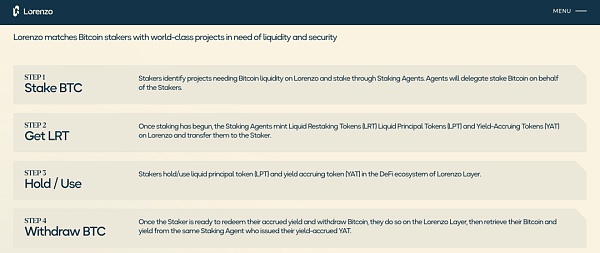

Lorenzo

Lorenzo Protocol是一个基于Babylon构建的流动性再质押协议,旨在通过引入流动性质押和隐私增强功能来提升比特币的应用能力。该项目允许比特币持有者将BTC转换为stBTC,实现在不锁定资金的情况下参与比特币抵押并获得奖励。

Lorenzo创新性地将流动性再质押代币(LRT)分为流动性本金代币(LPT)和收益累积代币(YAT),这种玩法类似于Pendle的PT和YT。这种分离机制为流动性重新质押提供了灵活的解决方案,增强了比特币重新质押的流动性和可访问性。

项目的一个重要特点是不要求最低质押时间,也没有”解除绑定”时间。这意味着投资者可以避免被锁定在质押中的风险,并在市场波动时保持灵活性。

Lorenzo提供由Babylon BTC共享安全性保障的EVM兼容Cosmos链,用于发行和结算BTC流动再抵押代币。这为跨链操作和更广泛的DeFi应用提供了基础。

未来,Lorenzo计划构建一系列金融产品,包括利率互换、借贷协议、结构化BTC收益产品及稳定币等。项目专注于构建高效的比特币流动性分配市场和流动性资产化。

虽然具体融资信息未公开,但已获得Binance Labs的支持。

目前已上线Beta主网。

https://www.lorenzo-protocol.xyz/

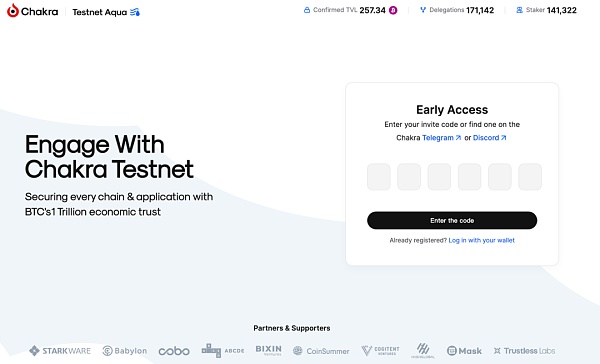

Chakra

Chakra是一个创新的比特币再质押协议,由ZK技术驱动,引入了SCS(Settlement Consumer Service,结算消费服务)概念,将比特币再质押集成到PoS系统中。

项目的核心技术特点包括:

使用时间锁方式锁定BTC

通过ZK-STARK技术生成质押事件的证明

链外验证机制,无需直接连接BTC网络

利用STARK技术确保高度安全性,无需可信设置

Chakra的ZK Proofs设计具有多场景应用潜力,包括人工智能、DeFi和游戏等领域。用户只需质押一次,通过授权即可扩展到多个应用场景,获得多重质押收益。

项目有潜力建立一个基于质押证明的L2网络,允许质押者参与L2的共识和治理。这些L2将共享比特币的安全性,同时提供利益相关者维护的数据可用性服务和执行环境。

Chakra计划与Babylon进行整合,扩展其在比特币生态系统中的应用范围。

2024年4月项目公布了投资机构,主要包括STARKWARE、ABCDE和一些亚洲矿工。

项目发展进度:

已上线测试网,并参与了Babylon testnet-4

在Babylon Testnet-4中,Chakra成为排名第一的最终性提供商

确认了258 Signet BTC的TVL,占Babylon总TVL的36%,展现出强劲的早期表现

https://btcstaking.testnet.chakrachain.io/

BounceBit

BounceBit是一个创新的BTC再质押基础设施,为多样化的再质押产品提供基础层。项目采用CeFi + DeFi混合框架,使BTC持有者能从多个渠道获取收益。

核心理念是通过使用资产而非改变比特币区块链来推动比特币发展。主要策略包括资金费率套利和创建链上凭证进行再质押和挖矿。

BounceBit的Layer 1包含两个关键组件:

双币PoS:一种混合共识机制,验证器可同时接受BBTC和BB代币

原生LSD模块:允许向验证者委托质押,并获得LST凭证作为回报

项目的CeFi层包括:

合规托管:通过MPC钱包确保用户资金安全

场外结算:安全利用CEX流动性,交易在场外结算

BTC再质押:通过受监管的托管服务确保资金安全,用户获得bounceBTC(BBTC)作为质押凭证

BounceClub:无代码DeFi体验创建平台

流动托管:引入Liquid Custody Tokens (LCT)概念,保持抵押资产流动性

BounceBit完成600万美元种子轮融资,由Blockchain Capital和Breyer Capital共同领投。

项目计划在2024年第三季度推出链上经纪业务Superfast,旨在解决BBTC和BBUSD的流动性问题,并启动大规模BB奖励活动。

Superfast将结合LCT和CEX概念,实现链上交易的快速结算和高流动性,支持BB、BBUSD和BBTC的超流动性交换。

BounceBit的创新模式有望为比特币持有者提供更多的再质押选择和收益机会,同时推动比特币在DeFi领域的应用扩展。项目的混合架构和多元化产品线显示出其在比特币金融创新方面的潜力。

https://bouncebit.io/

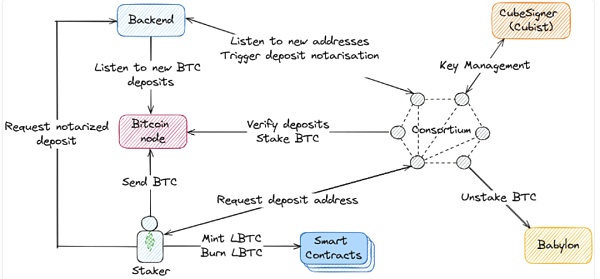

Lombard

Lombard是一个比特币质押协议,旨在通过Babylon平台实现比特币的质押和流动性释放。

核心产品LBTC是一种具有收益的跨链流动性比特币代币,以1:1的比例由BTC支持。当用户通过Babylon质押比特币时,Lombard使用LBTC代币来表示质押比特币的流动性和收益。

项目的主要创新点在于允许具有收益的BTC在不分散流动性的情况下跨链移动,这可能成为将大量新资本引入DeFi生态系统的重要催化剂。

Lombard计划在2024年晚些时候将LBTC集成到以太坊的DeFi协议中,这将大大扩展比特币在DeFi领域的应用范围和潜力。

Lombard最近宣布完成由Polychain领投的1600万美元种子轮融资

目前Lombard仍处于开发阶段,测试网尚未上线。

比特币与以太坊在生态成熟度、技术基因和主网特性上存在显著差异。以太坊的数据可用性(DA)层是对其已经相对丰富的主网功能的进一步增强,相比之下,比特币主网的交易处理能力极为有限,每秒仅能处理约4笔交易。

因此,对比特币而言,发展DA层更像是解决一个迫切需求,而非简单的功能增强。这个赛道的竞争较少,目前成型的只有Nubit一家。

Nubit

Nubit基于比特币的经济安全性构建了一条高度可扩展、安全的数据可用性层(Data Availability Layer),致力于在不牺牲安全性的前提下,大幅提升比特币的数据容量,为Ordinals、二层扩容解决方案、价格预言机和索引器等应用提供支持。

Nubit 整合了 Babylon 的 POS 质押方案,确保整个 DA 生态的经济安全性是由比特币原生的质押者来决定,这使得比特币持有者能够参与并加强 Nubit 系统,创建最安全和可扩展的数据可用性层。

除了DA层之外,Nubit还将开发一个基于 Nubit DA 框架的执行层,这一框架无状态且高效,可以让用户可靠地验证计算结果,这将广泛应用于比特币钱包和用户。

融资方面,今年6月宣布了由Polychain领投800万美金的种子轮融资(累计融资1200万美金)。

目前,Alpha 测试网已经开放,可参与的活动包括:社区集结(Community Assemble ),轻节点挑战(Light Node Quest)和后续将开放测试网冒险(Testnet Adventure )。

本文仅从比特币层的视角粗略介绍了部分生态项目的进展。实际上,比特币生态系统还包括更多的基础设施,如跨链桥、钱包、预言机,各类资产协议和DeFi项目等,其范围之广实在不胜枚举。

我们的讨论仅起抛砖引玉之用,旨在通过这些案例管中窥豹,一瞥比特币生态发展的特征。

比特币生态系统的发展正面临着技术原生性与用户需求之间的平衡挑战,这种挑战体现在生态开发逐渐形成两股力量。

原生技术派致力于在比特币独特的UTXO模型和脚本语言基础上发掘潜力,开发真正符合比特币设计理念的项目。

这种方法虽然在技术上更具挑战性,但能更好地保持与比特币核心价值的一致性。通过对大量项目的分析,我们发现原生技术派项目普遍具有强大的学术背景,这反映出比特币生态基础设施开发的高难度。

由于比特币网络本身的限制,这些项目需要运用诸如高级密码学等新技术来解决挑战,因此需要非常强的学术功底。

相对而言,用户导向派更注重快速响应市场需求,利用现有的成熟技术快速开发和部署产品,以服务于已有的用户群体。

这些项目更多地采用以太坊的经验,其优势在于降低了用户教育成本。然而,这种方法的缺点是应用端缺乏创新,大多数落地项目基本上是在侧链上复制以太坊的解决方案。

对于每一周期来说,创新都是不可或缺的关键要素。在BTC生态中,技术创新应该更多地体现在突破其原有的各种限制上。

Babylon项目就是一个很好的例子,展示了如何通过原生技术创新来增强比特币的实用性。通过使用比特币时间戳等创新技术,Babylon允许用户在保留BTC所有权的同时获得额外收益。

这种BTC生息方式既minimizing了额外的资产安全风险,又为用户创造了新的价值,因此对市场用户极具吸引力。基于这些观察,我们认为BTC生态的未来发展路径可能是:

通过持续的原生技术创新和改进,开发新兴协议和项目,以提高BTC的资金利用率。

这种方法不仅能够突破比特币原有的技术局限,还能在保持其核心价值的同时满足市场需求,为比特币生态系统的长期健康发展奠定坚实基础。

撰文:

翻译:白话区块链

投资者和加密货币爱好者一直以来都对比特币的四年周期充满兴趣,他们细心地追踪这些反复出现的价格走势模式,以预测即将到来的市场动向。然而,考虑到比特币市场动态和经济环境的不断变化,我们必须承认传统的四年资本流动周期可能正接近尾声。在这里,我们将探讨是否应该考虑比特币四年周期结束的可能性,以及这一理论是否有充分的证据支持,还是仅仅是推测。

比特币的四年周期主要由比特币减半事件驱动,这些事件大约每四年发生一次。在减半事件期间,比特币交易的挖矿奖励会减半,从而降低新比特币的流通速度。在过去,这些减半事件引发了比特币价格的牛 / 熊市周期:

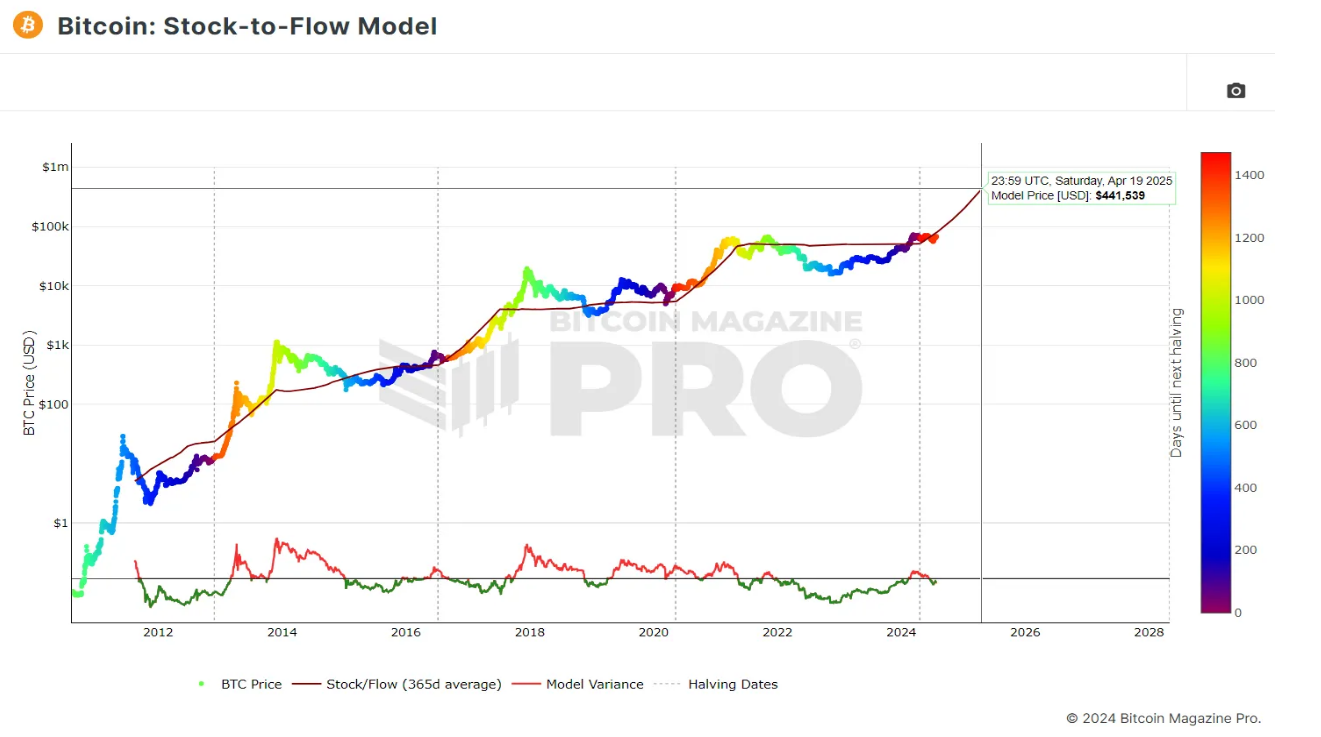

这些周期已经被详细记录下来,诸如库存到流量模型(Stock-to-Flow)等多个模型展示了这些模式。因此,我们当前的价格趋势表明四年周期仍在运行。然而,历史上价格上涨的幅度逐渐减小,峰值也不如之前的周期那么明显。

MVRV Z 分数将比特币的市值与其已实现市值进行对比,提供了市场估值的见解。Z 分数峰值的下降趋势表明,市场反应的波动性随着时间的推移而减弱。这表明尽管比特币仍遵循周期性模式,但随着市场的成熟和市值的增长,这些周期的幅度可能会减小。下图展示了 MVRV Z 分数(橙线)及其在前两个周期中的下降峰值(红线)。

库存到流量模型是一个基于稀缺性预测比特币价格的热门框架,它考虑了这些逐步减少的通胀。该模型将比特币的现有库存(现有供应量)与流量(新铸造的比特币)进行对比。由于减半事件和恒定的区块增加,比特币的流量减少,其库存到流量比率上升,这表明稀缺性增加,理论上价值也会提升。

显而易见,比特币在 2024 年减半后的价格趋势与前几个周期相似。下图所示的模型表明,供应量的减少可能会在减半后的一年内将价格推高至约 44 万美元(红线)。如此高的峰值将打破下图中的趋势,即自 S2F「公平估值」之上的偏差持续下降,同时也可见下方振荡器中的峰值波动性降低。

在看到该模型不再有效的确凿证据之前,我们仍需将其视为一种可能性。请记住,如果该模型无限期地持续下去,它最终会预测比特币的价值超过全球货币的总价值;这虽然在技术上并非不可能,但超比特币化是否是必然的呢?

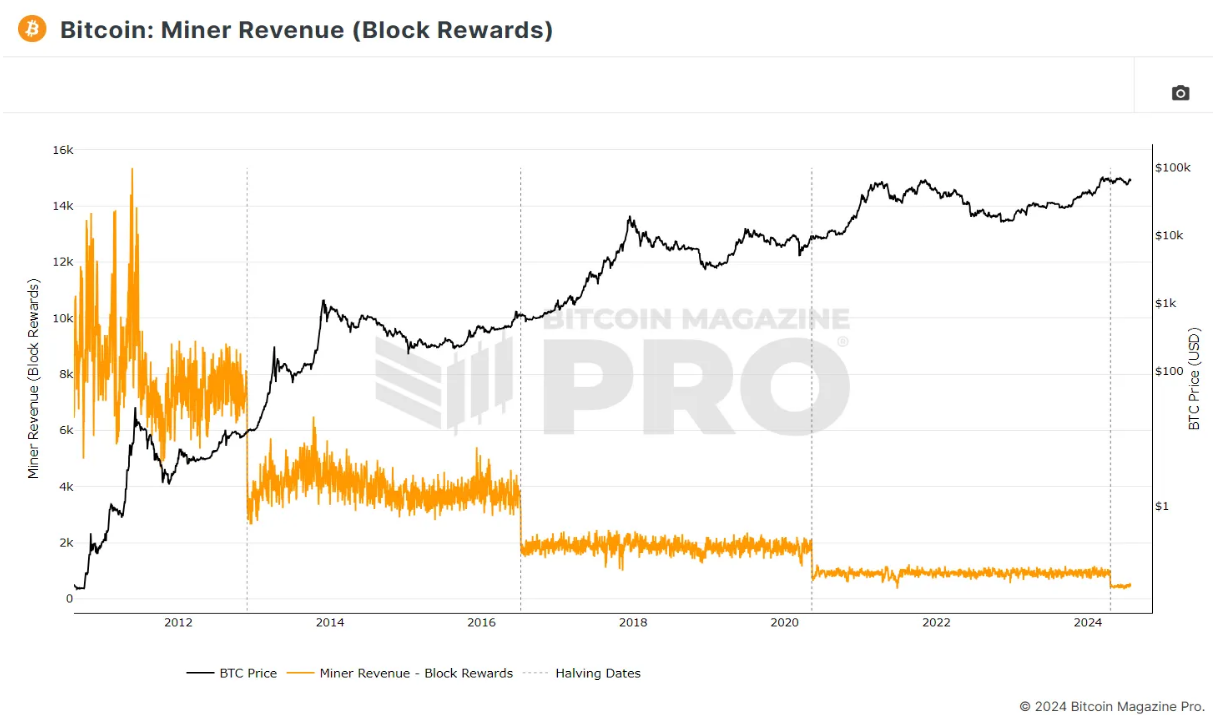

减半事件显著减少了矿工的 BTC 收入,并且历史上推动了价格上涨。然而,随着区块奖励随时间减少,减半对比特币价格的影响可能会减弱。例如,从每个区块 6.25 BTC 减少到 3.125 BTC 的变化相当显著,但未来的减半将看到更小的减少,可能会削弱它们对市场的影响。

2020 年 5 月比特币上一次减半发生时,流通供应量大约为 1837 万 BTC。当时的区块奖励为 6.25 BTC,年通胀率约为 1.82%。在接下来的四年中,随着供应量的增加,这一比例逐渐下降。当最近的 2024 年减半发生时,通胀率已下降约 6%,至约 1.71%。2024 年减半后,区块奖励减半至 3.125 BTC。随着总供应量的持续增加,年通胀率已下降到不到 1%(目前约为 0.85%)。这种持续下降强调了比特币设计中的远见卓识,但其影响逐渐变得不那么显著。

目前,流通中的比特币大约有 1970 万,每十分钟产生 3.125 BTC 的区块奖励。这意味着我们已经挖出了总供应量的 94%,剩下的 130 万 BTC 将在未来 120 年内被开采。下图展示了矿工每天仅从区块奖励中获得的 BTC 收入(橙线),以及其逐渐接近 0 的趋势。

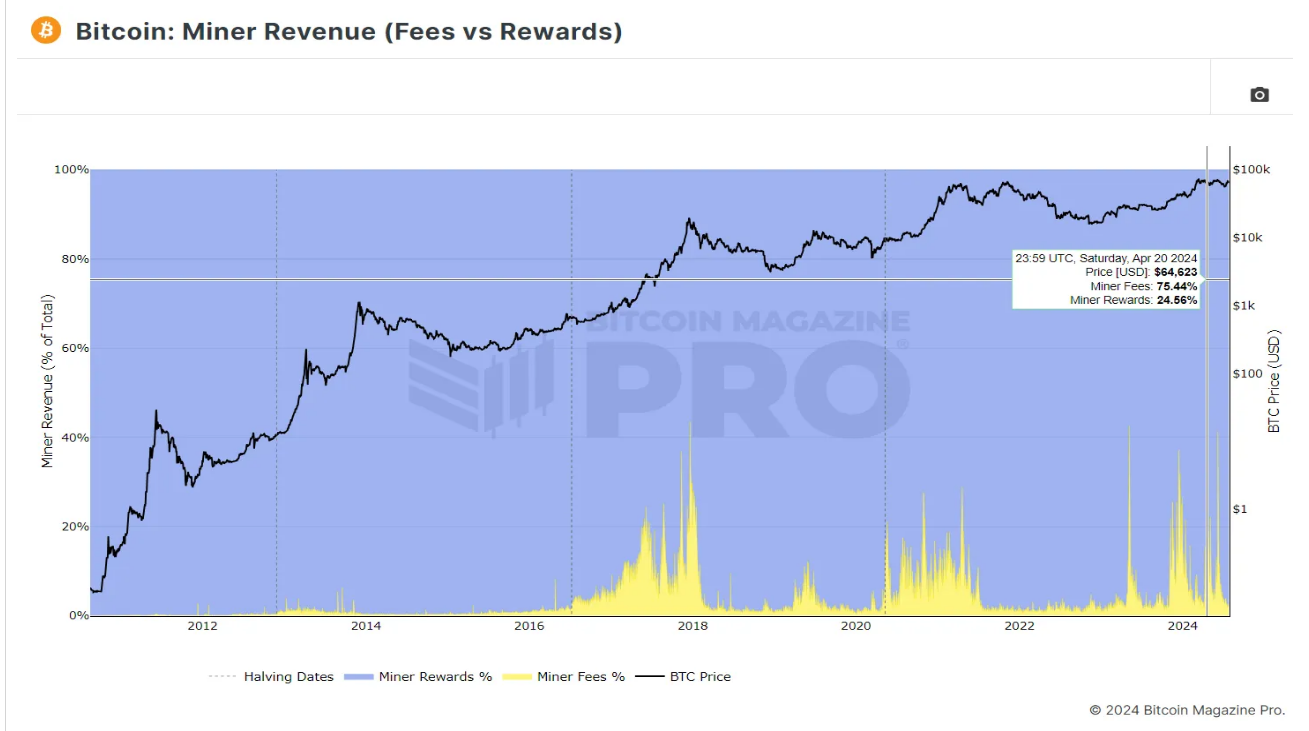

随着区块奖励的减少,交易手续费弥补了矿工收入的缺口。2024 年 4 月 20 日减半当天,交易手续费总额达到了 1257.72 BTC,超过了当天的区块奖励(409.38 BTC)3.07 倍以上。这是首次出现矿工从手续费中获得的收益超过区块奖励的情况,标志着向基于手续费的挖矿模式转变的趋势。

随着矿工从交易手续费中获得的收入增加,减半事件在塑造矿工激励机制中的重要性可能会降低。如果交易手续费占矿工收入的比重越来越大(如下图中黄色阴影区域所示),矿工可能会对区块奖励减少 50% 的影响不那么担忧(区块奖励收入在下图中以蓝色阴影区域表示)。这一转变表明,减半事件对矿工行为以及比特币价格的主导影响可能会随着时间的推移而减弱。

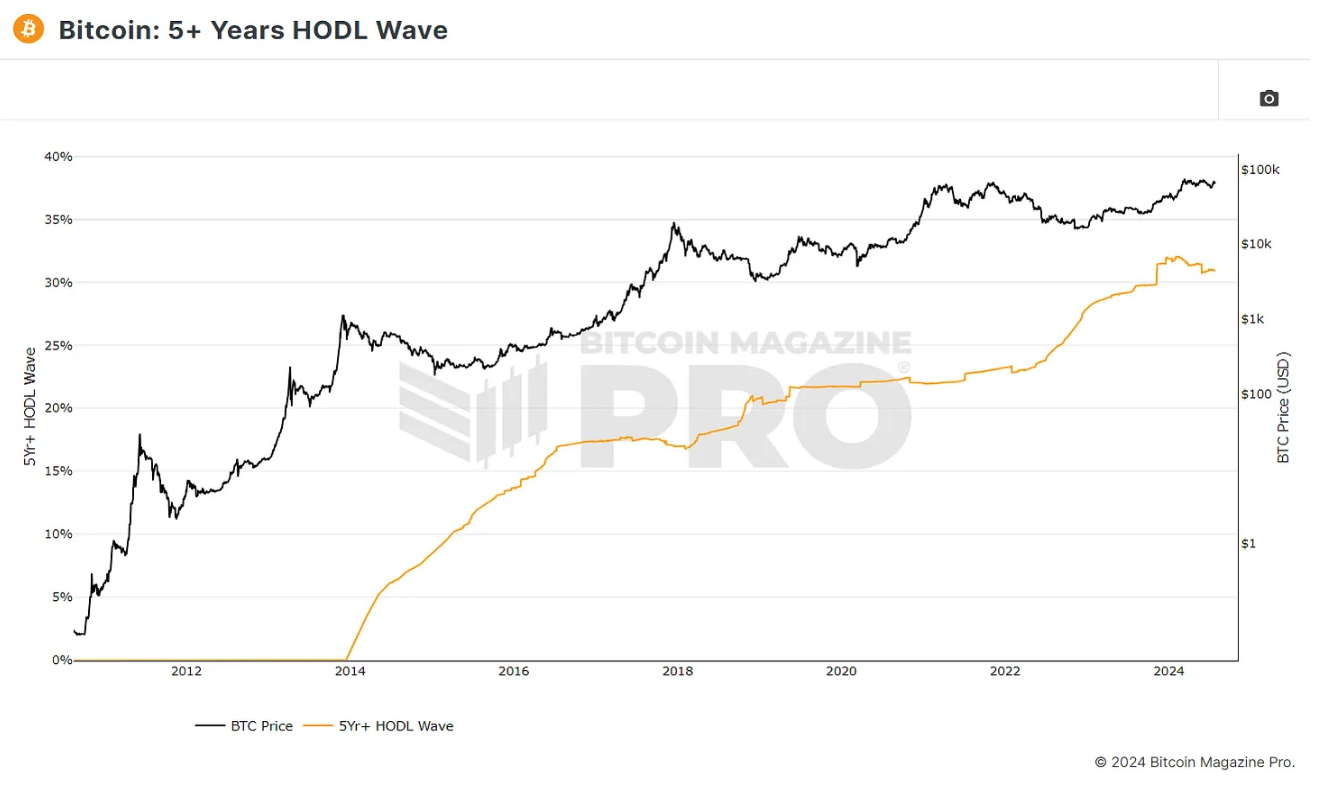

长期持有比特币的趋势日益增加,这是可能减弱比特币价格周期性波动的另一个因素。数据显示,超过 30% 的供应量在过去 5 年内没有移动过,这一比例在宏观层面上可能会继续迅速上升,如下图所示;橙色线表示至少半个世纪没有变动的比特币的百分比。无论这些比特币是丢失的还是被长期投资者持有,这种行为减少了流通供应量,现已超过减半事件带来的新供应减少的影响。

如果这些持有 5 年以上的投资者中有 10%(约占流通 BTC 供应量的 3.2%)决定在本周期中获利了结,那么将有 630,400 BTC 流入公开市场。在整个四年的减半周期内,仅有 656,250 个新比特币被铸造出来,这个微小的差异清晰地描绘了新的市场动态。

这种不断减少的通胀可能会吸引更多的机构投资者,甚至是主权投资。像贝莱德这样的机构和像萨尔瓦多这样的国家都认识到比特币稀缺性的上升和价格上涨的潜力。预计随着越来越多的投资者认识到比特币的独特货币属性,需求将会激增。然而,这种需求可能会与传统的流动性周期和宏观经济驱动的风险偏好更加同步,而不是像之前周期中那样由零售投机推动。

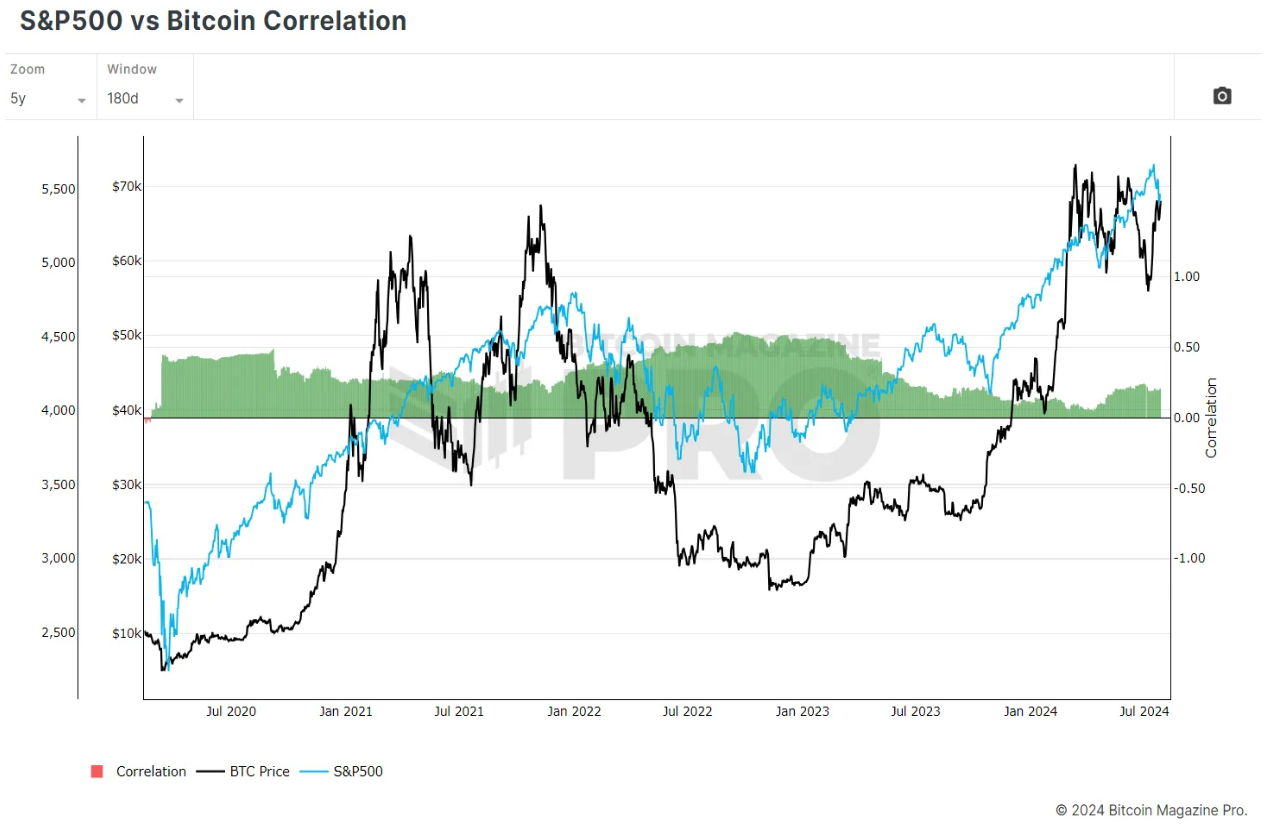

鉴于比特币自身基本因素的影响可能会减弱,新市场参与者的影响增加,以及比特币与传统资产和指数(如标普 500)的历史上强正相关性,比特币可能会开始跟随更传统的市场周期,例如那些通常持续 8-10 年的股市周期。在下图中,我们可以看到比特币价格走势(黑线)与标普 500 价格走势(蓝线)。

这些平行走势可以在 -1(反向相关)到 1(正相关)的尺度上进行衡量。在过去 5 年中,这些资产的 6 个月相关性常常达到 0.6 以上,显示出两者之间的强相关性。当其中一个移动时,另一个通常会跟随。

在我们观察到与历史模式显著偏离的情况之前,例如比特币在减半后未能达到新的历史高点,四年周期仍然是理解比特币市场行为的有价值框架。减半事件的影响减少并不意味着它们会变得看跌。相反,它们的影响可能会减弱。

最近的比特币减半事件依然看涨,并可能继续在 2024 年及以后对比特币价格产生积极影响,尽管回报可能会减小,价格波动也会减少。虽然目前没有确凿证据表明减半事件的影响已经停止,但预计未来减半事件的整体影响会减弱,从而影响到可预测的四年周期。

原文作者:深潮 TechFlow

比特币的价格变化,是整个加密市场的风向标。

当币价上涨,其他加密资产们往往会一荣俱荣,反之亦然。

于是,预测比特币价格的变化,分析哪些因素会影响币价,已经成为了加密资讯里的月经贴;结果打脸也好,应验也罢,大家或许都没有将这种野生的分析认真的当一回事。

当这种分析逐渐沦为仅能提供看多的情绪价值时,科学严肃的讨论“比特币的价格到底会受什么因素影响”,反而成为了一个稀缺又有门槛的事情。

不过,大佬总会出手。

这两天,一篇名为《(What Drives Crypto Asset Prices)的长论文被发出,全篇都在以科学的计量经济学模型讨论比特币价格的影响因素,而几位作者也相当有分量:

Austin Adams : Uniswap 和 Variant Fund 的研究员;

Markus Ibert :前美联储经济学家,金融学教授;

Gordon Liao:Circle 的首席经济学家,前美联储经济学家

顶尖机构的大佬们,分析思路和观点当然值得一看。但考虑到 39 页的长度以及其中的各类复杂数学推算,深潮 Techflow 将该论文进行了提炼和解读,试图以更加通俗的方式传递论文的核心观点,为大家把握市场的价格趋势提供参考。

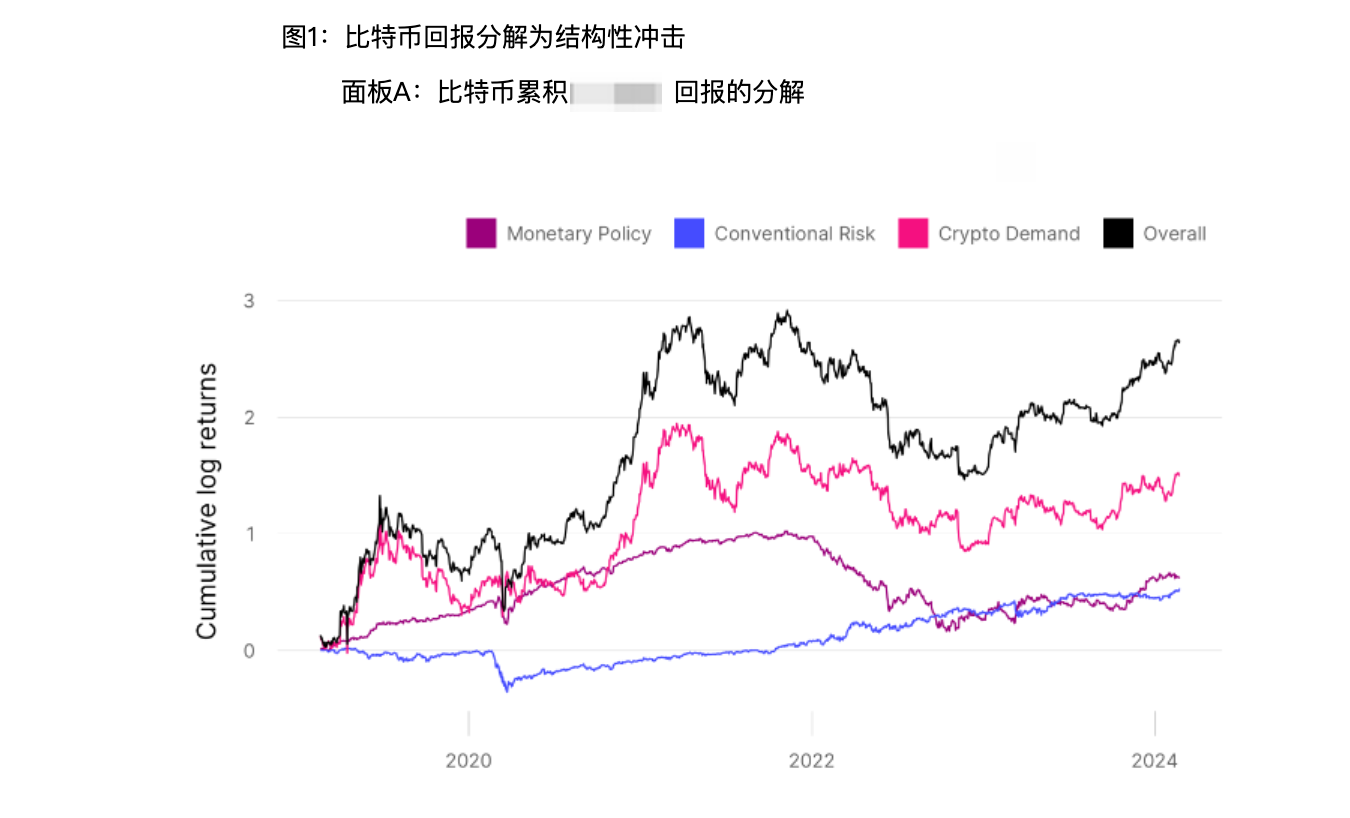

传统因素影响加密市场:比特币的价格不仅受加密市场内部因素影响,还受到传统金融市场(如货币政策和风险情绪)的显著影响。

货币政策的双重作用: 2020 年,美联储的宽松货币政策推动比特币上涨,而 2022 年收紧政策导致价格大幅下跌,且在所有影像价格下跌的因素中,紧缩货币政策的影响占到了 3 分之 2 。如果没有这一政策变化,比特币的回报可能会更高。

风险溢价的影响:自 2023 年以来,加密资产的回报主要受到风险溢价压缩(投资者对 BTC 的风险感知降低,导致他们愿意接受较低的额外回报)的驱动,市场对加密资产的风险评估正在发生变化。

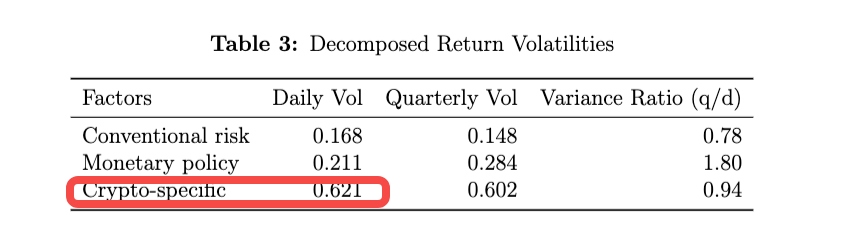

日常波动的复杂性:加密采用情况和风险溢价等因素,在解释比特币每日回报的变化方面发挥着主导作用,传统货币政策的影响在长期时间范围内的影响更明显,对每日的影响不大。

特定事件影响:COVID-19 市场动荡,FTX 崩溃,以及贝莱德推出的现货 ETF 等案例研究证实了特定事件对于比特币短期价格的影响。

当问到一个新资产类别的价格波动有多大时,实际上你需要看两部分 —- 多少是由于传统金融市场的溢出效应(spillovers),而多少是由该资产本身固有的特定风险(idiosyncratic risks)引起的。

为了探讨这一问题,论文将分析三种资产的日回报序列:

比特币:作为加密货币的代表。

两年期国债零息票债券:代表传统安全资产。

标准普尔 500 指数(SP 500):代表美国股市的整体表现。

其实这三种资产的价格都随时间变化,这个研究的下一步思路就非常的明确 — 对比三种资产日回报率的共动性,(Co-movement),说人话就是多个资产的回报率在同一时间段内呈现出相似的上升或下降趋势。

在现实世界里我们都能直观感觉到,BTC 价格显然和传统金融市场有一定相关性;而论文则更加严谨和科学的将这种相关共性抽象出来,形成了可以影响比特币和传统资产价格的三种特定因素:

货币政策冲击:来自中央银行(美联储)的政策变化对比特币价格的影响。例如如果他们降低利率,借钱变得便宜,人们更愿意投资,这可能会推动比特币等资产的价格上涨。

传统风险溢价冲击:与投资者对风险的态度变化相关的影响。例如,如果市场上大多数人都在担心风险,可能会导致比特币和其他资产的价格一起下跌。

加密特定需求冲击:特定于加密市场的需求变化对价格的影响。这是指只影响加密货币市场的因素,比如新技术的出现、法律法规的变化,或者加密货币采用率的变化和情绪的转变。

从这个思路出发,我们就可以进一步去定量分析,每种冲击因素的影响到底有多大,以及它们影响比特币价格的方式和表现到底是什么。

在此,我们直接跳过论文采用的高大上的数学回归分析模型的细节,直接看更易懂的分析和结果。

论文对比特币 19 年 1 月-24 年 2 月的比特币每日价格的影响因素进行了分析。

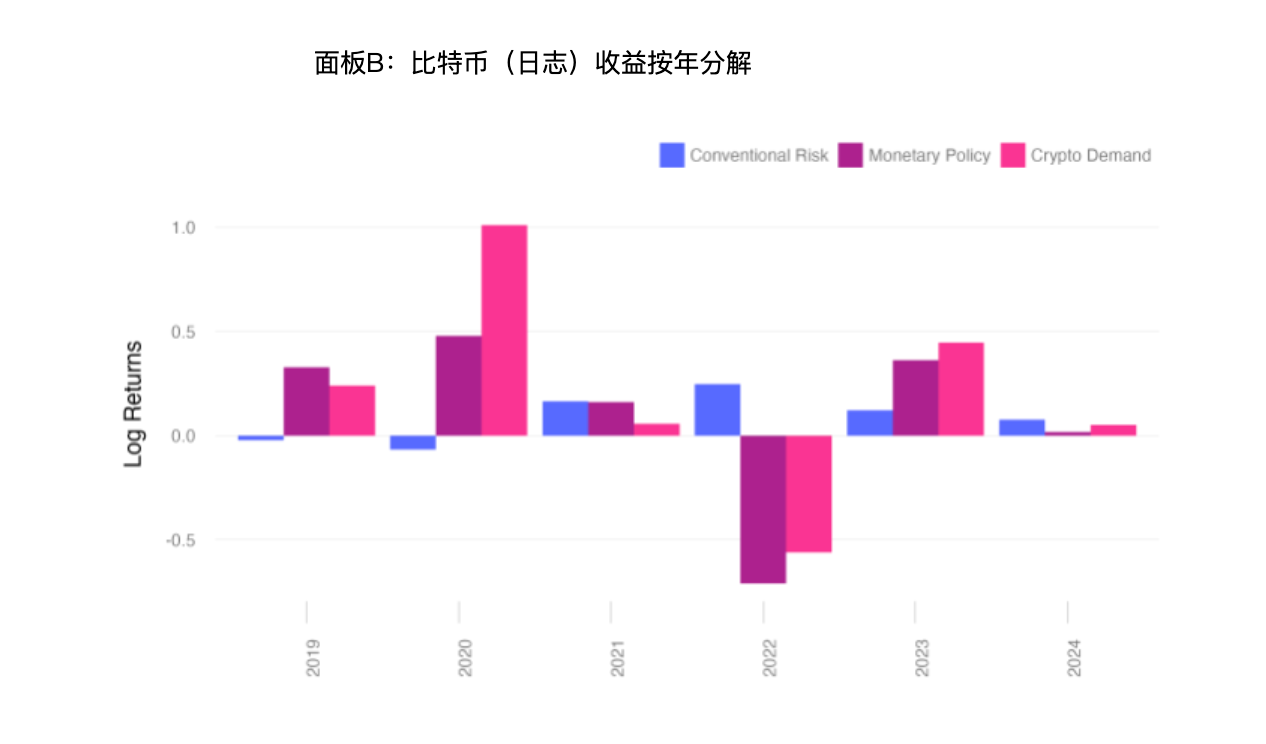

比特币的回报可以分解为三种结构性冲击:货币政策冲击、传统风险溢价冲击和加密需求冲击。(注:你可以将冲击简单理解成 XX 因素对比特币价格的影响)

这些冲击对比特币价格的影响在不同时间段有所不同。

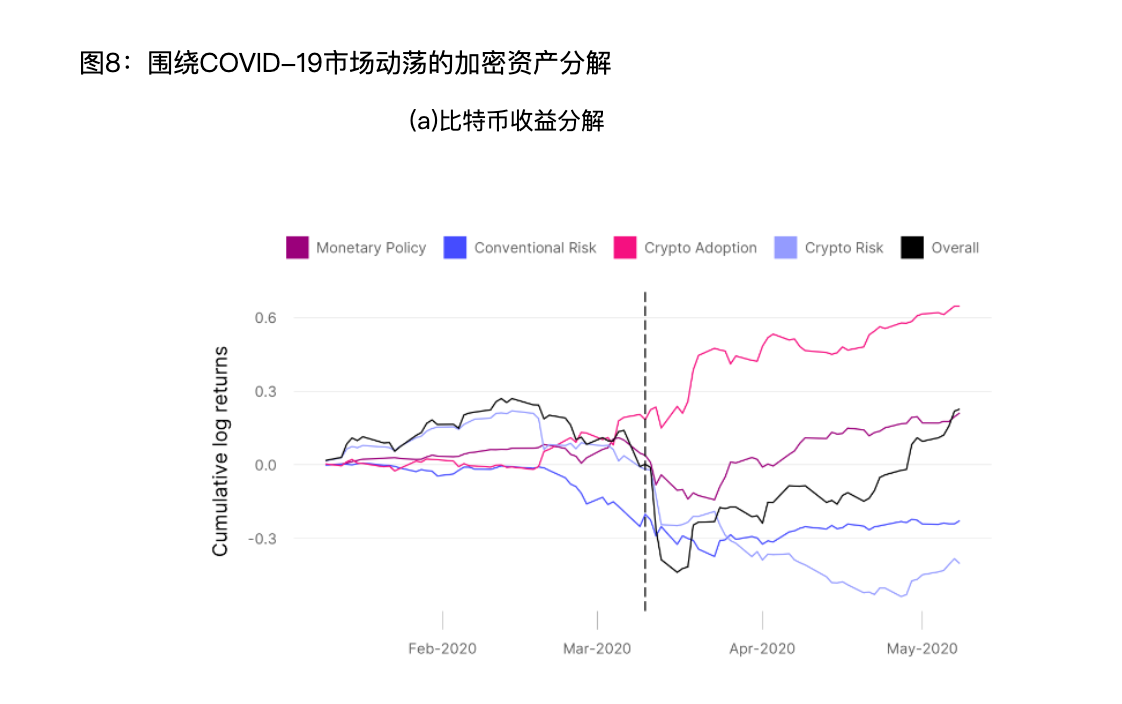

2020 年 3 月的市场动荡:

在 COVID-19 引发的市场动荡中,传统风险溢价冲击是导致比特币价格下跌的主要原因。

比特币价格从 8600 美元降至 6500 美元,下降幅度为 24.2% (简单回报)和 27.7% (对数回报)。

图:图中为经过数学对数处理的比特币日回报率(黑线),其他几条颜色的线的高低,则显示着不同因素对回报率影响的贡献

2020 年的恢复:

随后,比特币价格的上涨受到传统风险溢价下降和宽松货币政策的支持,但有一部分上涨无法用传统因素解释,反映出显著的加密需求冲击。

2022 年的价格下跌:

2022 年,比特币价格的下降主要由负面的货币政策冲击和负的加密需求冲击造成,而传统风险溢价的下降则继续支持价格。

从 2022 年 1 月到 2023 年 1 月,比特币价格的对数回报下降约 1.02 ,相当于 64% 的简单回报下降。

收缩货币政策冲击的严重影响:

模型显示,货币政策冲击对比特币价格的下降贡献了约 50 个百分点。如果没有货币紧缩的货币政策(如加息)影响,比特币价格的下降可能仅为 14% .

波动性分析:

大部分日常比特币回报的变化无法通过传统的风险溢价和货币政策冲击解释,加密需求冲击占据了超过 80% 的日常波动性。

货币政策的影响主要体现在较长时间的波动上,表明比特币是一种高度波动的资产,其波动性无法仅通过传统资产驱动因素来解释。

这段内容强调了不同因素对比特币回报波动性的影响,特别是货币政策在长期中的重要性,同时也指出了加密圈内部因素的显著波动性。

因此,论文的下一部分将更细致地探讨加密需求的具体来源,以及这个变量如何影响比特币的价格。

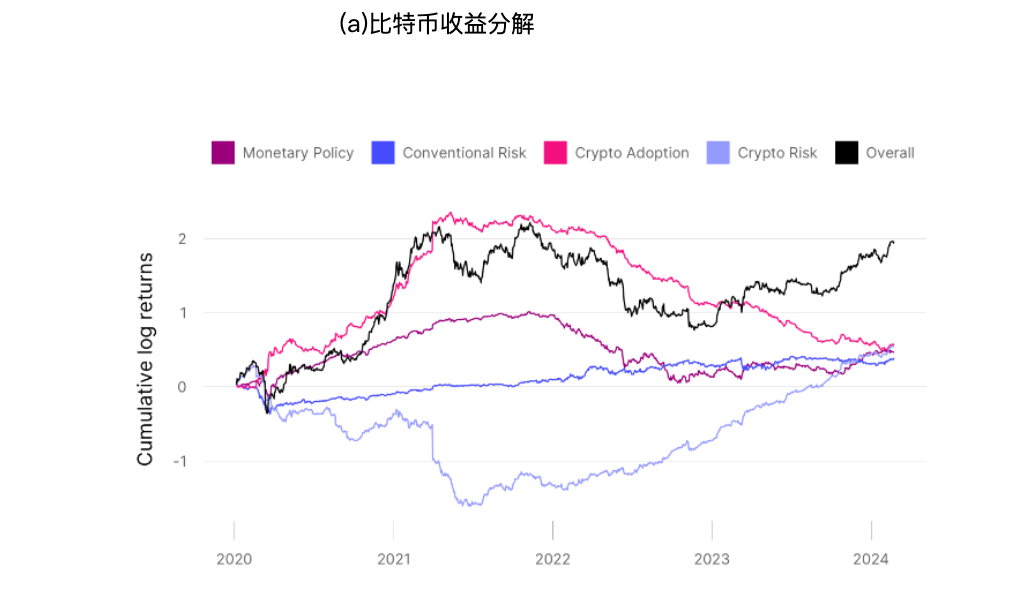

作者在分析加密需求本身时,将这一影响因素细化为:

加密市场本身的采用情况(如新技术/叙事、市场情绪)和加密市场的风险溢价(投资者因为承担额外风险而要求的额外回报)。

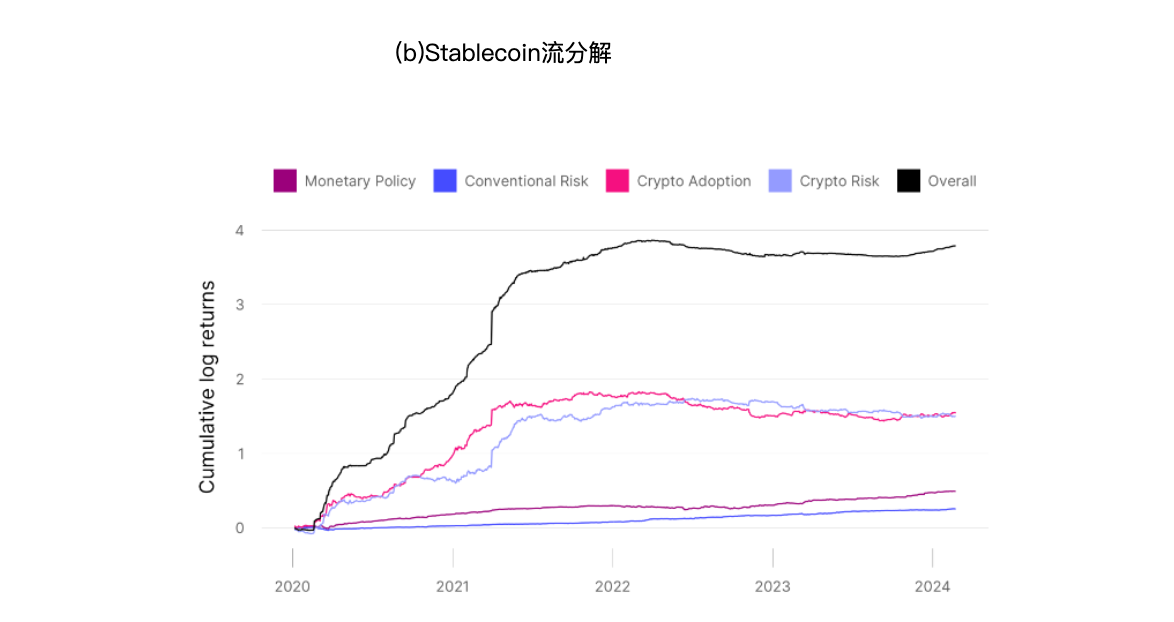

以上这两点也共同影响了比特币的收益变化,以及稳定币市场规模的变化。

2020 到 2021 年的增长:

模型表明,从 2020 年到 2021 年中期,比特币价格的上涨主要归因于加密采纳率提高的影响。这一时期,比特币和稳定币的价格都经历了显著增长,反映了市场对加密货币的接受度提高。

2022 年的变化:

自 2022 年底以来,稳定币的增长放缓,甚至在某些时候出现下降。这导致比特币价格的分解显示出负面的加密采纳冲击,意味着人们对比特币的兴趣和需求有所下降,稳定币的需求也随之下降。

自 2021 年以来,加密货币风险溢价的持续压缩一直是加密货币回报的持续驱动因素。

在图 a 中,浅蓝色的线代表加密货币风险:

2021 年中期,这条线大幅下降,表示风险溢价突然增加(投资者更担心了)。

从 2021 年底开始,这条线开始缓慢但稳定地上升。这个上升趋势就是所说的风险溢价压缩。

线条上升意味着风险在减少,投资者不再要求那么高的额外回报了。

2020-2022 年的稳定币增长:

在这个时期,稳定币的增长主要由加密货币市场的发展推动。从图表中我们可以看到,粉色线(代表Crypto Adoption,即加密货币采用)在 2022 年初之前处于相对较高的位置,表明加密货币的采用是推动稳定币增长的主要因素。

从 2022 年开始,图表显示蓝色线(代表Conventional Risk,即传统风险因素)开始上升,并超过了其他因素。这表明传统金融市场的风险因素开始成为推动稳定币流入的主要驱动力。

传统风险因素可能包括股市波动、经济不确定性、通胀压力等传统金融市场的风险。当这些风险增加时,投资者可能会寻求稳定币作为一种避险资产。

新冠疫情:

市场动荡背景:在 2020 年 1 月至 5 月期间,由于 COVID-19 的影响,比特币收益在 2020 年 3 月显著下降,而稳定币市场规模却大幅增加。此时市场被描述为“风险规避”阶段,资产价格的下降幅度超过了基本面变化所能解释的范围。

稳定币的避风港角色:稳定币在这一时期的增长表明,它们在加密资产市场中充当了避风港,吸引了投资者的资金流入。这验证了研究者提出的假设,即稳定币能够在市场不确定性中提供相对安全的投资选择。

风险溢价冲击:投资者对传统资产(如股票、债券等)的风险要求增加,导致这些资产的价格下降。同样,投资者对加密资产(如比特币)的风险要求也增加,导致其价格下跌。

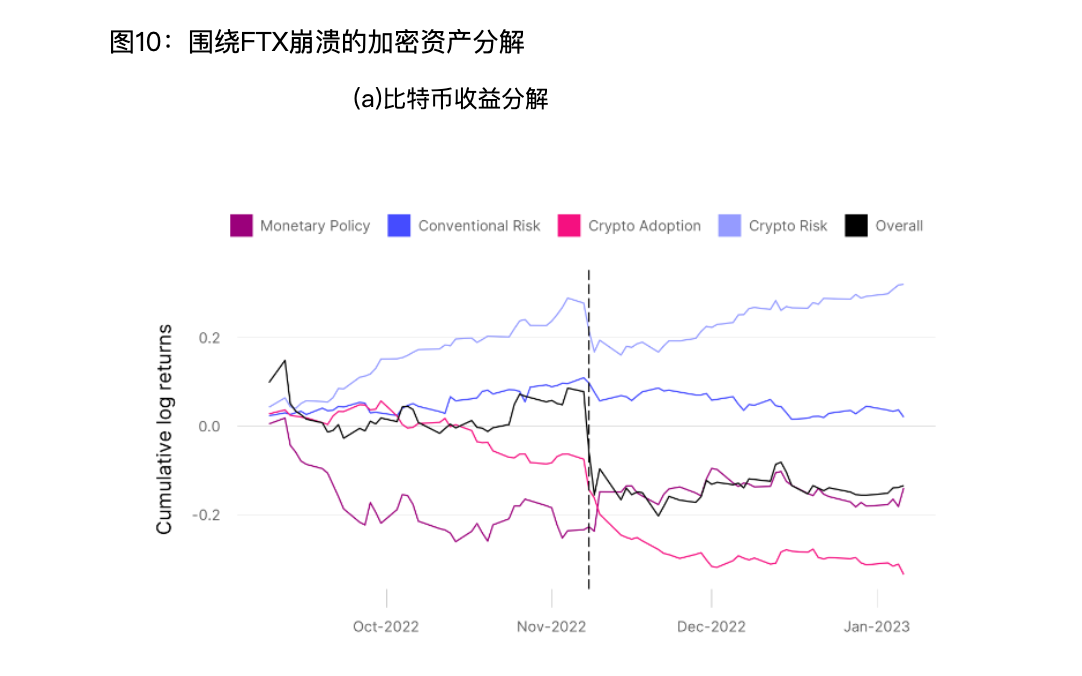

FTX 崩溃:

市场动荡背景: 2022 年 11 月 FTX 崩溃时,比特币价格显著下降。稳定币的市场规模在 FTX 崩溃期间出现了短暂的上涨,这表明稳定币在市场动荡中仍然被视为避风港。

市场反应差异:在 FTX 崩溃的直接影响下,加密市场经历了大幅波动,而传统市场的价格变化相对较小。这表明加密市场对 FTX 事件的反应更加敏感。

在 FTX 崩溃期间,加密市场的冲击将占主导地位,特别是正的风险溢价冲击(投资者对加密资产风险的要求增加)和负的采纳冲击(投资者对加密资产的信心下降)。与此相比,传统市场的冲击影响较小。

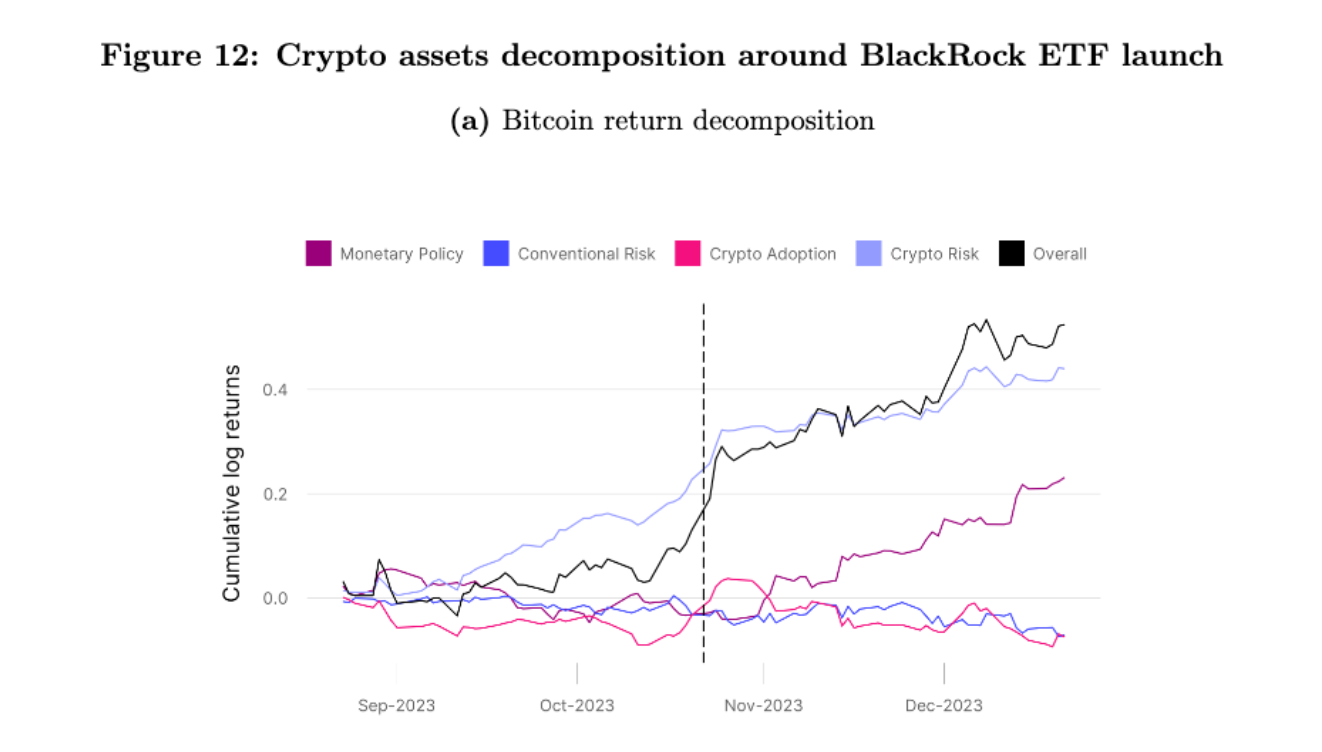

BlackRock ETF 的推出:

市场转暖背景:BlackRock 宣布申请比特币现货 ETF 后,比特币收益显著增加。这一事件标志着投资者情绪和市场动态的重大转变。

影响因素分析:模型识别出两个主要影响因素:

正的加密采纳冲击:这反映了市场对比特币的接受度和投资者兴趣的增加,尤其是由于 BlackRock 等大型机构的参与带来的合法性。

负的加密风险溢价冲击:这表明投资者对比特币的风险认知降低,要求的额外回报减少,意味着投资比特币的风险感知减轻。

比特币价格上涨的原因:从 2023 年 9 月到 12 月,比特币价格的上涨主要归因于这些风险溢价的下降。

从以上 3 个例子可以看出,这些发现强调了重大市场事件(如大型机构的参与)对加密市场的深远影响,特别是在采用动态和风险评估方面。

这表明,市场情绪和参与者的构成变化可以显著影响加密资产的价值和投资者行为。