采访及整理:Wendy,Foresight News

美国总统竞选人小罗伯特·肯尼迪(Robert F. Kennedy Jr.)于当地时间 5 月 30 日出席在奥斯汀举行的 Consensus 大会,并在公开演讲前的媒体提问环节与记者进行了深入交流,分享了自己对加密货币、债务危机应对策略、清洁能源等的见解和观点。Foresight News 对部分提问和回答进行了总结,以便传达关于其在该活动中的表态和观点.

问:我想知道您对最近以太坊现货 ETF 获批有何看法,您认为这对政府和传统金融机构有利吗?

肯尼迪:我对此感到非常高兴。不管怎样,这都是一件好事。

尽管我推测这一决策背后可能有着政治动机,毕竟 Gary Gensler(美国证监会主席)和白宫一直非常反对这样做。但这是朝着正确方向迈出的一步。

我为此拍手称快。我们应该尽其所能鼓励资本流入山寨币及去中心化货币。

问:美国现在每 100 天就增加 1 万亿美元的债务。如果我们最终到了必须大量印钞来拯救银行的地步,您的策略会是什么?是否包括比特币?我们将如何应对债务危机?

肯尼迪:首先,我们需要削减开支,而且要以某种方式削减。我们的债务已经超出了仅靠削减开支就能摆脱债务的程度。

我们必须改变资金使用的方式,使其能够促进经济增长。目前的支出并没有促进经济增长,都是一些孤立的投资。

你建造了轰炸机、导弹,然后你摧毁它,这并不能带来经济增长。此外,现在慢性病(方面的政府)开支高达 4.3 万亿美元,这是我们军事预算的五倍。这也是一项死胡同投资。它实际上是一项负面投资,因为它给我们的社会和个人带来了更大的成本。

我们需要终止慢性病流行的蔓延,我会这么做的。我们需要将这笔钱重新用于储蓄,或者用于那些真正能促进经济增长的项目。摆脱这些债务的唯一出路是发展经济,这样债务在比例上就会变小。

有一些机会,特别是在区块链技术、人工智能技术方面,如果我们设法将这些技术留在美国,就能像硅谷那样极大地发展我们的经济。

我还提议将部分资金用于比特币或一篮子硬通货。换句话说,发行国库券,开始时可能只有 1% 的国库券是由包括比特币在内的一篮子硬资产组成。如果这样做有效,那么第二年将这个比例提高到 2%,之后每年再增加一个百分点。

我认为让美元一夜之间崩溃对我们国家不利。但从长远来看,我们需要对支出进行约束。而做到这一点的唯一方法就是使用硬通货。

无限印钞的能力助长了政客们的这种行为,它助长了我们所有的战争。如果我们真的要为战争付出代价,我们就不会有这些永无止境的战争。

我们之所以能够这样做——而且这对我们国家非常有害——就是靠印钞。最终,硬通货给了我们自由。特别是比特币和其他一些加密货币。它解放了我们。它让我们有能力实现民主,让经济去中心化。它让我们可以在脑海中跨越国界携带我们的财富。

它终结了政府窃取我们财富的能力。

问:我希望您能详细说明一下您将联邦预算放在区块链上的计划,特别是在技术细节方面。 在实践中,使用哪种区块链?这会是什么样子?

肯尼迪:我想做的是确保联邦政府——联邦预算完全透明。每个人都可以访问它。实现这一点的方法之一是将其放在区块链上。

我想在许多方面使用区块链,让我们这个国家再次变得更加透明,更加去中心化,给予个人主权。同时也让我们鼓励美国的创业和创新生态系统。

问:您是第一位公开支持每个美国人都拥有加密钱包进行自我保管的总统候选人。您对去中心化交易所以及 5000 万投资加密货币的美国人、选民有何看法?他们是否能像使用加密钱包或互联网一样自由地使用去中心化交易所?

肯尼迪:这就是我的目标。我认为加密货币需要监管,特别是那些声称去中心化、但实际上是中心化的货币,因为在那里有很多机会让骗子和恶意行为者进行操纵和欺骗等。消费者需要得到保护,不能受到这些行为的伤害。

加密货币有时看起来像商品,有时又像证券。而联邦机构目前还没有能力对它们进行应有的特殊监管。这就是我作为总统要做的事情。

我要让比特币在全民中得到推广和普及,让它可以用于交易。

问:您认为要过多久大型政府才会开始购买比特币或加密货币,将其视为相对于对手或其他超级大国的优势?

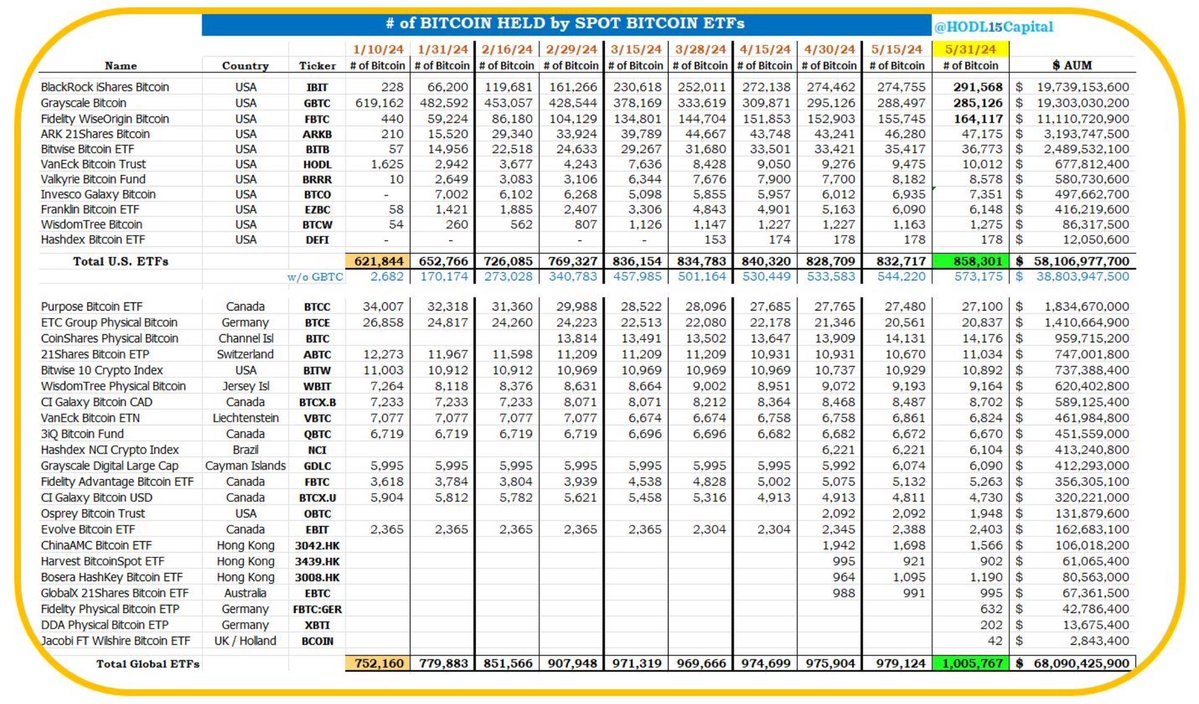

肯尼迪:我不知道。两三年前,如果您问我 BlackRock 什么时候会开始购买(比特币或加密货币),我会说,我不知道。现在 BlackRock 已经是最大的持有者之一了。所以对于你的问题,我不知道。

我认为我们需要政府的转变,以认识到比特币可以在挽救美元方面发挥的作用。它不是美元的敌人。实际上,它可以被用来拯救美元。我认识到这一点。也许另一个超级大国也会这样做。但我不知道。

现在有一些国家正式使用比特币作为他们的货币,不过普及程度还不算高。即使是萨尔瓦多,比特币交易也只占到 1% 左右。但我认为他们还没有做好。他们没有考虑清楚监管过程。我们需要做到这一点。

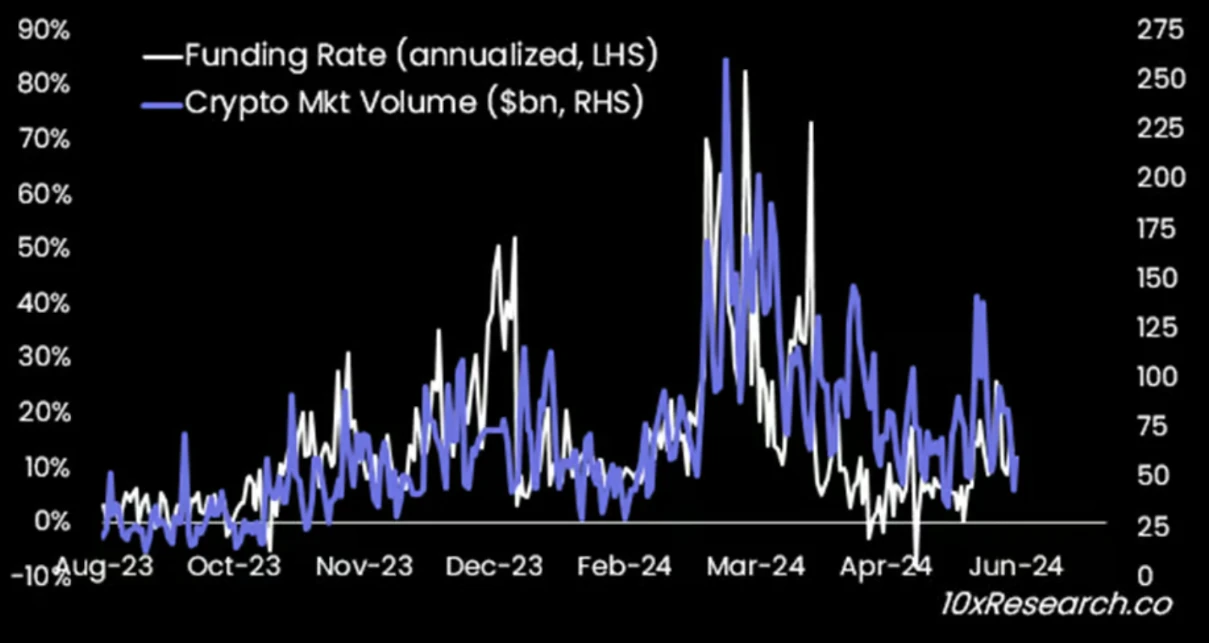

我认为(加密货币的)普及速度会非常快。这真的取决于通货膨胀率。但它是对抗通货膨胀的保障。这个机会应该与其他所有优势一起,提供给美国中产阶级的每一个成员。那些领薪水的工人应该能够将他们的现金、投资转换为比特币,以对冲通货膨胀。

问:我们讨论的很多技术,从比特币挖矿到人工智能,都是非常耗能的。那么,您对清洁能源有什么解决方案?

肯尼迪: 我认为这个行业确实需要做得更好。但我也认为,从长远来看,有一个内在的激励机制,比特币挖矿实际上对环境有好处。我之所以这么说,是因为即便是现在,比特币矿工也在追逐最便宜的能源,因为能源成本是最大的。

比特币挖矿 85% 的成本是能源,你从挖矿中获得的利润取决于你降低这些成本的能力。所以,他们会去能源免费的地方,而且他们是机动的,可以随时转移。

任何购买高成本能源——也就是对环境影响最大的能源——的比特币矿工都会在市场竞争中被淘汰,因为成本最低的能源对环境的影响也最小。任何不利用这一点的人都会在市场中被淘汰。

另一个原因是,我花了 10 到 15 年的时间建设电厂、风电和太阳能电厂,而这些都是间歇性电力。如果你不能保证一些稳定的收入来源,就很难为它们融资。比特币矿工可以去那些场地,在那里建矿场,因为每天都有阳光照耀的时候,但电子流无法出售,因为供大于求。他们可以签订合同,表示他们将购买那些电力。

他们将购买所有过剩的电力,并将其用于比特币挖矿。这可以为那些公司提供一个收入来源,在许多情况下,这将使它们能够为原本无法融资的项目提供资金。这就是我们实现向可再生能源过渡的方式。

问:你几次提到透明度是加密货币的理想特征。还有哪些其他代币的特征可能推动我们进入下一代加密货币?

肯尼迪:我无法告诉你具体的代币,但它应具有的特点是透明、去中心化,不能像法定货币那样被操纵。如果我们有一种基础货币,除了也许二战和一战之外,我们就不会参与所有的战争。因为美国人必须事先批准这些支出,但他们不会这样做。

他们必须在孩子上学、吃饭和参战之间做出选择,他们是不会选择战争的。现在政客们可以发动战争,因为这对他们来说没有成本。他们把成本转嫁给了后代,通过通胀的方式稀释我们的财富。所以加密货币有这个优点,可以让政府诚实。如果你身处极权制度,你可以随身携带你的财富。

1948 年后,有 100 万犹太人被驱逐出北非和中东的各个国家,新法律规定他们只能带着手提箱里的财产离开。他们失去了所有的财富。二战后德国也发生了同样的事情。而有了加密货币,这种情况就不会发生。你可以把财富装在脑子里。你不必随身携带。

所以它是对抗极权制度的保障。它还能……如果你试图携带 1 万美元越过美国边境,无论你来自世界上哪个国家,政府都会做两件事之一:要么把你关进监狱,要么偷走你的钱再把你关进监狱。

这是你仅有的两个选择。但如果你有加密货币,你可以带着脑子里的钱穿越国界,保住你的财富。它消除了政府监管我们、压迫我们的权力。