作者:ArweaveOasis,来源:PermaDAO

在过去的一个月中,@aoTheComputer 生态迎来了巨大的发展,连续发布了包括 Permaweb 1.0,AO 白皮书/Tokenomics,还有 AI on AO 等最新进展。而 Tokenomics 无疑是最受整个生态关注的内容。自 AO Mint 开发以来,已经有超过 4 亿美元的 $stETH 资产存储了 AO 网络当中。这短时间的 TVL 上涨无疑展示了行业对这个全新叙事的分布式超级计算机的兴趣与信心。

目前社区中关于 AO 的文字内容已经很多,都写的很好,笔者就不再赘述。今天想来谈谈在 AO 主网上线之后,质押 AO Token 成为各种网络中角色之后的整体经济模型。如何体现质押的时间价值?如何通过这些机制来调节网络中角色之间的动态平衡?

主流区块链的安全性基础

首先我们拿目前比较主流的区块链做个对比。

Bitcoin、Ethereum 和 Solana 等区块链网络使用的经济模型是比较普遍典型的以围绕购买稀缺区块空间的概念展开。用户支付交易费用来激励矿工或验证者将其交易打包到区块中并广播到整个网络,以此来完成上链的操作。然而,这种模型本质上依赖于区块空间的稀缺性来驱动费用收入,从而提供资金来激励网络安全的维护者们(也就是矿工或验证者)。

其中比特币的安全架构主要依靠区块奖励和交易费用。我们来假设一个场景,如果在区块奖励被取消且交易吞吐量被假定可以无限扩展,那么区块空间的稀缺性将不复存在,这会导致交易费用骤降。因此,网络参与者维持安全的经济激励也将大幅下降,这无疑会为整个网络的安全性带来前所未有的挑战。

Solana 的主要共识机制是 PoH (历史证明)与 PoS 的结合。随着网络扩展性的增加,费用收入相应减少。在缺乏大量交易费用的情况下,主要的安全资金来源于区块奖励,而 Solana 上的区块奖励是最初 8% 的通胀,每年递减 15%,直到稳定在长期通胀目标 1.5% 的位置。这些长期通胀本质上是对代币持有者的征税,对选择自己质押代币的持有者而言表现为操作开销,对那些不质押的持有者而言则表现为其在网络中的比例所有权逐渐稀释。

AO 的安全资源市场模型

如其它区块链一样,一个网络是否能够更加安全稳定地运行,靠的是为网络整体安全提供足够合理的经济模型从而激励参与者长期维护网络。但与上述例子相反,AO 并不是使用“一刀切”的模式,而是引入了一种安全资源市场模型的新方式,让每一个用户能够为每条消息(Message)购买所需的特定安全级别。这种模型类似允许用户为其消息购买“保险”,以达到其对手方认为必要的安全级别,从而促进安全资源的定制和高效分配。这种消息安全供应与用户费用支出之间的直接关系,避免了通过区块奖励或集体费用谈判机制来补贴安全的需要。

此外,AO 的经济模型为网络质押创建了一个竞争市场,这些质押成为了网络安全性基石。由于安全性是按消息(Message)购买的,所以一个动态的质押市场就会随之出现,这样安全价格就会由供需关系决定,而不是死板固定的网络规则。这种市场驱动的方法促进了安全资源的高效定价和分配,提供了根据用户实际需求量身定制的强大安全性。

质押排他期

AO 安全框架的一个重要特性是实施了“质押排他期”。这一安全机制使消息接收者能够指定一个特定的时间窗口。在这个排他期间内,被质押的资产将被锁定,无法用于其他用途,从而确保如果消息后来被发现有问题,可以对质押物进行削减(Slash),而不是被“双重花费”。

这一特性通过允许接收者设置符合其特定交易安全需求的“质押排他期”,它能显著增强传输过程的可信度。质押者也可以根据消息的风险和价值自定义安全措施。对于关键或高价值的消息,例如金融中的大宗交易,可以设置较长的排他期,为相关方提供足够的时间进行必要的挑战和验证;而对于低价值的消息,则只需要用较短的排他期即可。这种安排不仅增强了安全性,还加强了消息验证过程的完整性与弹性。

质押的时间价值

在 AO 模型中,每条传递的消息都需要用户为提供服务的质押者补偿“质押的时间价值”,即为了确保消息安全而在特定期间内锁定资本的机会成本。这一机制在确定 AO 系统内的定价动态中起到了关键作用。

我们来以一个用户希望为价值 100 万美元的消息提供 15 分钟的质押排他期。为这条消息“投保”的成本——支付质押的时间价值——可以作为质押者期望的年回报率的函数来建模。例如,如果质押者期望其参与资本的年回报率为 10%,则可以根据排他期内这部分预期回报的比例来推导出为这条消息提供安全保障的成本。

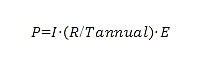

计算在给定单位(比如分钟或秒等)内,为时长为 E 的排他期提供安全保障的价格 P 的公式如下:

其中:

其中:

I 是所有为这个保险提供的抵押物价值,

R 是质押者期望的年回报率,

E 是质押排他期,

T_annual 是一年内质押排他期所考虑的时间单位总数(例如,分钟为 525,600)。

对于一条质押金额为 100 万美元,具有 15 分钟排他期和 8% 预期回报率的消息:

P=$1,000,000⋅(0.08/525,600)⋅15=$2.28

在这个例子中,质押者质押 100 万美元的时间价值价格为 2.28 美元。消息接收者可以选择他们偏好的超额质押比例和质押排他期时长,有效地在风险与服务访问成本之间取得平衡。服务提供者也可以灵活地为每条价值不一的消息去定制自己的时间价值策略。

这种灵活性体现了网络的基本经济原则:提供一个可定制的环境,使用户和服务能够调整抵押金额和时间等参数,以满足其特定操作的需求。

质押市场的供需关系

AO 质押消息市场的均衡受安全需求(由消息的价值和抵押排他时间驱动)和质押资本供应量(受质押者回报预期影响)之间相互作用的影响。

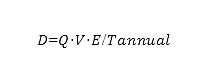

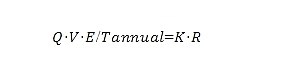

安全质押需求:可以表示为交易数量 Q 和其平均价值 overline{V} 的函数,并通过平均抵押排他期 overline{E} 进行调整:

该公式反映了在任何给定时间内,消息安全中活跃的平均经济价值所需的质押资本总需求。

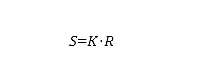

质押资本供应:其经济效用 S 被建模为可用总质押量 K 和预期回报率 R 的乘积:

这个方程反映了质押资本希望在一年中产生的总经济价值。其中,K 代表了积极投入到保障网络安全的 AO 代币数量(因为质押都需要用 AO 代币来完成),R 是这些质押代币的年化预期回报率。

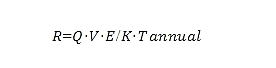

当质押市场平衡时,D=S,也就是供、需达到一个平衡匹配状态,上述公式也可以转换为:

求解所需收益率 R,可以平衡质押效用的供求关系,得到:

这个公式计算均衡回报率 R。如果计算出的 R 高于当前市场回报率,表明质押资本相对于安全需求不足。因此,会有更多资本流入质押,K 值就会随之增加直到达到新的均衡。反之,如果 R 低于市场回报率,表明质押资本过剩,一些质押者将撤回资金,从而减少 K 值直到恢复均衡。

根据上述的分析,我们可以比较详细地了解到 AO 网络未来在代币质押方面的相关经济模型。可以说这种全新的可定制化安全资源分配模型让整体网络变得更具灵活性与可扩展性。

而 AO 网络的这种去中心化点对点市场结构本质上允许节点独立设置其质押消息传递服务的费用,而不强制实施全球定价。这种灵活性使它们能够动态调整以应对市场需求和供应变化,促进竞争并提高响应速度。提供有竞争力费率和条款的节点自然会吸引更多用户,优化其回报并导致市场高效均衡。

这种机制促进了市场效率,同时为明确的代币估值指标奠定了基础。通过分析被保障消息的数量和价值以及竞争性的回报率,建立了一个全面的实时代币估值框架,这取决于网络的安全性、实用性和需求。

Leave a Reply