来源:PermaDAO

AO 创造了一种面向开发者的代币铸造模式,即开发者铸币,区别于 Bitcoin 和 Ethereum 面向矿工的代币铸造。开发者可以通过开发智能合约锁定 aoETH,并获得其铸造的 AO 代币,从而实现开发者铸币。截止 7 月 15 号,桥接存入 AO 网络的 $stETH 已经超过 5 亿美金。这种模式为开发者提供了新的融资方式,吸引拥有 aoETH 的投资人加入项目,推动 AO 生态发展。

先说结论:Bitcoin 和 Ethereum 的代币铸造是面向矿工的,矿工为网络提供安全保障和算力获得网络新铸造的代币。与此不同,AO 创造了一种面向开发者的代币铸造模型,从原来的矿工铸币变为开发者铸币。本文会简介 AO 的代币模型,并解读开发者在整个代币铸币过程中是如何获利的。

代币模型

代币模型一览:

-

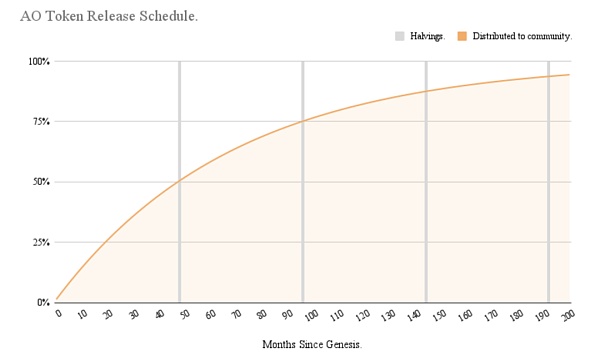

总量:2100 万枚,和 Bitcoin 一样。

-

铸造周期:每隔 5 分钟进行一次铸造。

-

减半机制:大约 4 年进行一次减半。Bitcoin 会每 4 年突然进行一次性的减半动作,AO 减半机制是线性的,即每 5 分钟铸币数量会逐渐较少。

-

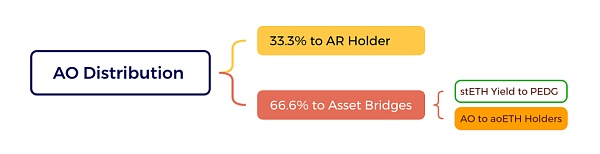

分配机制:33.3% 的代币分配给 AR 持有人;66.6% 的代币分配符合条件的跨链桥资产。

AR 持有人

AR 的总量为 6600 万枚,当你的钱包中有 1 个 AR 时,AO 代币铸造率粗略估算为:

33.3% * 1 / 66,000,000

跨链桥资产

不是任意的资产跨链都可以获得 AO 代币铸造权,AO 对铸造代币的跨链桥资产有严格的定义,必须符合以下两点:

1. 优质的资产,在市场上具备足够的流动性,如大型公链的资产。

2. 必须是具备年化收益的资产,经过严格测试和流动性质押的代币,如 stETH。

以 stETH 为例,截至目前 AO 在以太坊的锁仓合约锁定了约 5.3 亿美金的 stETH,即 159,580 枚 stETH。

如果你跨链了一个 stETH,AO 代币铸造率粗略估算为:

66.6% * 1 / 159,580

当前质押请查看 Etherscan:

https://etherscan.io/address/0xfe08d40eee53d64936d3128838867c867602665c#tokentxns

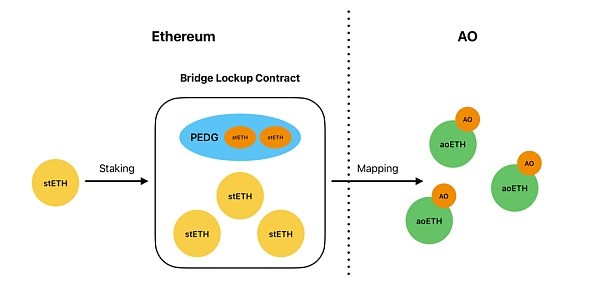

stETH 在跨链后会在 AO 上产生 aoETH 代币,aoETH 和 stETH 是 1:1 的映射关系,持有 aoETH 的用户随时可以跨链回到 Ethereum 获得 stETH。持有 aoETH,每隔 5 分钟该钱包就会收到铸造的 AO 代币。

值得注意,用户进行 stETH 跨链后产生的 aoETH 不会获得 stETH 的原生收益,即不会像 stETH 一样余额自动递增。跨链的 aoETH 的价值和 ETH 是等价的,除此之外 aoETH 增加了 AO 铸币能力。

例如一个用户在以太坊上持有 1 stETH,当前 stETH 的年化收益率为 3.2%。一年后,用户的 stETH 持有数量会自动增加为 1.032(便于理解不计算复利),其中,1 stETH 是用于本金,0.032 是年化收益。当用户把 stETH 跨链为 aoETH 后,0.032 的收益将不再属于用户。aoETH 丧失了 stETH 原生收益, 变成 AO 的代币铸造收益。读者一定会有疑问,stETH 的收益去哪里了?请看下图:

其中,黄色圆圈实体代表 stETH,绿色实体代表 aoETH,橘色则是年化收益资产。stETH 质押跨链后,在 aoETH 映射出等值的 aoETH。跨链后,stETH 的收益则交给了 Permaweb 生态发展公会(简称 PEDG),这些收益将在 PEDG 公会中决策如何使用。aoETH 铸造的 AO 代币则会发到 aoETH 持有者钱包。

来自 AO 白皮书的 PEDG 介绍:

PEDG 是一个致力于开发、增长和维护 AO 网络所需基础设施的 AO 生态系统组织和构建者联盟。PEDG 的资金来源于跨链资产在 AO 网络上使用期间产生的原生收益。这些收益不会资助单一核心团队,而是分配给一组多样化的团队和构建者,这些团队和构建者在合同上承诺促进 AO 的增长。在 AO 代币发布时,PEDG 由 5 个在 AO 网络发布中合作的生态系统伙伴组成,随着协议的成熟和增长,将会有更多的伙伴加入。

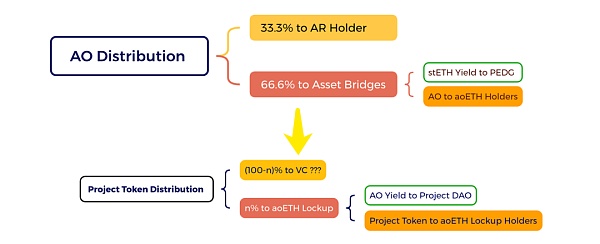

AO 的铸币和分发的脑图如下图所示:

经济模型刚公布时,很多人诟病 AO 代币铸造利好 stETH,不利于 AR/AO 生态。绝大多数人认为应该将更多的铸币权分配给 AR 持有人,而不是 stETH。笔者的观点如下:

1. 跨链桥资产并不局限于 stETH,未来会有 stSOL 等更多的资产,只要这些资产满足上文提到的两个要求,都会在跨链后具备 AO 代币的铸造权。当其他资产进入铸币体系,单个币种分配的铸币权会被稀释。在两个代币跨链数量基本持平的情况下,单个代币的铸币权为 33.3%,三个代币持平的情况下,单个代币的铸币权为 22.2%。随着代币种类的增多,铸币权会持续稀释。

2. AO 是一个开放全球超级计算机,也是一个统一的区块链计算机协议,AO 生态格局广阔,不应该局限于 Arweave 生态。AO 需要接纳更多现有优秀公链的资产,才能更长期的、稳固的发展壮大。如果大量的激励都用于激励原有的小体量 AR 持有人,发展将受到限制。

更重要的是,AO 在创造一种全新的代币铸造模式,也是本文要介绍的重点开发者铸币,请继续看下文?

开发者铸币

通过上文我们已经学习了 AO 代币铸造和跨链桥相关性非常紧密。在这个过程中,产生了一种在 AO 上流通的跨链资产 aoETH(未来会有 aoSOL 等更多资产)。在 AO 代币铸造过程中,66.6% 的资产发放到跨链资产 aoETH 的持有人手中。这样看来,AO 不就是一个跨链 farming 体系吗?可是我们要知道 aoETH 是具备流动性的,这些流通的 aoETH 将何去何从?

答案是:高达 4 亿美金的 aoETH 将流向生态开发者!

这个流向不是指 aoETH 会支付给开发者,而是 aoETH 铸造的 AO 会流向开发者。

我们知道在 DeFi 领域,大家都注重总锁仓价值(TVL)。它是衡量去中心化金融(DeFi)平台上的所有资产总价值的一个指标。TVL 通常用来评估 DeFi 协议或平台的规模和健康状况,反映了在该平台上被锁定在智能合约中的所有加密资产的总价值。

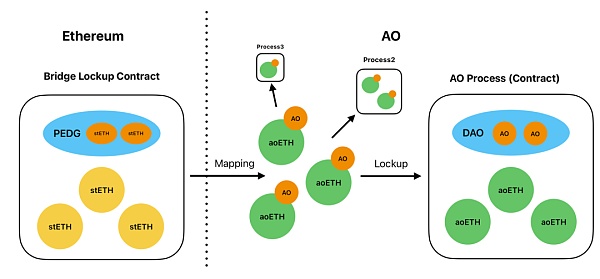

当开发者在 AO 上开发了一个类似 Uniswap 交易系统时,流动性需要锁定 AO 上的原生代币和各类跨链资产。原生代币必须和各类跨链资产建立流动性,否则 AO 原生代币将毫无价值,优质跨链资产会为 AO 原生代币带来更好的流动性和价值。上文提到 AO 跨链资产必须是优质的资产,在市场上具备足够的流动性。此时 aoETH 等原生跨链资产将成为首选的流动性标的。当用户使用 aoETH 和 AO 原生资产建立流动性时,aoETH 会被锁定到开发者开发的智能合约中,aoETH 铸造的 AO 代币也会转入开发者合约。最终开发者可以拥有这些 AO 的使用权。这就是本文强调的开发者铸币。

目前 4 亿美金的 stETH 锁仓量还在持续增长,预计未来会达到数十亿美金。明年 2 月份 AO 主网正式启动后,这些跨链资产将正式流通。可以预见,数十亿美金的跨链资产需要在 AO 上使用和消费,而开发者开发的智能合约正式跨链资产的消费场景。在 aoETH 等跨链资产流通和锁仓的过程中,AO 的铸币权最终会来到 AO 开发者手中。唯有 AO 开发者持续创造更有价值的应用,AO 生态才能崛起。

另一种投资方式?

一个项目要拿到投资,不仅仅需要好的 Idea(想法),也需要好的 Deck(项目展示),更需要好的 Pitch(推销)。风险投资机构在选择项目的时候也面临着巨大的风险(不然为什么叫风险投资呢?),一个项目有好的 Idea,Deck 和 Pitch 并不代表他们真的能实现出产品,实现了产品并不代表产品能真正的实现满足市场需求。传统的投资过程冗长并且低效。

现在有一个更好的选择,作为投资者那就用你的年化收益进行投资,而不是本金。开发者也不用急于去美化 Idea,制作 Deck,学习营销技巧,而是将项目从一个原型、MVP(最小化实现)开始构建。一开始,开发者就应该考虑 Staking 和质押,让拥有 aoETH 的投资人加入你的项目。在应用原型开始构建时,开发者就会获得资金支持,这些资金来自 aoETH 铸造的 AO 代币。

如果项目越做越大,通过该项质押的 aoETH 也会越来越多,开发者获得的收益也会越多。这不就是一种新的投资方式?投资人不会损失本金,开发者轻量构建,一切都非常的符合敏捷开发的原则,这是一种敏捷投资。

一个有真实市场需求的应用,永远都不会缺少资金,市场会决定 aoETH 流向何处,Staking 或者锁仓到什么地方。最后,请查看上面的“套娃”图,供读者思考,这或许是 AO 项目和开发者的机会。

Leave a Reply