划重点

① 9 支以太坊现货 ETF 已于 7 月 23 日亮相交易,参考过去半年比特币现货 ETF 近 50% 的回报表现,以太坊现货 ETF 相当值得期待。

② 上市首日,以太坊现货 ETF 累计成交额超 10 亿美元。其潜在资金流入量有望达到同期比特币现货 ETF 的 20%-30%,有利于提振下半年以太坊的价格表现。

③ 传统金融巨头的参与发行、美国 SEC 的监管批准,均为加密行业再次带来了坚实且重要的信用背书,加密市场的制度化正在愈发完善。养老基金、对冲基金和投资银行等机构还将持续入场,我们依然看好加密 ETF 的长期表现。

今年 1 月,比特币现货 ETF 的推出标志着十年等待的结束。借助 ETF 这个简单、合规、用户接受度极高的传统美股投资产品,美股投资者可以更广泛地投资于最大的加密资产。

数月前的 13-F 文件显示,比特币现货 ETF 已经被美国州政府投资基金、各大银行、头部对冲基金、知名资管公司、投资咨询公司、其他商业公司广泛接受。

随后,市场注意力转向另一个头部加密资产:以太坊。以太坊如今的市值为 4200 亿美元,数月之前大家就清楚,其 ETF 批准只是时间问题,而不是“是或否”的问题。7 月 23 日,9 支以太坊现货 ETF 终于获批正式开始交易。

RockFlow 投研团队将在本文深入探讨以太坊现货 ETF 的发行机构、供需动态及其未来影响,帮助对加密投资感兴趣的美股投资者更好地理解其投资价值。

1. 上市首日,战绩辉煌

7 月 23 日首次亮相的 9 支以太坊现货 ETF 由贝莱德、富达等传统资产管理巨头以及 Grayscale、Bitwise 等新兴加密基金发行,将跟踪以太坊现货价格。

通过在芝加哥期权交易所 (CBOE)、纽约证券交易所 (NYSE) 和纳斯达克等交易所上市,投资者现在可以通过美股券商持有这种新兴的头部加密资产。

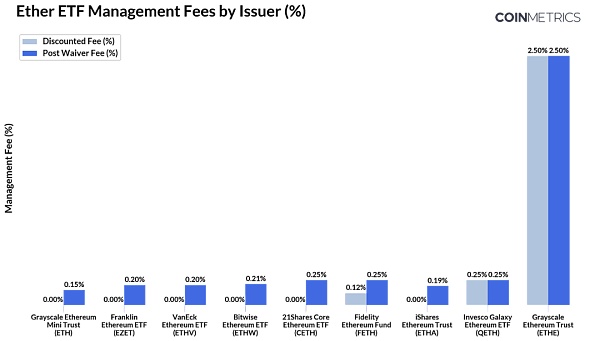

为了争夺更多的市场份额,发行机构纷纷选择拼首发、卷速度、降费率(费用豁免),目前各基金管理费从新推出的 Grayscale Ethereum Mini Trust (ETH) 的 0.15% 到 Ethereum Trust (ETHE) 的 2.50% 不等。一些机构甚至选择暂时免除费用,以吸引更高的 AUM,就像半年前比特币现货 ETF 上市之初一样。

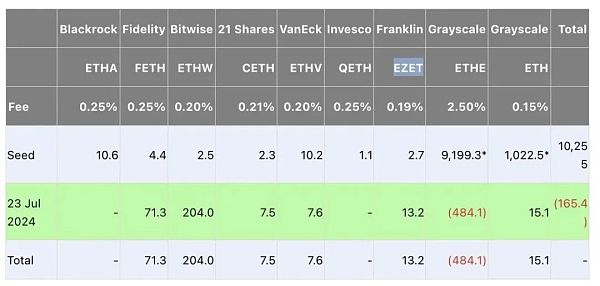

以太坊现货 ETF 上市首日,累计成交额超 10 亿美元,主要来自灰度 ETHE、贝莱德 ETHA 和富达 FETH。但 Farside Investors 数据统计,上市当天整体资金呈现流出状态,主要是因为 ETHE 超 4.8 亿美元的净流出量。

比较意外的是,Bitwise 旗下 ETHW 以超 2 亿美元的净流入成为“吸金”主力,远超富达 FETH 的 7130 万美元以及富兰克林 EZET 的 1320 万美元等。

作为一家没有深厚传统金融背景的加密原生的资管公司,为了快速获取更大的规模,Bitwise 独树一帜,选择围绕发行时间、交易费用和生态支持等多方面做文章。

早在其比特币现货 ETF—— BITB 推出时,Bitwise 就宣布将把 BITB 利润的 10% 捐赠给三个资助比特币开源开发的非营利组织,这些组织在提高比特币网络安全性、可扩展性和可用性方面发挥着关键作用。且捐赠将至少在未来 10 年内每年进行一次,以进一步支持比特币生态系统的健康和发展;同样的,此次它发行 ETHW,也宣布将基金利润的 10% 捐赠给以太坊开源开发者,持续至少 10 年,每年进行。且为了保证透明度,BITB 的比特币地址和 ETHW 的以太坊地址均已公开。

如此亲近加密社区的捐赠行为自然引发了加密爱好者的好感,而加密爱好者们“投桃报李”,也在 ETF 交易首日给了 Bitwise 一个惊喜。

2. 以太坊现货 ETF 的潜在需求分析

以比特币的基本情况及近半年发展态势为对标,我们可以大致对以太坊现货 ETF 的潜在需求进行前瞻分析。

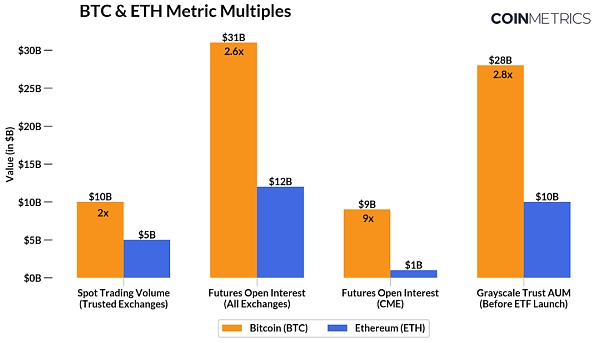

以太坊的市值为 4200 亿美元,约为比特币市值 1.3 万亿美元的三分之一。平均而言,以太坊每日现货交易量是比特币的一半,而在期货市场,比特币的未平仓合约在所有交易所中大约比以太坊高 2.6 倍,在芝加哥商品交易所中大约高 9 倍。

另外,在各自的 ETF 推出之前,灰度基金比特币信托 (GBTC) 的资产管理规模大约是其以太坊信托 (ETHE) 的 2.8 倍。

基于以上指标,我们可以大致认为,以太坊现货 ETF 的潜在资金流入量有望达到同期比特币现货 ETF 的 20%-30%。

当然,鉴于当前以太坊现货 ETF 的监管要求导致其无法纳入质押收益,这一限制可能会在短期内削弱投资者的需求。

此外,在分析以太坊现货 ETF 的资金流入情况时,不可忽视的一个重要因素是灰度基金旗下以太坊信托(ETHE)带来的重要影响。

灰度基金的比特币信托(GBTC)过去半年的表现可以作为参考。在转化为比特币现货 ETF 之前,GBTC 持有约 620000 枚比特币(约占比特币供应量的 3.1%),管理资产总额约 300 亿美元。后来转换为 ETF 为之前以折扣价购买 GBTC 的投资者创造了退出或转入管理费较低的 ETF 的机会。

因此,GBTC 的比特币持有量减少了约 55% 至 270000 枚比特币,客观上也对比特币的价格造成了下行压力。

而灰度基金的以太坊信托(ETHE)在推出前持有约 100 亿美元的资产管理规模,约合 300 万枚以太坊(占以太坊供应量的 2.5%)。虽然 ETHE 可能经历类似的资金流出,但考虑到两个方面:

首先,随着 5 月份 ETF 的批准,ETHE 的资产净值折价迅速缩小,投资者有足够时间以接近票面价值的价格退出;

其次,以太坊迷你信托(ETH)仅收取 0.15% 的费用,为对费用敏感的投资者提供了过渡到这种低成本产品的选择,且 10% 的 ETHE 已经作为种子资金被转入新的迷你信托产品。

因此,这些因素有望在很大程度上减轻 ETHE 持有者卖出意愿,进而降低该 ETF 资金流出的可能性。

3. 以太坊现货 ETF 将如何影响加密市场?

如果未来半年内,以太坊现货 ETF 的资金流入达到同期比特币现货 ETF 的 30%,那么以目前价格计算,流入的 40 亿美元意味着到今年年底,流通中的 ETH 将有 1% 被以太坊现货 ETF 持有。这显然有利于提振下半年以太坊的价格表现。

历史经验表明,通过 ETF 流入比特币的数百亿美元对 2024 年上半年比特币价格上涨有重要的刺激作用。且这段时间的市场波动已经让加密 ETF 投资者从容应对,即使在较大的价格调整期间,资金也并未产生恐慌情绪,这对致力于长期投资、打算选择以太坊现货 ETF 的新投资者而言也是一个稳定因素。

更不必说,由于传统金融巨头贝莱德的参与发行、美国 SEC 的监管批准,均为加密行业再次带来了坚实且重要的信用背书。

4. 结论

RockFlow 投研团队相信,虽然市场最初的关注点可能集中在以太坊现货 ETF 的价格表现上,但它们的真正影响将在未来几个月内逐步显露。这次以太坊现货 ETF 的批量上市标志着加密资产市场扩张和成熟的一个新的关键里程碑。

从比特币现货 ETF 到以太坊现货 ETF,我们可以看到,加密市场的制度化正在更加完善。通过使加密货币更适合养老基金、对冲基金和投资银行等机构资本,加密市场在金融主流中的地位进一步确立。而当下可能只是一个开始:一些分析师表示,下一个可能是 Solana ETF 或代表多种代币的基金上市。

Leave a Reply