原文作者:

原文编译:深潮 TechFlow

市场从沉闷转向了不确定的看涨。自五月以来,加密市场一直表现平淡。

价格停滞不前,空投让人失望,基础设施项目也让人感到疲惫(人们不再关注技术帖子),普通投资者(不是我们,而是那些随便买的普通投资者)也不活跃。Crypto Twitter 现在讨论政治的内容比加密货币更多。

市场依然不确定,但这种不确定性更倾向于看涨而非看跌。让我解释一下。

外部的不确定性

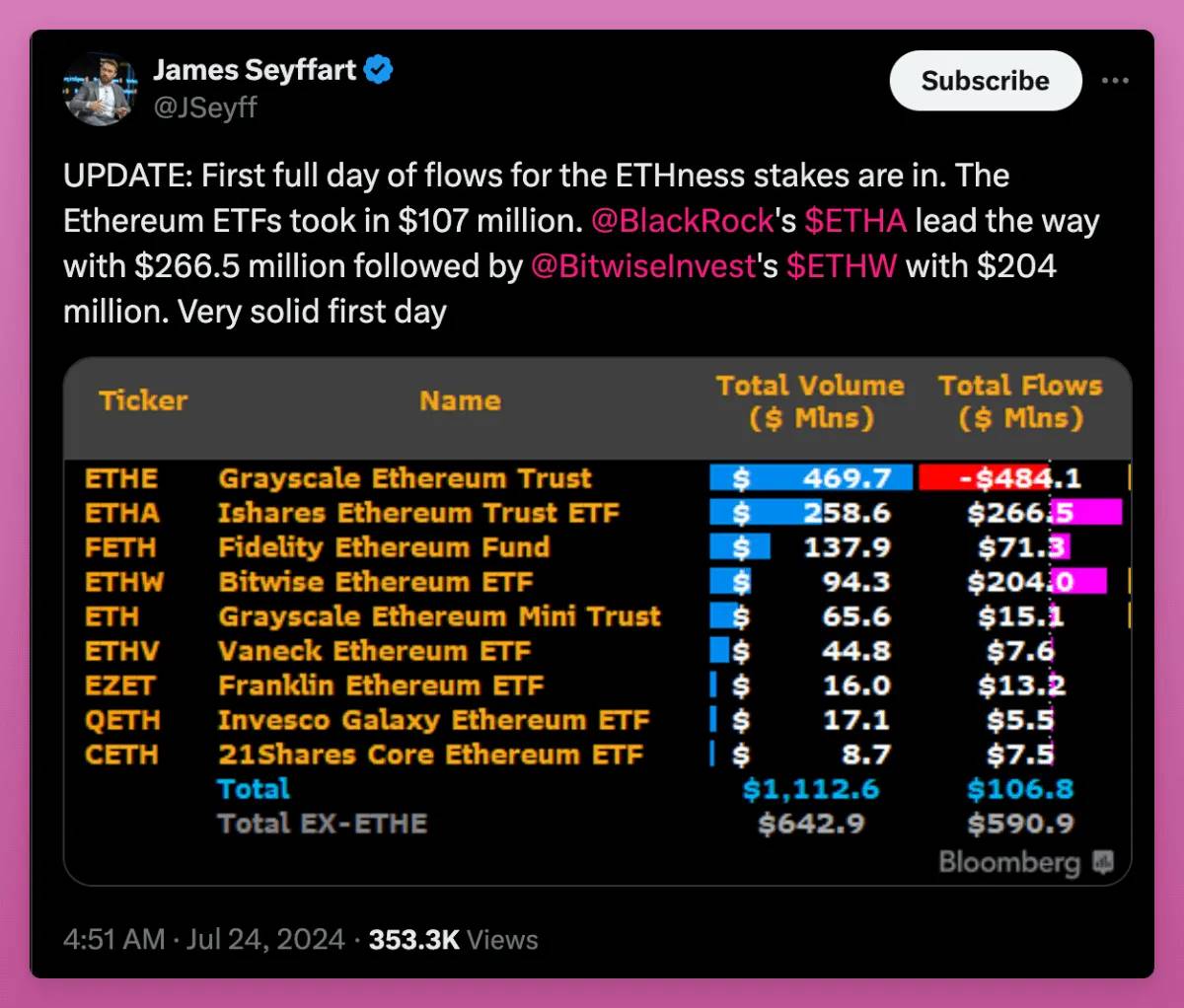

首先,以太坊 ETF 终于上线了,数据也开始公布。

在第一天,ETH ETF 的交易量达到了 10 亿美元,占 BTC ETF 交易量的 25% 。大多数分析师预计 ETH ETF 的交易量会在 10% 到 20% 之间,这表明这是一个看涨的信号。

但这种趋势会继续吗?流入量会超过 Grayscale 的流出量吗?

这是目前 ETH 的主要不确定性,导致 ETH 价格下跌。但随着时间的推移,这种不确定性会逐渐减弱,Grayscale 持有的 ETH 也会减少。

如果每一天我们保持这个价格水平,那就是看涨的信号。

接下来是美国大选。Trump 会赢吗?他会在纳什维尔的会议上宣布比特币为储备资产(而不是货币)吗?Kamala 真的愿意改变民主党对加密货币的立场吗?

太多的不确定性。

市场不喜欢不确定性;它需要答案。然而,我相信美国政府最终会改变其对加密货币的负面立场,这是技术发展中的自然过程。

图片推文内容:

– 首先他们忽视你,

– 然后他们嘲笑你,

– 接着他们与你斗争,

最后你赢了。 我们现在正处于“最后你赢了”的阶段,那些多年来一直与我们对抗的人,终于意识到对抗不是正确的道路。 他们知道这是一场必输的战斗,现在正在寻找前进的方式。 当你从没有政客谈论你,到国会通过两党共同提出的法案,而曾被视为你最大敌人的政党现在试图更多地参与时,这就是胜利的体现。

我刚写到“首先他们忽视你……然后你赢了”的老套话时,看到 Adam 在推特上发布了同样的内容。我完全同意。政府通过反对加密货币获得的好处很少,而损失却很多。我们会赢。

不仅是美国。据报道,中国也在考虑取消对加密货币的禁令。虽然这还未得到证实,但这种不确定性也是看涨的。

第三,Mt Gox 债权人。他们会抛售他们的 BTC 吗,还是会持有?或者会卖掉 BTC 并购买其他加密资产?

我们还不知道。这种不确定性对加密货币价格产生了负面影响,但总有一天我们会意识到这并不重要。就像德国出售 BTC 一样,Mt. Gox 事件也会过去,留下我们多年担心的抛售压力。

那么,我的观点是什么?

人们常说市场由恐惧和贪婪两种力量驱动。然而,我认为恐惧比贪婪更强大。

损失厌恶是投资中的强大力量,使恐惧成为比贪婪更主导的驱动因素。失去金钱的痛苦比赚取金钱的兴奋更强烈,使我们过于谨慎。这种恐惧导致早期抛售或使人们不愿意投资,即使有好的机会摆在面前。

在市场中,这意味着恐惧往往比潜在收益的吸引力更能驱动决策,导致保守和过于看跌的反应。

随着时间的推移,我们的恐惧会减少,FOMO(错失恐惧症)会开始。当前的外部不确定性是暂时的。Grayscale 最终会耗尽 ETH,Mt. Gox 债权人想卖的会卖掉,即使 Trump 输了,民主党仍然反对加密货币,我们也能像多年在这种反加密货币政府下那样继续繁荣。

还不相信?在中,Lyn Alden 预测了一个典型的流动性周期,预计 2025 年将迎来繁荣。如果上述积极事件发生,市场向上的机会将增加。

然而,外部不确定性只是看涨情绪的一部分。加密货币内部终于有一些有趣的事情发生了。

内部不确定性

内部不确定性指的是由本地加密社区(如开发者、交易员和空投农民)做出的决定。这次牛市显得有些无聊,因为主要是由外部因素推动的,例如:

-

BTC/ETH ETF

-

政府政策的反复无常

-

潜在的利率下降等

-

我们确实缺乏强有力的内部创新来吸引普通投资者并保持他们的兴趣。到目前为止,这次牛市只有两个内部因素引发了 FOMO(错失恐惧症):

-

Memecoins

-

空投

空投撸毛重新激活了旧的和新的 DeFi dApps,产生了看似积极的参与度指标,但这些指标大多是虚假的,主要由只为空投使用 dApps 的投机者驱动。

围绕空投的热情已经减弱,这在 X 上的情绪下降和借贷平台利率下降中表现得很明显,因为农民借入资产以最大化他们的收益。

你可以看到,自三月以来稳定币 IPOR 指数从 20% 下降到 7% ,但仍高于一年前。

这对任何人来说都不是什么新鲜事。不确定的是我们如何继续向市场发行代币并说服人们购买这些代币。

这是我最大的困扰。每个周期,我们都会找到新的方法向市场发行代币。积分换空投只是最新的趋势,但肯定不是最后一个。最先意识到如何运作的人,获得的投资回报率(ROI)最高。我在这次牛市开始之前就写过它是如何运作的。

我曾押注 Friend Tech 通过 100% 空投可以复兴“公平启动”模式,但我输了。类似地,Nostra 的 100% 启动解锁和 Ekubo 的 1/3 分配空投给社区,另外 1/3 在两个月内出售,产生了混合结果。代币终于上涨了,但空投规模很小,市值仍然很低。

我们还进行了一些关于积分游戏化的实验。然而,这些实验的结果也是参差不齐的,比如 $CLOUD 的空投令我失望。

品牌“重新包装”的代币迁移也很有前途。当协议采用新品牌并迁移代币以重新开始,而不是选择简单的 v2 或 v3 升级时,就会发生这种情况。我们将看看 Fantom 迁移到 Sonic 的表现如何,但 Connext 到 Everclear 的迁移和 Arweave 的新 AO 代币与 AR 的农场产生了混合结果。

目前似乎只有 memecoins 仍然表现得比较好。

随着市场本周转向看涨,memecoins 成为表现最好的板块。这意味着投机者看涨,但在等待合适的时机入场。

除了 memecoins 没有其他东西上涨,团队们很绝望。所以 Jupiter 决定与

总之,一些加密团队正在创新,但大多数人更愿意选择,因为没有新的东西足够好:新推出的代币在解锁压力下正在抛售(尽管 ZRO 表现良好)。

在 memecoins 上赚钱同样具有挑战性,因为数千个 memecoins 进入市场,大多数直接归零。

我相信这种关于代币发行未来的不确定性是 DeFi 代币在周期后期可能表现良好的原因。

DeFi OG 代币,如 UNI、MKR、LDO、AAVE 和 SNX,有大量流通供应,减少了大量抛售的风险。

随着潜在的监管明确,这些代币由坚实的商业模式和收入生成支持,可能会吸引更多的资金流入。特别是,当市场对 memecoins 感到厌倦并且新代币涌入时,DeFi OG 代币提供了一个有趣的对冲选择。

目前,memecoins 表现良好,因为具有实用性的代币被监管机构视为“证券”,而 memecoins 缺乏实用性,从监管角度来看风险较小。政府的正面信号可能会显著改变加密货币的心态。

但这一切仍然充满不确定性。

消费者应用程序

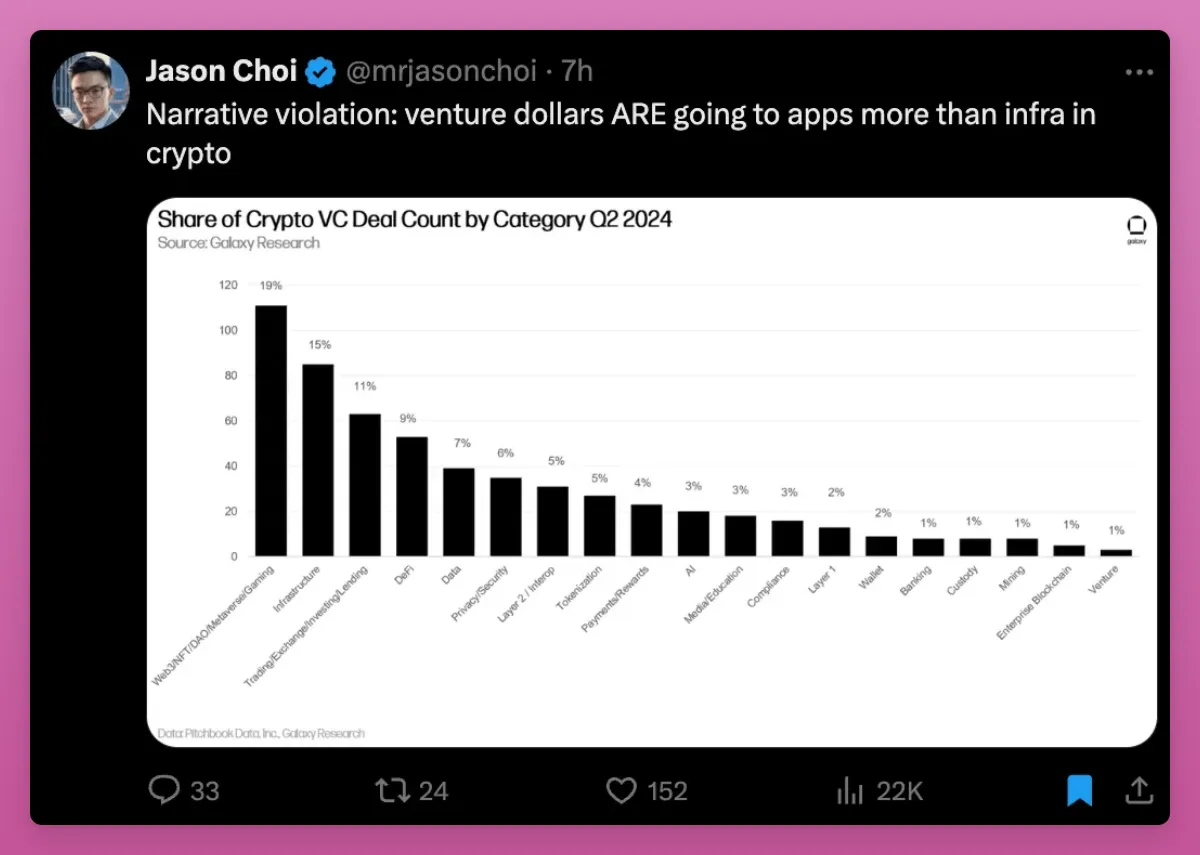

人们对高价基础设施项目的疲劳感是真实的。虽然很少有人对新的基于 AI 的 zk Layer 2 (如 Zircuit)感到兴奋,但这实际上是一个积极的信号。

我们终于认识到需要通过这些基础设施来开发消费者应用程序。

风险投资资金终于更多地流向了应用程序而非基础设施。希望能从中诞生一些有用的产品。

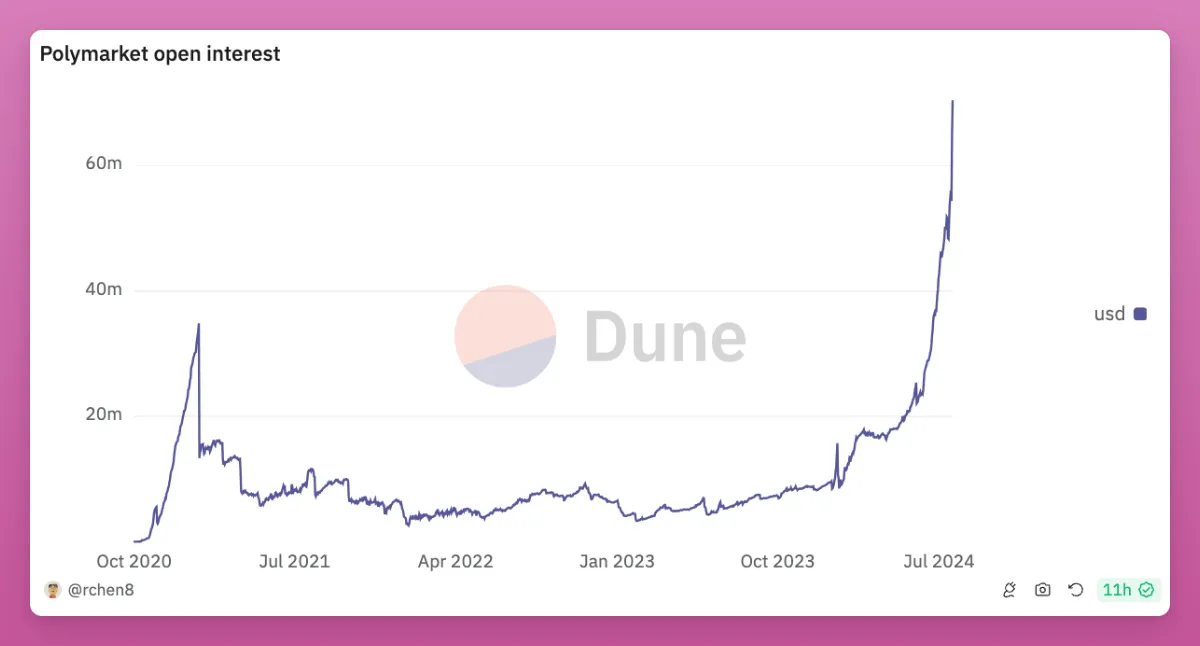

在消费者应用领域的最大赢家是 Polymarket。它不仅适合投机,还在这个被偏见的传统媒体主导的时代中提供了一个可靠的真相来源。

尽管 Polymarket 是最酷的加密消费者应用之一,但我们目前没有办法直接投资于它!不过,我正在通过在多个市场上用多个钱包下注来为可能的空投做准备。

如果 Polymarket 足够大胆,他们应该在美国大选前推出他们的代币,当时市场热度最高。

如果消费者应用成为新的趋势,我建议大家尝试看看自己喜欢什么,并找到在其他人之前投资的方法。这也是我打算做的。

一些值得尝试的消费者应用程序:

-

:分享你的跑步、骑行和锻炼记录并赚取积分(尚未上线)

-

:发现新音乐并证明你是第一个发现的

-

:增强隐私的点对点文档分享

-

可以在 David 的中查看其他应用程序。

最后,你一定要试试 Farcaster 和 Lens。这些可能是消费者应用趋势中的最大赢家。

新的代币经济学

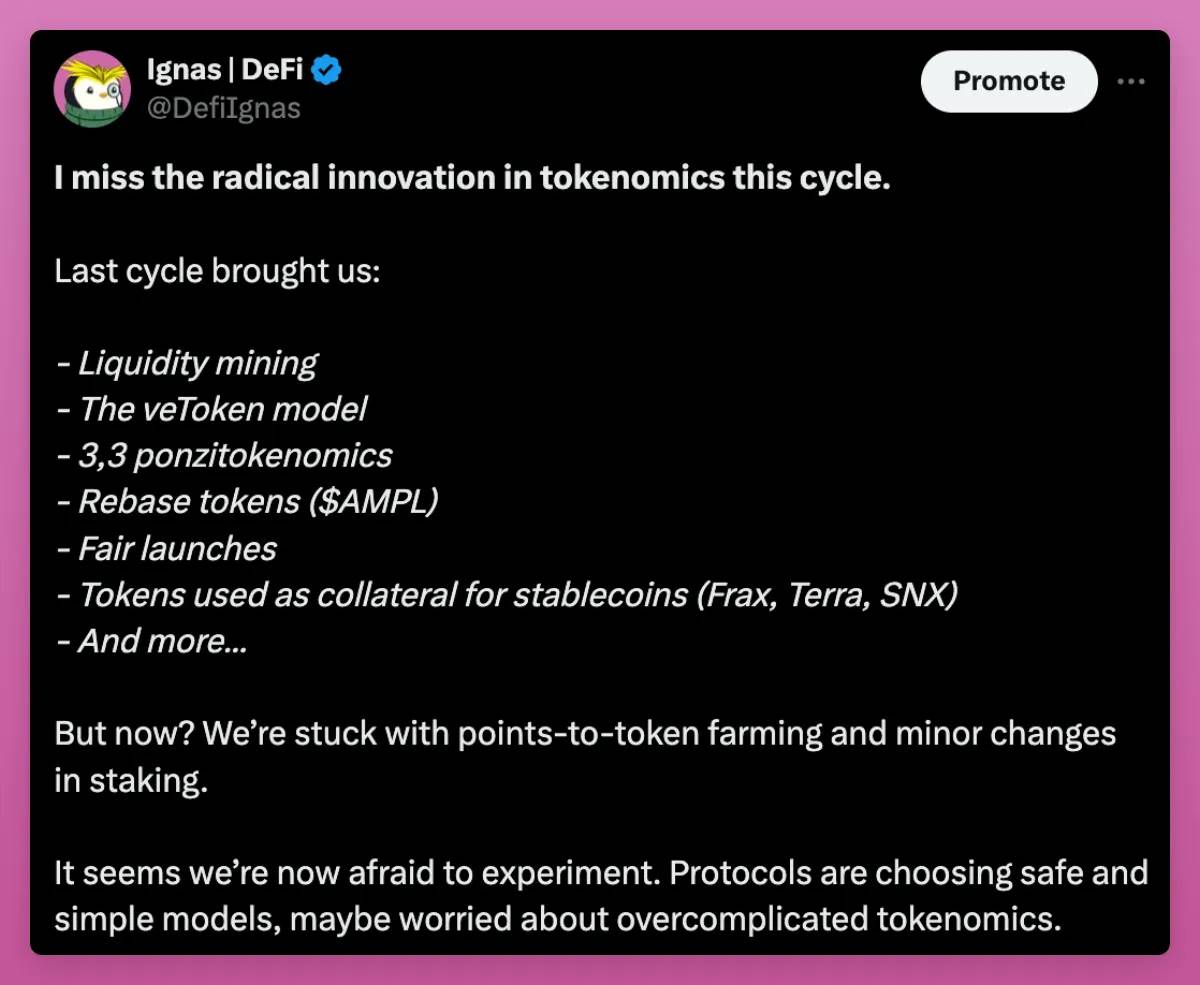

这个周期在内部创新方面表现不佳。代币经济学方面急需激进的创新。

图中推文内容:

我怀念代币经济学中的激进创新。

-

上一个周期带给了我们:

-

流动性挖矿

-

veToken 模型

-

3, 3 庞氏代币经济学

-

重基代币($AMPL)

-

公平启动

-

代币作为稳定币的抵押品(如 Frax, Terra, SNX)

-

以及更多…

但现在呢?我们陷入了积分兑换代币撸毛和质押的小改动中。 似乎我们现在害怕尝试。协议选择了安全且简单的模型,可能是担心过于复杂的代币经济学。

甚至 memecoins 在 pumpdotfun 上的绑定曲线发行模式中也比 DeFi 有更多的创新。但除了绑定曲线,memecoins 还放弃了之前的实验,比如转账税。

一个从 0 到 1 的创新领域是通过 AVSes 再质押。

-

Eigenlayer 的双代币结构(EIGEN 和质押的 bEIGEN)允许通过社会共识来管理分叉。

-

双重质押模型:对代币的额外需求有助于维持底价。

-

Ethena 与 Symbiotic 正在通过增加经济安全性来实验实用代币。

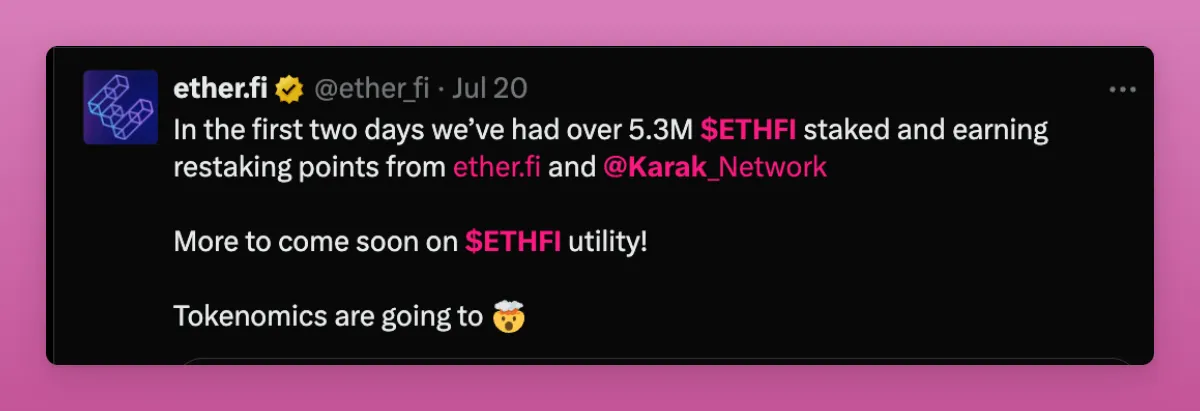

最近,Karak 宣布与 Etherfi 和 Maker 合作推出他们的再质押代币。

Karak 的“通用再质押”将质押功能带给任何代币。它通过帮助在任何链上去中心化并添加额外的实用功能来提高代币的实用性,这是其他方式无法实现的。

我们需要看看它在实践中的表现如何,但在 Karak 上质押将自动将你的 MKR 迁移到 Maker 的 Endgame 路线图中的 NewGovToken。

同样,你可以再质押 ETHFI 以赚取 Karak XP 积分,但我非常好奇 Etherfi 和 Karak 将引入哪些其他再质押功能。

如果 Ethena、Etherfi 和 Karak 的再质押实用模型成功,我们可能会看到其他 DAO 的流动性再质押代币(LRT)显著增加,这将大幅提升再质押平台代币(尤其是 Symbiotic 和 Karak,因为 Eigenlayer 还不支持其他资产)的估值,同时也会提升 DAO 代币本身的估值。

想象一下一个有 lrtMKR、lrtAAVE 和其他任何代币的世界。

说到再质押,Aave 推出了一个相当有趣的新功能。

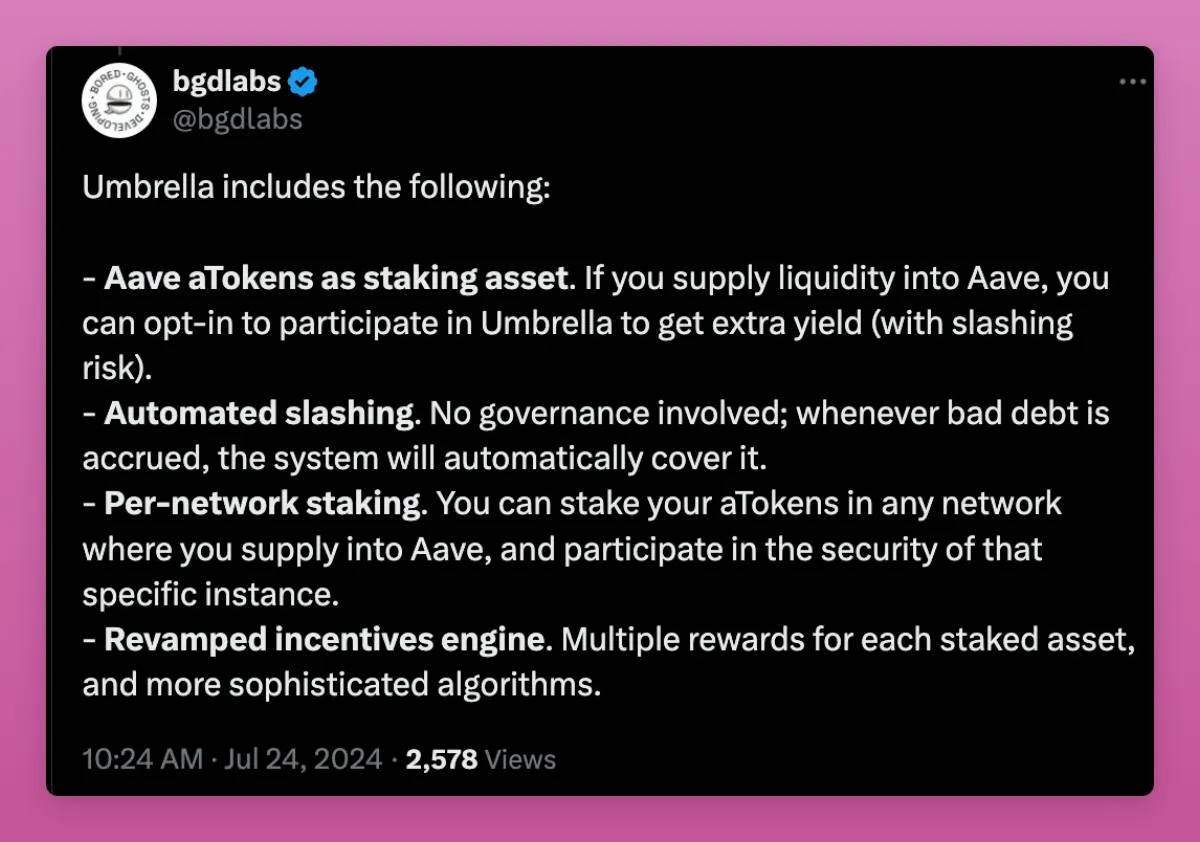

Aave 的 Umbrella 是一个新的安全模块,用户可以使用 aTokens 作为质押资产。

图中内容:

Umbrella 的主要功能

-

Aave aTokens 作为质押资产。如果你在 Aave 提供流动性,可以选择参与 Umbrella 以获得额外收益(但存在削减风险)。

-

自动削减机制。无需治理参与;每当产生坏账时,系统会自动进行覆盖。

-

按网络质押。你可以在任何提供给 Aave 的网络中质押你的 aTokens,并参与该特定网络的安全保障。

-

改进的激励机制。为每个质押资产提供多重奖励,并采用更复杂的算法。

想象一下你借出 USDT 并想赚取额外的收益。你将 aUSDT 提供给安全模块,在发生坏账的情况下,你的一部分 aUSDT 将被用来覆盖坏账。

这个概念既简单又强大,我不明白为什么之前没有人想到。

这也是从之前使用 stkAAVE 作为“治理代币安全”保证的重大转变。想想看,如果 Aave 变得无力偿债,代币无论如何都会被抛售。

围绕加密市场的不确定性一直很大。尽管如此,我们在全球加密采用方面有成功的故事,例如 ETF、RWA 和加密成为政治问题。我相信这种采用趋势将继续。

这种不确定性实际上是看涨的,因为它使我们能够克服障碍并取得进展。像宗教一样,加密货币正在接触越来越多的人。然而,一旦它成为主导力量并且不确定性消失,增长潜力就会减少。

不确定性是增长的燃料。

内部的不确定性类型不同。以前有效的方法不再奏效。我们遇到了瓶颈,需要新的创新方式来前进。虽然一些创新正在出现,但尚不清楚什么才是真正颠覆新代币发行机制的东西。

我看好加密市场,因为我相信我能成为第一个找到它的人之一。

Leave a Reply