来源:Beosin

1. 美SEC发布多个现货以太坊ETF S-1申请的有效性通知

7 月 23 日,据 SEC 官方信息显示,其已正式批准多个 ETF 发行商的 S-1 申请,以太坊现货 ETF 正式获批上市交易。据通知内容显示,SEC已通知申请推出美国首批现货以太坊 ETF 的八家公司中的至少两家,它们的产品可以在周二开始交易。贝莱德、VanEck 和其他六家公司的产品将于周二上午在三个不同的交易所开始交易:芝加哥期权交易所(CBOE)、纳斯达克交易所和纽约证券交易所,这些交易所都确认它们已准备好开始交易。

以太坊现货 ETF 获批的另一重要影响体现在美国监管机构对于加密政策的态度产生了转变。美国选举大幕拉开,民主党和共和党对于加密行业所表现出的倾向值得关注。

此前,美国众议院前议长佩洛西(Nancy Pelosi)正在考虑在本周众议院投票时支持一项共和党支持的加密法案 FIT21。除此之外,还有一项关于加密货币会计准则法案 SAB121 也将于近期得到决议。

以太坊现货 ETF 通过后,市场主流观点认为这对加密货币的监管环境带来了正向影响。此前,Galaxy Digital 公司研究主管 Alex Thorn 表示,SEC 针对以太坊的监管态度会尝试在以下两者之间找到一个平衡点,即「ETH」本身不是证券,而「质押的 ETH」(或者更牵强地说,「作为服务的质押 ETH」)是证券。

这与 FIT21 法案中的诉求十分类似,即明确哪些数字资产受商品期货交易委员会(CFTC)监管,哪些数字资产受证券交易委员会(SEC)监管。这一点很重要,因为「商品」与「证券」的定义之间存在关键差异,这会对它们的监管方式产生影响。总之,ETH 作为拥有智能合约的加密资产类别,在现货 ETF 通过定会对加密行业产生深刻的影响。

2. 欧盟 MiCA 法案对稳定币施加监管

随着欧盟 MiCA(加密资产监管市场)开始实施,2024 年将成为欧盟乃至其他地区加密行业的一个重要里程碑。这一开创性的监管框架被视为全球最全面的监管框架,将彻底改变加密行业格局,主要实施日期为稳定币的 6 月 30 日和加密资产服务提供商 (CASP) 的 12 月 30 日。

正如之前提到的,MiCA(1)对支持稳定币的储备施加了严格的要求;(2)要求详细披露与抵押品/操作/风险管理流程相关的信息;(3)要求获得欧盟所在国主管部门的授权才能在欧盟提供稳定币。

在欧盟开展业务的交易所可能会将不合规的稳定币退市。无论是本地的还是全球的稳定币发行,在短期至中期内要么遵守规定,要么最终从欧盟市场消失,正如 Binance、Bitstamp、Kraken、OKX 等交易所最近宣布将下架或逐步淘汰不合规代币所证明的那样。随着时间的推移,欧盟将是一个对监管松散的“Internet Funny Money”零容忍的市场。

根据Circle 欧盟政策负责人 Patrick Hansen 的表述,MiCA 的后续影响包括:

尽管法律中存在某些限制或过度的监管保护主义,但 MiCA 代表着一个发展独特的欧洲加密资产市场的机会,预计欧盟的加密市场将本地化、制度化、专业化并可能整合(所有生态链条);

短期至中期内,本地和全球稳定币发行要么遵守规定,要么最终从欧盟市场消失,交易所最近的公告就是证明;

预计以欧元计价的稳定币将增长并且面临本地竞争;外国不受监管的交易所在欧盟将面临重大限制,这使得以反向招揽方式运营变得极其困难,甚至不可能;

MiCA 实施工作的很大一部分仍有待完成,有待后续观察;MiCA 无疑为欧盟提供了巨大的机会,但它需要行业、监管机构、政策制定者以及最终近 4.5 亿消费者的共同努力才能充分发挥其潜力;

美国和英国这两个主要司法管辖区对加密货币的监管真空持续的时间越长,MiCA 标准对全球的影响就可能越大。

Circle 宣布 USDC 和 EURC 现在可以在新的欧盟稳定币法案下使用;Circle 是第一家符合 MiCA 标准的全球稳定币发行人。从 7 月 1 日起,Circle 将向欧洲客户发行 USDC 和 EURC。

3、香港金管局推出Ensemble项目沙盒

2024年8月,香港金融市场迎来了一个重要的时刻——香港金管局、香港证监会正式启动了Ensemble代币化沙盒。这一创新的监管环境为金融资源的代币化提供了一个测试平台,有望彻底改变传统金融体系。包括汇丰银行(HSBC)和全球航运业务网络(Global Shipping Business Network,GSBN)在内的行业巨头已开始进行概念验证(PoC)测试,HashKey Group也计划加入这一项目。香港的这一沙盒计划不仅是一次试验,更有可能成为未来全球金融市场的标准。

金管局表示,已完成构建沙盒,旨在利用实验型代币化货币促进银行同业结算,并集中研究代币化资产交易。Ensemble项目架构工作小组的参与银行已将其代币化存款平台连接至沙盒,为日后开展跨行支付同步交收及货银两讫结算的实验做好准备。

什么是香港Ensemble沙盒

Ensemble沙盒是由香港金管局创建的一个平台,旨在让金融机构和科技公司在受控环境中实验资产的代币化。代币化是指将实物资产或权利转化为区块链上由代币代表的数字形式。这一过程不仅能增加流动性和透明度,还能降低交易成本并提高市场效率。

这一举措是香港成为全球金融创新领导者战略的一部分。香港证券及期货事务监察委员会(SFC)首席执行官梁凤仪表示,该项目旨在使金融系统“面向未来”,强调在受监管的环境中进行实验的重要性,以确保新技术能够安全、可持续地实施。

梁凤仪还表示,当日推出的沙盒印证了创新和监管互相结合能为香港的金融市场开辟新道路。作为香港金融市场的两大构建者,证监会和金管局有着相同的愿景,并致力通过创新的市场基础设施引领香港的金融系统昂然步向未来。

主要参与者

Ensemble沙盒的启动吸引了主要金融和技术机构的关注。汇丰银行作为全球最大的银行之一,是最早参与者之一。其参与反映了传统银行对区块链技术和代币化日益增长的兴趣,这些技术被视为提高运营效率并为客户提供新产品和服务的工具。

另一个关键参与者是全球航运业务网络(GSBN),这是由主要航运公司和物流运营商组成的联盟。GSBN将沙盒视为一个探索代币化如何优化航运和全球贸易操作的机会,减少交易时间并增加供应链透明度。

最后,作为数字资产领域的领导者,HashKey Group已宣布计划加入沙盒。他们的参与强调了传统部门与加密货币部门之间合作的重要性,以构建一个强大且包容的金融生态系统。

Ensemble沙盒的目标

Ensemble沙盒的设计目标明确:测试代币化的可行性、识别和缓解相关风险,并开发可以大规模采用的监管框架。像汇丰银行和GSBN这样的机构参与其中,确保所开发的解决方案具备可扩展性,并能够集成到全球市场中。

沙盒最有趣的一个方面在于,它能够在真实但受监管的环境中进行实验。这种方法允许在全球实施解决方案之前,识别任何技术、监管或市场问题。此外,沙盒还为香港的监管机构提供了与公司合作的独特机会,以创建能够快速适应技术变化的灵活法规。

4. 香港稳定币咨询总结发布

根据香港金融管理局(HKMA)和香港财经事务及库务局联合发起的咨询总结,目前稳定币发行人将由HKMA监管。尽管已完成咨询总结,但现阶段尚未有明确的立法及监管指引出台,而且在稳定币反洗钱方面也暂时没有给出具体建议。

稳定币定义

稳定币的定义不包括以下几类:

○ 存款(包括代币化或数字形式的存款)

○ 某些证券或期货合约(主要是认可集体投资计划及认可结构性产品)

○ 储存在储值支付工具中的任何储值金额或工具按金

○ 由中央银行发行或代其发行的数字形式的法定货币

○ 某些有限用途的数字形式价值

使用去中心化方式运作的分布式账本或类似技术发行的稳定币,其中以去中心化方式运作的分布式账本指并无任何人士有单方面控制或实质改变其账本功能或运作的权力,如TerraUSD(UST)、Dai(DAI)、sUSD(Synthetix USD)。

法币稳定币

监管认为有必要将所有法币稳定币纳入拟议的监管制度,因为参考单一货币及多种货币的法币稳定币均与传统金融

体系有所关连,两者都有可能对金融稳定构成风险。由于法币稳定币有可能发展为普遍接受的支付方式,因此对货币与金融稳定构成更高及更为迫切的风险。

稳定币发行人相关准则与条件建议的回应

○ 任何人(包括发行人、代理及中介人)就非持牌法币稳定币发行活动进行推广即属违法。

○ 发行人须于持牌银行或金管局核准的托管人设立独立账户以管理储备资产 。

○ 发行人需分隔储备资产与发行人本身的资产,并制定有效的信托安排,为法币稳定币用户提供对储备资产的法定权利及优先申索权。

○ 发行人需证明其储备资产投资政策及流动性管理政策与其业务规模及复杂程度相称,确保它们在正常情况及受压期间都能履行赎回要求。

○ 发行人需在收到赎回要求的日子后的一个工作天内履行其要求。

○ 发行人必须有健全的风险管理程序、内部管控程序以保障及管理储备资产。

○ 发行人必须定期披露流通稳定币的总额、储备资产的市值及组成。

○ 发行人不得向货币用户支付利息。

○ 发行人须在香港注册成立公司,高管人员须常驻香港并对其稳定币实施有效管控。

○ 发行人最低缴足股本要求为2500万港元或其稳定币流通量的百分之一面值,以较高者为准。

○ 发行人需发布稳定币白皮书,法币稳定币白皮书需包含发行人的一般资料、使用该法币稳定币的相关风险、所采用的技术、发行、分销及赎回机制及程序、潜在法币稳定币用户的权益,以及赎回的适用条件及费用等。

○ 发行人须至少每年进行一次风险评估。监管部门未来将就相关的审计师资格与审计范围发布明确规定。

5. 新加坡在反洗钱/反恐怖融资法规更新中上调加密货币交易所风险系数

7 月 1 日,新加坡监管机构发布了该国恐怖主义融资国家风险评估 (NRA) 和打击恐怖主义融资国家战略的更新版本。

此举旨在防止恐怖组织和团体利用新加坡作为国际金融、商业和交通枢纽的经济开放性,为恐怖主义提供资金。

根据最新更新,加密货币交易平台或数字支付代币 (DPT) 服务提供商的风险等级已从中低提升至中高。跨境在线支付仍处于高风险状态,因为它们被确定为恐怖主义融资活动的潜在新渠道。

加密平台面临的最新挑战发生在一份报告将数字支付代币标记为高风险几周后。根据新加坡最新的洗钱国家风险评估 (MLNRA),DPT 服务提供商在反洗钱 (AML) 背景下代表着严重的风险和漏洞。

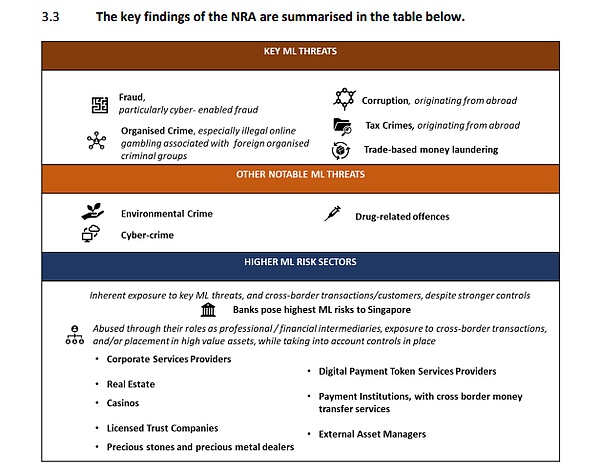

MLNRA 在反洗钱领域的主要发现。资料来源:MAS

新加坡金融管理局一直积极参与数字资产市场的监管。几个月前,新加坡监管机构将受监管的支付服务范围扩大 到包括数字代币服务提供商,将数字资产纳入用户保护法。最近有关加密平台的消息传出。

该法律允许新加坡金融管理局对 DPT 服务提供商在反洗钱和反恐怖融资、用户保护和金融稳定方面实施更严格的要求。

它还帮助 DPT 在该国提供托管服务和加密转移服务。

新加坡被视为支持加密货币的国家,加密货币采用率很高。虽然全球加密货币拥有率约为 4.2%,但新加坡的采用率高达 11.2%。根据新加坡法规,数字货币被称为数字支付代币。

6. 土耳其加密货币监管政策《资本市场法修正案》

自2021年以来,土耳其因洗钱风险问题被列入FATF的灰名单。为了摆脱这一不利局面并明确加密货币的征税政策,土耳其开始加大对该领域的监管力度。如今,土耳其已成功从灰名单中移除,新的监管框架也随之出台,为加密货币市场的规范化发展奠定了基础。

2024年7月2日,土耳其资本市场委员会(CMB)正式公布第7518号《资本市场法修正案》,将加密资产服务提供商(CASPs)的规定纳入立法范围。这标志着土耳其加密货币监管进入了新阶段,所有加密资产服务提供商都必须获得CMB的许可,并遵守TUBITAK设定的标准。此外,与银行相关的活动还需获得银行监管与监督机构(BDDK)的批准。这些规定不仅强化了监管,也为加密资产行业的健康发展提供了保障。

根据新法规,加密资产平台的设立需满足以下条件:

1、平台应设立为股份有限公司,并且最低实缴资本为5000万土耳其里拉。

2、所有股份均应以现金发行并登记在案。

3、创始人和管理者需符合资本市场法和其他相关法律的规定,具备足够的经济实力、诚实性和信任度。

4、加密资产平台的经营范围应明确,涵盖购买、销售、首次发行、分销、清算、转让和托管等活动。

新法规要求,目前正在土耳其运营的加密资产服务提供商必须在一个月内向CMB提交所需文件,未能提交申请的公司则必须在一个月内做出清算决定。临时运营的平台必须在2024年11月8日前提交平台运营许可申请,否则将面临清退。

在过渡期内,共有76家交易所获得了继续运营的临时许可,并需遵守新法规的各项要求。与此同时,已有8家未能满足条件的交易所被要求清退。

新法规对未经授权从事加密资产服务的个人和机构设立了严厉的处罚措施。违反规定的个人和法人将面临3至5年的监禁,并处以5000至10000天的罚款。而挪用委托资金或资产的行为将导致更为严厉的刑罚,最高可判处14年的监禁,并处以巨额罚款。

对于涉及欺诈行为以掩盖挪用行为的犯罪者,将面临14至20年的监禁,并处以最高20000天的罚款。此外,非法利用被撤销许可证的加密资产服务提供商资源的个人,也将面临最高22年的监禁和20000天的罚款。

Leave a Reply